Auf einen Blick:

- ausschüttenden oder thesaurierenden ETF wählen zum Vermögensaufbau? Die Qual der Wahl. Oder?

- Thesaurierende ETFs sind das optimale Mittel zum langfristigen Vermögensaufbau

- Ausschüttende ETFs schütten die Erträge des Fonds auf das Kunden-Verrechnungskonto aus

- Thesaurierende ETFs reinvestieren diese Erträge und damit profitieren die Anleger optimal vom Zinseszins-Effekt

- Steuerlicher Nachteil bei manchen ausschüttenden ETFs

In diesem Ratgeber

Video

In diesem Video wird das Thema ETFs als Ausschütter oder Thesaurier intensiver behandelt.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenArt der Gewinnverwendung: Ausschüttend oder Thesaurierend

| AUSSCHÜTTEND | THESAURIEREND | |

| Ertragsverwendung | Erträge werden ausgeschüttet (Flatex ermöglicht autom. Wiederanlage) | Erträge werden automatisch im ETF reinvestiert |

| Zinseszins | nein, nur wenn (selbstständig oder vom Broker) wiederveranlagt wird | immer |

| Besteuerung | kein Unterschied in der Theorie, manche Emittenten machen aber keine Ausschüttungsmeldung, dadurch kann ein steuerlicher Nachteil entstehen | kein Unterschied in der Theorie |

Wenn entschieden wird ob ausschüttender oder thesaurierender ETF, so wird hier unterschieden nach der Verwendung der Gewinnausschüttung. Was wünscht sich die Anlegerin? Soll die Ausschüttung am Konto gutgeschrieben werden oder wünscht man sich, dass die Gewinnausschüttung automatisch im ETF reinvestiert wird und damit der Wert des ETF-Anteils höher wird?

- Ausschüttende ETFs zahlen die Erträge wie Dividenden auf das Verrechnungskonto aus

- Thesaurierende ETFs reinvestieren diese Erträge in den ETF

Beide Varianten sind steuerlich grundsätzlich gleich - Zinseszins-Effekt wirkt nur bei Thesaurier vollumfänglich

Vorteile und Nachteile

Ausschütter

Vorteile

+ Cashflow

+ für die Psyche gut

Nachteile

– Ausschüttungen sind Entnahmen des veranlagten Kapitals

– Ausschüttungen mitunter kostenpflichtig

– Reinvestition mit zeitl. Verzögerung und mit Kosten evtl. versehen

– Steuerlich mitunter komplex durch Nicht-Meldung des Emittenten bzw. steuerlichen Vertreters

Bei einem Ausschütter gibt es Ausschüttungen die auf das Konto gut geschrieben werden, das fühlt sich gut an, denn so macht eine Investition große Freude. Es gibt einen sichtbaren Rückfluss. Nachteilig ist hier, dass diese Ausschüttungen der Erträge natürlich Entnahmen sind und somit weniger Kapital zur Verfügung steht um den Zinseszins zu nutzen. Auch kann es passieren, dass diese Ausschüttungen kostenpflichtig sind. Der Broker Flatex bietet z. B. an, dass Ausschüttungen > 25 € automatisch reinvestiert werden. Besser als nichts, aber nicht optimal durch die verzögerte Investition und dem Spread/Abschlag zum Net-Asset-Value (NAV) zum Wiederveranlagungszeitpunkt. Hinzu kommt auch noch, dass in Österreich nicht jeder Ausschütter steuerlich optimal läuft. Mehr dazu hier.

Thesaurierer

Vorteile

+ Zinseszins

+ Ausschüttungen bleiben im Fondsvermögen

+ einfach, bequem

Nachteile

– Psyche

– jährliche Steuerzahlungen auf ausschüttungsgleiche Erträge

Bei einem thesaurierenden ETF nützt der Anleger hervorragend die Möglichkeiten des Zinseszins, da die Erträge vom ETF-Emittenten sofort wieder reinvestiert werden und sich so der Kurs erhöht (nein, man bekommt nicht mehr Anteile, sondern die Wertsteigerung zeigt sich in einem höheren Kurs). Unschön ist es für manche, speziell für Neulinge, dass es ausschüttungsgleiche Erträge gibt. Der Staat verlangt auch hier regelmäßige Steuerzahlen vorab. Das bedeutet, dass es einmal im Jahr eine Vorab-Steuerzahlung gibt, ohne dass dem Anleger eine Ausschüttung zukommt. Das ist für manche sehr störend und schlägt auf die Anleger-Psyche.

Beispiel

Dieses vereinfachte Beispiel zeigt, dass bei einem Ausschütter die Erträge des ETFs als Ausschüttung am Verrechnungskonto des Kunden gut geschrieben wird und dieser darüber verfügen kann. Bei einem thesaurierenden ETF wird die Ausschüttung wiederveranlagt und erhöht den Kurs des ETFs. In diesem einem Jahr ist das Vermögen bei beiden Varianten das selbe, 103 €. Der wesentliche Unterschied ist, dass nur in der thesaurierenden Variante das Vermögen ideal weiterveranlagt ist mit 103 € während der ausschüttende ETF nur 100 € zur Verfügung hat.

| AUSSCHÜTTER | THESAURIERER | |

| ETF Kurs | 100 € | 100 € |

| Ausschüttung erhalten | 3 € | 3 € |

| Aufs Konto | 3 € | 0 € |

| Neuer ETF Kurs | 100 € | 103 € |

| Vermögen | 100 € + 3 € = 103 € | 103 € |

Zinseszins

Zinsen beim ETF? Eher eine Minderheit bei den Erträgnissen doch wird gerne vom Zinseszins gesprochen, wenn es darum geht, dass die wiederveranlagten Ausschüttungen als Kapital im ETF weiter arbeiten. Die Exponentialfunktion (gemeinhin als Zinseszins-Effekt bekannt) zündet dann den Rendite-Turbo!

Für den Rendite Turbo verantwortlich sind diese beiden Parameter:

- Laufzeit

- (hohe) Rendite

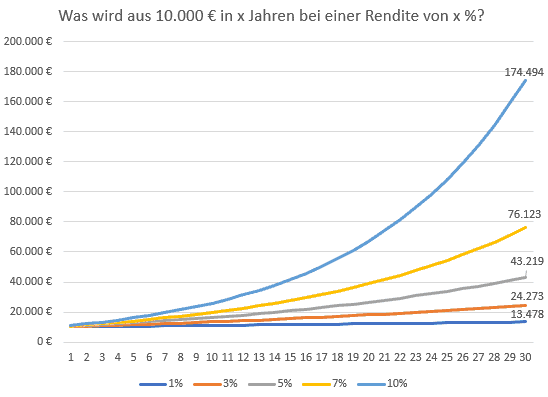

Die Grafik zeigt, was aus 10.000 Euro wird bei einer Rendite von 1, 3, 5, 7 und 10 % über 30 Jahre. Der Rendite Turbo zeigt sich hier hervorragend. Zum einen benötigt es für eine Steigerung des Kapitals eine lange Laufzeit (x-Achse) und eben eine „ordentliche“ Rendite, damit der Endwert so richtig nach oben geht.

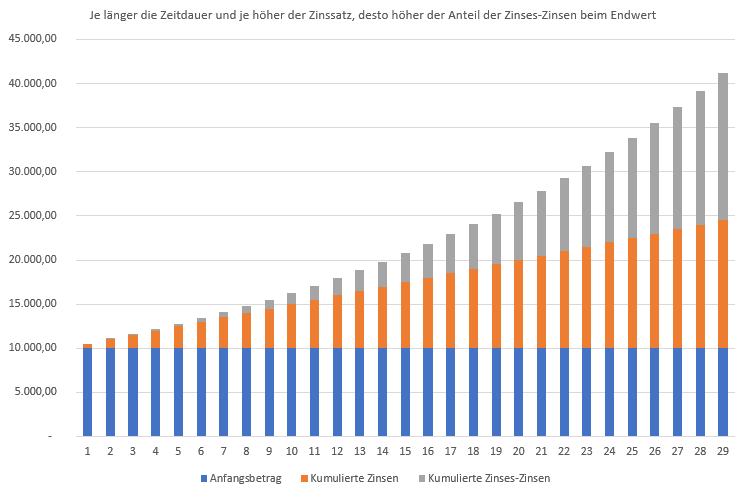

Was aber bringt nun der Zinseszins wirklich? Das zeigt sich bei dieser Grafik beispielhaft. Gesehen im Video von Controlling Verstehen, vorgetragen durch Herrn Prof. Heimo Losbichler.

Es sind 10.000 Euro die einmalig investiert werden mit einer durchschnittlichen Rendite von 5 %. Der blaue Balken zeigt die 10.000 Euro, den Anfangsbetrag ab t=0. Der orange Balken ist der Zins der nach und nach aufkumuliert wird. Im ersten Jahr bei einer Rendite von 5 % sind das 500 Euro und diese fallen Jahr für Jahr an. Der graue Balken macht es dann interessant, denn das sind die kumulierten Zinses-Zinsen. Hier zeigt sich dann die Exponentialfunktion so richtig und sie sind der große Treiber beim Endwert.

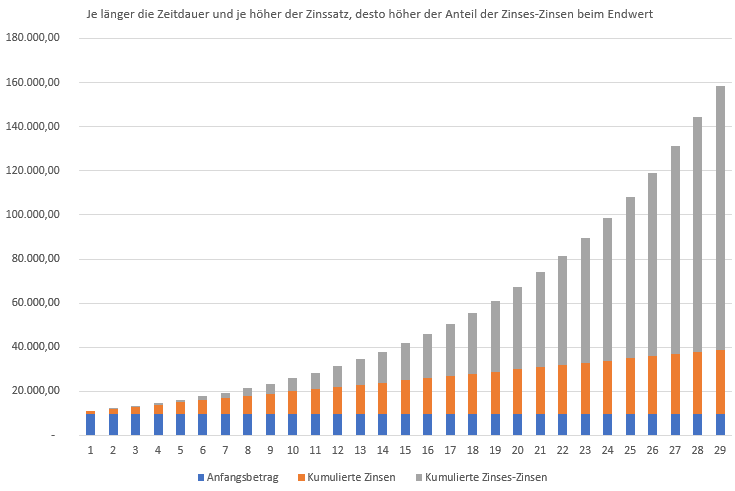

Die nächste Grafik zeigt die Entwicklung bei einer durchschnittlichen Rendite von 10 % statt 5 % wie in der vorigen Grafik – hier zeigt sich der graue Balken dann schier in endlose Höhen! Nur… eine Rendite von 10 % im Jahr muss einem erst einmal gelingen! In Excel lässt sich immer alles schön darstellen.

Ausschütter: Regelmäßiger Cashflow, na und?

Wird ein Ausschütter genommen, so gibt es durch die monatlichen, quartalsweisen oder jährlichen Ausschüttungen regelmäßige Eingänge am Konto. Diese Eingänge werden gerne auch als Cashflow bezeichnet und als großen Vorteil gesehen. Oftmals wird als Grund für regelmäßigen Cashflow die Deckung der Lebenskosten genannt und dass es cool sei, wenn z. B. das Netflix Abo mit einer Ausschüttung gedeckt wird. Manche wählen sogar die Wertpapiere aus nach Ausschüttungszeitpunkt (jedes Monat sollen Ausschüttungen in einer bestimmten Höhe am Konto eintrudeln… nicht die Wahl des besten Wertpapiers ist hier der Auswahlfaktor sondern der Ausschüttungszeitpunkt!).

Soweit, so romantisch. Die Ausschüttungen nehmen jedoch auch einen Teil der möglichen Performance durch den Zinseszins und Cashflow für das Konto kann auch durch Verkauf von Anteilen entstehen. In der Zeit der Ansparphase sollten Ausschüttungen kein Thema sein und in der Entnahmephase können Anteile z. B. halbjährlich verkauft werden zur Deckung der Lebenskosten. Wie die obige Grafik zeigt, ist der graue Balken, die kumulierten Zinseszinsen der Renditetreiber.

Das Setzen auf einen ausschüttenden ETF wegen des regelmäßigen Cashflows mag der Psyche gut tun, in Hinblick auf den Vermögensaufbau liegt der Turbo im thesaurierenden ETF und der Wiederveranlagung des Kapitals.

Steuern

Grundsätzlich ist es in Österreich egal ob Ausschütter oder Thesaurier in Hinblick auf die Versteuerung. Beide Varianten haben auschüttungsgleiche Erträge und die Steuerlast ist ebenso die selbe. Doch gibt es bei so manchem Ausschütter einen steuerlichen Nachteil, der dadurch entsteht, dass der Emittent des ETFs an seinen steuerlichen Vertreter keine Meldungen macht über die Ausschüttungen.

Das führt dazu, dass der Broker die Ausschüttungen bereits versteuert mit jeder Ausschüttung an den Kunden und der steuerliche Vertreter in der Jahresmeldung gezwungen ist die Ausschüttungen nochmals steuerlich zu berücksichtigen. Das führt zu einem Tohuwabohu bei den Brokern. Das Alles nur deshalb, weil so mancher Emittent wie z. B. Vanguard bisweilen nicht in der Lage ist, die Ausschüttungen an ihren steuerlichen Vertreter zu melden.

Mehr Informationen zu diesem Thema liefert dieser Beitrag der die steuerliche Situation beleuchtet:

- Steuerliche Überlegungen: Ausschüttenden oder thesaurierenden ETF in Österreich

ETF Sparplan: Flatex, DADAT oder easybank?

Wer regelmäßig investiert über einen Sparplan, sollte einen steuereinfachen Broker verwenden. Dieser übernimmt die Versteuerung und ist damit einfach und sorgenlos für den Kunden des steuereinfachen Broker. Ist das mit der Steuer denn wirklich so kompliziert? Oh ja!

Mittlerweile bieten zahlreiche steuereinfache Broker in Österreich bereits einen ETF Sparplan an, jedoch ist Flatex hier bei der Anzahl und allgemein beim ETF-Sparplan Angebot am besten ausgestattet:

- Flatex: 0,00 oder 1,50 Euro Gebühr und fast 1.200 ETFs (über 200 ETFs kostenlos)

- DADAT: 0,75 Euro + 0,175 % bei ca. 60 ETFs

- easybank: 0,00 oder 2,00 € +0,275 %. bei 160 ETFs (über 60 ETFs kostenlos)

- Auch Erste Bank, Bank Direkt oder BAWAG P.S.K. bieten ein ETF Sparplan Angebot an, dies aber überschaubar bei Anzahl der ETFs und auch bei den Kosten.

- Es gibt zahlreiche Broker aus dem Ausland die mit tollen und günstigen ETF-Sparplänen locken, doch ist hier die Versteuerung selbst vorzunehmen. Aufgrund der Komplexität des Steuerthemas und dass bei ausländischen Brokern der Kunde für die korrekte Steuerabfuhr verantwortlich ist, ist es ratsam bei einem inländischen Broker zu bleiben.

Einen ETF-Sparplan Vergleich gibt es hier:

Weitere interessante Beiträge rund um das Thema Fonds bzw. ETF im speziellen:

- Ausschüttungsgleiche Erträge bei Fonds bzw. ETFs: Wie können Sie diese selbst prüfen bzw. wie können Sie diese selbst versteuern?

- ETF Steuern: Alles rund um das Thema Steuern von Fonds bzw. speziell von ETFs

Fazit

Die thesaurierende Variante von ETFs ist die optimale Wahl zum langfristigen Vermögensaufbau, denn nur hier zeigt sich die Exponentialfunktion (Zinseszins) in vollster Wirkung.

Steuerlich gibt es keinen Unterschied ob die ausschüttende oder die thesaurierende Variante gewählt wird. So die Theorie. In der Praxis gibt es bei manchen Ausschüttern jedoch Probleme, weil Emittenten wie z. B. Vanguard keine Meldung an den steuerlichen Vertreter machen zur Ausschüttung. Das führt bei manchen Ausschüttern zu einer nicht steuerlichen optimalen Behandlung.

Am Ende spricht für die Wahl eines thesaurierenden ETFs die optimale Wahl in Hinblick auf Vermögensaufbau durch optimale Nutzung des Zinseszins-Effekts und die korrekte steuerliche Meldung und Behandlung durch den steuerlichen Vertreter des ETF-Emittenten.

Für die Psyche, speziell bei Einsteigern, könnte die Wahl zum Ausschütter dennoch gescheit sein, weil hier der Erfolg des ETFs sichtbar wird mit den Ausschüttungen und die Freude darüber erinnert an die eines Schneekönigs.

Hallo Andreas. Wo sehe ich, ob ein Emittent eine Meldung an den steuerlichen Vertreter macht? Danke.

Servus Matthias,

wie du feststellst, ob ein Fonds ein Meldefonds ist? Das findest du über die OeKB heraus. Ich habe hier darüber geschrieben, wie man es feststellt:

https://www.broker-test.at/steuern/etf-steuern/#elementor-toc__heading-anchor-2

Lieben Gruß,

Andreas

Hi Andreas, ich verfolge nun schon länger Deinen Kanal und freue mich sehr über den Österreich-spezifischen Content, den Du lieferst! Einfach Top! Eine Frage hätte ich im Bezug auf die Besteuerung von Kursgewinnen aus ETF-Teilverkäufen jedoch noch: Gilt in Österreich auch das FIFO Prinzip wie in Deutschland? Oder wird für die Besteuerung eines Teilverkaufs der durchschnittliche Einstandswert herangenommen? Beispiel: Kauf 10 Stück MSCI World 2020 Gewinn sagen wir 50% Kauf 10 Stück MSCI World 2024 (heute) Gewinn 0% Verkauf 10 Stück: FIFO Prinzip -> Die Kest fällt auf die Gewinne der ersten 10 Anteile -> 50 % an Durchschnitt ->… Weiterlesen »

Hallo Alex, bei uns in Österreich gilt bei Wertpapieren und seit der Kryptowährungsverordnung eben auch hier, das gleitende Durchschnittspreisverfahren. Allgemein sind deutsche Steuerinfos nur für Deutschland zu gebrauchen und die sonst sehr wertvollen Inhalte von Finanztip & Co für uns hier in Österreich nicht anwendbar. „Werden Wirtschaftsgüter und Derivate iSd § 27 Abs. 3 und 4 EStG 1988 mit derselben Wertpapierkennnummer bzw. ISIN in zeitlicher Aufeinanderfolge erworben und im selben Depot verwahrt, sind diese gemäß § 27a Abs. 4 Z 3 EStG 1988 mit dem gleitenden Durchschnittspreis (und – den allgemeinen steuerlichen Grundsätzen entsprechend – stets in Euro) zu bewerten“… Weiterlesen »

Hi Andreas, vielen lieben Dank für Deine schnelle Antwort! Dem folgend würde sich für mich noch diese Frage im Bezug auf die Entscheidung Thesaurierender ETF vs. Ausschüttender ETF stellen: Ziel: „Passives“ Einkommen nach Ansparphase von 30 Jahren (z.B.: in der Pension) weitestgehend ohne Substanzverlust, sprich rein von den „Dividenden“ leben. ETF A Thesaurierend vs. ETF B Ausschüttend Bei beiden haben wir 30 Jahre lang eingezahlt und beim Ausschütter die Ausschüttungen sofort wieder reinvestiert. Nehmen wir nun beispielhaft einen durchschnittlichen Kursgewinn nach 30 Jahren von 1000% an. Nun meine These: Der Thesaurierer kommt mir steuerlich gesehen in der Phase, in der… Weiterlesen »

Servus Alex, zu deinem Ziel: Wenn du Ausschüttungen laufend hast, entnimmst du dem Fonds ebenso laufend Substanz. Du entziehst ihm dein Kapital. Leider wird das von Finfluencern da draußen anders verkauft, unterm Strich ist es aber eine Kapitalentnahme. Zu deinen anderen Überlegungen: Bei den genannten 60 % gehe ich davon, aus, dass du eh meinst, dass die 60 % für die außerordentlichen Erträge gelten, die ordentlichen Erträge werden natürlich auch zu 100 % besteuert. Ansonsten sind deine Überlegungen durchaus korrekt, wobei du davon ausgehst, dass du einen ETF die ganze Zeit investierst. Es könnte durchaus sein und würde auch Sinn… Weiterlesen »

Hi Andreas,

danke für deine Einschätzung zu dem Thema. Bei den 60% habe ich zugegebenermassen etwas vertauscht. An der Rechnung ändert sich aber nicht so viel 🙂 Bei 1000% Kursgewinn bin ich bei den Ausschüttungen auf ca. 30% unterschied zwischen Thesaurierend und Distributing gekommen.

Das mit der Kapitalentnahme verstehe ich auch grundsätzlich, nur meinte ich dass man quasi bei der gleichen ETF Stückzahl bleibt und dann „nur“ die Ausschüttungen verwertet. Somit „kein“ Substanzverlust.

Bzgl Steuersystem: Hoffentlich bekommen wir bald das „angekündigte“ Paket für die Gewinnfreibeträge ab Haltedauer X. Das wär mal etwas Feines 🙂

Danke nochmal und schönen Abend!

Alex

Also die Rechnung selbst kann ich nicht nachvollziehen, weil ich sie auch nicht kenne. Vermute jedoch, dass du hier einen fehlerhaften Gedankengang hast und du hier etwas falsch berechnest in Hinblick auf ausschüttungsgleiche Erträge, ordentliche Erträge und außerordentliche Erträge, Anpassung der Anschaffungskosten, Berücksichtigung der ausschüttungsgleichen Erträge auch beim Ausschütter, etc. Der Thesaurier hätte von Haus aus einen steuerlichen, kleinen Vorteil. Wenn du hier auf 30 % Unterschied kommst, dann schrillen bei mir die Alarmglocken, dass du hier etwas falsch annimmst. Bzgl. deines Substanzverlusts: Es ist ghupft wie ghatscht, ob ich 100 Anteile à 9€ habe oder 95 Anteile à 9,47€.… Weiterlesen »

Hi Andreas,

Danke für Deine Antwort.

Ich lasse mir das besser nochmal gründlich durch den Kopf gehen und rechne nochmal nach 😉

Schönes Wochenende!

Alex

Hallo Andreas,

Ich bespare drei ausschüttende ETF um monatlich ein passives Einkommen zu generieren.

Leider thesaurierten diese Etf aber auch einmal im Jahr.

Darauf sind natürlich Steuern extra zu bezahlen.

Warum machen Ausschütter das eigentlich? Das mindert die Dividendenerträge ja doch ziemlich stark.

Wieso wird nicht alles ausgeschüttet?

Der theoretische Wertzuwachs pro Anteil bringt mir ja erstmal nichts da ich keine Anteile verkaufen möchte. Das würde die Erträge ja im nächsten Jahr reduzieren.

Danke für deine super Arbeit hier.

Gruß Markus

Servus Markus,

weil das österreichische Steuersystem nicht der Nabel der ETF Welt ist 😉 der ETF tut, was er tun soll und richtet sich nicht nach den Wünschen österreichischer Anleger. Leider ist es ein sehr weit verbreiteter Irrglaube, dass ein Ausschütter nicht thesaurieren kann.

Du erwartest dir eine sehr regelmäßige Ausschüttung, ziemlich unabhängig von den Kursverlusten und -gewinnen, genau das macht der Fonds auch. Geht es mal nach oben oder unten, geht das iR über die AgE.

Grüße,

Andreas

Hallo und danke für deine Rückmeldung.

Klar das Finanzamt gewinnt immer.

Was bedeutet AgE?

Wenn das so ist verstehe ich denn Sinn dahinter noch nicht. Warum Ausschüttung und Thesaurierungen in einem Produkt?

Welchen Grund hat das?

So kann man also auch mit ETF kaum ein Zusatzeinkommen erwirtschaften wenn man nicht riesige Summen investiert hat.

Gibt es bessere Alternativen in Österreich?

LG Markus

Lies dir einfach alles unter Steuern, ETF Steuern durch, dann hast du den Durchblick, warum das so ist.

AgE:

https://www.broker-test.at/steuern/ausschuettungsgleiche-ertraege/

Hallo Andreas, erstmal vielen Dank generell für deine Seite, bin großer Fan davon, lese seit Jahren hier mit 😉 Ich habe noch eine sehr konkrete Frage, die mich aktuell sehr irritiert. Ich bespare bei flatex den ETF: AUM5. Jetzt habe ich mir in den Details einmal den Einstandskurs pro Kauf angesehen (also direkt im Depot, nicht in den Dokumenten). Hier sehe ich seit Beginn meiner Besparung (zirka 1,5 Jahren) bei jeder Transaktion den gleichen Kurs. Ist das ein Bug oder wird aufgrund der Thesaurierung hier was gerechnet? Interessanterweise ist der Einstandskurs auch höher als der ETF jemals stand. Vielen Dank… Weiterlesen »

Hallo Christoph,

hier erkläre ich die ausschüttungsgleichen Erträge und die Abrechnungen bei Flatex. Dieser Teil ist für dich dann relevant.

https://www.broker-test.at/steuern/fondsthesaurierung/#elementor-toc__heading-anchor-5

Gruß,

Andreas

Hallo Andreas,

vielen Dank für die schnelle Antwort, sehr hilfreich.

Beste Grüße,

Christoph

Hallo Andreas, danke, dass du dieses Thema so ausführlich behandelst. Da ich aber leider kein ETF-Profi bin, habe ich immer noch ein paar Verständnisfragen bezüglich thesaurierenden ETFs. Ich habe mein Depot bei Flatex und bespare unter anderem einen thesaurierenden MSCI-Europe ETF (ISIN: IE00B4K48X80). 1. Kommt meine Dividende laufend zu meinem „Aktuellen Wert“ (bei Flatex) hinzu (ohne konkret zu wissen, wann und wieviel), oder bekomme ich die Dividende im Zuge der Thesaurierung zu meinem „Einstandswert“ hinzu? 2. Wenn dem so ist, kann ich irgendwie festellen, wie viel Dividende ich bekommen habe? 3. Ist die Dividende im aktuellen Kurs des ETFs immer… Weiterlesen »

Servus Michael,

hier die Antworten auf deine Fragen:

ad 1: Gewinne des Fonds, u.a. auch erzielt durch Dividenden kommen zum Wert des Fonds hinzu. Der Fonds wird dadurch mehr wert. Wert dividiert durch Anzahl der Anteile ergibt den Wert des Fondsanteils.

ad 2: Wie viel Gewinn der Fonds erzielt hat im Jahr erfährst du im jeweiligen geprüften Jahresbericht des Fonds

ad 3: siehe 1

Gruß,

Andreas

zuerst mal Danke für deine Antwort! „kommen zum Wert des Fonds hinzu“ du meinst damit den „Aktuellen Wert“ (so wird das bei Flatex genannt) oder den „Einstandswert“ ? Wahrscheinlich stehe ich hier ziemlich auf der Leitung…. Im Zusammenhang mit thesaurierenden Etfs lese und höre ich immer nur folgendes: „Die Dividenden bleiben im Fond und werden automatisch wieder reinvestiert.“ Das klingt super toll und spannend, aber ich möchte wissen, wie und in welcher Art fließen diese Dividenden dem Fonds zu? Wie und wo kann ich das sehen? Fließen die Dividenden laufend (über das Jahr) zum „Aktuellen Wert“ hinzu oder fließen mir… Weiterlesen »

Der Einstandswert sind die Einstandskosten, der Wert zum Kaufzeitpunkt. Kann also nicht der aktuelle Wert sein 😉

Der Kurs den du siehst ist in etwa der Wert des Fondsanteils. Wie geschrieben, siehe Jahresbericht des Fonds, wenn du mehr wissen willst, da steht alles ganz genau drinnen. Die Erträge eines Fonds werden laufend zugerechnet und ermittelt.