Das Wichtigste in Kürze

- Einlagensicherung gilt für Guthaben am Verrechnungskonto und ist in Österreich über einen Einlagensicherungsfonds geregelt – bis zu 100.000 Euro

- Wertpapierdepots bzw. die meisten Wertpapiere müssen in der EU vom Vermögen des Brokers getrennt sein und gehören dem Kunden bzw. werden diesem zugeordnet.

- Geht die Verwahrstelle bankrott, so sind diese Wertpapiere auszuhändigen

- Sind die Wertpapiere, aus welchem Grund auch immer (z. B. Wertpapierleihe, Betrugsfall) nicht am Kundendepot zu finden, so greift die Anlegerentschädigung.

- In Österreich greift die Anlegerentschädigung bei Beträgen von bis zu 20.000 Euro. In anderen Ländern ist diese anders geregelt.

- Achtung bei den unterschiedlichen Depots, welche Einlagensicherung bzw. Anlegerentschädigung greift denn hier? z. B. Flatex mit deutscher Einlagensicherung bzw. Anlegerentschädigung, Smartbroker mit französischer Einlagensicherung bzw. Anlegerentschädigung

In diesem Ratgeber

Einlagensicherung (Verrechnungskonto)

Wertpapier-Verrechnungskonten und die dazugehörigen Guthaben dort, unterliegen der Einlagensicherung, sofern es sich tatsächlich um Verrechnungskonten auf persönlichen Namen handelt. So handelt es sich bei Kunden von Trade Republic um ein Treuhandkonto auf den Namen von Trade Republic, welches bei der Partnerbank Solarisbank liegt. Geht die Solarisbank pleite, so sind die Guthaben auf diesem Treuhandkonto mit bis zu 100.000 Euro gesichert auf den Kunden Trade Republic. Nicht je Trade Republic Kunde. Mehr dazu gibt es hier. Guthaben bei Brokern wie eToro oder Interactive Brokers sind gar keine Bankguthaben und unterliegen so nicht der Einlagensicherung.

Kunden von österreichischen Online Brokern wie der DADAT Bank haben es hier aber deutlich besser. Das ist ein lupenreines Verrechnungskonto mit österreichischer Einlagensicherung.

Die Einlagensicherung beträgt in Österreich pro Kunde (natürliche und juristische Person) und je Bank max. 100.000 Euro. Diese wird von der Einlagensicherung Austria (kurz ESA, für alle Banken außer Erste Bank und Sparkasse), der Sparkassen-Haftungs GmbH (für Erste Bank und Sparkasse) und der Österreichische Raiffeisen-Sicherungseinrichtung eGen (für die Raiffeisen Bankengruppe in Österreich) übernommen (geregelt im Einlagensicherungs- und Anlegerentschädigungsgesetz). Dabei ist nicht ausschlaggebend eine österreichische Staatsbürgerschaft zu besitzen, sondern, dass die jeweilige Bank im Besitz einer österreichischen Konzession ist. D. h. für Banken wie z. B. die DKB oder auch der Online Broker Flatex greift im Fall des Falles die deutsche Einlagensicherung, da es sich hier um in Deutschland ansässige Banken handelt.

In Hinblick auf die immer größer werdende Anzahl an Online Brokern und der einfache Weg dort Kunde zu werden, ist es lohnend sich darüber bewusst zu sein, wo denn dieser Broker/diese Bank die Konzession hat. Wobei sich die EU, aufgrund der Bankenkrise 2008, auf eine EU weit einheitliche Einlagensicherung von eben diesen 100.000 Euro pro Kunde geeinigt hat, und es dadurch keinen erheblichen Unterschied macht, solange der Sitz in der EU ist. Anders ist es aber bei der Anlegerentschädigung, da wird es schon spannender.

Die Einlagensicherung greift somit bei Einlagen von

- natürlichen und juristischen Personen

- Sparbücher (täglich fällige Sparbücher, Prämien-, Kapitalsparbücher)

- Guthaben auf Konten (Girokonten, Festgeldkonten, Sparcards, Online-Sparkonten, Wertpapierverrechnungskonten)

- Bausparverträge

Anlegerentschädigung

Gleich wie auch für die Einlagensicherung, ist auch für die Anlegerentschädigung die Einlagensicherung Austria bzw. die Sparkassen-Haftungs GmbH, zuständig. Alle Kreditinstitute, die ihren Sitz/eine Konzession in Österreich haben und Wertpapierdienstleistungen erbringen wollen, müssen einer dieser beiden Sicherheitseinrichtungen angehören, wobei die Eigentümerstruktur unerheblich ist. Genaueres, wie zum Beispiel welche Banken das betrifft, ist auf der Webseite der Finanzmarktaufsicht (FMA) nachzulesen.

Ausländische Banken, die über keine österreichische Bankkonzession verfügen, unterliegen der Anlegerentschädigung im Sitzstaat des Kreditistitutes, wie zB. Flatex, Smartbroker, Comdirect oder Trade Republic,… Und da gibt es durchaus nennenswerte Unterschiede!

- In Österreich erhält man 100 % bis max. 20.000 Euro (DADAT Bank, easybank, bankdirekt.at, …)

- In Deutschland 90 % bis max. 20.000 Euro (Flatex, Consorsbank, Trade Republic, Smartbroker, …)

- In Frankreich 100 % bis max. 70.000 Euro (Smartbroker durch DAB bzw. deren Mutter BNP Paribas)

Es gibt für diese ausländischen Banken mit österreichischen Filialen allerdings die Möglichkeit der freiwilligen Mitgliedschaft in der Einlagensicherung Austria. Diese Sicherung erfolgt jedoch nur so weit, als der Sitzstaat der Bank mit der jeweilig dort geltenden Pflichtsicherung schlechter sichert als Österreich.

Die Anlegerentschädigung greift bei

- Aktien

- Anleihen

- Fonds

- ETFs (Beschränkung bei SWAP ETFs)

Anscheinend sind von der Anlegerentschädigung die folgenden Wertpapierarten nicht inkludiert: Optionsscheine, Zertifikate oder Aktienanleihen.

SWAP-ETFs: Wir Anleger gehen bei einem Swap-ETF ein Kontrahentenrisiko ein. Es könnte passieren, dass eine der beiden Parteien insolvent wird und es dem Kontrahent nicht mehr möglich ist die vertraglich vereinbarten Renditen nicht mehr an die andere Partei auszuzahlen. Die EU hat dieses Risiko für hier zugelassene ETFs deutlich reduziert, es ist jedoch noch immer vorhanden.

Was kann passieren?

Grundsätzlich sollte es so sein, dass die Assets wie ETF, Aktie, Anleihe der Kunden segregiert vom Vermögen des Brokers wird und im Pleitefall des Brokers die Kundenassets dem Kunden gegeben werden bzw. veranlasst dieser einen Depotübertrag zu einem neuen Broker. Nun kann es z. B. aus zwei verschiedenen Gründen vorkommen, dass diese Assets nicht mehr oder nicht zur Gänze auffindbar sind und nicht an den Kunden zurückgegeben werden kann.

Wertpapierleihe

Der Broker verleiht die Assets des Kunden weiter. Der Broker nimmt dafür natürlich Sicherheiten entgegen, der Kontrahent gibt dem Broker dafür Erlöse. Nun geht dieser Kontrahent pleite und kann die ausgeliehenen Wertpapiere nicht mehr zurückgegeben. Ebenso sind die entgegengenommenen Sicherheiten dann doch nicht so werthaltig wie angenommen. Dann passiert der Fall den es zu vermeiden gilt, die Wertpapiere des Kunden sind weg und die Sicherheiten sind nicht werthaltig. Ein Fall für die Anlegerentschädigung.

Welche Broker verleihen die Wertpapiere der Kunden? Hier gilt es die Bedingungen der Broker genauer zu studieren. Bei Broker in Deutschland und Österreich sind keine Broker bekannt, die die Wertpapiere der Kunden verleihen. Im Ausland hingegen gibt es mit Interactive Brokers und DEGIRO zwei Beispiele.

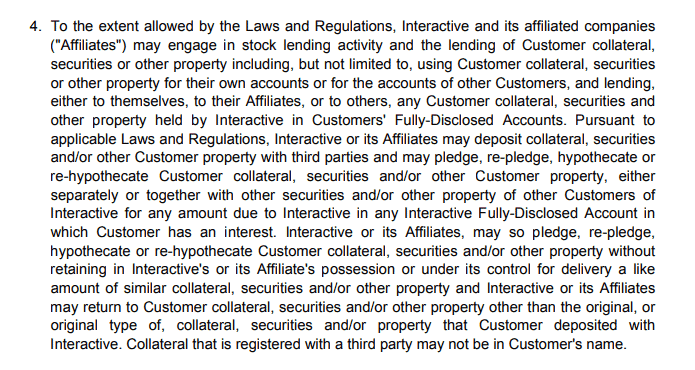

Interactive Brokers räumt sich ein allgemeines Recht des Verleihens ein (unabhängig des Aktienrendite Programms):

Quelle für diesen Absatz sind die Bedingungen von Interactive Brokers die die Kunden akzeptieren.

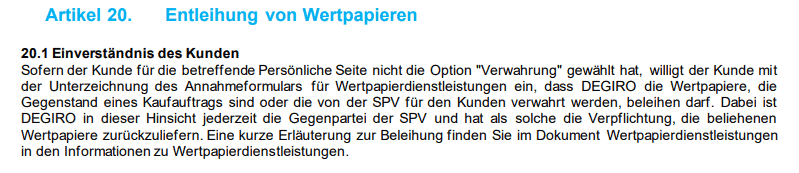

Bei DEGIRO findet sich ebenso ein Absatz zum Thema Wertpapierleihe. Das Standarddepot „Basic“ und auch andere Profile die bei der Eröffnung gewählt werden, räumen DEGIRO die Möglichkeit der Wertpapierleihe ein. Das findet sich in den Bedingungen von DEGIRO wieder.

Betrug

Der Betrugsfall ist auch dieser eine schwarze Schwan der passieren könnte. Die Wertpapiere die geordert werden, werden gar nicht vom Broker gekauft oder werden ohne Wissen des Kunden verkauft. Hier spielt kriminelle Energie die entscheidende Rolle.

Im Fall des Falles greift auch hier die Anlegerentschädigung.

Bisherige Fälle

Die Idee ist eine Entschädigung, wenn die Wertpapiere nicht da sind. z. B. bei Betrug (Voestalpine Aktien Kaufauftrag durch Kunden, im Depot ersichtlich, Aktien werden aber nicht gekauft) oder, dass die Wertpapiere des Kunden verliehen werden und nicht mehr zurückkommen.

Bisher gab es noch keinen Fall auf Bankenebene.

Anlegerentschädigung gibt es jedoch auch für Wertpapierfirmen bzw. in Deutschland auch Wertpapierhandelsunternehmen genannt.

Auer-Welsbach (Österreich)

2010 platzte die Bombe und die Gesellschaften AvW Invest und AvW Gruppe rund um Wolfgang Auer-Welsbach schlitterten in die Insolvenz mit 1,34 Milliarden an Forderungen. Entschädigt wurden die rund 8.000 Opfer, wobei nur ein kleiner Teil von fünf Millionen Euro von der Anlegerentschädigung ausgeschüttet werden konnte. 153 Millionen Euro kamen von er Republik Österreich.

Phoenix Kapitaldienst (Deutschland)

Zum Anlagebetrug der Extraklasse kam es beim Optionshändler Phoenix Kapitaldienst, der 2005 aufflog. 30.000 Anleger wurden mittels eines ausgeklügelten Schneeballsystems an der Nase herumgeführt. Dabei legte Phoenix das Geld nur zu einem Bruchteil an den Terminbörsen an, die Kontoauszüge waren mit hohen Gewinnen gefälscht. Stattdessen wanderte das Geld der Kunden an Vermittler und Konten im In- und Ausland. Wobei die Anleger und Gläubiger noch etwas Glück im Unglück hatten und eine Entschädigung von 230 Millionen Euro ausbezahlt werden konnte.

Video

In den Videos gibt es noch weitere Details zum Thema Einlagensicherung in Österreich und wie diese gesetzlich geregelt ist. Ebenso gibt es ein Thema zur Anlegerentschädigung, was passiert wenn der Broker die Wertpapiere nicht herausgeben kann?

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenFAQ

Wie hoch ist die Anlegerentschädigung?

Die Anlegerentschädigung ist in Österreich auf maximal 20.000 Euro begrenzt. In anderen Staaten ist die Anlegerentschädigung anders geregelt und betrifft auch Wertpapierdepots die in Österreich angeboten werden:

- Österreich: 100 % bis max. 20.000 Euro für natürliche Personen, 90 % bis max. 20.000 bei juristischen Personen

- Deutschland (Flatex, Consorsbank, Comdirect, Trade Republic, …): 90 % bis max. 20.000 Euro

- Frankreich (DAB Bank via Smartbroker auch Consorsbank (hat beide Einlagensicherungssysteme): 100 % bis max. 70.000 Euro

Wann kommt die Anlegerentschädigung zum Tragen?

Dazu muss grundsätzlich erwähnt werden, dass Wertpapiere von der jeweiligen Bank nur verwahrt werden, d. h. der Kunde ist Besitzer dieser Wertpapiere und kann darüber frei verfügen, egal ob es sich dabei um einen Verkauf, einen Depotübertrag, etc. handelt. Voraussetzung dafür ist selbstverständlich ein vertragskonformes Kundendepot. Wann springt die Anlegerentschädigung nun ein?

- Die Anlegerentschädigung sichert bis zu 20.000 Euro den Depotwert, sollte es der Bank eben nicht möglich sein Depotbestände auszuzahlen bzw. zu übertragen.

- Bei Forderungen aus Guthaben von Konten, die sowohl als gedeckte Einlage als auch als sicherungspflichtige Forderung aus Wertpapiergeschäften entschädigt werden könnten

- Dividendenerträge, oder andere Beträge, die aus dem Rückfluss aus Wertpapieren des Kunden stammen, wie auch Kuponauszahlungen, Tilgungen oder Verkaufserlöse. Diese Guthaben sind im Rahmen der Einlagensicherung bis zu 100.000 Euro gesichert.

- Wenn Erträgnisse zwischen Eintritt des Sicherungsfalls und der Auszahlung des gesicherten Betrages fallen

Forderungen von Anlegerentschädigung und Einlagensicherung werden nicht summiert sondern unabhängig voneinander behandelt!

Was ist gesichert?

Grundsätzlich sämtliche Forderungen gegen die depotführende Stelle (Depotbank) wie z. B.

- der Verwahrung und Verwaltung von Wertpapieren für andere (Depotgeschäft),

- dem Handel des Kreditinstituts mit Geldmarktinstrumenten, Finanzterminkontrakten, Zinsterminkontrakten, Forward-Rate, Agreements, Zins- und Devisenswaps sowie Equity-Swaps,

Wertpapieren und daraus abgeleiteten Instrumenten, - der Teilnahme des Kreditinstituts an der Emission Dritter (Loroemissionsgeschäft), der Hereinnahme und Veranlagung von Abfertigungsbeiträgen

und Selbstständigenvorsorgebeiträgen (betriebliches Vorsorgekassengeschäft), - der Portfolioverwaltung durch Verwaltung von Portfolios auf Einzelkundenbasis mit einem Ermessensspielraum im Rahmen einer Vollmacht des Kunden, sofern das Kundenportfolio

ein oder mehrere Finanzinstrumente enthält (Wertpapierdienstleistungen gemäß § 3 Abs. 2 Z 2 WAG 2007).

Was ist nicht gesichert?

Nicht der Anlegerentschädigung unterliegen Forderungen aus Wertpapierdienstleistungen von

- Kredit- und Finanzinstitutionen, Versicherungsunternehmen sowie von Wertpapierfirmen

- Renten- und Pensionsfonds und Organsimen für Gemeinschafts-Wertpapieranlagen

- Staatliche Stellen, Gebietskörperschaften, Zentralverwaltungen

- Eigenmittelbestandteilen, Schuldverschreibungen sowie Verbindlichkeiten aus eigenen Akzepten und Solawechsel eines Kreditinstitutes,

- von der KAG nahestehenden Personen;

wie Geschäftsleiter, Mitglieder des Vorstands oder des Aufsichtsrates, persönlich haftende Gesellschafter (bei Personengesellschaften des Handelsrechts), Rechnungsprüfer und Personen, die mind. 5 % des Kapitals der KAG halten, sowie Personen in einer dieser Funktionen in verbundenen Unternehmen der KAG innehaben (ausgenommen bei unwesentlichen Beteiligungen). - von Angehörigen der KAG nahestehenden Personen sowie Dritten, falls der nahe Angehörige oder der Dritte für Rechnung der KAG nahestehenden Personen handelt.

- von anderen Gesellschaften, die verbundene Unternehmen (§ 244 UGB) der KAG sind,

- in Zusammenhang mit Transaktionen, auf Grund derer Personen in einem Strafverfahren wegen Geldwäscherei rechtskräftig verurteilt worden sind,

- für die der Forderungsberechtigte auf individueller Basis Zinssätze oder andere finanzielle Vorteile erhalten hat, die zu einer Verschlechterung der finanziellen Lage der KAG beigetragen haben,

- von Unternehmen, die die Voraussetzungen für große Kapitalgesellschaften im Sinne des § 221 Abs. 3 UGB erfüllen

Muss ein Antrag bei einem Sicherungsfall der Anlegerentschädigung gestellt werden?

Ja. Der Anleger muss sich legitimieren und einen Antrag an die Sicherungseinrichtung stellen. Als Hilfestellung wird auf der Website der Einrichtung ein Formular bereit gestellt. Ansprüche, die im Rahmen der Anlegerentschädigung nicht anerkannt werden, können im Insolvenzverfahren eingefordert werden.

Hallo Andreas! Hier erstmal ein großes Dankeschön, dass du & dein Team so viele Infos über die Börse und den Finanzmarkt in Österreich bereitstellen. Gerade über die Anlegerentschädigung redet kaum jemand. Hier meine Frage: Auf der FMA Seite (https://www.fma.gv.at/geldanlage/sonderfall-insolvenz-des-anbieters/) über die Anlegerentschädigung , welche du auch in einem deiner Videos als Referenz nimmst ist folgender Satz zu lesen: „Beachten Sie, dass es auch zahlreiche Ausnahmen gibt – nicht erstattungsfähig sind beispielsweise Forderungen, die auf eine Währung lauten, die nicht Euro, Schweizer Franken oder Währung eines EWR -Mitgliedslandes ist.“ Wenn ich nun bei meinem Broker einen ETF im Depot habe, wie… Weiterlesen »

Kurze Ergänzung: Bin bei der Dadat Bank

LG

Guten Morgen Clemens, so wie ich es sehe, kein Jurist, kein Experte, sondern nur ein interessierter Laie wie wir alle hier: Dein ETF ist Sondervermögen aus der Sicht der Emittentin (iShares/Blackrock) und aus der Sicht des Brokers, Sonderverwahrung. Also getrennt von den Assets des Unternehmens. Im Fall der Pleite muss der Broker dieses Asset herausgeben. Falls es nicht vorhanden ist, dann kommt die Anlegerentschädigung mit ihren maximalen 20k. Dein iShares Fonds würde auch hier reinfallen mE, auch wenn er in USD notiert. Das was die Anlegerentschädigung hier z. B. meint ist, wenn ein Unternehmen wie z. B. eToro ein USD-Konto… Weiterlesen »

Danke Andreas für deine ausführliche und schnelle Antwort 🙂

Liebe Grüße

Clemens

Hey Andreas, deine Info zu Interactive Brokers stimmt leider nicht. Es werden keine Wertpapiere oder ETFs verliehen, solange der Investor dies nicht explizit selbst vorher aktiviert. Dazu ist sowohl ein Margin Account als auch eine manuelle Aktivierung vom Stock Yield Enhancement Programm notwendig, falls man etwas Zinsen auf seine Wertpapiere verdienen will. Und bitte wenn dann das Europäische Client Agreement (IB IE und IB CE) verlinken, das von den USA kann uns herzlich egal sein: https://gdcdyn.interactivebrokers.com/Universal/servlet/Registration_v2.formSampleView?formdb=4750

Hallo Luigi,

sei bitte so nett und gib mir den kurzen & vor allem konkreten Hinweis: Wo in deinem verlinkten Dokument findest du das und wo im Dokument von CE?

Danke für die Mitarbeit 👌

Gruß,

Andreas

Toller Artikel, dieses Thema wird von deutschen Finanzyoutubern verschwiegen. 20k Entschädigung ist bei einem Depot quasi nichts und dein ansonsten gut recherchierter Bericht erwähnt nichtmal die größte Gefahr (Hackerangriff auf Depotanbieter hebelt Sicherheitsmaßnahmen aus -> massenhaft unberechtigte Wertpapierverkäufe). Gutes Argument um auch bei den Depots selbst zu streuen.

Freut mich Franz, dass dir dieser Beitrag gefällt. Grundsätzlich halte ich es für unwahrscheinlich, dass ein Broker umfällt und die Wertpapiere nicht auffindbar sind. ABER, der Teufel schläft nicht und was weiß man schon abseits der schönen Worte, was da hinten tatsächlich alles abläuft? Ich weiß es nicht und streue auch hier. Grundsätzlich ist das Thema aber keines, was von Brokern breitgetreten wird und daher sind auch viele FinFluencer nicht dafür zu haben (die von den Brokern gerne direkt bezahlt werden für gute Nachrede). Der Gesetzgeber sieht das aber anders. Es gibt eine Anlegerentschädigung, weil etwas passieren kann und die… Weiterlesen »

Hallo Andreas, Vielen Dank für die Informationen auf deiner Seite. 😉

Ich hätte da noch ein paar Fragen, wäre super wenn Du dazu bei Gelegenheit eine Expertise dazu hättest.

Bei meinem Depot ist meine Frau als zweite Person zeichnungsberechtigt, dennoch ist die Einlagensicherung auf 100.000 beschränkt richtig?

Wie ich verstanden habe, und wenn man voraussetzt das meine Wertpapiere nicht verliehen werden, und der Broker keinen Betrug anstellt, bezieht sich die Einlagensicherung eher auf den Bargeldbestand richtig?

Ist eigentlich von Bedeutung ob der Broker CFD Handel anbietet, und dieser seine Hebel mit meinem Geld mitfinanziert?

Vielen Dank

g

Hans

Servus Hans,

wenn deine Frau „nur“ zeichnungsberechtigt ist, ändert das nichts. Wäre sie verfügungsberechtigt wäre die Einlagensicherung JE 100.000 €, also 200.000 für das Geld das am Verrechnungskonto liegt beim Broker, sofern dieser der Einlagensicherung unterliegt (BANK!)

Bei CFDs ist es in Österreich 20.000 €, wobei mir jetzt kein österreichischer CFD-Händler im Kopf ist (afaik bietet Flatex dies über die französische Societe Generale an). Die Hello Bank hat diesen vor paar Monaten eingestellt.

So ist meine Einschätzung: Gewähr auf 100 %ige Richtigkeit ist nicht gegeben 😉

Gruß,

Andreas

Hallo Andreas,

Ich selber habe mein Depot bei Flatex. Auf den Abrechnungen der Käufe steht bei Verwahrung GS- Verwahrung (Globalurkunde/ Sammelurkunde). Jetzt zu meiner Frage:

Muss mich Flatex benachrichtigen wenn sie meine Wertpapiere verleiht?

Und wo kann ich einsehen ob Flatex das überhaupt macht.

Kann Flatex auch Wertpapiere aus den ETF´s verleihen?

lg Kilian

So etwas steht in den Bedingungen die du akzeptierst. Also ja, sie müssten dich darüber informieren und du müsstest dazu zustimmen, dass du mit den geänderten Bedingungen einverstanden bist.

Hallo Andreas, ich möchte mich Kilians Frage anschließen: Ich bin selbst Kunde bei Flatex.at und würde gerne in Erfahrung bringen, ob Flatex.at gemäß aktuellem Stand die in meinem Besitz befindlichen Wertpapiere (Aktien, ETFs, etc..) verleihen darf. Falls ja, würdest du zu einem österreichischen Broker raten (z.B. Dadat/Schelhammer & Schattera AG), um das Risiko der Wertpapier-Verleihung zu umschiffen? Meine Überlegungen drehen sich primär darum, dass die max. Anlegerentschädigung von TEUR 20 nur einen Bruchteil des investierten Kapitals abdecken würde und wohl die wenigsten Privatanleger wie ich Zeit und Lust haben, eine Vielzahl von Depots mit jeweils TEUR 20 zu eröffnen😉 Danke… Weiterlesen »

Nein, noch immer nichts zu finden in den Bedingungen 😉 Broker aus Deutschland und Österreich haben das nicht, ich kenne keinen einzigen und vermute daher, dass es nicht erlaubt ist.

Neben Wertpapierleihe gibt’s ja aber noch andere Gründe warum ein Broker hopps gehen kann. Eine Risikostreuung über mehrere Broker mache ich z. B. genau deshalb.

Gruß,

Andreas

Vielen Dank für die prompte Antwort Andreas!

Und ja, klar, gibt jede Menge Gründe warum ein Broker mal eben hopps gehen kann, Risikostreuung macht immer Sinn und die DAD.at wird in Kürze einen weiteren Kunden begrüßen dürfen:)

Danke,

Thomas

Die Dadat freut sich schon auf einen neuen Kunden 🥳

Wenn du Erfahrungen gesammelt hast, freue ich mich natürlich über einen Erfahrungsbericht: https://www.broker-test.at/erfahrungen/dadat/ 🙋♂️

Hallo Andreas!

Das Wertpapiere als Sondervermögen gelten….ist das auch in einem Gesetz so festgeschrieben?

Danke u lg

Michael

Sondervermögen heißt es bei Fonds/ETFs, dass das Kundengeld vom Geld der KAG getrennt sein muss.

Bei der Depotbank heißt es wiederum, dass die Kundengelder von den Geldern der Depotbank getrennt sein muss. Das ist EU-weit in einer Verordnung so geregelt und die nationalen Staaten mussten das dann in nationale Gesetzgebung umsetzen.

Wertpapiere, die vertragskonform auf einem Kundendepot liegen, von der Bank im Insolvenz / Sicherungsfall allerdings nicht weisungsgemäß auf ein anderes Depot übertragen oder ausgefolgt werden können, sind im Rahmen der Anlegerentschädigung bis zum Höchstbetrag von EUR 20.000,– gesichert.

Wie kann man beurteilen, welche Bank sich im insolvezfall an die Gesetze hält? EUR 20.000,- Anlegerentschädigung ist ja nicht eben viel.

Hat man da bei einer inländischen Bank die besseren Karten?

Wenn man das im Vorfeld wüsste… ich denke mir, je größer die Bank und je älter, desto eher funktioniert die interne Kontrolle. Junge und kleine Institute müssen das erst einmal beweisen, dass die interne Kontrolle auch dementsprechend funktioniert. Ein gutes Beispiel ist hierfür DEGIRO. Hier hat selbst der Vorstand beim Verkauf an Flatex zugegeben, dass die Compliance und Governance des Unternehmens hinterherhinkte (lustigerweise findet sich die Pressemitteilung nur noch seltener im Web https://www.degiro.ch/data/pdf/de/DEGIRO_und_flatex_vereinen.pdf). Die niederländische Aufsicht hat mir erst vor 2 Monaten bestätigt, dass hier noch immer Themen offen sind. Was ich immer empfehle: Einen günstigen Broker wählen zu dem… Weiterlesen »

interessant in diesem Zusammenhang ist, daß Interactive Brokers bestätigt hat, daß nach der aktuellen Migration der UK Konten nach Irland ab sofort folgendes gilt:

Aktien und andere Wertpapiere sind in Summe pro Kunde nur bis 20.000 Euro gesichert, ein Sondervermögen gibt es nicht, die Papiere sind auf IBKR’s Namen verwahrt.

Das sollte man wissen wenn man dort Kunde ist. Gesagt wird es einem normalerweise so nicht direkt.

IB stößt sich an der Bezeichnung Sondervermögen, dieses ist es bei keinem Broker. Die Gesetzgebung sagt, dass das Kundenvermögen vom Vermögen des Brokers getrennt sein muss. Dies ist es auch bei IBIE & anderen EU-Niederlassungen.

Servus, ich habe heuer ein Schreiben vom meinem flatex-Broker am 25.07.2020 (an alle Kunden) bekommen: „Jährliche Bereitstellung des Informationsbogens für den Einleger gem. § 23 Abs.1 S.6 KWG“ In diesem Schreiben wurden alle Kunden der flatex Bank AG darüber informiert dass die Einlagen der flatex Bank AG geschützt sind bis 100.000 EUR pro Einleger pro Kreditinstitut. Diese Information widerspricht den oa. Angaben das die Einlagen bei flatex bis zu 90% von 20.000 EUR geschützt sind (und das bei deutschen Banken nur 90% von 100.000 EUR geschützt sind). Hat sich da was geändert oder ist das eine Falschaussage von flatex? Falls… Weiterlesen »

Das ist die jährliche Information die jede Bank verschicken muss. Der Inhalt ist schon richtig, du musst unterscheiden, dass es eine Einlagensicherung und eine Anlegerentschädigung gibt. Der Beitrag oben erklärt dies.

Ah danke jetzt habe ich den Unterschied zwischen Einlage- und Anlagesicherung verstanden.

Der Smartbroker gehört auch zur BNP Paribas in Frankreich, hier gilt also auch die bessere, Französische Sicherung, nicht die Deutsche. Soweit ich weiß, haben sie die Konten zusätzlich freiwillig auch in Deutschland abgesichert.

Nicht ganz korrekt 😉 Der Smartbroker ist lediglich eine Marke der wallstreet:online capital AG.

Die Partnerbank, also das depotführende Institut ist die DAB Bank, eine Marke der BNP Paribas wie es die Hello Bank, Consorsbank oder eben auch die DAB Bank ist. Das habe ich, wenn ich mich recht entsinne auch in einem der Videos so dargestellt.

Auch bei der DAB ist es wie bei der Consorsbank. Zuerst zieht die französische Einlagensicherung, danach kommt die deutsche Einlagensicherung.

Und wie im Video gehört: Die Volumina der Kunden werden bei diesen 3 Banken kumuliert betrachtet.

Na gut, ganz so ins Detail wollte ich nicht gehen, ich meinte eben nur die Sicherung 🙂

Mir ging es rein um diesen Teil im Artikel:

„In Deutschland 90 % bis max. 20.000 Euro (Flatex, Consorsbank, Trade Republic, Smartbroker, …)“

Denn dann solltest du Smartbroker stattdessen bei Frankreich (bis 70.000€) aufzählen 🙂

Und wenn Consorsbank auch eine Marke der BNP Paribas ist, dann diese womöglich ebenfalls?

Das hast du falsch verstanden. Smartbroker unterliegt der deutschen Einlagensicherung, die DAB Bank, dort wo das Depot liegt, der französischen Einlagensicherung. Ich kann hier keine falschen Angaben machen und sagen, Smartbroker unterliegt der französischen Einlagensicherung 😉

vielleicht hab ich das selbst bisserl unklar ausgedrückt. Mit „Sicherung“ meinte ich die Sicherung des Depots selbst (Anlegerentschädigung). Und wie du bereits formuliert hast, ist das Depot bei Smartbroker bei der DAB Bank in Frankreich, also greift die 70.000€ Anlegerentschädigung.

Trotzdem ein trauriger Vergleich mit den USA, wo 500.000$ gedeckt sind (wenn ich mich nicht irre).

Je nachdem wo der Sicherungsfall eintritt greift die jeweilige Anlegerentschädigung. Ist es Smartbroker oder betrifft es den Bereich der DAB Bank. 2 Unternehmen, 2 verschiedene Sicherungssysteme.

Ah, jetzt versteh ich’s, danke! 🙂 Da sowohl die DAB Apps als auch die DAB Webseite für den Login genutzt werden wär’s halt echt interessant, was wahrscheinlicher als Sicherung greift. Und du hast recht, hier der Teil von der Smartbroker Homepage: „Der Entschädigungsanspruch besteht nur, soweit Einlagen oder Gelder auf die Währung eines EU-Mitgliedstaates oder auf Euro laufen. Weitere Ausnahmen sind in § 3 EAEG geregelt. Der Entschädigungsanspruch ist pro Gläubiger (Kunde) der Höhe nach auf 90 vom Hundert (90 Prozent) der Einlagen und den Gegenwert von 20.000 Euro sowie 90 vom Hundert (90 Prozent) der Verbindlichkeiten aus Wertpapiergeschäften und… Weiterlesen »

Der Satz bezieht sich nicht auf Wertpapiere, sondern auf Einlagen. Das ist auch in Österreich so, hast du ein Fremdwährungskonto in USD oder CHF, so ist das kein Teil der Einlagensicherung. Hast du ein Konto in SEK oder HUN ist das sehr wohl Teil der Einlagensicherung.

gut möglich, dann haben sie das aber echt schlecht formuliert. Schließlich ist dies der vorherige Satz: „Der Entschädigungsanspruch des Kunden richtet sich nach Höhe und Umfang seiner Einlagen oder der ihm gegenüber bestehenden Verbindlichkeiten aus Wertpapiergeschäften bei Eintritt des Entschädigungsfalles…“

Übrigens, frohes neues Jahr Andreas! Mach weiter so gute Arbeit 😉

Wenn es um die Sicherheit geht, so ist es den Anbietern es möglichst sicher zu schreiben und es so zu formulieren, dass möglichst alles offen bleibt 😉

Auch dir einen guten Start ins neue Jahr Angelo!

Vielleicht haben sie sich von der „Klarheit“ der Österreichischen Fonds/ETF Besteuerung inspirieren lassen 😀 Danke!

Hallo, sehr spannender Blog und ich freue mich das es für das Aktien Arme Österreich wen gibt der sich dem Thema annimmt. 🙂 Habe mit der Hausbank gesprochen ob bei den Depotgebühren noch was geht, da ich gerade alle Ausgabekosten evaluiere und es ja kostenlose Online Broker gibt. Der Betreuer meinte gleich leider nein aber ACHTUNG die Online Broker haben keine Einlagensicherung. Was passiert wen der Bankrott geht, Banken in Österreich dürfen die Wertpapiere nicht besichern…. bla bla… Ich dachte immer Wertpapiere gehören ja sowieso mir und die Bank verwahrt die nur, gibt es nun aktuelle Risiken wenn man jetzt… Weiterlesen »

Servus Peter,

du hast die Verfügungsgewalt über das Wertpapier. Ja. Manche Broker sichern sich in den AGB das Recht, dass sie die Wertpapiere der Kunden verleihen dürfen. Wie zB Degiro, Interaktive Brokers, Trading 212.

In Österreich und Deutschland gibt es meines Wissens keinen, meinem Wissen nach ist es nicht erlaubt in diesen beiden Ländern.

Servus Peter,

du hast die Verfügungsgewalt über das Wertpapier. Ja. Manche Broker sichern sich in den AGB das Recht, dass sie die Wertpapiere der Kunden verleihen dürfen. Wie zB Degiro, Interaktive Brokers, Trading 212.

In Österreich und Deutschland gibt es meines Wissens keinen, meinem Wissen nach ist es nicht erlaubt in diesen beiden Ländern.