Am 12. Juli 2019 war es soweit, der zweite Kauf des Broker Tests erfolgte über die 6 Depots. Der Kauf wurde in diesem Video festgehalten:

Video

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenChart SPDR MSCI ACWI UCITS ETF – ISIN IE00B44Z5B48

Am Tag des Kaufes stand die MMK Aktie bei ca. 110 bis 111 Euro.

Order

Die Order wurde am frühen Nachmittag an der Börse Frankfurt Parkett und XETRA Frankfurt aufgegeben. Gedacht wäre, jede Order über XETRA Frankfurt laufen zu lassen, doch in der Eile wurden teilweise die Order über das Frankfurter Parkett aufgegeben, was sich in erhöhten Gebühren widerspiegelt. Bei jedem Broker wurden 9 Stück mit einem Limit von 120,90Euro geordert und aufgegeben.

Bei der Order wurde die Bankdirekt-Order nicht sogleich genommen und die Order musste nach zwei Anläufen dann erneut eingegeben werden. Woran es lag, ob das Problem vor dem Bildschirm oder hinter dem Bildschirm positioniert war, ist unklar.

Ordergebühren (Kauf)

Wie sieht es denn mit den Ordergebühren aus beim Kauf der insgesamt 54 Stück des SPDR MSCI ACWI UCITS ETF? Nun, bei manchen Brokern ist es so, dass das Mascherl „Neukunde“ vorhanden war und so günstiger gekauft werden konnte. Die tatsächlichen Gebühren die verrechnet wurden, zum Teil dank Neukundenbonus sahen dann so aus:

| Ordergebühren | |

| Degiro | 1.089,97 € |

| Bankdirekt* | 1.094,24 € |

| Flatex | 1.097,02 € |

| Easybank | 1.099,20 € |

| Hello Bank* | 1.097,90 € |

| DADAT | 1.100,68 € |

| Kaufkosten gesamt | 6.579,01 € |

* Bei diesen Anbietern gab es vergünstigte Gebühren dank Neukunden-Mascherl.

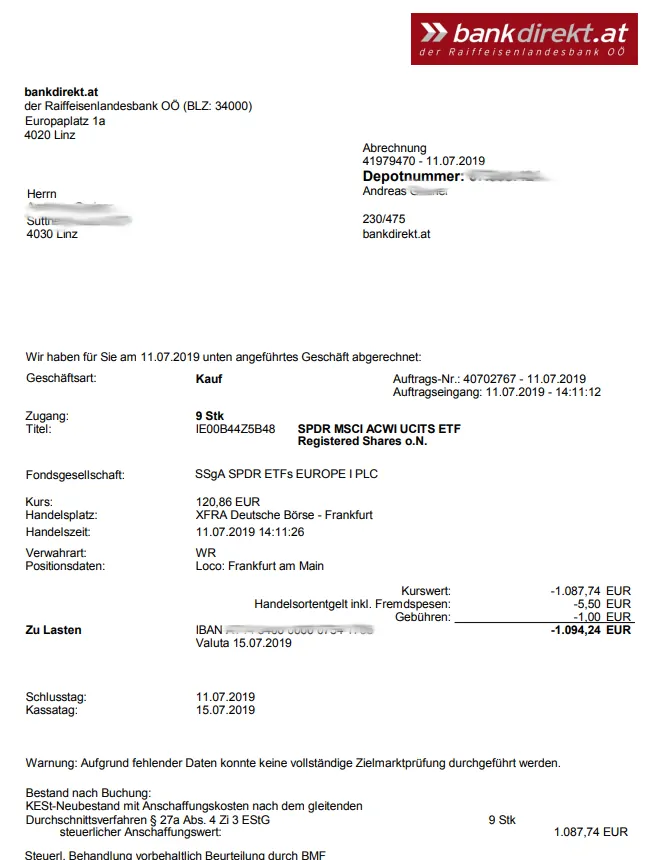

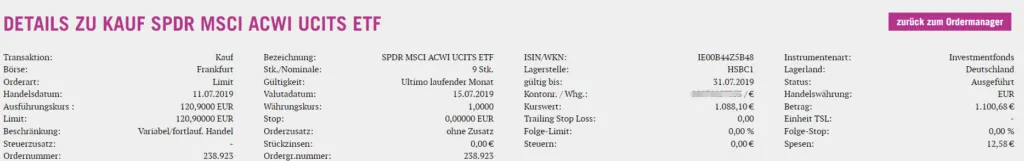

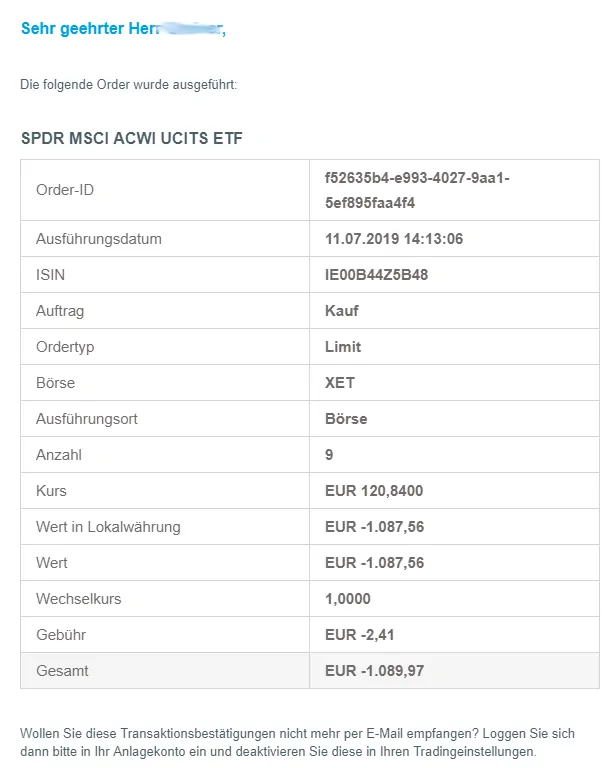

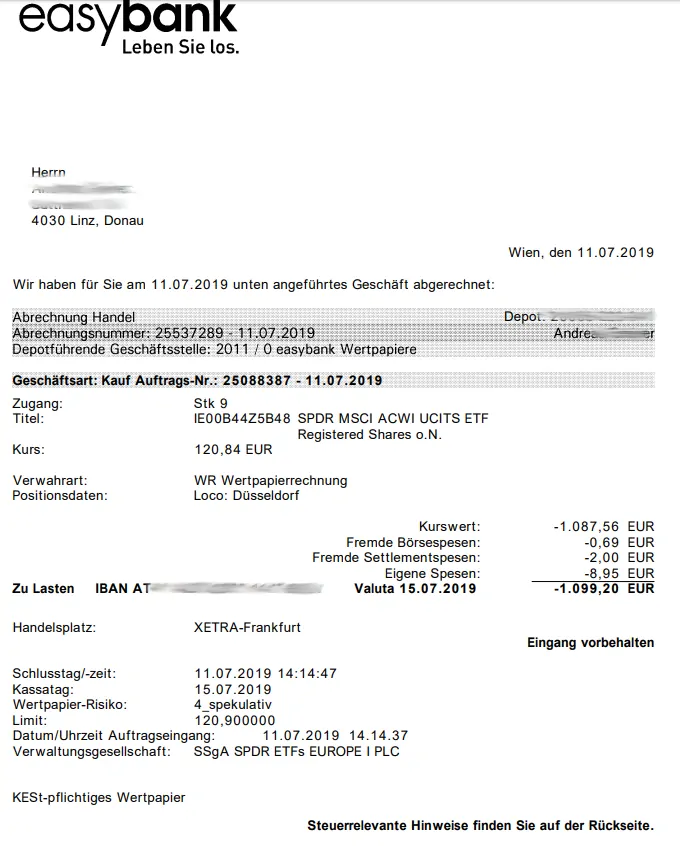

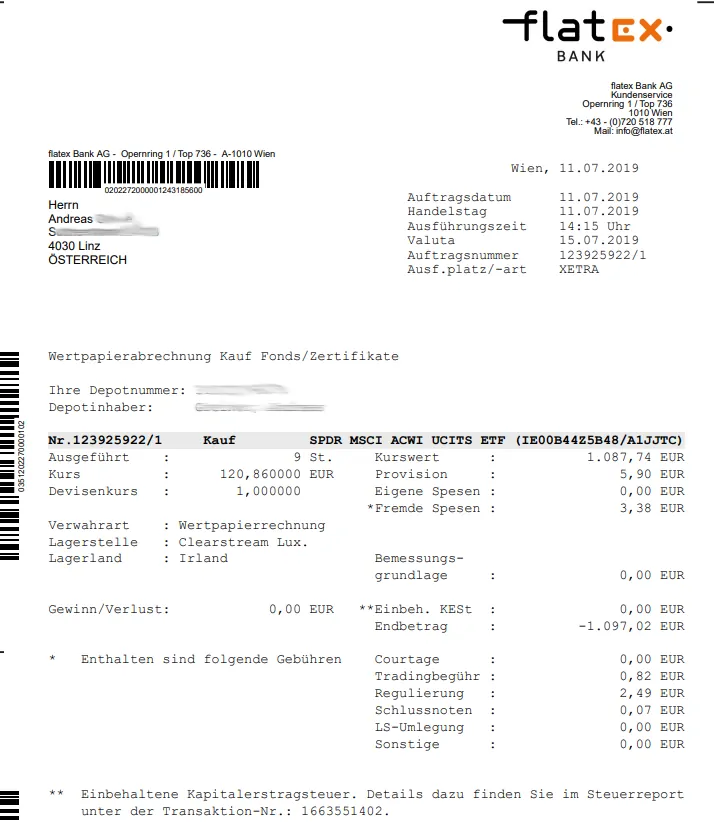

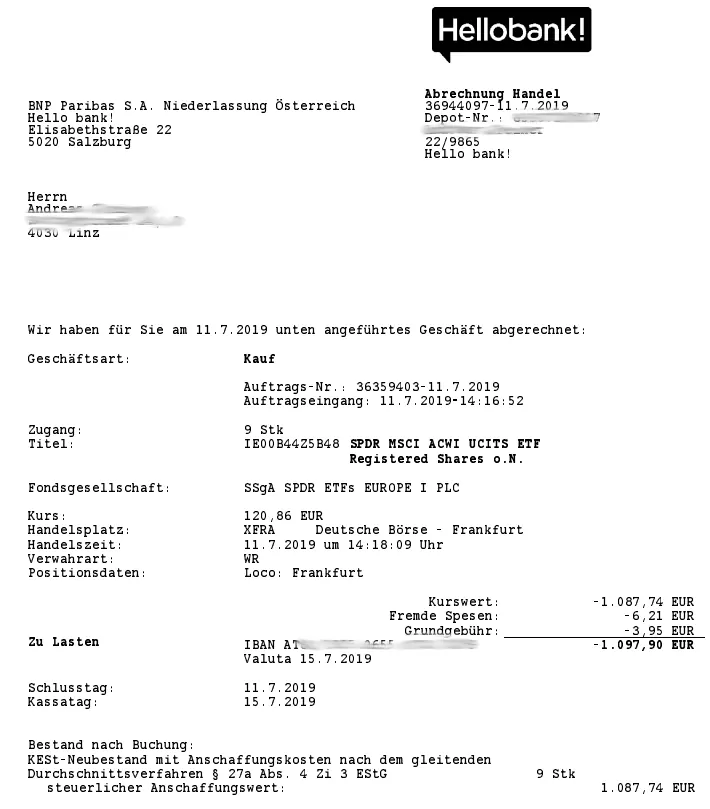

Die Abrechnungsbelege der verschiedenen Broker:

-

Die Abrechnung der Bankdirekt, transparent -

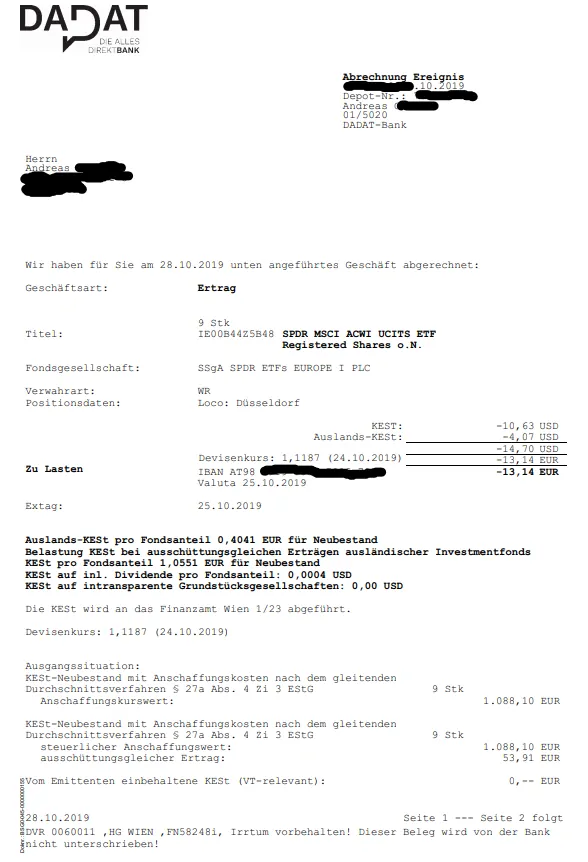

Die Details zur Abrechnung der DADAT, leider kein PDF und auch nicht aufgeteilt auf eigene und fremde Gebühren -

Die Abrechnung von Degiro kommt per E-Mail. Einfach gehalten, mehr gibt es auch nicht. -

Der Abrechnungsbelegt bei der Easybank. Alles auf einen Platz und getrennt zwischen eigenen und fremden Gebühren. -

Die Abrechnung des ETF Kaufs bei Flatex – getrennt nach eigene und fremde Gebühren, die fremden Gebühren konnten von mir jedoch nicht im Detail nachgerechnet werden – die Richtung aber stimmte. -

Die Hello Bank hat die Abrechnung im Kontoauszug integriert, welcher manuell erstellt wurde. Hier wird ebenso in eigene und fremde Gebühren gesplittet. Anhand der vorhandenen Unterlagen konnte von mir persönlich die Abrechnung der fremden Gebühren nicht nachvollzogen werden.

Ausschüttung / Ausschüttungsgleiche Erträge

Der SPDR ETF ist ein thesaurierender ETF und daher ist bei diesem ETF in der Regel mit keiner Ausschüttung zu rechnen. Jedoch sind ausschüttungsgleiche Erträge in jedem Jahr zu rechnen und somit bedeutet das, dass es zu einer Versteuerung kommt. Für Neulinge im ETF-Thema ist das meist unverständlich, wie es sein kann, dass auf einmal eine Belastung ohne Gutschrift zustande kommt. Der Broker zieht nämlich die Steuer ganz einfach vom Verrechnungskonto ab.

Da es sich beim SPDR MSCI ACWI UCITS ETF (ISIN IE00B44Z5B48) um einen Meldefonds handelt, werden die Daten regelmäßig von einem steuerlichen Vertreter des Fonds an die Österreichische Kontrollbank (OeKB) gemeldet. Diese Daten sind öffentlich einsehbar auf der Website Profitweb.at und werden von den Instituten zur Abrechnung der Steuer verwendet. Wir Privatanleger können mit diesen dort veröffentlichten Daten die Abrechnungen kontrollieren. Wie das geht inklusive weiterer Informationen gibt es in diesen beiden Beiträgen:

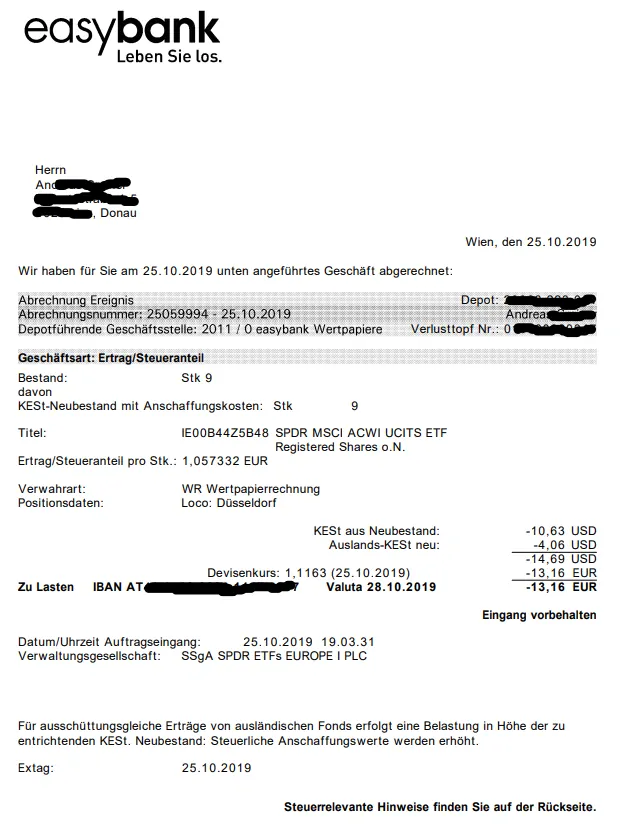

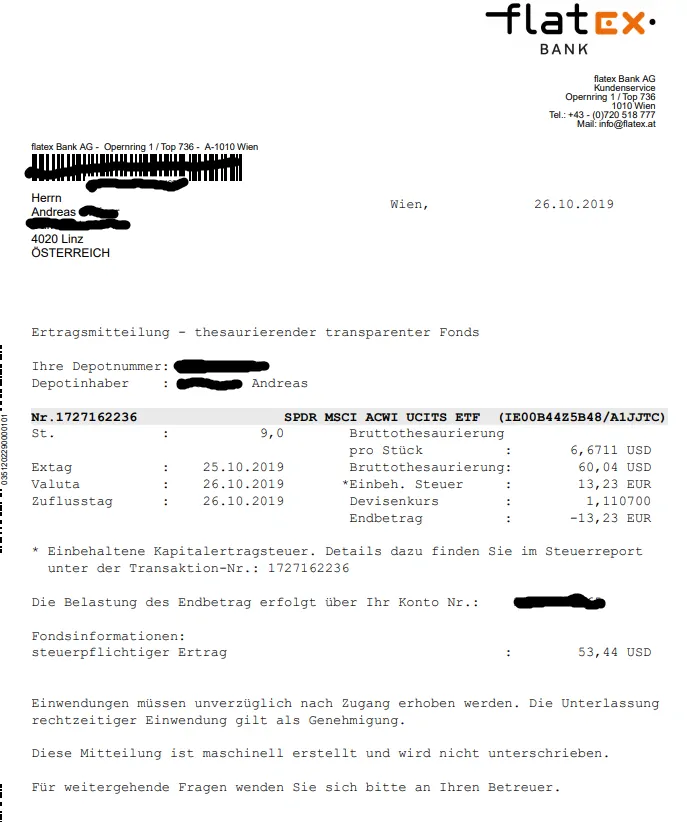

Ende Oktober 2019 war es nun soweit, die erste Abrechnung der Broker über die ausschüttungsgleichen Erträge hat stattegefunden.

Das Video dazu:

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenDie Abrechnung der Steuer auf Basis der ausschüttungsgleichen Erträge passierte bei allen Brokern, bis auf Degiro. Degiro ist kein steuereinfacher Broker und so muss sich der Kunde selbst um die ordnungsgemäße Versteuerung kümmern. Dies ist bei Fonds jedoch wirklich eine große Herausforderung und selbst, wenn es sich um einen Ausschütter handelt, kann dieser auch thesaurieren und so auch wieder ausschüttungsgleiche Erträge anfallen. Ein Check auf Profitweb heißt es hier allemal vorzunehmen, damit sicher gegangen werden kann, dass auch tatsächlich nichts zu versteuern ist. Bei Degiro wird das von mir im Rahmen der Einkommensteuererklärung und dem Anhangsformular E1kv gemacht.

Die Abrechnungen von

- Easybank

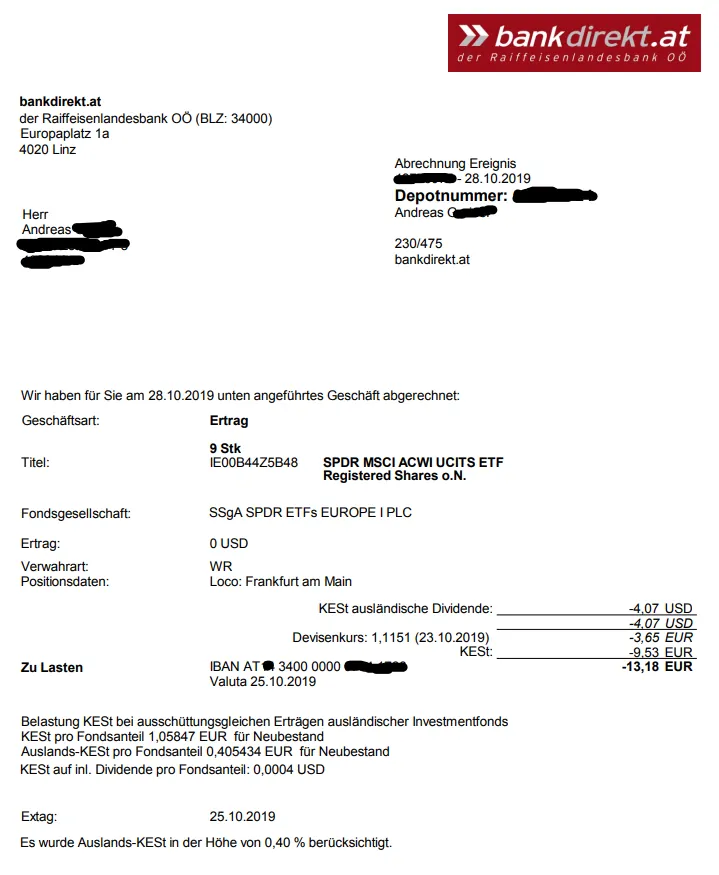

- Bankdirekt

- Hello Bank und

- DADAT

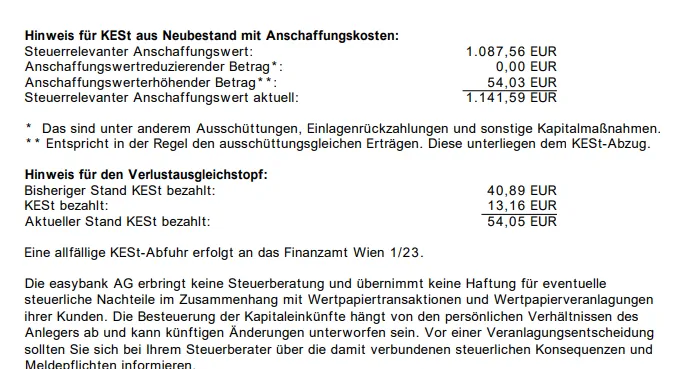

sind klar und nachvollziehbar und ebenso sehr ähnlich aufgebaut. Bei der Flatex läuft die Abrechnung ein wenig anders, ist jedoch auch nachvollziehbar, abgesehen vom Punkt Erhöhung des Anschaffungswert (siehe nächster Punkt).

Abgebucht an Steuern wurden bei den Brokern folgende Werte, Ausgangsbasis waren bei allen 5 Brokern die gleichen 9 Stück der SPDR ETFs:

| DADAT | 13,14 € |

| Hello Bank | 13,13 € |

| Flatex | 13,23 € |

| Bankdirekt | 13,18€ |

| Easybank | 13,16 € |

Diese Summen wurden dann von den jeweiligen Verrechnungskonten abgebucht.

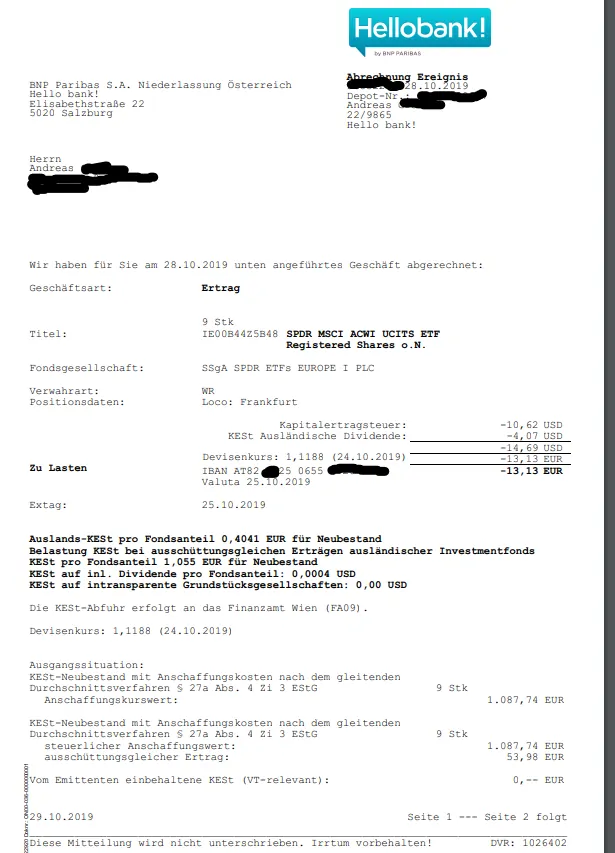

Vermeidung Doppelbesteuerung: Erhöhung Anschaffungskurs

Sehr speziell ist ja der Punkt, dass bei Thesauriern die Ausschüttungen den Wert des Fonds steigern und dieser sich dann im Kurs widerspiegelt. Wird das Wertpapier später verkauft, wird Verkaufskurs – Anschaffungskurs gerechnet und im Fall eines Kursgewinns wird hiervon dann Kursgewinnsteuer fällig. Weil bereits in den Jahren zuvor jedoch für einen Teil der auschüttungsgleichen Erträge Steuern bezahlt wurden, wird im Hintergrund der Anschaffungswert erhöht, damit am Ende beim Verkauf es nicht zu einer Doppelversteuerung kommt.

Entsprechende Hinweise, dass der Anschaffungswert erhöht wurde und um wie viel, finden sich bei den Brokern

- Easybank

- Bankdirekt

- Hello Bank und

- DADAT

Auf den Abrechnungen gibt es bei all diesen Brokern eine zweite Seite, wo diese genau anführen wie hoch der bisherige Anschaffungswert war, um wie viele dieser nun erhöht wird und wie hoch der Anschaffungswert nun nach dieser Buchung ist. Ein Hoch auf die Transparenz bei diesen Brokern, ein fettes Minus an dieser Stelle jedoch an Flatex, denn hier ist diese Information nicht auf der Abrechnung ersichtlich!

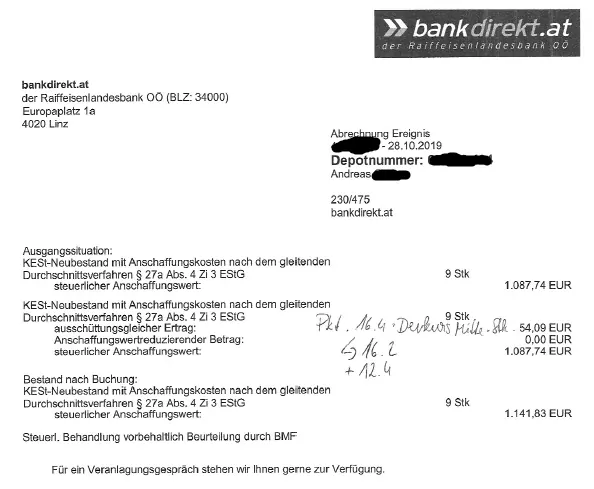

Spannendes Detail von der Bankdirekt, welches natürlich auch bei allen anderen Brokern sein könnte. Hier wurde auf der Rückseite fein säuberlich angeführt um wie viel der Anschaffungswert erhöht wurde und wie hoch denn nun der neue, rechnerische Anschaffungswert ist. Als Info eine gute Sache, denn so sind die Abrechnungen transparent.

Gebühren

Es sind bei der Abrechnung der Steuer für die ausschüttungsgleichen Erträge keine Gebühren angefallen, bei keinem der Broker. Was jedoch passieren kann ist, dass Sollzinsen anfallen. Warum Sollzinsen? Nun, als Geizhals versuchen Anleger möglichst wenig Cash am Verrechnungskonto des Brokers liegen zu lassen. Kommen dann steuerliche Abrechnungen ohne Ertragsausschüttung, so fallen lediglich Kosten an, ohne dazugehörige Erträge am Verrechnungskonto.

Da kann es schnell einmal passieren, dass der Kontostand am Verrechnungskonto ins Minus rutscht. So können dann Sollzinsen entstehen.

Daher ist es speziell beim Anbieter Flatex stets eine gewisse Herausforderung für jene die kein Guthaben dort stehen lassen möchten in Bezug auf Vermeidung der Negativzinsen und dennoch genügend Cash dort geparkt haben möchten für die Abrechnung der Steuer für die ausschüttungsgleichen Erträge.

Für Tüftler und Optimierer können die vergangenen Jahre mit den Steuerdaten des ETFs ein Anhaltspunkt sein. In unserem Beispiel waren die Abrechnungstermine folgende:

- 25.10.2019

- 30.10.2018

- 12.09.2017

- 18.8.2016

Eine Optimierung ist hier nicht einfach, denn die letzten beiden Jahre war es stets Ende Oktober der Abrechnungszeitpunkt, in den Jahren davor war es jedoch der September bzw. August. Ein Anhaltspunkt ist es jedoch auf jeden Fall.

Devisenkurs

Beim Devisenkurs ist wieder das alte Muster ersichtlich. Flatex hat hier einen sehr günstigen Devisenkurs der zur Anwendung kommt bei der Abrechnung. In diesem Fall heißt es jedoch, dass die Steuerlast daher höher ist.

| Flatex | 1,1107 |

| Bankdirekt | 1,1151 |

| Easybank | 1,1163 |

| DADAT | 1,1187 |

| Hello Bank | 1,1188 |

Die Spread zwischen dem besten und dem schlechtesten Kurs war in diesem Fall wieder bei fast 1 %. Ganz hinten, wie gewohnt war wieder die Hello Bank zu finden. Die DADAT dieses Mal auch mit einem sehr hohen Devisenkurs.

Abrechnungen

Hier die Screenshots der Abrechnungen für die ausschüttungsgleichen Erträge des SPDR MSCI ACWI ETFs:

-

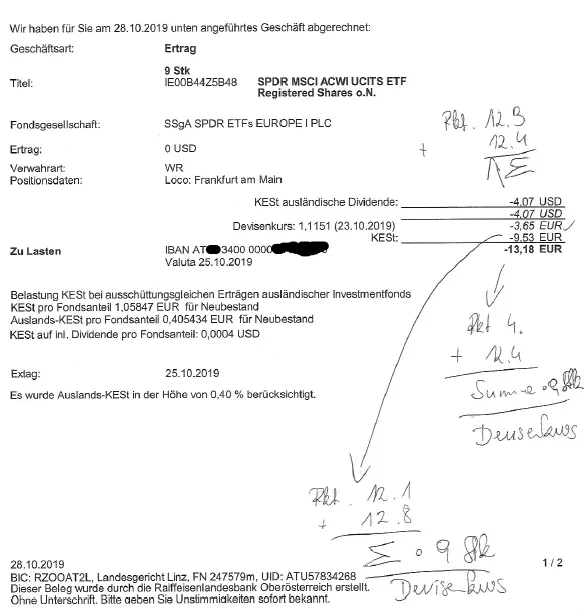

Die erste Seite der Abrechnung der Bankdirekt zeigt die Steuerschuld die für die ausschüttungsgleichen Erträge für den ETF anfallen -

Die zweite Seite der Abrechnung zeigt, um wie viel der Anschaffungswert des ETFs erhöht wird, damit keine Doppelversteuerung passiert. Alles super transparent. -

Bei der DADAT passen alle notwendigen Informationen auf eine Seite. Sowohl wie hoch die Steuerschuld ist für die ausschüttungsgleichen Erträge und am Ende der Abrechnung findet sich die Information darüber, um wie viel der Anschaffungswert erhöht wurde. -

Bei der Easybank sind es wieder zwei Seiten bei der Abrechnung. Auf der ersten Seite zeigt sich die Steuerschuld für die ausschüttungsgleichen Erträge. -

Auf der zweiten Seite der Easybank Abrechnung findet sich dann die Information, um wie viel der Anschaffungswert erhöht wurde, damit es zu keiner Doppelversteuerung beim Verkauf des ETFs kommt. -

Die Abrechnung der Flatex sieht anders aus, als die der 4 anderen Broker. Hier findet sich keine Information darüber, um wie viel der Anschaffungswert erhöht wurde. -

Bei der Abrechnung der Hello Bank zeigt sich wieder sehr gut, dass die DADAT und die Hello Bank das selbe System im Hintergrund verwenden. Die Abrechnung ähneln sich wohl nicht zufällig. Auch hier ist alles supertransparent und nachvollziehbar, wenn man das Excel Sheet auf Profitweb.at zum ETF versteht.

Versteuerung thesaurierenden ETF, wie funktioniert es?

Wie funktioniert die Versteuerung der ausschüttungsgleichen Erträge bei einem thesaurierenden ETF? Nun nach den Recherchen auf der Website Profitweb.at der OeKB und den Abrechnungen der Broker sieht es so aus, als ob die Institute sich hauptsächlich bei den Kennziffern 12 bzw. 16.x bedienen würden, um die Versteuerung der ausschüttungsgleichen Erträge vorzunehmen. Nach den Recherchen auf Basis des ETFs des Experiments ergeben sich anscheinend folgende Sachverhalte:

Abrechnung der Bankdirekt.at

Um die KESt auf ausländische Dividende errechnen zu können, müssen die Punkte 12.3 und 12.4 addiert werden und mit der Anzahl der gehaltenen ETFs multipliziert werden. In diesem Fall also 9 Stück. Das ergibt dann 4,07 Euro. Mit dem Devisenkurs der Bankdirekt.at ergibt das dann 3,65 Euro. Die Kapitalertragsteuer von 9,53 Euro ergibt sich aus der Addition von Punkt 12.1 mit 12.8 und diese Summe wieder mit der Anzahl von 9 ETFs multilpiziert und dividiert durch den Devisenkurs.

Wer es sich einfach machen möchte, kann auch einfach Punkt 4 * KESt, das Ergebnis dann mit Punkt 12.4 addieren. Die Summe wird mit dem Devisenkurs dividiert und mit der Anzahl an Stück von 9 multipliziert.

Bei der Abrechnung der Bankdirekt wird auf der 2. Seite gezeigt, dass der Anschaffungswert erhöht wird. Da wird der Punkt 16.4 mit dem Devisenkurs Mittel dividiert und mit der Anzahl der 9 Stück multipliziert – oder alternative die Positionen 16.2 und 12.4 addiert.

Abrechnung Flatex

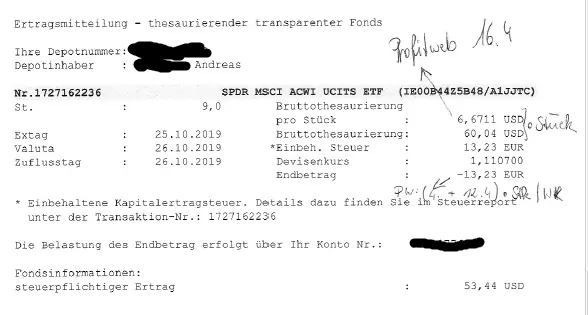

Bei Flatex ist es so, dass ganz oben die Bruttothesaurierung pro Stück angegeben wird, was die Position 16.4 entspricht. Multipliziert mit der Anzahl von 9 Stück sind das dann 60,04 US-Dollar.

Der Endbetrag von 13,23 Euro ergibt sich aus der Addition von

- Punkt 12.1 KESt auf Zinserträge, soweit nicht gemäß DBA steuerfrei

- Punkt 12.3 KESt auf ausländische Dividenden

- Punkt 12.4 Minus anrechenbare ausländische Quellensteuer

- Punkt 12.8 KESt auf Einkünfte aus Kapitalvermögen gem. § 27 Abs. 3 und 4 EStG 1998

der Profitweb Datei multipliziert mit der Anzahl von 9 Stück und der Division mit dem Devisenkurs. Das ergibt dann gerundet den Abrechnungsbetrag von 13,23 Euro, welcher vom Cashkonto (Verrechnungskonto) abgebucht wird.

-

Abrechnung bei Flatex der ausschüttungsgleichen Erträge beim ETF

Verkauf

Anfang Juni wurde der ETF wieder verkauft. Der Verkaufskurs war durchwegs unter dem Anschaffungskurs, so musste durch den Verlust keine Wertpapier-KESt bezahlt werden. Die Abrechnungsbelege zeigen den Verkauf des ETFs.

Fragen, Kommentare?

Gibt es Fragen, Hinweise oder Kommentare? Dann einfach die Kommentar-Funktion hier nutzen.

Lieber Andreas! An dieser Stelle herzlichen Danke für all deine Mühen! Deine Videos und Texte (besonders zum Thema Steuern) helfen sehr! Wenn es wirklich ans Eingemachte geht, bist du der Einzige, der auf Youtube (und diesem Blog) die harten Fakten liefert, tatsächliche Anleitungen, Schritt für Schritt! Du bist hier an der einsamen Spitze! Mit einer Frage möchte ich mich bitte wieder an dich wenden: Ich habe mir zu meinem Meldefonds alle Daten bei der OEKB herausgesucht (ausschüttungsgleiche Erträge, Quellensteuer, Anschaffungskosten). Wie gehabt rechne ich alles in Euro um und multipliziere mit meiner Stückzahl. Weißt du zufällig, wo ich die Anschaffungskosten… Weiterlesen »

Hallo Otto,

nein, die Anschaffungskosten sind hier nicht relevant. Diese werden beim Verkauf dann relevant, denn Verkauf – Einkauf ergibt (hoffentlich) den Gewinn. Auf diesen ist dann Steuer zu bezahlen. Das Anheben der Anschaffungskosten obliegt dann dir selbst dies mitdokumentieren.

Ich hoffe jetzt ist das Fragezeichen geklärt?

Gruß,

Andreas

Grüß Gott, jetz bei flatex.at Sparplan für SPDR MSCI ACWI ETF IE00B44Z5B48 Produktkosten liegt 0.00%. Es zeigt bei an „Kostendetails & Auswirkung“ teile. TER ist 0.40%.

Bitte um hilfe zu verstehen wann man zahlt TER Gebuhr. Bei andare z. b. IE00B6R52259 es gibt schon 0.20% jahrich.

Danke.

Hallo Marc,

das sind die internen Kosten die vom Fondsvermögen abgezogen werden. Da ist nichts extra zu bezahlen.

wenn man nun einen Meldefonds selber versteuert – Stichwort nicht steuereinfacher Broker – genügt es dann nicht einfach, wenn man die Zahlen unter dem ersten Reiter namens „Kennzahlen ESt-Erklärung Privatanleger“ für

Ausschüttungen (Kennzahlen 897 oder 898)

Ausschüttungsgleiche Erträge Kennzahlen (936 oder 937)

und

Anzurechnende ausländische (Quellen)Steuer (Kennzahl 984 oder 998)

übernimmt, in Euro (EZB Referenzkurs des Meldedatums) umrechnet und mit seinen Anteilen multipliziert und dann in die jeweiligen Felder der E1kv in die Steurerklärung hineinschreibt?

Ist eigentlich super easy und man muss fast nix rechnen – oder ich habe da was falsch verstanden???

Danke und Liebe Grüße

Wie kommt es eigendlich dazu, dass man für die Abrechnung am 25.10.2019, für den Zeitraum 01.04.2018 – 31.03.2019, Steuern zahlen muss für ETFs die im Juni 2019 gekauft wurden? In diesen Zeitraum hattest du diesen ETF ja gar nicht. Ich würde mir hier noch zusätzlich irgendwo einen Steuerbonus erwarten: – Du hast für die 3 Monate Zeitraum wo du die ETF hattest, Steuern in höhe von 13,18€~ bezahlt (jemand der diese ETF das ganze Jahr lang hatte, hätte genau gleich viel bezahlt). – Zusätzlich, hast du die ETF dann mit einen Verlust verkauft. Du hast somit durch dieses Investment kein… Weiterlesen »

Servus Stefan,

das Gesetz sagt es, dass ich zum Meldestichtag die Steuern zu bezahlen habe. Ja, ich habe hier keinen Gewinn gemacht, so ist das aber beim Investieren in Wertpapiere. Es gibt keine Garantie darauf, dass es hier zu einem Gewinn kommt. In diesem Fall war es eben ein realisierter Verlust von mir.

Gruß,

Andreas

Vielen Dank für diesen Beitrag – es ist leider sehr schwierig, sich von alleine diese ganzen steuerlichen Themen zusammenzureimen 🙂

Eine offene Frage hätte ich dennoch zu deiner Versteuerung thesaurierender ETFs, speziell bei Flatex. Wie bzw. wieso entsteht die Differenz zwischen der Bruttothesaurierung und dem steuerpflichtigen Ertrag?

Bruttothesaurierung 60,04 USD

Steuerpflichtiger Ertrag 53,44 USD

Steuer 53,44 USD / 1,1107 x 27,5% = fix 13,23 EUR

Danke im Voraus!

Liebe Grüße

Das sind im wesentlichen die anzurechnenden ausländischen Quellensteuern meiner bescheidenen Meinung als Laie.

Im Abschnitt „Vermeide Doppelbesteuerung steht: „Spannendes Detail von der Bankdirekt, welches natürlich auch bei allen anderen Brokern sein könnte. Hier wurde“ und danach geht es (zumindest bei mir) nicht weiter.

Liebe Grüße

Servus Bernhard,

ohje, also… ähm… ja, sorry, aber ich weiß leider nicht mehr, welchen Gedanken ich hier hatte 🙁

Hallo Andreas Schreibe jetzt unter diesen Artikel nochmals mein Problem mit Flatex Habe die exakt gleiche Abrechnung wie du von Flatex bekommen und werde steuerlich zur Kasse gebeten. Stand 8.5.2020. Bespare den ETF Msci World von Xtrackers monatlich. Kannst du mir erklären warum ich mit stand 08.05.2020 und 85,29 Stk mit den 24,84 Euro zur Kasse gebeten werde obwohl mit Stand 08.05.2020 meine 85,29 Stück mit 250 Euro im Minus stehen durch den Crash. Die Frage stellt sich jetzt, von wann der Abrechnungszeitraum des ETFS war?? Habe ich da grundsätzlich irgendetwas falsch verstanden. Woher kommt der Bruttothesaurierungsbetrag bei Flatex. Kommt… Weiterlesen »

Handelt sich um folgenden thesaurierenden ETF: Xtrackers Msci World IE00BJ0KDQ92

Vielleicht noch zu erwähnen: Was ich jetzt auch nicht ganz verstehe: Warum rechnet Flatex nicht das Steuerzuckerl von 60% für Meldefonds. Die 27,5 % Kest werden voll auf die Bruttothesaurierung gerechnet, oder wurden aus der Bruttothesaurierung auf der Flatex Abrechnung schon 60% im vorhinein (von welcher Stelle auch immer???) gemacht??

Fragen über Fragen. :-DD

Servus Patrick, ich kann aus Zeitgründen leider nicht den vielen Fragenden hier ihre Abrechnungen erklären. Du siehst ja selbst, dass es sich um ein komplexes Thema handelt und die Abrechnungen von Flatex wenig hilfreich sind. Wende dich dazu daher an den Flatex Support. Bei so einer Abrechnung kann schon mal selbst bei mir 1 Stunde reinlaufen… Wobei: Um ehrlich zu sein, glaube ich nicht, dass du dort eine gute Antwort bekommst. Das ist eben auch der Unterschied den ich bei den verschiedenen Brokern gesehen habe. Manche sind echt gut drauf beim Support (wie z. B. bankdirekt.at) andere hingegen keine Hilfe.… Weiterlesen »

Vorab danke für die sehr informative Seite – schwer im Netz gute Infos über die Versteuerung in .AT zu finden. Ich stehe auch vor dem Problem eine Flatex Thesaurierung nachzuvollziehen und habe mir daher dein Beispiel genau angeschaut. Leider stehe ich schon da auf der Leitung: Beispiel obige Flatex-Abrechnung: Endbetrag = (4. + 12.4) * Stk / WK = -13,23 EUR Wenn ich diese Formel mit Daten von Profitweb (Melde-ID 192949; IE00B44Z5B48) ausfülle ergibt sich wie folgt: Endbetrag = (6.9968 + -0.2913) * 9 / 1.1107 = 54.33 EUR <– Das passt leider nicht zur obigen Abrechnung. Weiters erwähnst du… Weiterlesen »

Servus Christian,

ich habe das Beispiel nun angepasst und ich denke nun ist es gut nachvollziehbar, woher die Daten von der Flatex Abrechnung kommen.

Liebe Grüße,

Andreas

Hallo! Auch von meiner Seite ein herzliches Dankeschön für die Information – die Webseite ist eine sehr große Hilfe! Bei der Berechnung der Endbetrag es hat mir den Kommentar beim Bankdirekt geholfen, dass man (Punkt 4 * 27,5% + Punkt 12.04)* 9 Stück / Devisenkurs rechnen muss. Komme damit hoffentlich richtig auf EUR 13,18. Ich verstehe aber nicht noch 2 Momente. 1. Warum kommt man auf unterschiedliche Ergebnisse? Z.B. 16.2 + 12.4 ist ungleich 16.04, welche soll man verwenden? Ich habe die Nachkommastellen bei Excel überprüft – scheint nicht der Grund zu sein… Oder vergleiche ich da Äpfel mit Birnen?… Weiterlesen »

Meine Privatanleger-Gehirnzellen rotieren gerade wegen der hoch komplexen Abrechnung thesaurierender Fonds. Ich bin mir ziemlich sicher, dass man damit selbst das Finanzamt in die Verzweiflung treiben kann. Man wird wahrscheinlich nur sehr wenige Mitarbeiter finden, die hier den Durchblick haben! @Anna ad 2) Genau diese Frage stelle ich mir auch gerade! Die Investmentfondrichtlinie 2018 (InvFR 3.1.1.3.2.) sagt dazu: “ Auszahlung von Kapitalertragsteuer bei inländischen Thesaurierungsfonds, 170: Die Basis für die Auszahlung der Kapitalertragsteuer setzt sich somit zusammen aus […] 60% der realisierten Substanzgewinne (Einkünfte aus realisierten Wertsteigerungen […]).“ Das heißt, die 60 % Regel sollte laut InvFr 2018 auch WEITERHIN… Weiterlesen »

Es ändert nicht wirklich was … aber InvFR 3.1.1.3.2 gilt nur für INLÄNDISCHE Thesaurierungsfonds!!! Wir sprechen hier aber von ausländischen MELDEFONDS und somit wäre richtig:

InvFR 3.1.1.3

167: „Besteuerung von laufenden Erträgen (Ausschüttungen und ausschüttungsgleiche Erträge) von Meldefonds“:

Hier steht, dass „60 % Substanzgewinne“ als ausgeschüttet gelten und als „steuerpflichtige Einnahmen“ für den Anteilinhaber gelten.

Dasselbe in Grün, ohne Gewähr. Auf der sicheren Seite ist man natürlich, wenn man gleich die 100 % abführt =) Die 60 % sollten aber auch klappen.

https://findok.bmf.gv.at/

Eingabe: Investmentfond – Investmentfondrichtlinie 2018

Servus Ernst,

vorweg, ich bin kein Steuerberater und daher immer alles ohne Gewähr:

ja, es ist richtig, dass 60 % auf Substanzgewinne zu bezahlen ist und die restlichen 40 % erst beim Verkauf. Wie hoch denn die Substanzgewinne sind, das stellt aber noch immer der steuerliche Vertreter fest.

Die Ausschüttungsgleichen Erträge bei thesaurierenden Fonds sind daher immer stets zu 100 % zu versteuern und hier nicht die Steuer verkürzen.

Gruß,

Andreas

PS: Hast du dir die beiden Beiträge hier schon durchgelesen?

https://www.broker-test.at/steuern/etf-steuern/

https://www.broker-test.at/steuern/ausschuettungsgleiche-ertraege/