Das Wichtigste zusammengefasst

- Nicht einfach drauf los kaufen! Was ist die Strategie? Über welchen Zeitraum möchten Sie investieren, wie viel Risiko möchten Sie eingehen, was halten Sie an Rückgang des ETF-Portfolio Wertes aus, bevor Sie die Nerven wegschmeißen und verkaufen?

- Wie viel Prozent Ihres gesamten Vermögens möchten Sie in ETFs stecken? Mögliche Faustregel für Aktienquote lautet 100 – Lebensalter = Aktienquote (40 Jahre alter Mensch hat somit 60 % Aktienquote).

- Auf Basis Ihrer persönlich gewählten Strategie heißt es nun einen passenden ETF zu finden. Verschiedene Kriterien helfen Ihnen dabei bei spezialisierten ETF Suchportalen fündig zu werden.

- Achten Sie bei der Wahl des Brokers darauf, ob dieser ETFs im Angebot hat, speziell ETF-Sparpläne werden nur von wenigen Brokern angeboten – der Broker sollte unbedingt steuereinfach sein, also Sitz bzw. Niederlassung in Österreich, damit dieser für Sie die Steuern automatisch abführt.

So könnten Sie es angehen

- Klären Sie Ihre Strategie, wie hoch der Risikoanteil Ihres Gesamtvermögens sein soll. Welcher Index soll Ihren Risikoanteil abdecken.

- Achten Sie darauf, dass das Fondsvolumen des ETFs hoch ist, es sich um einen Meldefonds handelt und für die Ansparphase ist es auch wichtig, dass die Ausschüttungen reinvestiert werden. Ob das der Broker für Sie macht (z. B. Flatex hat die Möglichkeit) oder Sie einen thesaurierenden ETF wählen, ist Ihre Entscheidung.

- Ein beliebter ETF mit weltweiter Streuung ist der Vanguard FTSE All-World UCITS ETF (WKN: A1JX52).

- Eröffnen Sie ein Wertpapierdepot bei einem Online Broker. Steuereinfach sollte dieser sein. In Österreich hat Flatex eine große Auswahl an ETF-Sparplänen (über 1200) und auch günstige Ordergebühren. Alternativen mit weniger Auswahl an Sparplänen sind die easybank die DADAT oder die FFB.

In diesem Ratgeber

Das Investieren in einen ETF, sei es über einen einmaligen Kauf oder über einen Sparplan und somit regelmäßigen Kauf sollte gut überlegt sein, denn es gilt den richtigen ETF zu finden, der die eigenen Wünsche und Ideen widerspiegelt. Dieser Beitrag liefert Ideen und Inspirationen, wie die Suche gelingen kann.

Ablauf

Video

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenStrategie

Was ist die Anlagestrategie? Hier ist es wichtig die Veranlagungspyramide nicht zu vergessen und nicht alles auf eine Karte zu setzen. Es ist wichtig einen gesunden, soliden Unterbau zu haben. Stichwort Notgroschen. Wie Geld angelegt werden kann wurde bereits behandelt. Wichtig ist in der Findung der eigenen Strategie, wie viel Risiko möchte und kann ich eingehen und auf wie viele Jahrzehnte (ja, Jahrzehnte, nicht Jahre) lege ich meine Investitionen an?

Investments in einen ETF sind langfristige Investments. Hier wird von einem Anlagehorizont von 10 Jahren und mehr gesprochen. Wertschwankungen sind hier definitiv der Fall, sogar sehr hohe Wertschwankungen können und werden wohl auch der Fall sein, bis hin sogar zum Totalverlust.

Am Ende des Prozesses der Findung der Anlagestrategie soll feststehen, in welche Anlageklassen, in welche Gebiete bzw. Segmente und mit welchem Gewicht investiert werden soll.

Das Ergebnis der Überlegungen könnte für einen jungen Anleger (25 Jahre) als Zielhorizont die Pension mit 60 Jahren zu sein, also früher als es die staatliche Pension sein wird (im Moment liegt diese bekanntlich bei 65 Jahren, was sich wohl nicht halten wird, eher 67 bis 70 Jahre für die heute 25jährigen).

Index finden

Ist man sich darüber bewusst, wohin die Reise gehen soll und wohin eben nicht, ist es an der Zeit sich den passenden Index zu suchen. Dies bedeutet sich zu überlegen, welcher Index bzw. welche Indizes denn die gewählte Anlagestrategie am besten abbilden und natürlich auch in welcher Gewichtung.

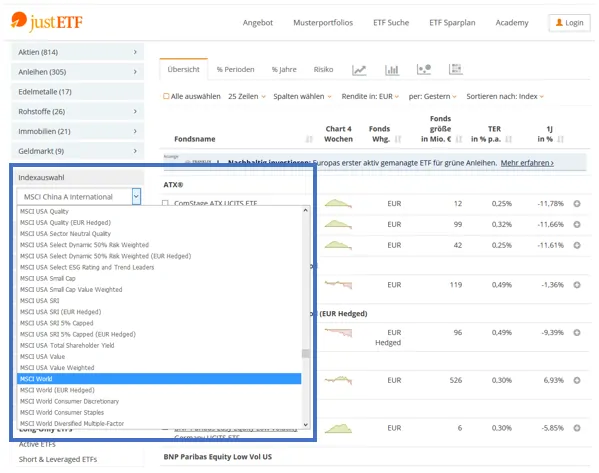

JustETF hat auf dieser Seite eine Übersicht, welche Indizes es denn gibt und diese können nach Länder, Index oder Dividendentitel unterteilt werden.

Für die oben beschriebene Zielgruppe, den 25jährigen der für die Pension mit 60 investieren möchte, könnte eine Veranlagung von 70 % in MSCI World und 30 % MSCI Emerging Markets eine der vielen Möglichkeiten sein.

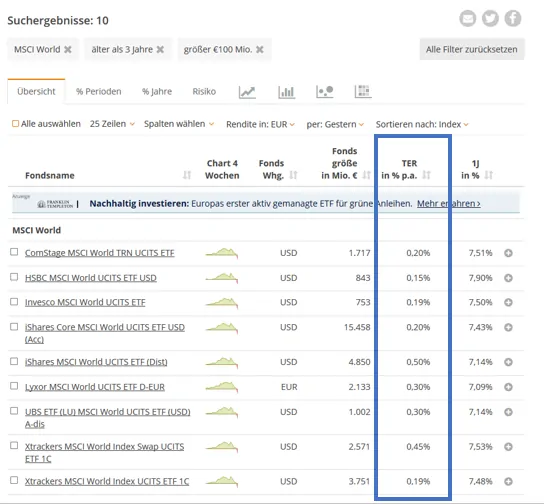

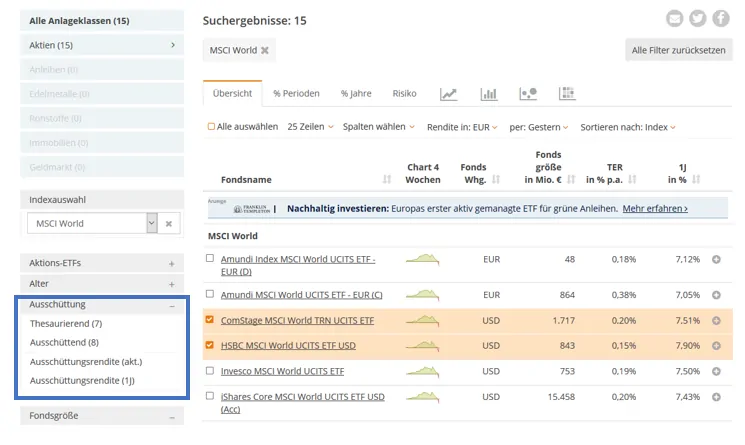

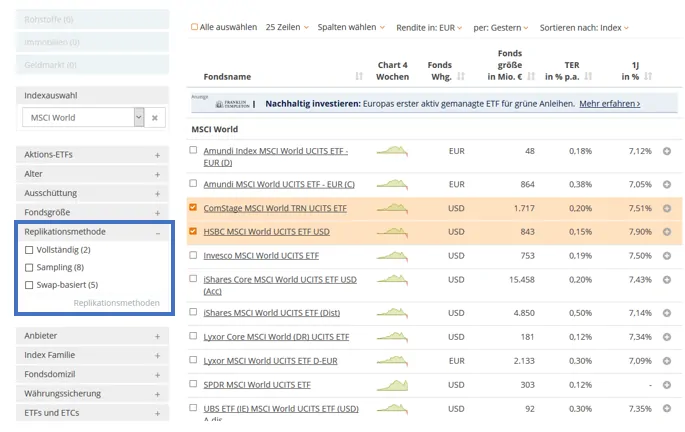

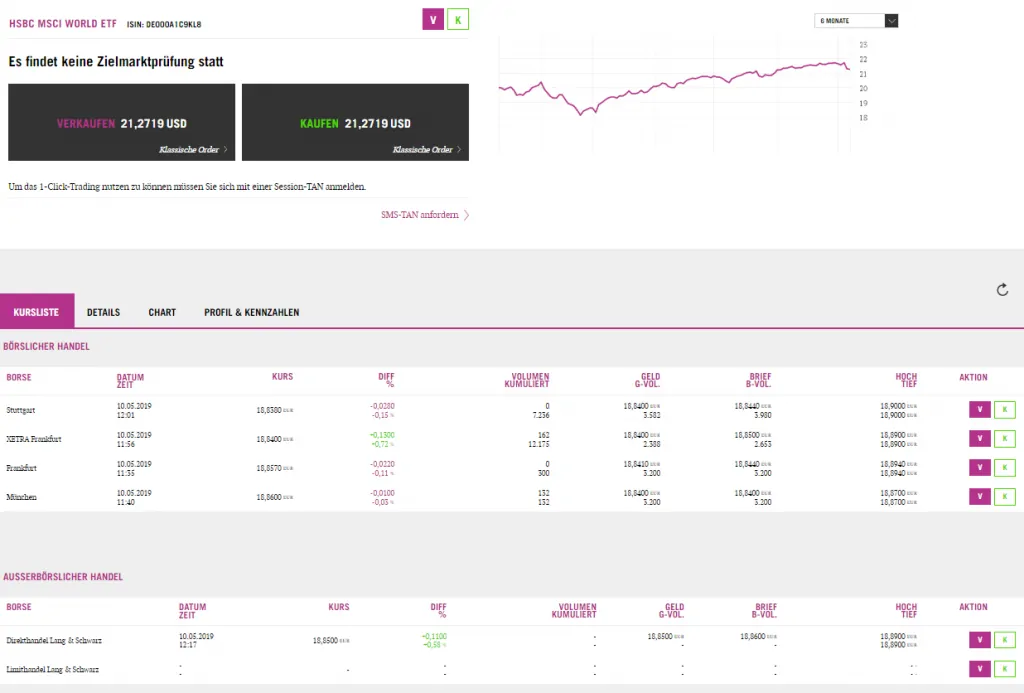

Über die ETF-Suche von JustETF kann im linken Bereich der Filter für die Suche nach dem passenden ETF angelegt werden. Im Bild ist zu sehen, wie bei der Suche zuerst auf den Index „MSCI World“ eingegrenzt wird mit der Auswahl des Index:

ETF finden

Ist der Index bzw. die Indizes bekannt, so geht es in den letzten Schritt, der Suche nach dem „richtigen“ ETF. Wie das Pferd satteln, denn natürlich ist es ein großes Thema, was der ETF können muss und es gibt wohl auch ein paar MUSS-Kriterien die der ETF zu erfüllen hat und auch so manches SOLL-Kriterium.

Hier ein paar Kriterien die wichtig sein können bei der Suche bzw. beim Finden des passenden ETFs. Als ETF-Suchmaschine hat sich auch für uns Österreicher wohl JustETF verdient gemacht.

- Fondsvolumen

- Fondsalter

- Laufende Kosten

- Steuerstatus

- Fondsdomizil

- Ertragsverwendung

- Replikationsmethode

- Broker

- Sparplanfähig

- Handelskosten

Die Kriterien werden nachfolgend nochmals genauer beschrieben und am Ende jedes Kriteriums ein Vorschlag gemacht, ob es sich hier um ein MUSS oder um ein SOLL Kriterium handelt. Natürlich sind die persönlichen Präferenzen unterschiedlichst und so entscheidet jeder für sich, welches Kriterium es denn nun ist.

Kriterien

Es gibt unzählige Kriterien, die hier näher beschrieben werden:

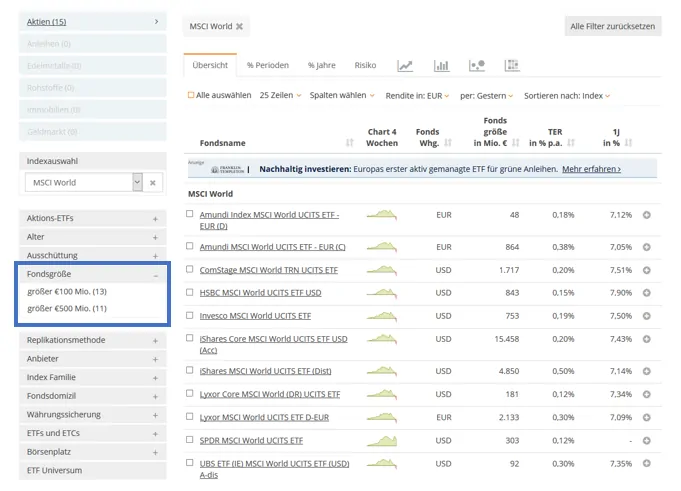

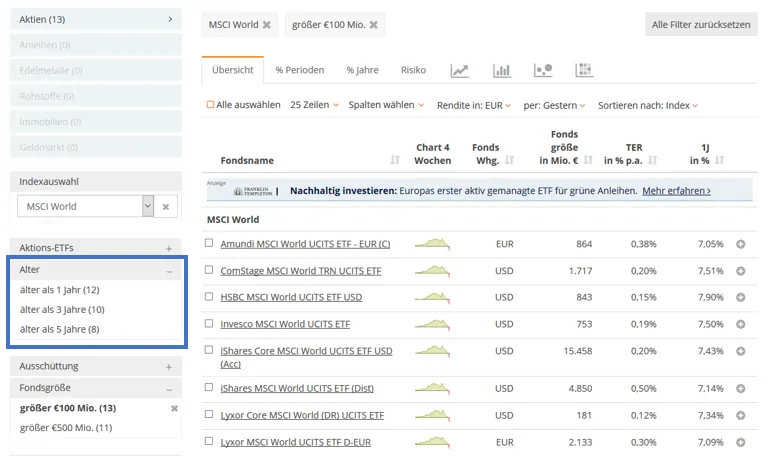

Fondsvolumen

Es gibt unzählige ETFs und es wäre doch schade, wenn der Wunsch-ETF irgendwann liquidiert wird, oder? Daher ist das Fondsvolumen eine relevante Größe, denn „Size matters“ bei Fonds in Hinblick auf Skaleneffekte. Daher ist die Wahrscheinlichkeit, dass ein Fonds liquidiert wird oder mit einem anderen zusammengeschlossen gering, wenn bereits mehr Gelder in einen ETF veranlagt wurden. Die magische Grenze soll hier bei ca. 100 Millionen Euro liegen. Je mehr, desto besser.

Kriterium: SOLL

Fondsalter

Junge Fonds haben vielleicht günstige Gebühren oder sind kostenlos beim Wunschbroker zu finden, wenn ein ETF-Sparplan für diesen angelegt wird. Das Problem ist bei jüngeren Fonds, dass sie über keine historischen Daten verfügen und meist auch ein geringes Fondsvolumen aufweisen. Daher ist es schwierig junge ETFs mit älteren ETFs miteinander zu vergleichen, da für die jüngeren ETFs kaum Daten vorhanden sind. Es ist daher eine gewisse Wette in die Zukunft, dass die versprochenen Ziele vom ETF auch erreicht werden, wie z. B. dass dieser nicht irgendwann liquidiert wird, weil eine gewisse Fondsgröße nicht erreicht wurde oder die laufenden Kosten nicht so performen wie erhofft.

Kriterium: SOLL

Laufende Kosten

Die laufenden Kosten, gerne auch verkürzt auf die magische TER (Total Expense Ratio) spiegelt einen Teil der laufenden Gebühren eines ETFs wider. Die TER wird bei Fonds angegeben und beinhaltet folgende Gebühren:

- Verwaltungsgebühren

- Betriebsgebühren

- Sonstige Gebühren

Nicht inkludiert sind jedoch die Transaktionskosten des ETFs selbst so wie auch die Swap-Kosten bei synthetischen ETFs oder aber auch Erträge aus einer etwaigig stattfindenden Wertpapierleihe des Fonds.

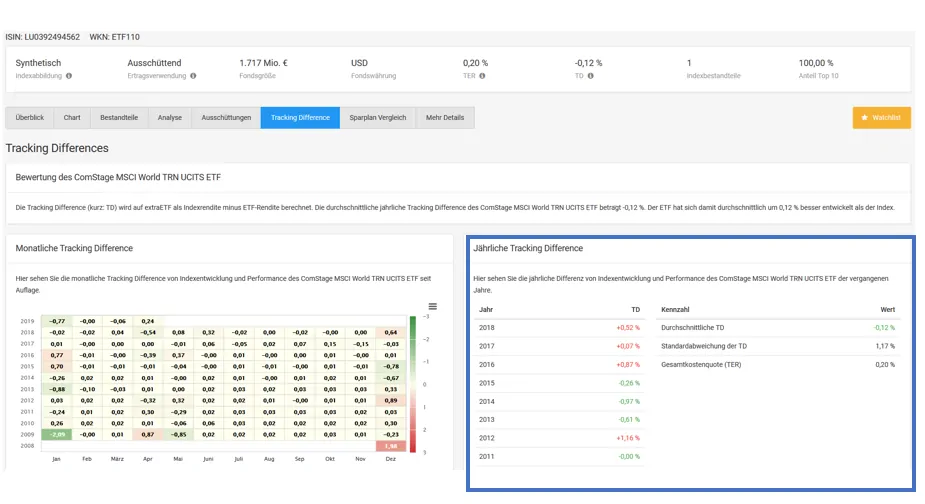

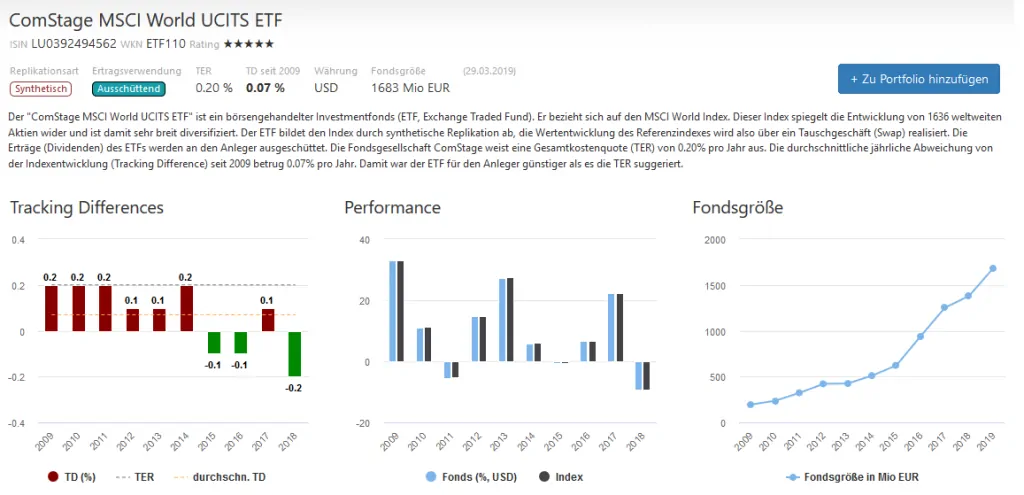

Daher ist es sinnvoll sich nicht nur an der TER zu orientieren sondern an der Rendite des Fonds (wie schneidet dieser im Vergleich zum hinterlegten Index ab?). Die Website TrackingDifferences.com nimmt sich dieses Problems an und zeigt auf, wie die unterschiedlichen ETFs abschneiden.

Kriterium: SOLL

Wie oben bereits beschrieben ist die TER aber nur ein Teil der Wahrheit. Es gibt auch den Hinweis „TrackingDifference“, also wie sehr weicht der ETF vom Index ab, in diesem Fall der MSCI World. Hier wurde der ComStage MSCI World TRN UCITS ETF (ISIN LU0392494562) testweise nach der TrackingDifference auf extraETF und TrackingDifferences.com untersucht (für extraETF muss man sich kostenlos registrieren). Hier die voneinander abweichenden Ergebnisse (wäre interessant, warum dies so ist):

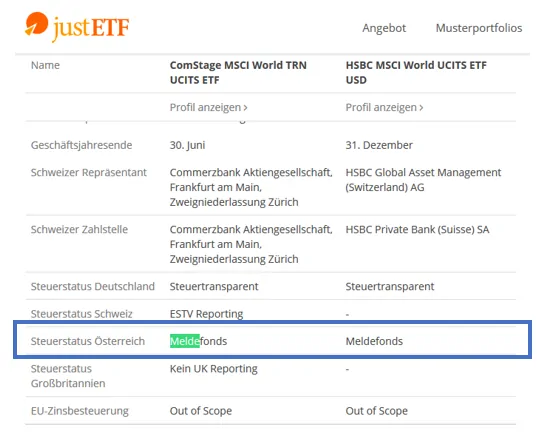

Steuerstatus

Handelt es sich beim Objekt der Begierde um einen steuereinfachen oder nicht um einen steuereinfachen Fonds? In der Fachsprache heißt es hier „Meldefonds“ oder eben kein „Meldefonds“. Ob ein ETF nun ein Meldefonds ist oder nicht, wird z. B. auf JustETF angezeigt, doch sind hier auch fehlerhafte Daten immer wieder zu finden. Daher heißt es im Zweifelsfall noch auf Nummer sicher zu gehen und bei Profitweb, der Anlaufstelle der OeKB (Österreichische Kontrollbank) nachzusehen. Wie das geht, wird in diesem Beitrag erklärt (inklusive Erklärvideo).

Kriterium: MUSS

Fondsdomizil

Einen ETF mit Sitz in Österreich? Gibt es leider nicht. Typische Domizile für ETFs sind Irland, Luxemburg und Deutschland. Manche Feinspitze sehen einen angeblichen, kleinen steuerlichen Vorteil beim Fondsdomizil Irland oder Luxemburg und ziehen diese ETFs vor. Andere setzen lieber auf Deutschland als Domizil, denn Deutschland symbolisiert für manche eine gewisse Stabilität. Alles wohl eine gewisse Geschmackssache. Es darf nicht vergessen werden, dass die Besteuerung von Fonds regelmäßig geändert werden und das was heute gilt, in einigen Jahren vielleicht schon wieder anders ist.

Kriterium: SOLL

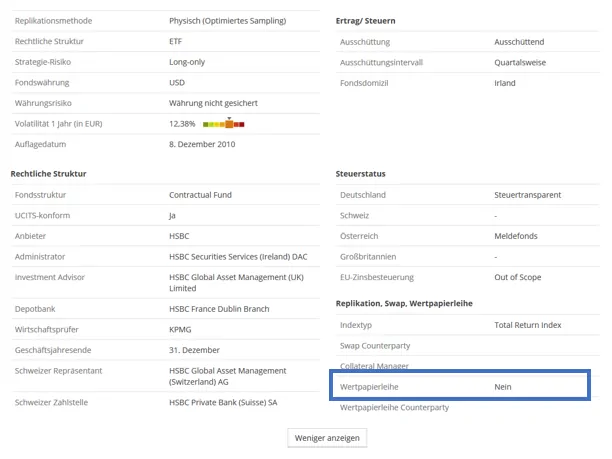

Wertpapierleihe

Über eine Leihe der Wertpapiere können zusätzliche Erträge erwirtschaftet werden und ist für die ETFs Butter aufs Brot. Für diese Leihe werden Sicherheiten entgegen genommen, doch im Fall des Falles, wie werthaltig sind diese Sicherheiten? Mitunter ein Kriterium, dass manche sagen, nein, ich will keine Wertpapierleihe oder andere sagen, ohja, bitte möglichst günstig soll mein ETF sein und wenn es die Chance auf zusätzliche Erträge gibt, soll sie auch genutzt werden.

Ertragsverwendung

Es wird bei der Ertragsverwendung entschieden, was denn mit den Erträgen (Dividenden, Zinsen) passieren soll. Sollen diese ausgeschüttet werden (ausschüttende ETFs) oder sollen diese wiederveranlagt werden (thesaurierende ETFs). Bei ausschüttenden ETFs gibt es einen psychischen Vorteil, denn hier sieht der Investor in regelmäßigen Abständen (einmal im Quartal? einmal im Jahr?), dass sein ETF auch Erträge abwirft. Gescheit ist das jedoch nicht, denn was passiert mit diesen Erträgen dann? Der Investor hat sich darüber dann wieder Gedanken zu machen und in einer Ansparphase soll es doch darum gehen, möglichst viel zu investieren und nicht immer aufs Neue Investentscheidungen treffen zu müssen. So ist also die thesaurierende Variante die langfristig bessere, wenn die Erträge stets immer gleich wieder veranlagt werden.

Kriterium: MUSS

Replikationsmethode

Unter diesem sperrigen Begriff verbirgt sich die praktische Arbeit, wie denn der hinterlegte Index denn abgebildet wird. Handelt es sich um einen vollständige replizierten ETF, einen physischen ETF oder um einen synthetischen ETF.

- Physischer ETF: Ein physischer ETF besitzt auch tatsächlich die Werte die der Index beinhaltet. Bei den physischen ETFs wird hier noch feiner unterschieden und zwar in vollständig replizierten ETFs und in Sampling ETFs.

- Vollständig replizierter ETF: Diese ETFs bilden den Index 1:1 nach, also wirklich jeder Titel ist in der Index-Abbildung enthalten.

- Sampling ETF: Bei Sampling ETFs verhält es sich anders als zu den vollständig replizierten ETFs. Hier werden nicht alle Titel des Indexgekauft, sondern nur die wichtigsten bzw. liquidesten Titel, welche anscheinend den größten Einfluss auf die Performance des Index haben.

- Synthetischer ETF: Ein syntethischer ETF hält nicht alle Positionen selbst, sondern einen Teil seiner Positionen durch SWAPs. SWAP heißt Tausch und so gibt es bei diesen Tauschgeschäften das Kontrahentenrisiko. Das bedeutet, es kann der anderen Teil ausfallen und was dann? Es gibt hier eine europäische Rechts- und Verwaltungsvorschrift (OGAW bzw. auf englisch unter UCITS bekannt). Die OGAW schreibt den syntethischen Fonds vor, dass das Kontrahentenrisiko nicht größer als 10 % des Nettoinventarwertes (Net Asset Value) des ETFs sein darf. Die synthetische Nachbildung eines Index ist zumeist genauer als die physische und in der Regel auch noch günstiger.

Kriterium: KANN

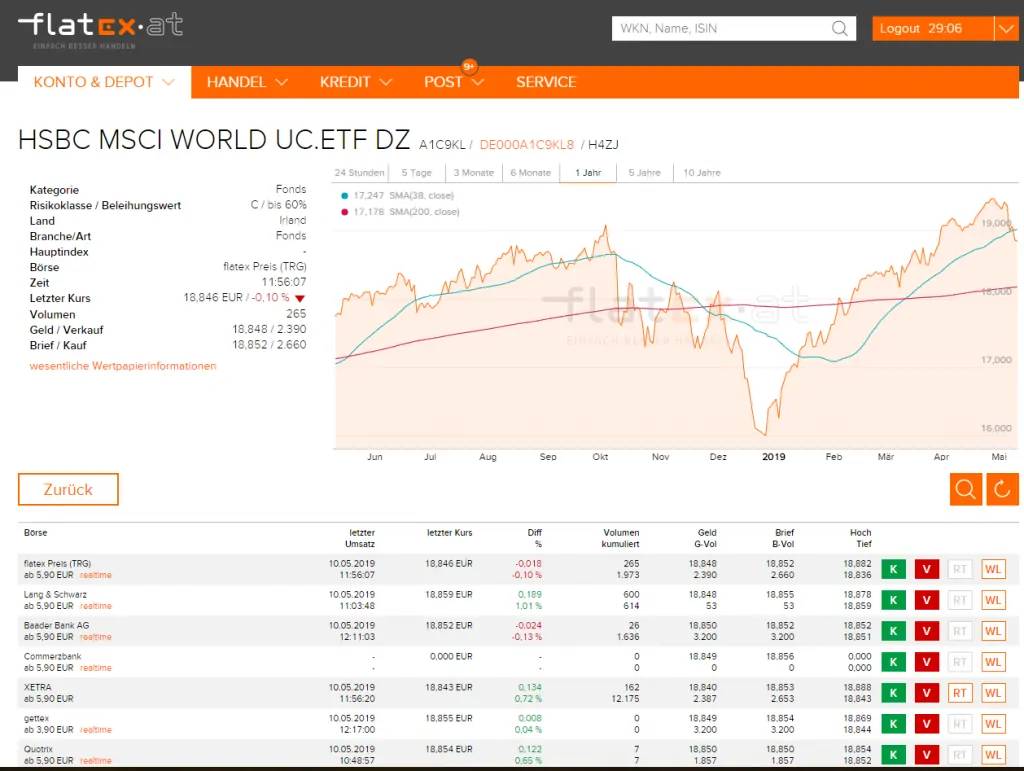

Broker

Was bringt der schönste gefundene ETF, wenn dieser beim Broker der Wahl nicht gelistet ist und dieser dort so nicht gekauft werden kann? Eben, nichts! Daher ist es gut und schön sich die diversen ETFs anzusehen, doch ist immer darauf abzustellen, ob der Broker das Wertpapier auch tatsächlich führt. Dies sollte natürlich im Vorfeld geprüft werden, damit es später nicht zu einem traurigen Erwachen kommt.

Kriterium: MUSS

Steuereinfach / Nicht Steuereinfach

Es gibt steuereinfache Broker, welche einen Sitz oder eine Niederlassung in Österreich haben und sich daher auch um die korrekte Versteuerung des ETFs kümmern. Auch wenn es sich um einen ausschüttenden ETF handelt, könnte es passieren, dass dieser auch ausschüttungsgleiche Erträge hat. Ist der Anbieter im Inland, so kümmert sich dieser um die korrekte Versteuerung, während der ausländische Anbieter gar nichts tut und so der Investor selbst dafür verantwortlich ist korrekt zu versteuern. Wie komplex dieses Thema sein kann, zeigt der Beitrag zum Thema „ausschüttungsgleiche Erträge“ bzw. zum Thema Versteuerung von Erträgen bzw. Verlusten bei Wertpapierdepots im Ausland – eine Annäherung an dieses Thema.

Sparplanfähig

Ein wichtiges Kriterium ist für viele auch der Wunsch, dass der ETF über einen Sparplan abschließbar ist. Das heißt regelmäßig in den Wunscht-ETF zu investieren und dies ganz automatisch per Lastschrift eines bestimmten Betrags. Klingt toll, ist auch toll, nur spießt es sich hier bei uns in Österreich, denn ist der Wunsch nach einem steuereinfachen Anbieter vorhanden, so bleiben dann nur noch 3 Anbieter übrig die auch ETF-Sparpläne anbieten.

Die Auflistung zeigt, dass nur Flatex über ein größeres Angebot verfügt und die beiden anderen Anbieter aus der Heimat über ein eingeschränktes Angebot, bei der DADAT sogar sehr eingeschränkt.

Da gibt es dann natürlich den neidischen Blick auf alternative Anbieter aus Deutschland wie die DKB, Comdirect, Onvista, etc. die ebenso ETF-Sparpläne anbieten, doch hier ist wieder der Hinweis, dass es sich um keine steuereinfachen Anbieter in diesem Fall handelt.

Mehr zu den Gebühren und Kosten von ETF-Sparplänen bei Anbietern die auch für uns Österreicher abschließbar sind, findet sich im dazu passenden Beitrag.

Handelskosten

Die Kosten dürfen natürlich nicht vergessen werden, denn hohe Kosten für den Handel von ETFs senken die Rendite. Kostenlose ETFs gibt es nur bei Flatex und auch hier nur für einen Teil und bei diesem Teil gibt es dann ATC (Additional Trading Costs). Also einer größeren Spread beim Ankaufspreis, also auch nicht ganz kostenlos. Bei Sparplänen generell ist es zu überlegen, was günstiger kommt, eben das regelmäßige Ansparen oder hin und wieder einen Trade zu normalen Gebühren und das an der Börse. Market-Timing ist bekanntlich nicht die Sache für Privatanleger und so ist der Kauf zum Zeitpunkt wann Geld vorhanden ist, wohl keine verkehrte Angelegenheit.

Liegen die Handelsgebühren wie z. B. bei der DADAT bei 1,50 Euro fix plus 0,175 % variabel und werden im Monat 100 Euro in einen ETF investiert, so sind das Gebühren in der Höhe von 1,675 Euro. Prozentuell sind das dann 1,675 % an Gebühren, die die Rendite Monat für Monat schmälern durch diese Gebühren. Lassen Sie sich jedoch auch nicht von Anbietern mit kostenlosen ETFs blenden, denn diese kostenlosen ETFs können wenige Monate später auch schon wieder kostenpflichtig sein.

Depotgebühr

Die Depotgebühr ist neben den Handelsgebühren ein weiterer Renditekiller. Also auch hier die Kosten immer im Blickpunkt haben und einen kostengünstigen Anbieter bevorzugen. Sind die Depotgebühren Jahr für Jahr bei 0,1 % so ist das eine Rendite-Schmälerung bei 10 Jahren in der Höhe von 1 % und so weiter.

Fazit

Welcher ETF soll denn gekauft werden? Zu Beginn ist es wichtig für einen selbst herauszufinden, welche Strategie denn verfolgt werden soll. Die Wahl des ETFs bzw. der ETFs soll auf Basis der Strategie gewählt werden. Bei der Suche nach dem passenden ETF müssen zu Beginn einige Kriterien festgelegt werden, ETF-Suchen wie auf Justetf.com oder Extraetf.com helfen dabei den passenden ETF zu finden. Kriterien wie das Fondsvolumen, das Alter des Fonds, die laufenden Kosten und wichtig, vor allem ob es sich um einen Meldefonds handelt sind schon ein paar wichtige Kriterien, die bei der Wahl des passenden ETFs mitspielen.

Bei der Wahl des Brokers muss ebenso darauf geachtet werden, hat dieser überhaupt diesen ETF im Programm und speziell, falls ein Sparplan gewünscht ist, hat dieser Broker diesen Sparplan im Portfolio? Achtung heißt es bei Brokern im Ausland, denn hier muss die Steuer selbst gemacht werden, das kann durchaus ein höherer Aufwand sein und soll nicht vergessen werden bei der Auswahl des passenden Brokers.

Hallo Andreas,

vielen Dank für die super Infos auf deiner Seite und in deinen Youtube Videos!

Ich möchte gerne bei Flatex in den Vanguard FTSE All-World UCITS ETF (A2PKXG) einen Einmalbetrag investieren und anschließend einen Sparplan darauf abschließen.

Ich bin mir aber noch unsicher wann ich einsteigen soll. Man sagt ja je früher desto besser, aber dann ist da noch das Steuerthema. Laut ÖKB hat der ETF ein Geschäftsjahr bis 30.06.. Wäre es demnach steuerlich am besten hier ab 01.07. zu investieren um nicht Steuern zu bezahlen für einen Zeitraum in dem ich noch nicht investiert war?

Vielen Dank vorab!

Hallo Michael,

das ist sicherlich Finetuning was du hier machst. Für Langfristinvestments zu vernachlässigen über all die Jahre und Jahrzehnte meiner Meinung nach.

Dazu kommt, dass nicht das Geschäftsjahr relevant ist sondern der Meldestichtag. Afaik war der gerade.

Hallo Andreas,

vielen Dank für deinen sehr detaillierten und hilfreichen Content – ENDLICH einmal Tipps aus Österreich.

Ich habe im November 2020 mit dem Investieren in Aktien (flatex) begonnen und bin aktuell noch dabei mich in die Sache nach und nach einzulesen. Im nächsten Schritt habe ich dann vor, einen ETF-Sparplan anzulegen. Nun habe ich jedoch schon mehrmals gehört, dass man Aktien und ETFs eventuell trennen sollte bzw. nicht im selben Depot haben sollte. Stimmst du dem zu oder würdest du alles in einem „Pot“ lassen?

Vielen Dank im Voraus!

Hallo Markus,

wo hast du denn das gehört und was waren die Gründe dafür, dass das gesagt wurde?

Ein Grund den ich mir denken könnte ist, dass manche gerne sortenrein sein möchten (Monk Alarm!) oder einem bestimmten Depot ein bestimmtes Mascherl geben möchten. Oder gehts um Risikostreuung über mehrere Broker?

Ich kann dir darauf leider keine Antwort geben, weil ich nicht weiß, wer das aus welchen Beweggründen empfiehlt. Kenne ich die Motive, kann ich meine Gedanken dazu abgeben aktuell meine ich: Kann man machen, aber wozu?

Gruß,

Andreas

Auf eine Frage habe ich auch auf dieser Website noch keine Antwort gefunden.

Ich möchte eine größere Summe investieren in ETF + regelmäßigen Sparplan.

Jetzt stellt sich mir aber die Frage, sollte ich eine Einmaleinlage + Sparplan tätigen oder sollte ich die ganze Summe als Sparplan nach und nach anlegen.

Die Wissenschaft besagt, dass Market-Timing für Sterbliche in der Regel nicht funktioniert, das heißt, es spricht dafür alles sofort anzulegen.

Die Psychologie hingegen spricht dafür, die Summe aufzuteilen und in einem Zyklus von z. B. 6 oder 12 Monaten aufzuteilen.

Was und wie du es auch immer machst, DU musst dich dabei wohl fühlen. Das ist das Los der Selbstentscheider, dass sie die Entscheidungen selbst treffen müssen.

Da du immer wieder gerne, zu Recht, auf das ETF-Service von justetf verweist, gibt es deinerseits vergleichende Erfahrungen mit den Leistungen von morningstar und extraetf – und wenn ja, worin liegen die Unterschiede zu justetf, danke mit lieben Grüßen?

persönlich finde ich extraetf mittlerweile besser und umfangreicher. Es ist ganz einfach die Plattform die mir als erstes da so einfällt. Ist mE einfach eine persönliche Entscheidung ohne großartige Begründung.