Das Wichtigste zusammengefasst

In diesem Beitrag gibt es einen Hintergrund-Check ob eine heiß beworbene Fonds-Polizze oder doch ein Wertpapierdepot sinnvoller ist.

Fondspolizze: „Erträge zu 100 % steuerfrei!“ – klingt super, aber was steckt im Detail dahinter?

Lieber 4 % Steuer bei einer Fondspolizze oder doch lieber 27,5 % Steuer beim Wertpapierdepot?

Doch sind die 4 % auf JEDE Einzahlung und die 27,5 % auf realisierte Gewinne oder Erträge

- Faustregel: Je länger die Laufzeit und je höher die Markrendite, desto eher könnte die Fondspolizze vorteilhaft sein

Der größte Treiber PRO Fondspolizze ist eine hohe Marktrendite! - Aber: Oftmals sind Standard-Fondspolizzen unvorteilhaft, weil Gebührenmonster

Wer sicher gehen will, sollte zum Wertpapierdepot tendieren bzw. vor Abschluss genau durchrechnen (lassen)!

Berechnungen können immer nur den Status Quo abbilden, eine Änderung des Steuersystems könnte alles auf den Kopf stellen (Stichwort Behaltefrist bei Wertpapieren, danach Steuerfreiheit)

In diesem Ratgeber

Video

Dieses Video vergleicht die Fondspolizze mit dem Wertpapierdepot. Was ist sinnvoller?

Aktueller Stand

Fondsgebundene Lebensversicherungen könnten ein Wertpapierdepot überflügeln in der Performance, wenn…

- die Laufzeit lange ist

- die Entwicklung der Märkte gut ist ca. > 7 % p.a.

- die Steuer so bleibt wie sie ist über den gesamten Zeitraum

- die „richtige“ Versicherung abgeschlossen wird mit niedrigen Kosten und Flexibilität und

- die Wahl auf ETFs bzw. Clean Shares fällt

Das sind viele Bedingungen, damit eine fondsgebundene Lebensversicherung vorteilhafter ist als ein Wertpapierdepot. Die Unterschrift unter einer Versicherung mit einer Laufzeit von mindestens 1,5 Jahrzehnten (oder gar 4 Jahrzehnten) ist für so manchen die größte Investitionsentscheidung des Lebens. Daher unbedingt im Detail vergleichen und sich nicht von Werbeaussagen wie „Erträge zu 100 % steuerfrei“ blenden lassen.

Eine Änderung des Steuersystems würde die aktuellen Berechnungen auf den Kopf stellen. Würde z. B. die angekündigte Behaltefrist bei Wertpapieren (und danach Steuerfreiheit) tatsächlich eingeführt werden, spräche das eindeutig für das Wertpapierdepot.

Beispiel

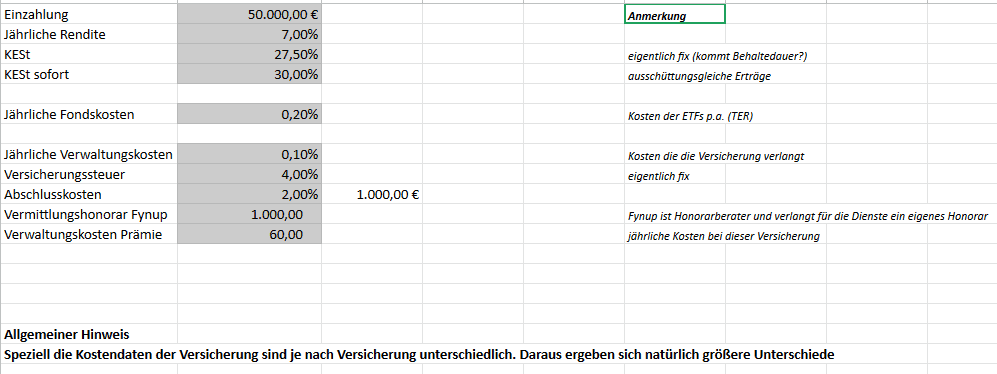

Die folgenden Berechnungen wurden nach besten Wissen und Gewissen erstellt. Dabei wurde angenommen, dass ein Einmalerlag von 100.000 Euro bei Flatex angelegt wird und alternativ das Angebot von Fynup mit der Top Empfehlung, der Fondspolizze Standard Life, ParkAllee SE Tarif N gewählt wird. Es werden somit die Top-Angebote miteinander verglichen:

Hier zwei Vergleiche, einmal mit 4 % p.a. Rendite und einmal mit 7 % p.a. Rendite. Es werden 50.000 Euro einmal investiert, beim Wertpapierdepot gibt es ausschüttungsgleiche Erträge von 30 % sofort und am Ende der Laufzeit die restlichen 70 % der 27,5 %igen Kapitalertragsteuer die abgezogen werden vom realisierten Kursgewinn.

Fazit: Je länger die Laufzeit und vor allem je höher die Rendite, desto vorteilhafter ist eine Fondspolizze

Szenario 4 % Rendite

Szenario 7 % Rendite

Alle Berechnungen ohne Gewähr, bei Fehlern bitte eine E-Mail an info@broker-test.at

Die Berechnungen können hier selbst durchgeführt und kontrolliert werden. Es stehen die Laufzeiten über 15, 20 und 30 Jahre zur Verfügung.

Vorteile und Nachteile

Die Tabelle der Vor- und Nachteile ist auf mobilen Endgeräten ausgeblendet. Bitte auf Desktop-Version umschalten.

| Wertpapierdepot | Fondsgebundene Lebensversicherung | |

| Vorteile |

|

|

| Nachteile |

|

|

Steuer

Es klingt so einfach, 4 % Versicherungssteuer oder doch lieber den 27,5 %igen Sondersteuersatz? Klingt im ersten Moment so, als ob es klar wäre, dass 4 % besser sei als 27,5 %, aber das ist es nicht.

Versicherung: 4 % Versicherungssteuer

Es ist nämlich so, dass die 4 % Versicherungssteuer auf jede Einzahlung anfällt. Werden 100 Euro eingezahlt in die Versicherung, so werden sofort 4 % fällig und so gelangen nur noch 96 Euro zur Veranlagung (und auch das nicht, denn davon kommen noch Kosten weg).

Die Versicherungssteuer von 4 % fällt immer an, gleich ob Gewinn oder Verlust.

Wertpapierdepot: 27,5 % Sondersteuersatz (KESt)

Hingegen ist es so, dass die 27,5 % nur auf realisierte Gewinne, Dividenden, Ausschüttungen und ausschüttungsgleiche Erträge anfallen.

Die 27,5 %ige KESt fällt nur bei realisierten Gewinnen bzw. Dividenden/Ausschüttungen an.

Hinweis:

Einkommensteuer fällt bei der Verrentung dann an, wenn die Summe der ausbezahlten Renten den Endwert der Ansparphase übersteigt.

Allgemeines zu Steuerspar-Modellen:

Niemand bezahlt gerne Steuern, doch gehören sie ganz einfach zu unserem Leben dazu, denn der Staat bietet uns dadurch Straßen die beleuchtet werden, öffentlichen Verkehr, Kindergärten, Schulen, medizinische Versorgung und auch hohe Parteiförderungen. Wie kann man nun Steuern sparen? Mit der fondsgebundenen Lebensversicherung? Vielleicht. Vielleicht aber auch nicht. Steuern ändern sich und was heute noch vorteilhaft ist, kann in 5 Jahren schon anders sein. Seien Sie von einem Produkt überzeugt aufgrund seiner Eigenschaften und nicht aufgrund seiner Besteuerung. Die kann sich jederzeit ändern.

Kosten

Versicherung

Die lieben Versicherungen, sie wissen wie es geht, dass die Kosten und Gebühren möglichst wenig auffallen, um es positiv zu benennen. Wer kennt sie schon?

Hier ein paar Kosten die anfallen könnten bei fondsgebundenen Lebensversicherungen, genaueres findet sich in den Versicherungsbedingungen und variieren je nach Anbieter (sowohl der Höhe nach als auch der Titel der Gebühr).

Die Tabelle ist auf mobilen Endgeräten ausgeblendet. Bitte auf Desktop-Version umschalten.

| Helvetia, CleVesto Fondssparplan FLV13F | HDI Leben, Two Trust Aktiv FSR19A | Standard Life, B-Smart Invest SE | |

| Verwaltungskosten Depotwert: |

0,024% vom Depotwert Risikokosten. Wert lt Musterangebot0,54% vom Depotwert vom 7. Jahr Wert lt. AVB § 6.5 Verwaltungskosten 0,3% vom Depotwert bis 6. Jahr Wert lt. AVB § 6.5 Verwaltungskosten |

0,36% vom Depotwert, bis € 10.000,00Wert lt. Angebot Seite 9. 0,12% vom Depotwert, ab € 10.000,01Konkretisierung: Kosten des 10.000 EUR übersteigenden Teils des Vertragsguthabens. Wert lt. Angebot Seite 9. |

0,2% vom Depotwert |

| Inkassokosten / Verwaltungskosten Prämie / Abschlusskosten |

0,25% der Jahres Nettoprämie Lfd. Wert lt. AVB §6 (4) |

2,5% der Einmalerlagsprämie NettoWert lt. Angebot Seite 10 € 24,00Wert lt. Angebot Seite 10 4% der Jahres Nettoprämie Lfd.Wert lt. Angebot Seite 10 |

€ 60,00 Abschlusskosten laufende Zahlung: Abschlusskosten laufende Zahlung: 3,5% der Jahres Nettoprämie Lfd. Kostenanteil Produktgeber, Wert lt. AVB §19 0,1% der Jahres Nettoprämie Lfd. Abschlusskosten Einmalzahlung: 0,5% der Einmalerlagsprämie Netto Kostenanteil Produktgeber für Zuzahlung, Wert lt. AVb §20 0,1% der Einmalerlagsprämie Netto |

| Versicherungssteuer |

|

||

Angaben lt. Fynup.at

Tipp: Nachdem bei einer Versicherung bei jeder Einzahlung hohe Kosten (u. a. Versicherungssteuer) anfallen, ist zum Ende der Versicherung zu überlegen, ob eine Einzahlung noch Sinn ergibt. Eine Prämienfreistellung kurz vor der Auszahlungsphase ergibt durchaus Sinn. Warum noch im letzten Ansparjahr Raten zahlen und die Kosten für Versicherungssteuer und Verwaltung bezahlen?

Wertpapierdepot

Bei einem Wertpapierdepot sind die Kostenpositionen sehr klar. Das sind im Wesentlichen:

Laufende Gebühren

- Depotgebühr

- Verrechungskonto Gebühr

Einmalige Gebühren

- Kauf- und Verkaufsgebühren

Die Online Broker sind dazu verpflichtet, dass sie die Kosten und Gebühren ausweisen. Natürlich beim Antrag auf das Depot, vor jedem Kauf in Form eines ex-ante Kostensausweises und auch einmal im Jahr, in einem eigenen ex-post Kostenausweis. Viel mehr Transparenz geht nicht.

Gezillmert vs. Ungezillmert Verträge vs. Provisionsfrei

Zillmerung, ein schwieriges Wort! Die Zillmerung ist nach dem Mathematiker Dr. August Zillmer benannt. Es ist ein Begriff aus der Versicherungsmathematik und bedeutet, dass bei Abschluss der fondsgebundenen Lebensversicherung sofort die einmaligen Abschluss- und Vertriebskosten anfallen. Das passiert gerne in den ersten 5 Jahren. Das hat zum Nachteil, dass speziell in den ersten Anfangsjahren (Stichwort Zinseszinseffekt) wenig(er) Kapital zur Verfügung steht, welches investiert wird.

Bei ungezillmerten Verträgen ist es so, dass die Abschluss- und Vertriebskosten auf die gesamte (oder eine längere) Laufzeit aufgeteilt werden.

Provisionsfreie Verträge, also ohne Abschluss- und Vertriebskosten wären natürlich der Traum für uns Anleger*Innen, doch ist es gar nicht so leicht an diese zu kommen. Hier kommt meist ein Honorar ins Spiel beim Abschluss. Das kann schon einmal 1.000 Euro oder mehr sein. Lohnt sich das? Dieses Honorar klingt hoch, gleichzeitig jedoch sind die „versteckten Kosten“ die gezillmert oder ungezillmert von den Einzahlungen abgezogen werden, unterm Strich wohl mehr.

Rechtliche Unterschiede

Versicherung

Bei der Versicherung ist der Eigentümer über die Fonds die Versicherung und nicht der Kunde. Dieses Vermögen ist jedoch vom Vermögen der Versicherung separiert und sollte im Konkursfall nicht betroffen sein.

Wertpapierdepot

Beim Wertpapierdepot ist Eigentümer über die Wertpapiere der Kunde selbst. Die Wertpapiere sind vom Vermögen des Brokers separiert. Im Konkursfall des Brokers sollten die Wertpapiere des Kunden nicht betroffen sein.

Fondsauswahl

Versicherung

Die Möglichkeit der Fondsauswahl ist bei den Versicherungen sehr eingeschränkt. Oftmals sind es nur wenige Fonds die gewählt werden können. ETFs sind hier die meist Mangelware. Auch Clean-Shares könnten noch von Interesse sein, wenn diese angeboten werden. Clean-Shares sind Fonds-Tranchen die für Professionelle angeboten werden wie z. B. Versicherungen. Sie sind ident mit allseits bekannten aktiven Publikumsfonds, doch ohne Vertriebskosten. Insgesamt sind aber ETFs definitiv auch hier noch weiter von Vorteil durch die niedrigen laufenden Kosten dieser Klasse.

Wertpapierdepot

Bei einem Wertpapierdepot stehen einem im Regelfall deutlich mehr Wertpapiere zur Verfügung. Speziell bei einem einmaligen Kauf über einen Handelsplatz, stehen einem wohl jenseits von 1.000 unterschiedlichen ETFs zur Verfügung. Der jeweilige Broker könnte jedoch für die laufende Investitionen über einen ETF-Sparplan Einschränkungen haben. So mancher Broker bietet nur wenige ETFs zur Verfügung die laufend investierbar sind über einen Sparplan (z. B. DADAT mit ca. 60 ETFs hingegen hat Flatex über 1.100 ETFs im Sparplan zur Verfügung).

Fondswechsel

Versicherung

Oftmals bieten Versicherungen einen Wechsel (Switch) von Fonds A in Fonds B an. Achten Sie darauf, dass diese kostenfrei sind. Speziell zum Ende der Laufzeit, könnte ein Wechsel in ein Wertpapier mit weniger Schwankung interessant sein.

Wertpapierdepot

Natürlich ist ein Wechsel des Wertpapiers auch bei einem klassischen Wertpapierdepot möglich, doch müssen hier im Fall eines realisierten Kursgewinnes auch Steuern bezahlt werden. Das ist bei der Versicherungshülle nicht der Fall.

Flexibilität

Versicherung

Natürlich können Versicherungen auch gekündigt, freigestellt oder die Prämie reduziert werden, doch sind all diese Maßnahmen in der Regel nicht sinnvoll und sind meist auch mit Kosten versehen. Hier gilt es die Bedingungen zu studieren, was eine Prämienreduktion oder -freistellung kostet.

Auch eine Prämienerhöhung ist meist auch mit höheren Gebühren verbunden. Die Versicherung argumentiert hier meist mit einer Vertragsänderung die eine technische Umstellungsberechnung benötigt und dafür werden Gebühren verlangt.

Eine Versicherung zu kündigen sollte im Vorfeld sehr genau geprüft werden, denn hohe Kosten können die bereits bezahlten Prämien deutlich schrumpfen lassen und am Ende kommt wenig Kapital retour. Also bitte nicht all zu rasch und blindlings kündigen!

Das allgemeine Marktrisiko mit Kursschwankungen besteht natürlich auch hier.

Wertpapierdepot

Das Wertpapierdepot bietet vollkommene Flexibilität an. Es gibt keine Mindestlaufzeit, es kann jederzeit ausgestiegen werden ohne einen größeren Nachteil daraus zu haben. Das allgemeine Marktrisiko mit Kursschwankungen besteht natürlich auch hier.

Mögliche interessante fondsgebundene Versicherungen

Hier ein paar womöglich interessante fondsgebundene Versicherungen, wobei hier explizit darauf hingewiesen werden muss, dass bei der Auswahl der Wertpapiere unbedingt darauf geachtet werden muss, dass diese ETFs oder zumindest Clean-Shares enthalten. Die Versicherungen versuchen auch hier sehr aktiv, dass aktive Fonds mit höheren laufenden Kosten gewählt werden.

- Standard Life, B-Smart Invest

- Helvetia, CleVesto Fondssparplan

- HDI Leben, Two Trust Aktiv

Das Unternehmen Fynup bietet als Honorarberater Zugang zu diesen Versicherungen und bietet hier auch Vergleiche an. Diese Versicherungen kommen in der Regel ohne Abschlussprovision aus, dafür verlangt Fynup eine einmalige Abschlussgebühr. Diese lag am 4.1.2022 bei 1.500 Euro.

Fazit

Eine fondsgebundene Lebensversicherung kann tatsächlich mehr Ertrag bringen als ein Wertpapierdepot. Damit dies aber passiert, sind viele Parameter zu erfüllen

- lange Laufzeit

- gute Marktentwicklung

- Steuerliche Situation so bleibt wie sie ist

- Wahl auf Versicherung mit niedrigen Kosten

- Wahl auf günstige ETFs bzw. zumindest Clean Shares

Wenn eine kurze Laufzeit gewünscht ist (< 15 Jahre), die Marktentwicklung pro Jahr unter 6-7 % liegt, die steuerliche Situation sich verändert (z. B. Einführung einer Behaltefrist bei Wertpapieren und danach steuerfrei), die Versicherung hohe Kosten verursacht oder nur aktive Fonds angeboten werden, so kann aus dem Werbelock-Versprechen „Erträge zu 100 % steuerfrei“ schnell ein Bumerang werden.

Eine Änderung des Steuersystems würde die aktuellen Berechnungen auf den Kopf stellen. Würde z. B. die angekündigte Behaltefrist bei Wertpapieren (und danach Steuerfreiheit) tatsächlich eingeführt werden, spräche das eindeutig für das Wertpapierdepot.

Es ist im Einzelfall genauestens zu prüfen ob eine fondsgebundene Veranlagung sinnvoller ist als ein Wertpapierdepot. Eine allgemeine Aussage ist nicht möglich, da zu viele Parameter hier einwirken.

Hallo Andreas,

vielen Dank für die tolle Aufbereitung. Ich hätte eine Frage? Was haltest du von der Nettopolizze für uns Österreicher. Ich bin ein klassischer ETF Anleger bei Flatex und möchte das Depot später entsparen. Ist der Steuervorteil dann wirklich so extrem, wie er z.B. von Fynup in ihren Tabellen dargestellt wird, wenn man die Genussphase mit einplant (siehe Anlage). Macht eine Nettopolizze dann wirklich so einen gravierenden Unterschied? Was denkts du?

vielen Dank im Voraus

Gruß

Mario

Das würde mich auch sehr interessieren.

eigentlich habe ich es mit dem obigen Beitrag versucht darzustellen. Was fehlt euch beiden denn an Informationen?

Mir geht es um die Seriosität von fynup. Ich finde kaum unabhängige Bewertungen. Auf trustpilot gebe ich nicht viel. Ein Statement stammt von der WKÖ. Dort heißt es unter anderem: „Besonders dramatisch ist in diesem Zusammenhang aber, dass bei Anklicken des Links „zur Berechnung“ den LeserInnen nicht die Methodik der Berechnungen offengelegt wird, sondern abgesehen von den ausgewiesenen Fondskosten im Produkt nur das fertige Ergebnis der Berechnungen gezeigt wird und gleich daneben ein „fynup Vorschlag“ dargestellt ist, welcher zu einem um 10 % höheren Gewinn führen sollte. Hier werden die LeserInnen ganz offensichtlich − unter dem irreführenden Deckmantel der Offenlegung… Weiterlesen »

Okay, verstehe, es geht um Fynup und nicht um die Fondspolizze selbst. Nun, ich sehe Fynup als das offensivste Unternehmen in diesem Bereich. Die Netto-Fondspolizze ist deren Unterscheidungsmerkmal, dementsprechend offensiv präsentieren sie es auch. Wo der Spartenobmann recht hat, ist der Punkt 2 – natürlich gibt es auch noch andere Unternehmen die gegen Honorar Fondspolizzen vertreiben. Bei dem Zwist WKO vs. AK/Fynup sehe ich eine Auseinandersetzung der verschiedenen Felle (die dem einen oder anderen gerade wegzuschwimmen drohen). Jeder versucht seines zu retten und aufzuzeigen, wie sinnvoll das jeweilige Produkt oder die Leistung ist. Ich halte mich hier raus und sage:… Weiterlesen »

Vielen Dank Andreas und Olek für die zusätzlichen Informationen.

Danke für die ausgezeichneten Infos die du immer lieferst !

Gerne!

Hallo Andreas,

Finde ich positiv dass du dies realistisch darstellst. Beim richtigen Anbieter kann das tatsächlich besser sein als ein Depot.

Ich habe Wertpapierdepot und für die Kinder eine Fondsgebundene LV mit monatlicher Einzahlung. (Gibt da auch noch Vorteile wegen Begünstigung/Erbmasse,…aber dann wirds kompliziert)

Offen ist was der Staat mit den Steuern macht egal ob KEST oder Versicherungssteuer…

Mich hat es selbst interessiert, ob das für mich selbst interessant ist und habe so versucht ein möglichst gesamtheitliches Bild abzuliefern. Am Ende heißt es dann: Kann super sein, muss es aber nicht und alles steht und fällt mit dem Gesetzgeber über diesen langen Zeitraum.

Vielen Dank für den ausführlichen und gut recherchierten Vergleich!

Danke für den informativen Überblick, das hilft mir sehr!

Freut mich Silvia, wenn diese Info hilfreich für dich ist!