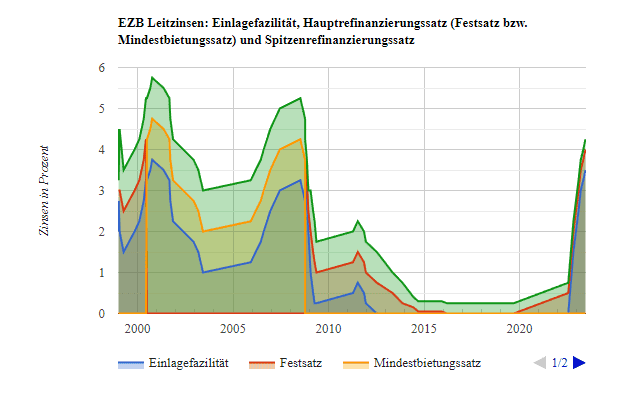

Die Europäische Zentralbank (EZB) hat ihre Bemühungen zur Bekämpfung der Inflation fortgesetzt und den Leitzins erneut erhöht. Die jüngste Erhöhung von 3,75 % auf 4,00 % ist bereits die achte Erhöhung innerhalb der letzten 11 Monate. Die EZB kämpft weiter gegen die Inflation mit einer weiteren Erhöhung der EZB Leitzinsen. Die Einlagenfazilität, zu der Geschäftsbanken risikofrei und kurzfristig bei der EZB anlegen können, beträgt nun 3,50 % im Vergleich zum vorherigen Satz von 3,25 %.

Acht Anhebungen der Leitzinsen in den letzten 11 Monaten:

| Datum | EZB Einlagezins (Einlagefazilität) | EZB Leitzins (Festsatz) |

| 15.06.2023 | 3,50 | 4,00 |

| 04.05.2023 | 3,25 | 3,75 |

| 16.03.2023 | 3,00 | 3,50 |

| 02.02.2023 | 2,50 | 3,00 |

| 15.12.2022 | 2,00 | 2,50 |

| 27.10.2022 | 1,50 | 2,00 |

| 08.09.2022 | 0,75 | 1,25 |

| 21.07.2022 | 0,00 | 0,50 |

| 12.09.2019 | -0,50 | 0,00 |

Wie geht es nun weiter?

Die nächste EZB Sitzung ist am 27.7.2023, also in nicht einmal 1,5 Monaten. Gibt es hier eine weitere Erhöhung der Leitzinsen? Und wenn ja, wie geht es dann im Herbst weiter? Hier kommen nochmals drei weitere EZB-Sitzungen. Die wären am

- 14.9.2023

- 26.10.2023

- 14.12.2023

War es das dann mit den Erhöhungen der Leitzinsen oder folgen im Herbst noch weitere Erhöhungen der Zinsen?

Video

Welche Auswirkungen könnte es geben, wenn die EZB die Leitzinsen erhöht?

Wenn die EZB die Leitzinsen erhöht, hat dies mehrere Auswirkungen auf die Wirtschaft und den Finanzmarkt. Hier eine Auflistung von möglichen Effekten:

- Kreditkosten steigen: Eine Erhöhung der Leitzinsen führt in der Regel zu höheren Zinssätzen für Kredite, einschließlich Hypotheken, Unternehmenskredite und Verbraucherkredite. Dies kann die Kreditnachfrage dämpfen, da höhere Zinsen die Aufnahme neuer Kredite teurer machen.

- Sparanreize steigen: Mit höheren Zinssätzen auf Einlagen und Sparprodukte steigt der Anreiz, Geld zu sparen. Menschen könnten dazu ermutigt werden, mehr Geld zur Seite zu legen, um von den höheren Zinserträgen zu profitieren. Dies könnte zu einer Verringerung der Konsumausgaben führen.

- Abschwächung der Investitionstätigkeit: Unternehmen könnten bei höheren Kreditkosten zögern, neue Investitionen zu tätigen. Höhere Zinsen machen es teurer, Kapital für Investitionen zu beschaffen, was die Investitionsaktivitäten beeinflussen kann. Dies kann sich negativ auf das Wirtschaftswachstum auswirken.

- Währungsaufwertung: Wenn die EZB die Zinsen erhöht, kann dies zu einer Aufwertung der Währung im Vergleich zu anderen Währungen führen. Eine stärkere Währung kann Exporte verteuern und Importe verbilligen. Dies könnte die Wettbewerbsfähigkeit der Exportindustrie beeinträchtigen und den Handelsbilanzüberschuss verringern.

- Aktienmarktreaktion: Eine Zinserhöhung kann zu Volatilität an den Aktienmärkten führen. Höhere Zinsen machen Anleihen im Vergleich zu Aktien attraktiver, was zu einer Umschichtung von Aktien in Anleihen führen könnte. Dies kann zu einem Rückgang der Aktienkurse führen.

Garantien, dass es genau diese Auswirkungen gibt, die gibt es nicht. Es ist ein komplexes Umfeld mit unterschiedlichen Wechselwirkungen die nicht immer so aufgehen, wie sich das die EZB vorstellt. Es ist wichtig zu beachten, dass die genauen Auswirkungen von Zinserhöhungen von verschiedenen Faktoren abhängen, einschließlich des wirtschaftlichen Umfelds, der Inflationserwartungen und der Reaktion der Marktteilnehmer. Daher können die tatsächlichen Auswirkungen in der Praxis variieren.

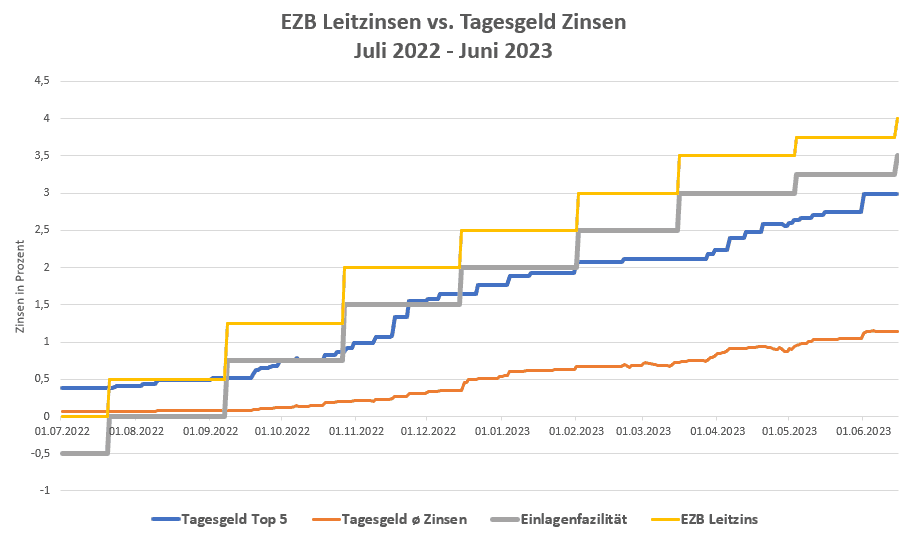

Sparzinsen: Sparzinsen steigen nicht im gleichen Tempo wie die Leitzinssätze

Wir kennen die Kritik von allen Seiten an den Banken. Während die steigenden Kreditzinsen sehr rasch an die Bankkunden weitergegeben wurden, lassen sich unsere Banken mehr als viel Zeit, wenn es um die Erhöhung der Sparzinsen geht. Hier geht einfach nichts weiter. Ausgewählte Direktbanken bewegen sich ein wenig mit Aktionszinsen die zeitlich beschränkt sind. Beispiele hierfür sind die Renault Bank direkt oder Santander Consumer Bank. Ansonsten geben die Banken die höheren Zinsen kaum weiter.

Oben im Diagramm zeigt sich dieser Umstand. Die graue und gelbe Linie zeigen die EZB Leitzinsen, während die blaue Linie und orange Linie die Entwicklung der Tagesgeld Zinsen zeigen. Die blaue Linie die Entwicklung der Top 5 Zinsen, die sich sehr nahe der EZB Einlagenfazilität nähert. Der durchschnittliche Zins aller Angebote von Sparzinsen.at ist jedoch weit hinterher. Sichtbar über die orange Linie.

Die Banken profitieren von der Zinsdifferenz und erzielen satte Zinsüberschüsse, die sich positiv auf ihre Gewinn- und Verlustrechnungen auswirken.

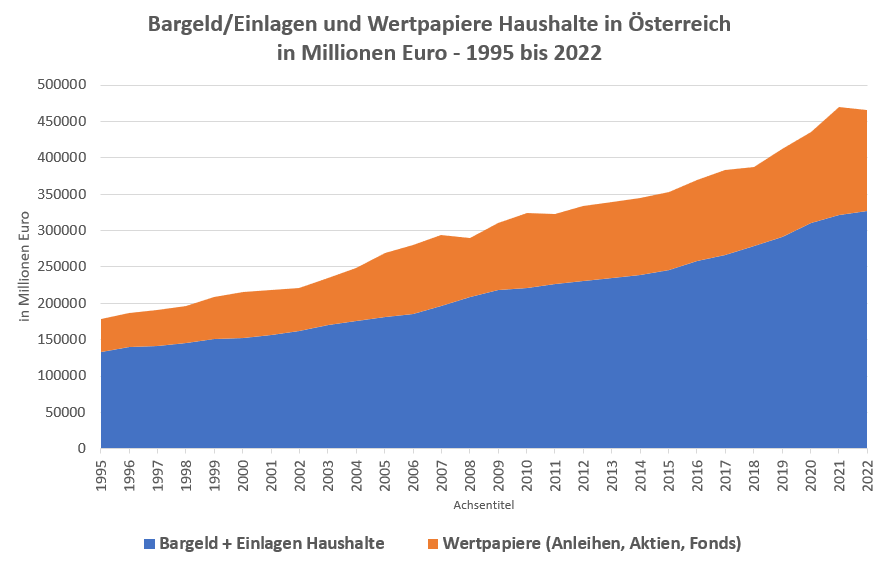

Österreichische Privatanleger halten große Mengen Bargeld und täglich fällige Spareinlagen

Die Zahlen der OeNB zeigen, dass in Österreich fast 237 Milliarden Euro als Bargeld oder täglich fällige Spareinlagen von Privatanlegern gehalten werden. Der Wert dieser Bargeld- und Einlagenbestände ist in den letzten Jahren trotz Krisen gestiegen, wie der blaue Balken in der Grafik zeigt.

Es ist wichtig zu bedenken, dass das Halten von großen Mengen Bargeld oder schlecht verzinsten Einlagen das Potenzial hat, langfristig den Wert des Geldes zu mindern. Inflationsraten können dazu führen, dass das Geld weniger wert wird, was bedeutet, dass das Geld in Zukunft weniger Kaufkraft haben wird. Es ist daher ratsam, verschiedene Anlageformen zu prüfen, die bessere Renditen bieten können und gleichzeitig das Risiko minimieren, den Wert des Vermögens zu mindern.

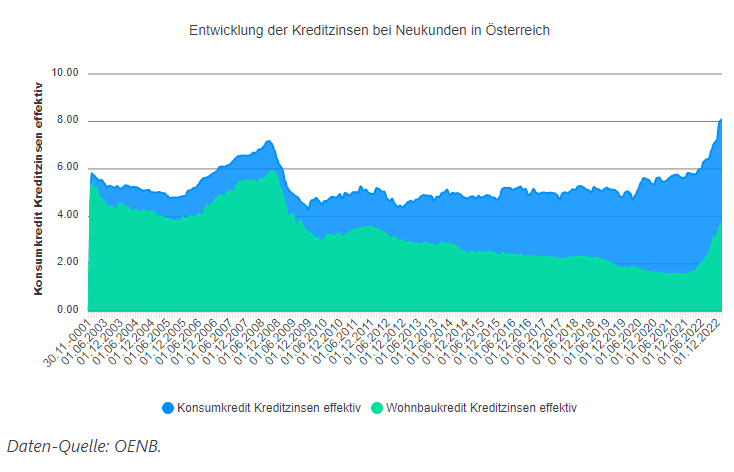

Kreditzinsen: Kreditzinsen in Österreich steigen weiter an

Die Daten der OeNB zeigen einen klaren Aufwärtstrend bei den Kreditzinsen in Österreich, sowohl bei Immobilien- als auch bei Konsumkrediten. Die Grafik zeigt die Entwicklung der Kreditzinsen bis März 2023. Obwohl neuere Daten der OeNB noch nicht verfügbar sind, deutet die Tendenz darauf hin, dass die Kreditzinsen für Neukunden weiter steigen werden.

Dieser Trend führt dazu, dass Kredite insgesamt teurer werden und es schwieriger wird, Kreditnehmer zu finden. Es ist daher ratsam, bei der Aufnahme eines Kredits sorgfältig zu prüfen, welche Konditionen und Zinssätze angeboten werden. Es ist auch empfehlenswert, das eigene Budget und die Rückzahlungsfähigkeit im Blick zu behalten, um sicherzustellen, dass die Rückzahlung des Kredits auch tatsächlich möglich ist. Speziell wenn die Kreditzinsen weiter steigen. Wer ganz sicher gehen möchte, der entschließt sich für einen Fixzinskredit.

Realzinsen: Negativrealzinsen bleiben bestehen, weil die Inflation hoch ist

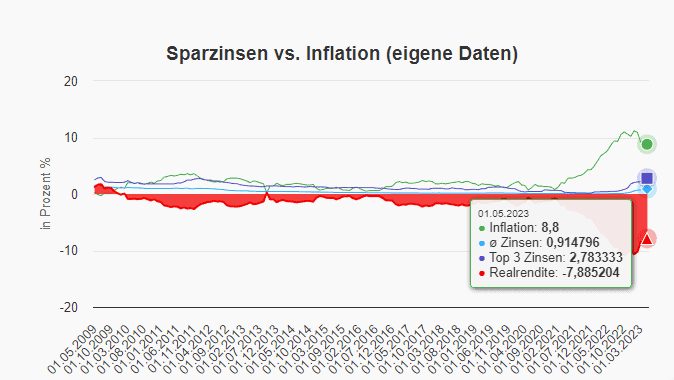

Hohe Inflation und niedrige Sparzinsen führen zu anhaltenden Negativ-Realzinsen und diese sehen wir seit Jahren – die negative Realrendite ist durch die rote Fläche im unten angeführten Diagramm abgebildet. Auch wenn die Inflation nun nicht mehr zweistellig ist in Österreich, so lag sie in der Mai Schnellschätzung noch immer bei 8,8 % Teuerungsrate im Vergleich zum Vorjahr. Die Sparzinsen? Absolut niedrig aktuell und selbst wenn man sich die höchsten Aktionssparzinsen im Ausland holt, so sind kaum mehr als 3 % möglich ohne Bindung und das vor Steuern. Wie es gedreht und gewendet wird, der negative Realzins ist Fakt.

Quelle: Sparzinsen Entwicklung vs. Inflation = Realrendite – Sparzinsen.at

Zinsen Prognose

Wie geht es nun weiter? Womöglich wird die EZB bei ihrer nächsten Sitzungen am 27.7.2023 keine Erhöhung mehr durchführen oder nur eine leichte Erhöhung um wieder 25 Basispunkte. Und im Herbst? Hier ist noch alles offen. Die weitere Entwicklung der Inflation wird im Herbst darüber entscheiden, wie es weitergeht.

Kreditnehmer müssen sich auf weitere Erhöhungen bei variablen Kreditzinsen einstellen und auch Neu-Kreditnehmer werden von höheren Zinsen betroffen sein. Für Anhänger von Sparzinsen wird sich hingegen in nächster Zeit wohl nur wenig nach oben ändern.