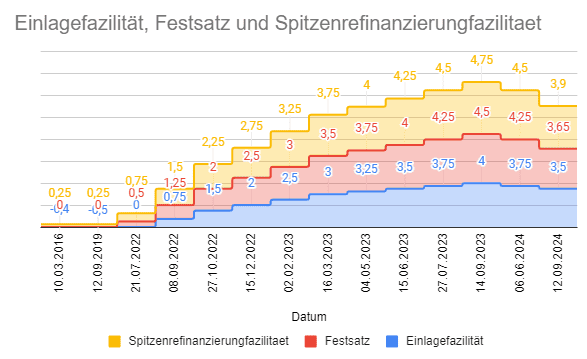

Heute am Donnerstag, 12. September 2024, hat die Europäische Zentralbank (EZB) beschlossen den Leitzins wieder zu verändern. Im Unterschied zum letzten Mal im Juni 2024 geht es jetzt jedoch nach unten. Der Festsatz senkt sich von 4,25 auf 4,00 und die Einlagefazilität wird von 3,75 auf 3,50 % gesenkt. Beide Leitzinssätze wandern um 25 Basispunkte nach unten. Eine viel deutlichere Senkung als noch im Juni 2024!

Ab dem 18.9.2024 gelten dann die folgenden, neuen Leitzinssätze der EZB:

- Hauptrefinanzierungssatz: 3,65 % (bisher 4,25 %)

- Einlagefazilität: 3,50 % (bisher 3,75 %)

- Spitzenrefinanzierungssatz: 3,90 % (bisher 4,50 %)

Die nächsten EZB-Sitzungen sind am 17. Oktober und am 12. Dezember 2024. Ob es hier zu weiteren Veränderungen kommen wird, ist ungewiss.

Video

Details zur EZB Leitzins Senkung

Wie am 13. März 2024 von der EZB angekündigt, treten ab dem 18. September einige Änderungen im operativen Rahmen für die Durchführung der Geldpolitik in Kraft. Insbesondere wird der Zinsabstand zwischen dem Zinssatz für die Hauptrefinanzierungsgeschäfte und dem Einlagensatz auf 15 Basispunkte festgelegt. Der Abstand zwischen dem Zinssatz für die Spitzenrefinanzierungsfazilität und dem Zinssatz für die Hauptrefinanzierungsgeschäfte bleibt unverändert bei 25 Basispunkten.

Eine Botschaft an die Regierungen der Euro-Zone und der gesamten EU gab es ebenso noch von Christine Lagarde:

Fiskal- und Strukturpolitiken sollten darauf abzielen, die Produktivität und Wettbewerbsfähigkeit der Wirtschaft zu steigern, was dazu beitragen würde, das potenzielle Wachstum zu erhöhen und den Preisdruck mittelfristig zu verringern. Mario Draghis Bericht zur Zukunft der europäischen Wettbewerbsfähigkeit und Enrico Lettas Bericht zur Stärkung des Binnenmarktes betonen den dringenden Reformbedarf und bieten konkrete Vorschläge, um dies zu erreichen. Die vollständige, transparente und unverzügliche Umsetzung des überarbeiteten wirtschaftspolitischen Rahmens der EU wird den Regierungen helfen, Haushaltsdefizite und Schuldenquoten nachhaltig zu senken. Die Regierungen sollten nun in ihren mittelfristigen Plänen für Fiskal- und Strukturpolitiken einen starken Anfang in diese Richtung machen.

Nach den Anstiegen seit Sommer 2022 bis in den Frühherbst 2023 geht es jetzt mit den Senkungen am 6. Juni 2024 und heute am 12.9.2024 wieder bergab.

| Datum | Einlagefazilität | Hauptrefinanzierungsinstrument | Spitzenrefinanzierungfazilität |

| 10.03.2016 | -0,4 | 0 | 0,25 |

| 12.09.2019 | -0,5 | 0 | 0,25 |

| 21.07.2022 | 0 | 0,5 | 0,75 |

| 08.09.2022 | 0,75 | 1,25 | 1,5 |

| 27.10.2022 | 1,5 | 2 | 2,25 |

| 15.12.2022 | 2 | 2,5 | 2,75 |

| 02.02.2023 | 2,5 | 3 | 3,25 |

| 16.03.2023 | 3 | 3,5 | 3,75 |

| 04.05.2023 | 3,25 | 3,75 | 4 |

| 15.06.2023 | 3,5 | 4 | 4,25 |

| 27.07.2023 | 3,75 | 4,25 | 4,5 |

| 14.09.2023 | 4 | 4,5 | 4,75 |

| 06.06.2024 | 3,75 | 4,25 | 4,5 |

| 12.09.2024 | 3,5 | 3,65 | 3,90 |

Einlagefazilität: Die Einlagefazilität (englisch deposit facility) ist eine Möglichkeit für Geschäftsbanken im Euroraum, kurzfristig nicht benötigtes Zentralbankgeld bei der Europäischen Zentralbank (EZB) anzulegen. Als Verzinsung erhalten bzw. zahlen sie den von der Zentralbank vorgegebenen Einlagesatz. Es handelt sich somit um ein Wahlrecht zur Geldanlage, welches von der Zentralbank gewährt wird und stellt ein wichtiges geldpolitisches Instrument der EZB dar.

Hauptrefinanzierungsinstrument: Das Hauptrefinanzierungsinstrument (main refinancing operation, MRO) ist das wichtigste geldpolitische Instrument der Europäischen Zentralbank (EZB). Sie kann mit Hilfe dieses Instruments indirekt die Zinsen am Geld- und Kapitalmarkt beeinflussen und somit die Refinanzierungskosten der Geschäftsbanken steuern.

Spitzenrefinanzierungfazilität: Die Spitzenrefinanzierungsfazilität (SRF) (englisch marginal lending facility) ist eine Möglichkeit für Geschäftsbanken im Euroraum, sich kurzfristig (über Nacht) Geld bei der Europäischen Zentralbank (EZB) zu beschaffen. Als Preis für die Inanspruchnahme der SRF zahlen sie den von der Zentralbank vorgegebenen Spitzenrefinanzierungssatz (SRS). Die SRF stellt somit ein wichtiges geldpolitisches Instrument der EZB dar.

Was bedeutet das für die beliebten Geldmarktfonds?

Einlagefazilität liegt ab nächster Woche dann bei 3,50 statt 3,75 %. Ein beliebter thesaurierender Geldmarkt-ETF ist beispielsweise der

- XTRACKERS II EUR OVERNIGHT RATE SWAP ET mit der ISIN LU0290358497

Beim oben genannten Geldmarkt-ETF heißt es, dass der Index die Wertentwicklung von €STR + 8.5 bps reflektiert. Die €STR liegt aktuell bei 3,664 %. Dazu die 8,5 Basispunkte hinzu ergibt 3,749 %, das ist die aktuelle Einlagefazilität von 3,75 % p.a.

Was bedeutet die Senkung der EZB Leitzinsen?

Weniger Sparzinsen

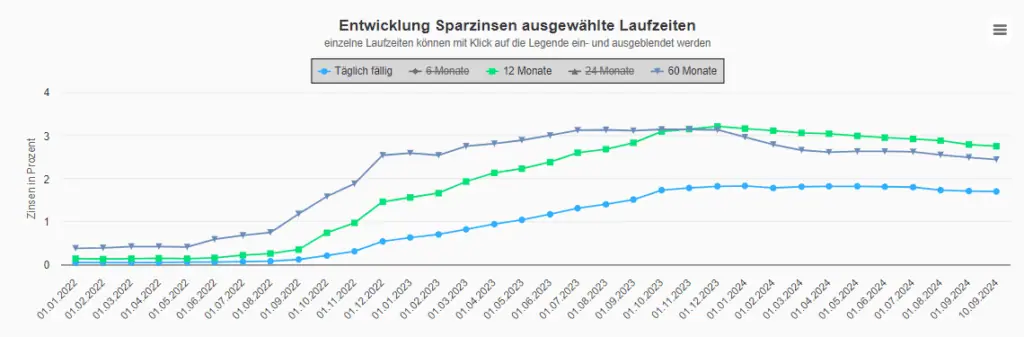

Sinkende Sparzinsen sind seit dem Zins-Hoch im Herbst 2023 keine Seltenheit, in den letzten Wochen wurde sogar nochmals der Turbo gezunden, 85 Produkte wurden im August 2024 gesenkt wie die monatlichen Zinsaktivitäten beweisen! Auf der nachfolgenden Grafik zeigt sich der Niedergang der Sparzinsen, speziell bei den gebundenen Angeboten über 6 Monate ging es rapide bergab. Die Bindung über 12 Monate ging leichter zurück und das Niveau des Tagesgeld blieb fast gleich seit dem Zinshoch rund um den Weltspartag 2023.

Eine Senkung der Verzinsung wurde bereits von Trade Republic angekündigt. Mit 18. September 2024 geht es auf 3,50 % p.a. hinunter für alle Guthaben bis 50.000 Euro maximal, danach werden Guthaben in Österreich nicht weiter verzinst.

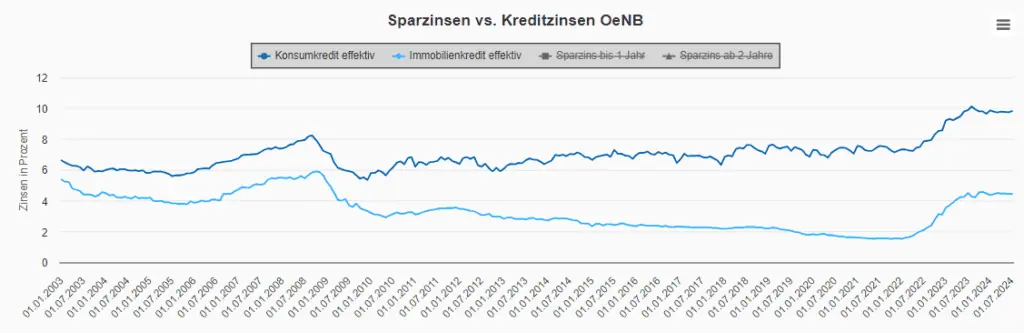

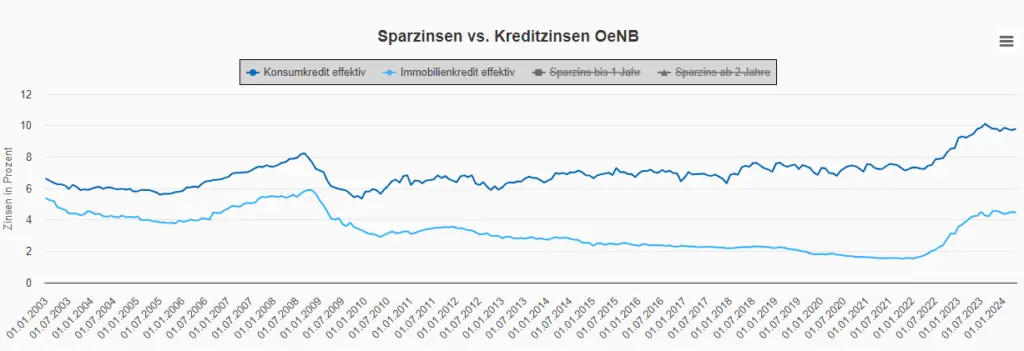

Kreditzinsen noch nicht merklich günstiger

Konsumkredite werden günstiger

Die dunkelblaue Linie der Grafik zeigt die Entwicklung der effektiven Kreditzinsen bei Konsumkrediten und das für Neukunden. Die Datenquelle sind hier die gemeldeten Daten der österreichischen Banken an die Österreichische Nationalbank. Hier zeigt sich in den letzten Monaten keine merkliche Tendenz nach unten, obwohl es im Juni 2024 eine Senkung der EZB-Zinsen gab.

Immobilienkredite könnten günstiger werden

Auch bei den Kreditzinsen für Immobilienkredite tut sich den OeNB Daten nichts in den letzten Monaten. Auch hier zeigt sich keine Reduktion der effektiven Kreditzinsen für neue Immobilienkredite trotz der Senkung der EZB-Leitzinsen im Juni 2024.

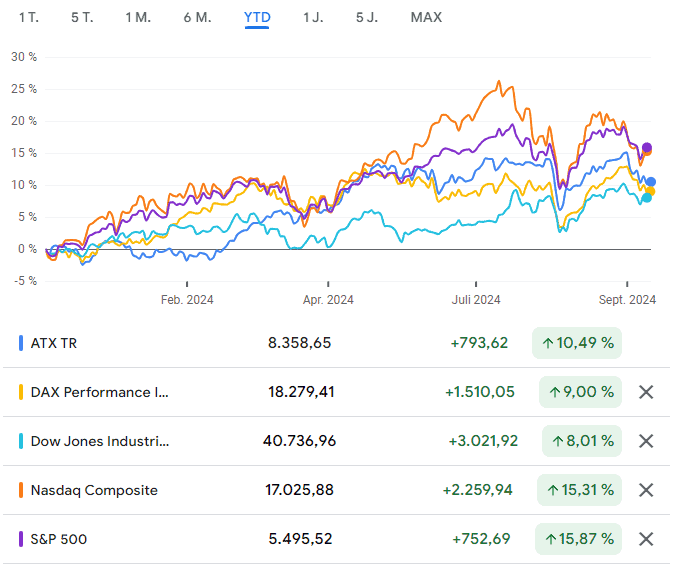

Was bedeutet das für den Aktienmarkt?

Niedrigere Zinsen sind der Theorie zur Folge vorteilhaft für die Aktienkurse, doch die Märkte folgen nicht immer der Theorie. In den letzten Jahren sind die Leitzinsen der FED als auch der EZB gestiegen und die Aktienmärkte sind dennoch gestiegen und gestiegen. Ein Blick auf die Entwicklung seit Jahresbeginn zeigt gut performende Indizes, gleich ob ATX TR, DAX Performance Index oder in den USA der Dow Jones Industrial Index, Nasdaq Composite oder der S&P 500 Index. Wie es an der Börse weitergeht, bleibt ungewiss.

Was kommt als Nächstes?

Die nächste Sitzung der Europäischen Zentralbank (EZB) ist für Donnerstag, den 17. Oktober 2024 anberaumt. Die Inflation innerhalb der EURO-Länder ist im August 2024 auf 2,2 % gesunken. In Österreich lag der HVPI Teuerungswert bei 2,5 % in der Schnellschätzung. Manche Länder in der EURO-Zone haben deutlich niedrigere Inflationsraten, es gibt aber auch Länder wie Niederlande (3,3 %), Estland (3,4 %) oder Belgien (4,5 %) die deutlich höhere Inflationsraten im Moment haben. Die Ziel-Inflation innerhalb der EU von 2,0 % ist damit noch lange nicht erreicht und das Inflationsbarometer zeigt eher nach oben als nach unten. Weitere Zinssenkungen sind in dieser Situation wohl nicht angedacht. Das Schreckgespenst der höheren Inflation ist noch immer im Raum und es will anscheinend auch nicht den Raum verlassen, besonders bei uns in Österreich, wo die Inflation

Aktuell sieht die EZB, Stand September 2024, die folgende Inflationsentwicklung für die kommenden Monate und Jahre:

Inflation

- 2024: 2,5 %

- 2025: 2,2 %

- 2026: 1,9 %

Das Wirtschaftswachstum sieht die EU, gemächlich vor sich:

Wirtschaftswachstum

- 2024: 0,8 % (0,9 % waren es noch im Juni)

- 2025 1,3 (1,4 % waren es noch im Juni)

- 2026: 1,5 % (1,6 % waren es noch im Juni)

Für Österreich sieht die OeNB, Stand September 2024, folgende Zahlen:

Inflation

- 2024: 2,9 % (3,4 % waren es noch im Juni)

- 2025: 2,3 % (2,7 % waren es noch im Juni)

- 2026: 2,2 % (2,5 % waren es noch im Juni)

Wirtschaftswachstum

- 2024: -0,7 % (0,3 % waren es noch im Juni)

- 2025: 1,0 % (1,8 % waren es noch im Juni)

- 2026: 1,5 % (1,5 % waren es noch im Juni)

Arbeitslosenquote:

- 2024: 7,1 %

- 2025: 7,5 %

- 2026: 7,3 %

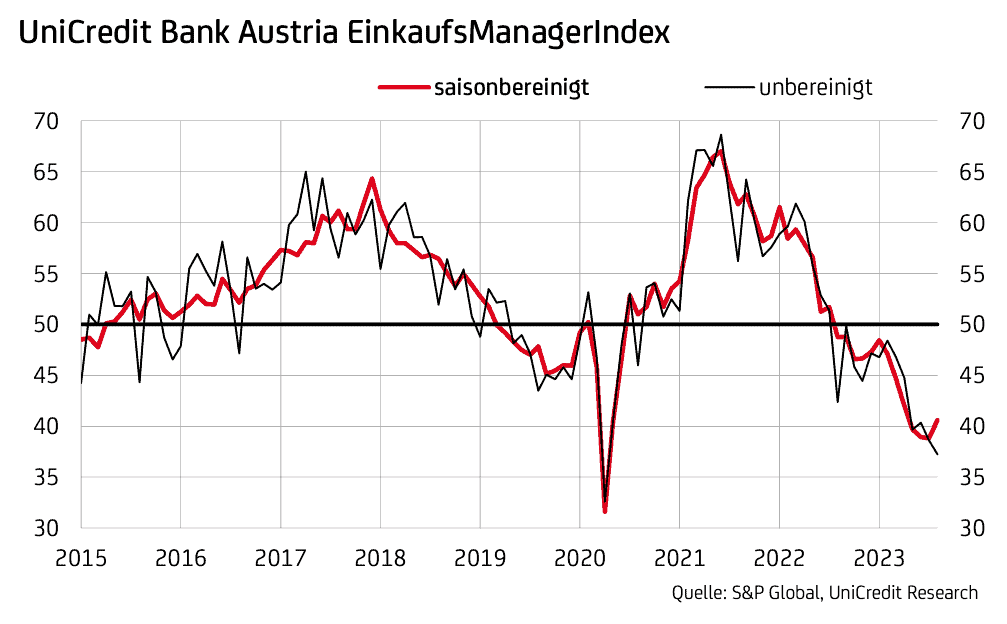

Österreichs Industrie befindet sich seit zwei Jahren in einer Rezession, wie der EinkaufsManagerIndex der UniCredit Bank Austria zeigt, der im August bei 44,4 Punkten lag. Die schwache Nachfrage führt zu einem Rückgang der Produktion, während gleichzeitig die Kosten steigen, was die Ertragslage verschlechtert. Der Rückgang der Neuaufträge verlangsamte sich leicht, doch der Produktionsrückgang beschleunigte sich erneut. Der anhaltende Jobabbau in der Sachgütererzeugung verschärft die Situation am Arbeitsmarkt, und die Aussichten für eine Konjunkturerholung bleiben düster. Zudem reduziert die Industrie weiterhin ihre Einkaufsaktivitäten und Lagerbestände.

Sparzinsen Entwicklung

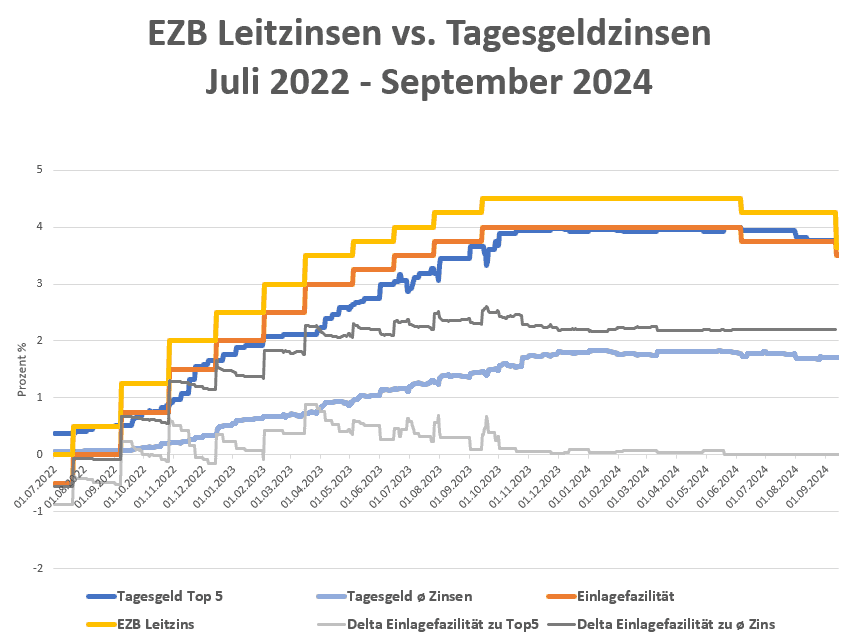

Die Einlagefazilität der EZB lag seit Juni 2024 bei 3,75 % und wird nun auf 3,50 % gesenkt. Der durchschnittliche Zins für täglich fällige Einlagen in der Datenbank von Sparzinsen.at lag bei ca. 1,7 % – die Top 5 Angebote beim Tagesgeld lagen im Schnitt bei 3,8 % zuletzt. In der nachfolgenden Grafik zeigt die orange Linie den EZB Leitzins “Einlagefazilität” in der Höhe von 3,75 %*. Die dunkle, blaue Linie zeigt die Top 5 Zinssätze vom Sparzinsen Vergleich auf Sparzinsen.at an. Hier zeigt sich, dass in den letzten Monaten diese beiden Linien fast deckungsgleich waren.

Bei den allgemeinen Sparzinsen zeigte es sich jedoch, dass diese viel zu niedrig sind. Die helle, blaue Linie ist der durchschnittliche Zins für Tagesgeld und dieser bewegt sich bei 2 %. Die obigen 3,8 % Angebote aus den Top 5 sind allesamt aus dem Ausland, im Inland gibt es bestenfalls für Neukunden bis zu 3,6 % p.a.

Sparzinsen: Die Steigerungen der Sparzinsen hinken den Leitzinserhöhungen hinterher.

* Die Einlagefazilität (englisch deposit facility) ist eine Möglichkeit für Geschäftsbanken im Euroraum, kurzfristig nicht benötigtes Zentralbankgeld bei der Europäischen Zentralbank (EZB) anzulegen. Als Verzinsung erhalten bzw. zahlen sie den von der Zentralbank vorgegebenen Einlagesatz. Es handelt sich somit um ein Wahlrecht zur Geldanlage, welches von der Zentralbank gewährt wird und stellt ein wichtiges geldpolitisches Instrument der EZB dar.

Banken verdienen prächtig

Die Österreichische Nationalbank veröffentlichte bereits im April, dass die Banken in Österreich im Geschäftsjahr 2023 hervorragende Gewinne erzielt haben. Das aggregierte Jahresergebnis lag bei 14,1 Milliarden Euro und somit 38,4 % über dem bereits hohen Ergebnis von 2022. Hauptverantwortlich für diese Entwicklung war der Anstieg beim Zinsergebnis um 6,1 Milliarden Euro.[2] Auch im Geschäftsjahr 2024 dürften die österreichischen Banken dank des Zinsergebnisses wieder hervorragend verdienen. Es ist wichtig zu beachten, dass Zinsergebnisse für Banken normal sind und die Nullzinsphase eine Ausnahmesituation war. Diese Zeit stellte für die Ertragslage der Banken eine Herausforderung dar.

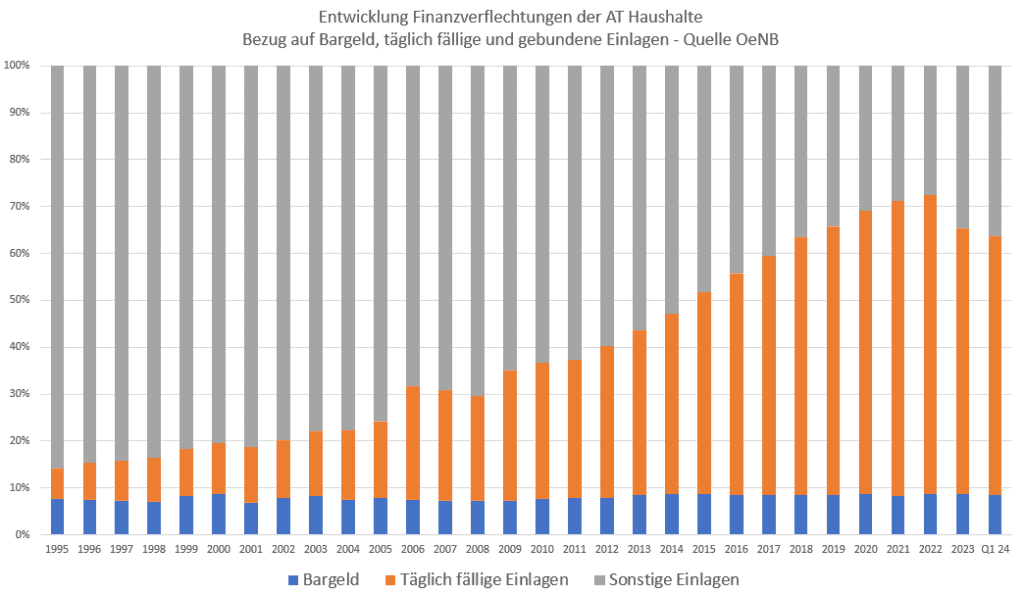

ÖsterreicherInnen horten viel Geld in Form von Bargeld und täglich fälligen Einlagen!

Eine beträchtliche Menge an Bargeld und täglich verfügbaren Spareinlagen befindet sich in den Händen privater österreichischer Anleger. Laut OeNB-Daten gab es rund 216 Milliarden Euro in Form von Bargeld und täglich fälligen Einlagen bei den österreichischen Privathaushalten. 115 Milliarden sind längerfristig veranlagt. Ergibt insgesamt über 336,3 Milliarden Euro an

- Bargeld (28,7 Milliarden Euro)

- Täglich fällige Einlagen (185,2 Milliarden Euro)

- Sonstige Einlagen (122,5 Milliarden Euro)

Pro Kopf sind das rund 37.300 Euro. Es ist wichtig zu bedenken, dass das Horten großer Bargeldmengen oder das Halten von niedrig verzinsten Einlagen im Laufe der Zeit zu einer Entwertung des Geldes führen kann. Die Inflation kann die Kaufkraft des Geldes beeinträchtigen. Daher ist es ratsam, verschiedene Investitionsmöglichkeiten zu prüfen, die potenziell höhere Renditen bieten können, ohne das Risiko einer Vermögensminderung zu vernachlässigen.

In den Jahren eines kaum vorhandenen Zinses wurde viel Erspartes einfach am Girokonto gehortet oder auf Tagesgeld geschaufelt. Die Zinsen waren da und dort überschaubar hoch. Jetzt sind die Zinsen, speziell für gebundene Einlagen 2023 wieder gestiegen und damit wurden auch die Ersparnisse wieder mehr auf gebundene Einlagen umgeschichtet, wenn auch Verhältnisse der 90er oder 00er Jahre noch weit entfernt sind. Der Anteil an Bargeld blieb über die Jahre sehr stabil.

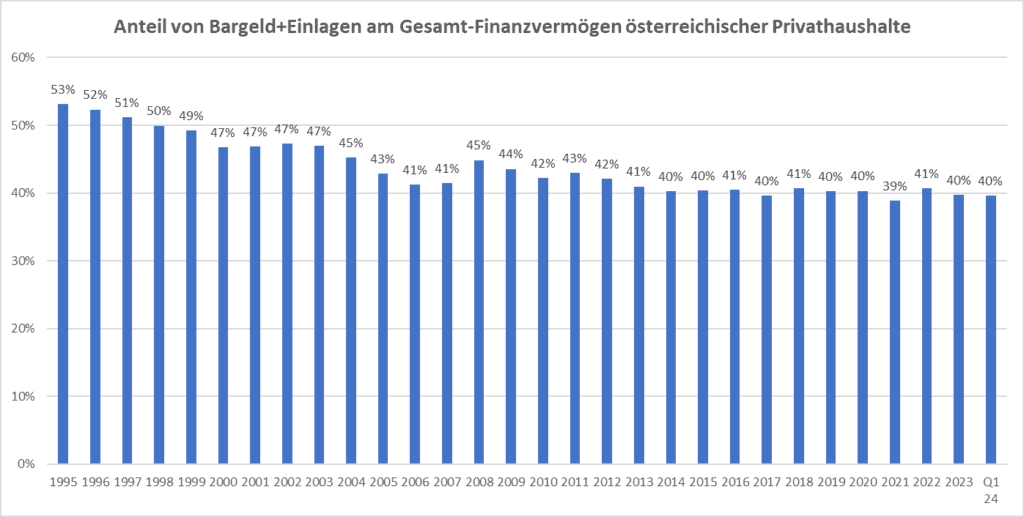

Insgesamt ist der Anteil von Bargeld und den Einlagen im Verhältnis zum gesamten Finanzvermögen der österreichischen Haushalte stabil bei ca. 40 % wie die Daten der OeNB verraten:

Österreichs Kreditzinsen verzeichnen weiterhin einen Aufwärtstrend.

Die Statistiken der OeNB zeigen, dass die österreichischen Kreditzinsen bis Steptember 2023 einen Aufwärtstrend aufweisen (siehe Diagramm). Bei neuen Konsumkrediten beträgt der Durchschnittssatz aktuell rund 9,7 %, und bei Immobilienkrediten liegt er effektiv bei etwa 4,5 %. Diese Prozentsätze sind in den letzten Monaten gleichbleibend geblieben, es bleibt abzuwarten ob mit der aktuellen Senkung der EZB Leitzinsen auch bei den Kreditzinsen es noch weitere Bewegungen nach unten gibt.

Eine interessante Tatsache: Am Anfang der Aufzeichnungen betrug der Unterschied zwischen Konsum- und Immobilienkrediten weniger als 2 Prozentpunkte, aber in letzter Zeit ist die Differenz über 5 Prozentpunkte! Banken verdienen also ordentlich an Konsumkrediten.

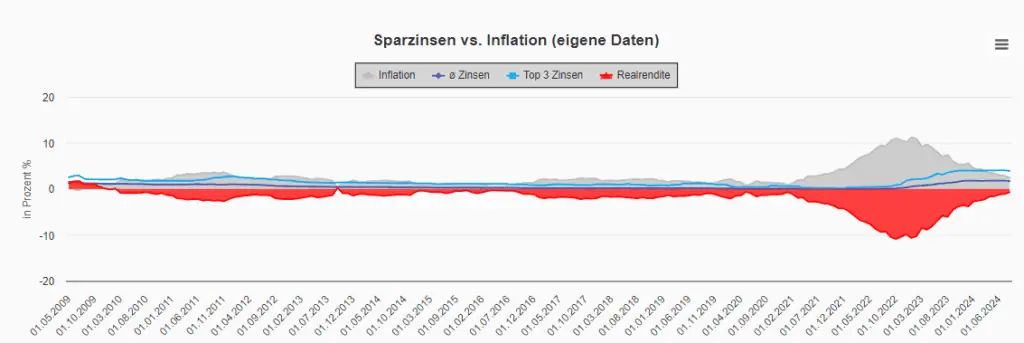

Aufgrund der starken Inflation bleiben Negativrealzinsen bestehen.

Die Inflation ist in ihrer Schnellschätzung im August laut Schnellschätzung beim VPI bei 2,4 % (HVPI 2,5 %). Sie ist nun deutlich niedriger als in den Monaten zuvor, jedoch noch immer höher als in vielen anderen Ländern der EU.

Bei einem durchschnittlichen Tagesgeldzins von 1,70 % p.a. vor Steuern und einer Inflationsrate von 2,4 % ergibt sich eine negative Realrendite von rund -0,7 %. Berücksichtigt man auch die Steuer in Höhe von 25 %, sinkt die Realrendite noch weiter. Selbst bei Abschluss der höchsten Angebote nähert sich die Realrendite bestenfalls der Nulllinie an. Unterm Strich wird das Ersparte weniger wert.

Das letzte Mal gab es im Jahr 2009 eine positive Realrendite.

Quelle: Vergleich von Sparzinsen und Inflation = Realrendite – von Sparzinsen.at

Zinsprognose

Wie geht es weiter? Die nächste Sitzung der EZB ist für den 17. Oktober 2024 geplant. Danach folgen noch zwei weitere EZB Sitzungen im heurigen Jahr. Die Inflation sinkt bereits, gleichzeitig befindet sich Europas Wirtschaft auch in einer Rezession, speziell Österreich spürt die Wirtschaftsflaute aktuell mehr und mehr. Ob es heuer noch zu weiteren Zinssenkungen kommen wird, das wird sich erst weisen müssen. Die aktuelle Senkung hat es total in sich!

Ab dem 18.9.2024 gelten dann die folgenden, neuen Leitzinssätze der EZB:

- Hauptrefinanzierungssatz: 3,65 % (bisher 4,25 %)

- Einlagefazilität: 3,50 % (bisher 3,75 %)

- Spitzenrefinanzierungssatz: 3,90 % (bisher 4,50 %)

Am 17. Oktober und am 12. Dezember 2024 sind die nächsten beiden Sitzungen der EZB. Ob es hier zu weiteren Anpassungen der Leitzinsen für die Euro-Zone kommen wird, das wird sich zeigen auf Basis der Daten aus der Wirtschaft und der laufenden Inflation.

Hallo Andreas, super Analyse, vielen Dank!

Hallo Rainer,

freut mich, wenn die Zeilen für dich hilfreich sind!