Am 14. September 2023 hat die Europäische Zentralbank (EZB) erneut zugeschlagen, indem sie die Leitzinsen um 25 Basispunkte auf 4,50 % erhöhte, markiert dies die zehnte Erhöhung innerhalb von 14 Monaten. Die EZB setzt weiterhin darauf, die Inflation mittelfristig in der Eurozone auf 2 % zu senken. Ebenso wurde die Einlagefazilität, die es den Geschäftsbanken ermöglicht, kurzfristige und risikofreie Anlagen bei der EZB zu tätigen, auf 4,00 % angehoben, im Vergleich zum vorherigen Wert von 3,75% im Juli.

Video

Hier ist eine Übersicht der neun vorherigen Leitzinsanhebungen der EZB innerhalb des letzten Jahres:

| Datum | EZB Einlagezins (Einlagefazilität) | EZB Leitzins (Festsatz) |

|---|---|---|

| 14.09.2023 | 4,00 | 4,50 |

| 27.07.2023 | 3,75 | 4,25 |

| 15.06.2023 | 3,50 | 4,00 |

| 04.05.2023 | 3,25 | 3,75 |

| 16.03.2023 | 3,00 | 3,50 |

| 02.02.2023 | 2,50 | 3,00 |

| 15.12.2022 | 2,00 | 2,50 |

| 27.10.2022 | 1,50 | 2,00 |

| 08.09.2022 | 0,75 | 1,25 |

| 21.07.2022 | 0,00 | 0,50 |

| 12.09.2019 | -0,50 | 0,00 |

Die Tabelle zeigt den kontinuierlichen Anstieg des EZB Leitzinses in den letzten Monatenaten.

Was kommt als Nächstes?

Die nächste Sitzung der Europäischen Zentralbank (EZB) ist für den 26. Oktober 2023 anberaumt. Angesichts der instabilen Wirtschaftslage und der rückläufigen Inflation bleibt die Frage, ob weitere Zinserhöhungen bevorstehen, nach wie vor unbeantwortet. Der wirtschaftliche Ausblick wirkt immer trüber, was die Unsicherheit weiter verschärft.

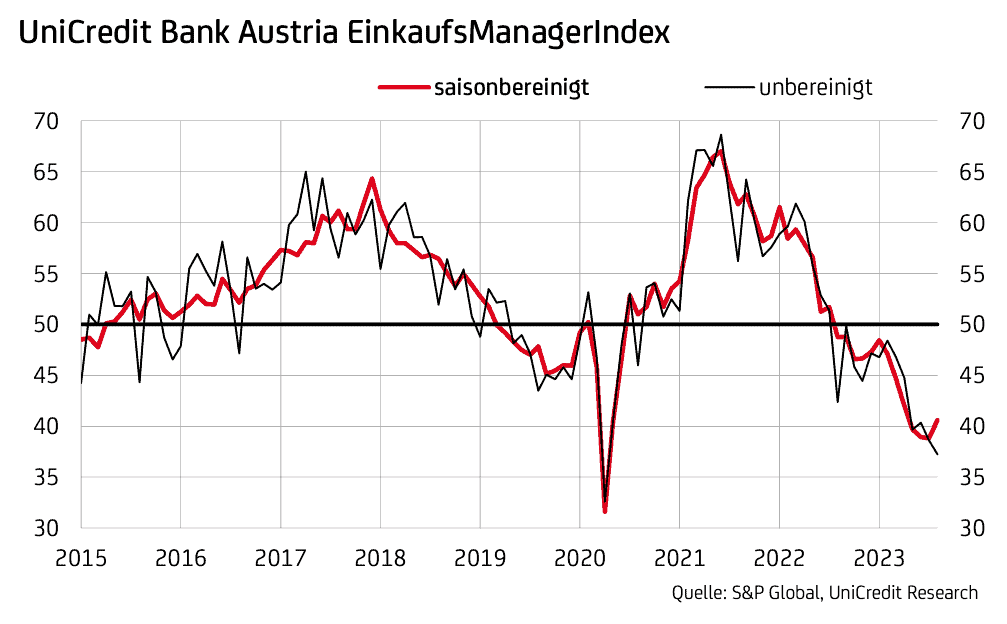

Abgesehen von diesen Inflationsraten wächst die Besorgnis in der europäischen Industrie. Die Bank Austria berichtet von einem spürbaren Stimmungsrückgang in der Industrie, der an die Stimmung zu Beginn der Pandemie erinnert, wie durch den EinkaufsManagerIndex veranschaulicht. Im August 2023 gab es jedoch erstmals in diesem Jahr einen leichten Aufwärtstrend im Index zu verzeichnen. Dennoch sollte man keine übermäßigen Erwartungen hegen, da in einigen Ländern bereits eine Rezession herrscht oder kurz davor steht. Der Wachstumsschwellenwert von 50 wurde seit über einem Jahr unterschritten, und selbst mit dem ersten Anstieg seit 8 Monaten liegt der Wert von 40 immer noch deutlich unter dem Schwellenwert.

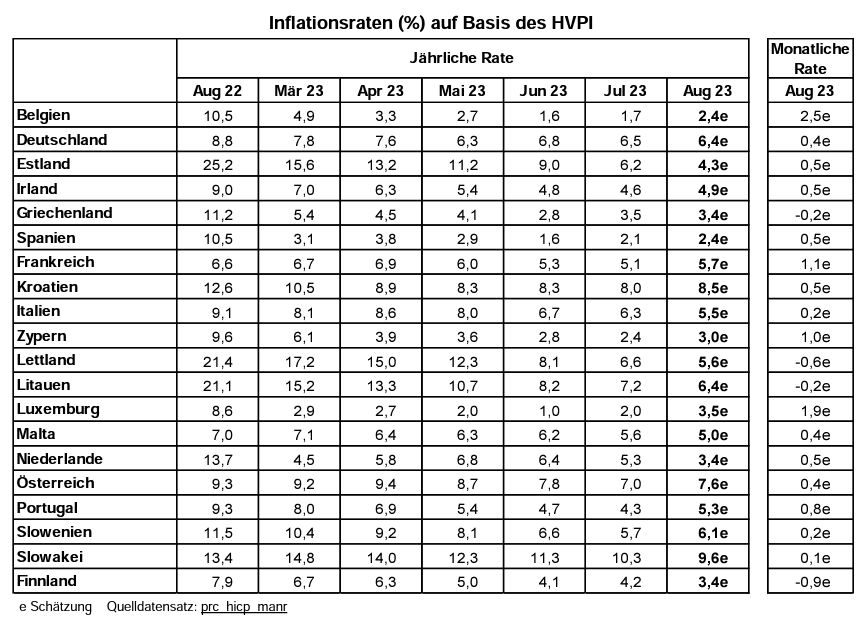

Ein genauerer Blick auf die Inflationsraten in verschiedenen europäischen Ländern zeigt ein vielschichtiges Bild. In Österreich beispielsweise lag die Teuerungsrate im Juni 2023 noch bei 8,0 %. Dies steht im Kontrast zur gesamten Eurozone, in der die durchschnittliche Inflationsrate bei 5,5 % lag, und zur gesamten Europäischen Union, die eine Inflationsrate von 6,4 % verzeichnete.

Die Unterschiede in der Inflation innerhalb Europas sind bemerkenswert. Länder wie Ungarn und die Türkei kämpfen mit Inflationsraten von über 20 % bzw. über 38 % (von Juni 2022 bis Juni 2023).

Die Inflation mag zwar rückläufig sein, doch in Österreich verlangsamt sich dieser Prozess weniger als in anderen EU-Ländern. Es ist zu erwarten, dass die Teuerung Monat für Monat zwar zurückgeht, jedoch mit kleinen Rückschlägen. Das Ziel von 2 % scheint noch in weiter Ferne zu liegen.

Zukünftige Sitzungen der EZB am 26.10.2023 und 14.12.2023 könnten weitere Entscheidungen in Bezug auf die Zinsen bringen. Größere Zinserhöhungen werden jedoch nicht mehr erwartet, und der Höhepunkt der Zinsen scheint in Sicht, vorausgesetzt, die aktuelle Situation bleibt unverändert.

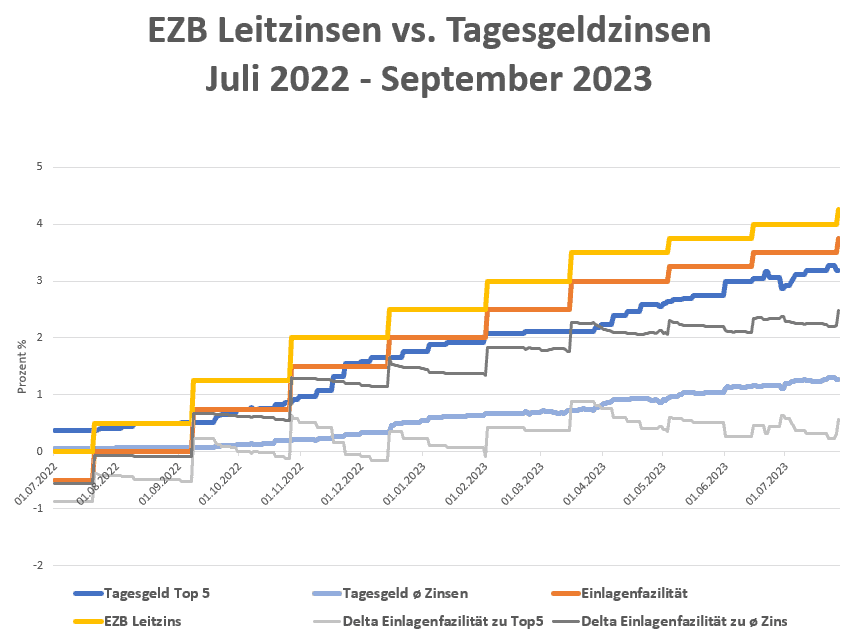

Sparzinsen: Die Steigerungen der Sparzinsen hinken den Leitzinserhöhungen hinterher.

Werden die Zinserhöhungen der EZB an die Kunden weitergegeben? Die allgemeine Antwort lautet Nein. Obwohl einige Banken vereinzelt höhere Zinsen anbieten, insbesondere Direktbanken, zeigt sich auf der hellblauen Linie, die die durchschnittlichen Tagesgeldzinsen für über 50 Tagesgeldprodukte darstellt, dass die Steigerung nicht an die Kunden weitergegeben wird. Die dunkelgraue Linie zeigt die Differenz zwischen der Einlagenfazilität und dem durchschnittlichen Tagesgeldzins und zeigt, dass diese Differenz in den letzten Monaten stetig gestiegen ist.

Bei den Top 5 Angeboten sieht die Situation etwas anders aus, da hier vor allem Neukundenaktionen höhere Zinsen bieten. Die Differenz zwischen diesen Zinsen und der EZB Einlagenfazilität, dargestellt auf der hellgrauen Linie, ist deutlich niedriger und in den letzten Monaten sogar gesunken.

Die meisten Banken profitieren also von dieser Zinsdifferenz, was zu erheblichen Zinsgewinnen führt und ihre Finanzergebnisse verbessert. Wie können Kunden reagieren? Indem sie die Sparzinsen vergleichen und eine Bank auswählen, die höhere Zinsen bietet!

Eine beträchtliche Menge an Bargeld und täglich verfügbaren Spareinlagen befindet sich in den Händen privater österreichischer Anleger. Laut OeNB-Daten wurden im ersten Quartal 2023 fast 230 Milliarden Euro von privaten österreichischen Anlegern in Form von Bargeld und täglich verfügbaren Spareinlagen gehalten. Dies stellt einen Anstieg dar, trotz verschiedener Krisen in den letzten Jahren, wie durch den Aufwärtstrend in der blauen Linie in der Grafik verdeutlicht. Allerdings zeigt sich im ersten Quartal 2023 eine Abschwächung. Es bleibt abzuwarten, ob dieser Trend vorübergehend ist oder sich in den kommenden Monaten als dauerhaft erweisen wird, möglicherweise aufgrund der Inflation.

Es ist wichtig zu bedenken, dass das Horten großer Bargeldmengen oder das Halten von niedrig verzinsten Einlagen im Laufe der Zeit zu einer Entwertung des Geldes führen kann. Die Inflation kann die Kaufkraft des Geldes beeinträchtigen. Daher ist es ratsam, verschiedene Investitionsmöglichkeiten zu prüfen, die potenziell höhere Renditen bieten können, ohne das Risiko einer Vermögensminderung zu vernachlässigen.

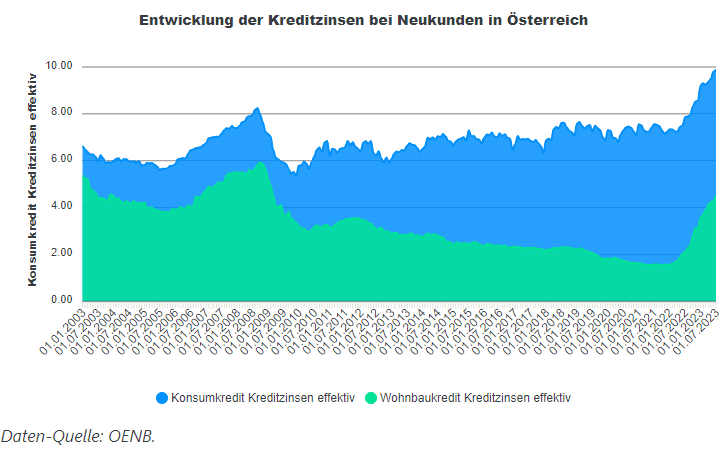

Österreichs Kreditzinsen verzeichnen weiterhin einen Aufwärtstrend.

Die Statistiken der OeNB zeigen, dass die österreichischen Kreditzinsen bis Juli 2023 einen Aufwärtstrend aufweisen (siehe Diagramm). Bei neuen Konsumkrediten beträgt der Durchschnittssatz bereits rund 10 %, und bei Immobilienkrediten liegt er effektiv bei etwa 4,3 %. Es ist anzunehmen, dass die steigenden Kreditzinsen in den nächsten Wochen und Monaten nicht zurückgehen werden, wenn auch mit einer geringeren Dynamik. Das Diagramm zeigt, dass sowohl die Konsumkredite (blaue Fläche) als auch die Immobilienkredite teurer werden. Auffällig ist jedoch, dass die Konsumkredite in letzter Zeit stärker gestiegen sind als die Immobilienkredite bei Neuabschlüssen.

Eine interessante Tatsache: Am Anfang der Aufzeichnungen betrug der Unterschied zwischen Konsum- und Immobilienkrediten weniger als 2 Prozentpunkte, aber aktuell nähert er sich immer mehr 6 Prozentpunkten. Banken verdienen also ordentlich an Konsumkrediten.

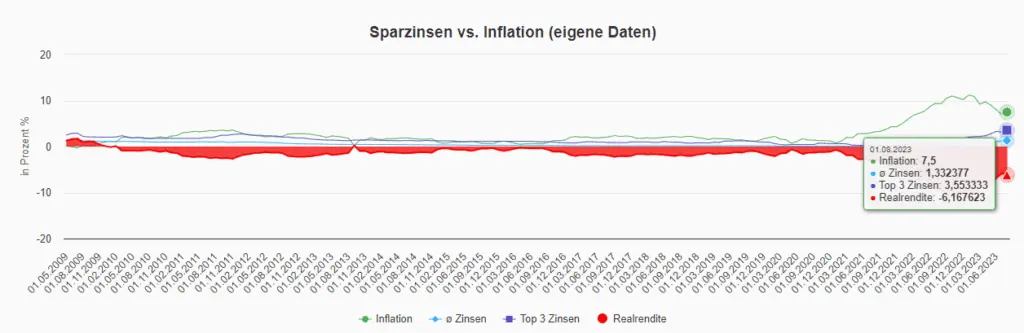

Aufgrund der starken Inflation bleiben Negativrealzinsen bestehen.

Obwohl die Inflation in Österreich auf 7,5 % gesunken ist, bleiben die Sparzinsen niedrig, was zu anhaltenden negativen Realzinsen führt. Dieser Trend wird in der untenstehenden Grafik dargestellt, wobei die rote Fläche eine über 6%ige negative Realrendite gegenüber dem Durchschnittszins zeigt.

Quelle: Vergleich von Sparzinsen und Inflation = Realrendite – von Sparzinsen.at

Zinsprognose

Wie geht es weiter? Die nächste Sitzung der EZB ist für den 26. Oktober 2023 geplant. Experten gehen eher nicht von weiteren Zinsschritten aus, doch müssen wir natürlich darauf achten, wie sich Inflation und Wirtschaft in den nächsten Wochen und Monaten entwickeln. Es gibt derzeit keine Anzeichen für Zinssenkungen und somit für eine Entlastung von Kreditnehmern mit variablen Zinssätzen. Es wird erwartet, dass diese Phase mit höheren Zinsen noch bis weit in das Jahr 2024 hineinreicht, bevor möglicherweise erste Zinssenkungen in Betracht gezogen werden könnten.

Die Wirtschaft befindet sich derzeit im Rezessionsmodus oder ist bereits in einer Rezession. Dies bedeutet, dass die Wirtschaftsleistung in einem Land in zwei aufeinanderfolgenden Quartalen geschrumpft ist.