Mühevoll haben sich Frau und Herr Österreicher ihr Erspartes Monat für Monat weggelegt und so liegen laut den Statistiken der Österreichischen Nationalbank insgesamt rund 321 Milliarden Euro an Bargeld und Spareinlagen von privaten Haushalten herum. Diese gliedern sich so:

- 26,238 Milliarden Euro Bargeld

- 202,095 Milliarden Euro täglich fällige Einlagen

- 92,75 Milliarden Euro sonstige Einlagen

Um ein Verhältnis herzustellen: Die Lohnsteuer-Einnahmen 2021 beliefen sich auf rund 30,1 Milliarden Euro – also es liegt mehr 10x mal so viel an Geldern herum als es Lohnsteuer-Einnahmen für den österreichischen Staat 2021 gab. Insgesamt erhielt der Staat Österreich 95,7 Milliarden Euro 2021 an Einnahmen.

Niedrigste Sparzinsen, sehr hohe Inflation

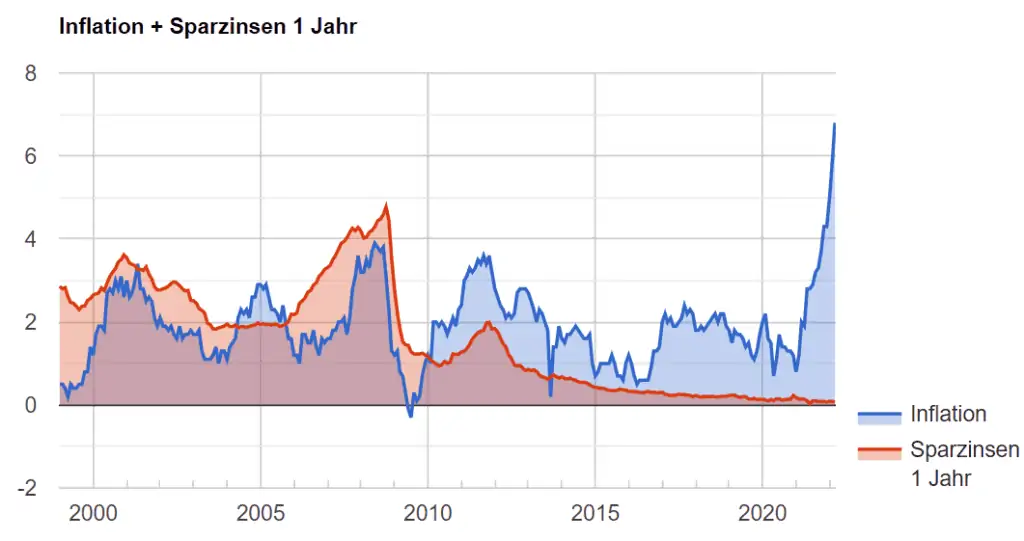

Jetzt ist die Situation so, dass diese Gelder nicht oder nur sehr schlecht verzinst herumliegen. Dazu kommt, dass die Inflation in den letzten Monaten stark anstieg. Die letzten Jahre hatten wir eine Teuerungsrate von von 1-2 % und die Preissteigerung ist im Alltag sehr spürbar geworden. Die blaue Linie bei der unten angeführten Grafik zeigt die aktuelle Inflation, die rote Linie zeigt den durchschnittlichen Sparzins.

Seit ungefähr 2012 ging es mit den Sparzinsen nur noch bergab und das durchaus steil. Die Inflation war bei +- 2 % im Jahr. Wir litten noch nicht so sehr am negativen Realzins. Doch jetzt gibt es einen starken Preisanstieg und die Zinsen sind noch immer niedrig. Eine Besserung ist hier nicht in Aussicht, die „versprochenen“ Zinssteigerungen sind nur minimal.

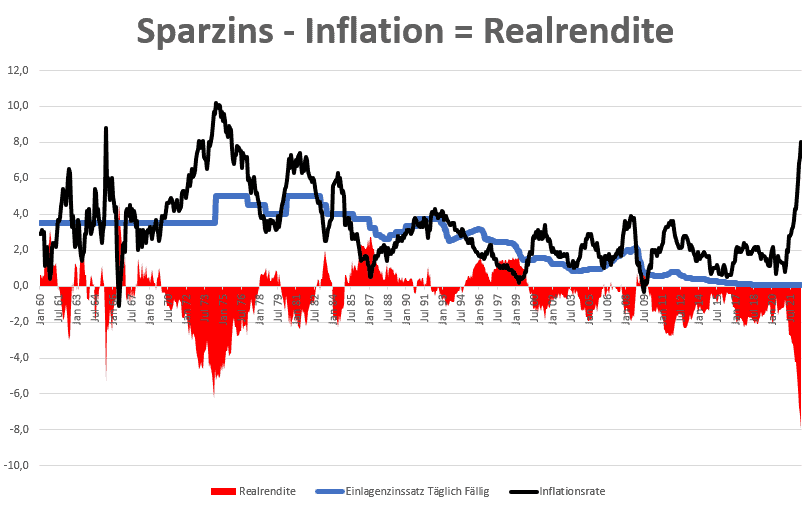

Die Subtraktion Sparzins minus Inflation ergibt den Realzins. Dieser ist negativ, sehr negativ. Das nachfolgende Chart zeigt die Daten von der OeNB nochmals und das seit Ende der 60er Jahre. Die vielen roten Flächen unter der 0 Linie zeigen eine negative Realrendite. Überall dort wo die rote Fläche unter 0 ist, gab es einen negativen Realzins. Das war durchaus oftmals der Fall in der Historie. In dieser Klarheit, wie es im Moment der Fall ist, war es noch nie in den letzten 50+ Jahren.

Inflation = Wertverfall

Die Inflation ist die Preissteigerungsrate bzw. Verteuerung eines Preisniveaus über einen bestimmten Zeitraum. Berichtet die Statistik Austria darüber, dass die Inflation im Mai 2022 bei 6,8 % lag, so meint sie, dass die Preise im Warenkorb des VPIs sich im Vergleich zum Mai 2021 um +6,8 % verteuert haben. Steigt das allgemeine Preisniveau, so kann man sich um das Geld weniger Güter bzw. Dienstleistungen kaufen.

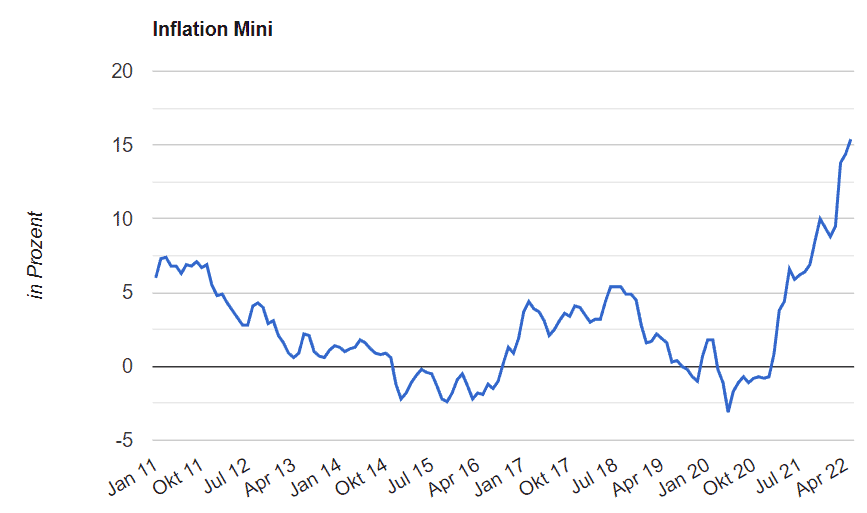

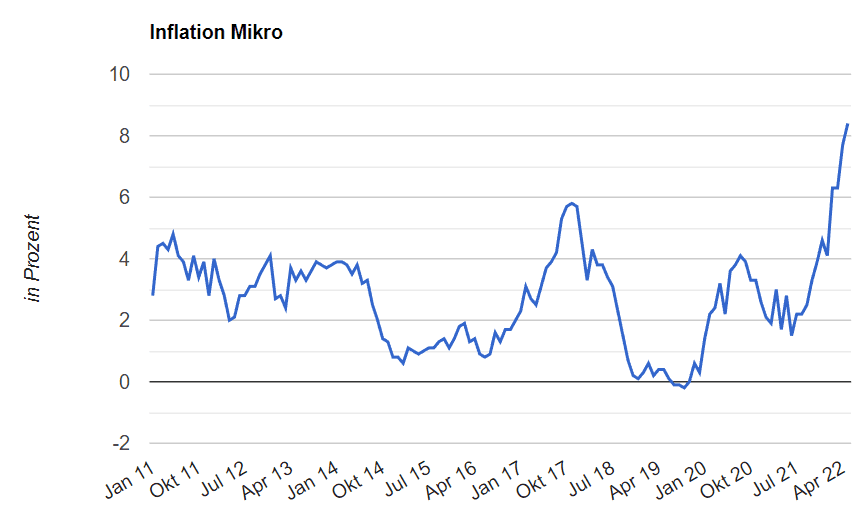

Im Warenkorb des VPIs sind nicht nur die Produkte und Dienstleistungen des täglichen Bedarfs zu finden sondern auch Reisen, Fernsehgeräte oder Computer. Kritiker führen hier oftmals an, dass damit der VPI „geschönt“ ist, weil diese Produkte sich eher vergünstigen als verteuern. Diesen Kritikern muss entgegengehalten werden, dass es insgesamt 9 Untergruppen gibt und Spezialindizes. So gibt es z. B. den Mini-Warenkorb mit Produkten und Dienstleistungen des wöchentlichen Bedarfs (Einkaufen, Sprit, Restaurantbesuche). Auch gibt es den Mikro-Warenkorb, hier werden die täglichen Produkte und Dienstleistungen abgebildet. Beim Mini-Warenkorb zeigt sich die Verteuerung im Bereich der Energie besonders deutlich.

Hier liegt der Mai 2022 Wert bei über 15 %. Die Preise der Produkte und Dienstleistungen des Warenkorbs für Wocheneinkauf haben sich hier um über 15 % verteuert im Vergleich zum Mai 2021.

Der Mini-Warenkorb (Nahrungsmittel, Treibstoffe, Außerhausausgaben wie z. B. Restaurants)

Der Mikro-Warenkorb

Hier noch der Mikro Warenkorb, repräsentativ für den Tageseinkauf (Spezialbrot, Gebäck, Milch, eine Topfengolatsche, tiefgekühlte Pizza, Putenbrustfleisch, Butter, Äpfel oder ein Orangensaft bzw. Bier):

Milliarden Verluste für die Haushalte!

Neben dem Umstand, dass die Teuerungen für viele Haushalte nicht mehr zu ertragen sind und einige auch an den Rand des Ruins treiben, verlieren die österreichischen Haushalte Kaufkraft und das satt! Die OeNB hat in ihrer letzten Juni-Inflationsprognose den Wert von 7 % für das Jahr 2022 angegeben. Das wäre dann ein Kaufkraftverlust von über 22 Milliarden Euro im Jahr 2022 für die oben genannten 321 Milliarden Euro an Bargeld und Spareinlagen von privaten Haushalten

Möglichkeiten zur Absicherung des Geldes

Nun stellen sich viele die Frage, was kann ich als Anleger dagegen tun, dass mein Erspartes nicht an Wert verliert. Gleich einmal vorweg, keine der vorgestellten Ideen und Möglichkeiten sind eine Absicherung! Keine Absicherung? Nein, es gibt keine Garantie, dass diese Möglichkeiten nicht auch ihren Wert verlieren, langfristig jedoch, sollten diese an Wert zulegen – zumindest auf Basis der historischen Erfahrungswerte.

In Sachwerte investieren

Der Tipp zum Schutz gegen die Inflation ist die Investition in Sachwerte. Das sind typischerweise:

- Aktien

- Immobilien

- Gold

Bei den ersten beiden, Aktien und Immobilien, gab es die letzten Jahre einen richtigen Bullrun, eine Asset-Inflation. Während Aktien im Jahr 2022 ordentlich Federn lassen mussten, ging der Bullrun bei Immobilien weiter. Bislang.

Aktien

Mit einer Beteiligung an einem Unternehmen, mit einer Aktie, hat man einen Sachwert. Natürlich schwanken die Kurse dieser Unternehmen und es kann auch zu Verlusten führen. Daher breit gestreut, vermutlich am besten über einen breit gestreuten Aktien-ETF (World ETF, All-Country ETF) und schon profitieren die Anleger davon.

Wie hoch der Anteil der Aktien am Gesamtvermögen sein soll, das ist eine persönliche Entscheidung. Dieser Beitrag hilft bei der Findung der Entscheidung auf Basis der gesetzten Ziele.

Immobilien

Eine Immobilie ist ein Sachwert par excellence! Da es im letzten Jahrzehnt jedoch teuer geworden ist für Investoren in diesem Bereich, ist zu hinterfragen, in wie fern eine Investition in eine Immobilie zum aktuellen Zeitpunkt noch eine gescheite Sache ist. Wird in eine einzelne Wohnung investiert, so handelt es sich hier auch gleich meist um ein Klumpenrisiko.

Es gibt jedoch ETFs oder aktive Immobilienfonds die hier eine gute Alternative wären in Hinblick auf eine breite Streuung und Vermeidung eines Klumpenrisikos.

REITs, Real-Estate-Immo-Trusts, sind in Österreich aufgrund der Besteuerung in der Regel keine gute Idee. Diese werden als Fonds einstuft und nicht als Aktie im österreichischen Steuerrecht. Da viele dieser REITs nicht als Meldefonds auftreten in Österreich, sind diese als Nicht-Meldefonds zu führen und führt damit zu einer ungünstigen pauschalen Besteuerung zum Jahreswechseln in Form von ausschüttungsgleichen Erträgen. Das verzückt wohl nur wenige Anleger.

Gold

Gold ist der Paradetipp, wenn es um Schutz vor Inflation geht. Doch ist es nicht so, dass es zu keinen Wertschwankungen bei Gold kommt. Hier die Entwicklung von Gold in den letzten 12 Jahren in Euro je Feinunze.

Es ist aber nicht so, dass Gold stetig steigt. Von 1980 bis 1999, also kurz vorm Platzen der Dotcom-Bubble fiel der Kurs von Gold immens auf rund 250 US-Dollar.

Wer Gold nicht direkt halten möchte und sich daher überlegen muss, wie dieses sicher verwahrt wird, kann Gold auch in Form eines Zertifikats kaufen, welches dann im Depot liegt. Nachteil ist hier, dass realisierte Kursgewinne mit dem besonderen Steuersatz von 27,5 % besteuert werden, während Gold als physisches Asset nach einem Jahr steuerfrei verkauft werden kann.

Weitere (Nicht)-Möglichkeiten

Bitcoin und andere Alt-Coins

Da war wohl der Wunsch Vater des Gedankens, dass Bitcoin und/oder Alt-Coins einen Schutz vor Inflation bieten. Ganz im Gegenteil, das zeigten zumindest dieses Mal die Entwicklung der diversen Coins.

Inflationsgeschützte Anleihen

Die inflationsindexierte Anleihe ist eine Anleihe, deren Kupon und/oder Nominalwert an einen Verbraucherpreisindex gekoppelt ist. Bei einer höheren Inflation gibt es daher für den Anleger eine höhere Rückzahlung. Das Problem bei den inflationsindexierte Anleihen ist der „richtige Zeitpunkt“ des Einkaufs. Man müsste diese bereits halten, bevor die Inflation ansteigt – ansonsten ist die Inflation bereits eingepreist in den Kurs der Anleihe und die Anleger haben wieder nichts davon.

Rohstoffe

In Krisen geht die Wirtschaft im Normalfall den Bach runter, die Preise für Rohstoffe werden hier wohl auch folgen. Wohl keine geeignete Möglichkeit.

Hedge- und Managed-Future Fonds

Hedge- und auch Managed-Future-Fonds haben hierzulande keine gute Nachrede, doch können sie aufgrund ihrer oftmals gegenteiligen Ausrichtung zum Markt, dies auch meist noch aggressiv, Wunder wirken in Hinblick auf die Performance eines Depots, wenn es abwärts geht. Der Nachteil bei diesen Fonds sind zumeist die hohen Kosten.

Fazit

Die Inflation knabbert am Wert des Ersparten und es gibt verdammt viel Erspartes in Österreich, das Tag für Tag an Wert verliert, jetzt bei der hohen Inflation noch schneller als sonst. Langfristig dagegen wirken funktioniert nur über Investitionen in Sachwerte wie Aktien, Immobilien oder Gold. Diese Sachwerte sind auch für kleinere Vermögen nutzbar.

Was die Investition in Sachwerte nicht bietet ist die Absicherung des Vermögens, denn eine Investition in Sachwerte wie z. B. Aktien ist kein Hedge! Mit fallenden Kursen oder Werten muss auch hier gerechnet werden – langfristig jedoch sollte es aufwärts gehen mit diesen Investitionen. Garantie gibt es aber auch hier natürlich keine.