Eigentlich hätte es bereits ab 2024 ein neues Steuerreporting geben sollen, da bereits 2022 mit dem AbgÄG eine neue, detaillierte Form der KESt-Bescheinigung festgelegt wurde. Gut Ding braucht Weile, und nun soll sie kommen: die Steuerreportingverordnung. Aktuell befindet sie sich in der Begutachtung. In Kraft treten soll sie 2025, und somit wird das neue Steuerreporting für uns Anlegerinnen und Anleger ab 2026 verfügbar sein.

Vorweg: Es wird vieles besser! Der Wildwuchs der verschiedenen Broker wird ein Ende haben, und es wird ein klares Steuerreporting geben, das wir einfach für die Einkommensteuererklärung nutzen können, insbesondere für den Verlustausgleich.

Video

Was ist das Problem?

Das Problem zeigt sich sehr gut in diesem Kommentar von Aaron. Er möchte einen Verlustausgleich über mehrere Depots in seiner Einkommensteuererklärung machen und hat dafür eine „Jahresbescheinigung für den Verlustausgleich“ von seinem Broker erhalten. Leider kann er die Zahlen aus der Jahresbescheinigung aber nicht 1:1 in die Einkommensteuererklärung übernehmen, weil der Broker die Zahlen nicht fein genug aufschlüsselt. Mühselig!

Das Problem von Aaron:

„Meine Problemstellung:

… steuereinfachen Broker und würde meine Verluste mit den Gewinnen eines nicht-steuereinfachen Brokers gegenrechnen.

Die angeführten Beträge aus dem Dokument “Jahresbescheinigung über den Verlustausgleich” kann man direkt für die E1Kv Kennzahlen 862, 981, 891, 982, 895, 984 übernehmen und aus dem Dokument “Steuerbestandsauszug” welches man auf Nachfrage geschickt bekommt…

In der “Jahresbescheinigung über den Verlustausgleich” werden zwar auch die Einkünfte aus Investmentfonds und Immobilienfonds angeführt, diese aber nicht in Ausschüttungen bzw. ausschüttungsgleiche Erträge aufgeteilt. … Jetzt weiß ich nicht was ich bei den Kennzahlen 897 bzw. 936 eintragen soll …

Zudem gibt es auch noch die Herausforderung festzustellen, um welche Art von Zahl es sich handelt: Bezieht sie sich auf die Bemessungsgrundlage in Form der Einkünfte, oder handelt es sich um die tatsächlich abgeführte (oder gutzuschreibende) Steuer?

Warum ein (neues) KESt-Steuerreporting?

Die aktuellen Verlustausgleichsbescheinigungen erfüllen vielfach nicht die Anforderungen der Praxis, wie der obige Beitrag von Aaron zeigt. Die unterschiedliche Art der Darstellung je nach Broker und die automatische Übermittlung an alle Steuerpflichtigen führen oft zu Verwirrung und Unsicherheit. Daher wurde das bestehende System überarbeitet, und die Ergebnisse finden sich nun in der Steuerreportingverordnung wieder, die vieles einfacher und besser machen soll, für all jene, die Bedarf daran haben.

Welche Banken, Broker und Dienstleister sind betroffen?

Mit der kommenden Steuerreportingverordnung werden die Steuerreports sowohl für Einzel- als auch für Gemeinschaftsdepots ausgestellt.

- Banken (Volksbanken, Sparkassen, Raiffeisenbanken, …),

- Broker (DADAT, easybank, Flatex, …),

- Kryptowährungsdienstleister (Bitpanda, 21bitcoin, coinfinity, …) und

- Wertpapierfirma gemäß § 3 Wertpapieraufsichtsgesetz 2018 (Sunrise, …)

- Bundesschatz

Ende des Wildwuchses: klare Liefertermine, optionale Lieferung und klare Darstellung

Klare Liefertermine

Wer Kundin oder Kunde von Flatex ist, wartet dieses Jahr schon länger auf die Jahressteuerbescheinigung für das Jahr 2023. Letztes Jahr wurde sie Anfang April zugestellt, aber heuer warten wir noch immer, und es ist bereits Mitte Mai! Sehr ärgerlich. Der Gesetzgeber sieht mit der neuen Steuerreportingverordnung ein spätestes Datum für die Zustellung der Jahressteuerbescheinigung vor, und das ist der 31. März eines jeden Jahres. Damit sollte es kein langes Warten mehr geben.

Der § 1 Absatz 3 regelt dies:

„(3) Das Steuerreporting ist bis zum 31. März des Folgejahres bereitzustellen. Auf Verlangen des Steuerpflichtigen hat eine Ausstellung für die vergangenen fünf Kalenderjahre zu erfolgen. Nachträgliche Korrekturen sind auf den Steuerreportings der folgenden drei Kalenderjahre zu vermerken.“

Optionale Lieferung

Eine weitere große Änderung ist, dass das Steuerreporting in Zukunft nicht mehr verpflichtend von den steuereinfachen Brokern ausgestellt werden muss, sondern nur noch auf Verlangen. Argumentiert wird, dass bei vielen Depotkundinnen und -kunden dieses Steuerreporting mehr Fragen und Verwirrung auslöste, als es half. Absatz 1 im § 1 der Steuerreportingverordnung weist darauf hin, dass das Steuerreporting nur noch auf Verlangen zugestellt werden muss.

„(1) Der Abzugsverpflichtete gemäß § 95 Abs. 2 EStG 1988 hat dem Empfänger der Kapitalerträge auf dessen Verlangen eine oder mehrere Steuerbescheinigungen (Steuerreportings) gemäß § 96 Abs. 5 EStG 1988 für abgeschlossene Kalenderjahre auszustellen.“

Wie das technisch gelöst wird, bleibt abzuwarten. Wird es eine Downloadlösung geben? Werden Online-Broker weiterhin das Steuerreporting automatisiert zusenden? Wird es eine E-Mail oder einen Anruf an das Serviceteam benötigen? Es wird sich zeigen. Auf jeden Fall sollten für die Kunden keine zusätzlichen Kosten hieraus entstehen.

Klare Darstellung

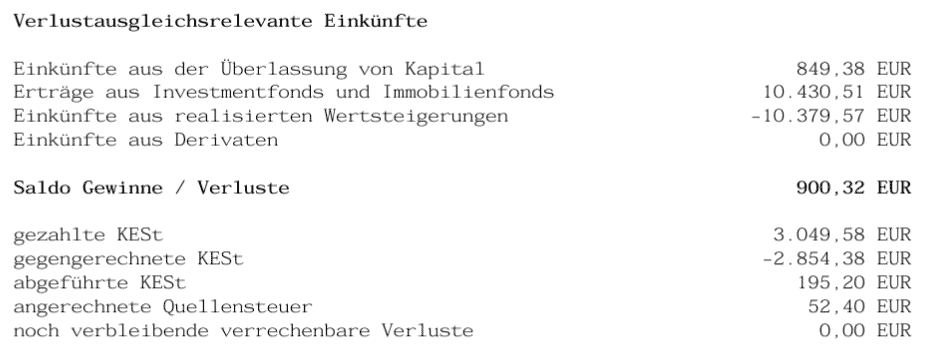

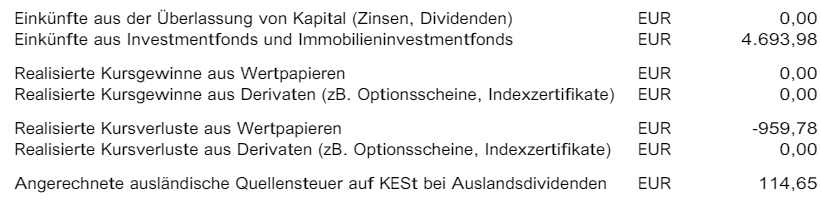

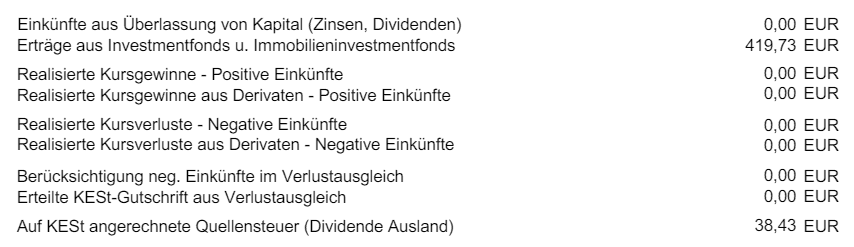

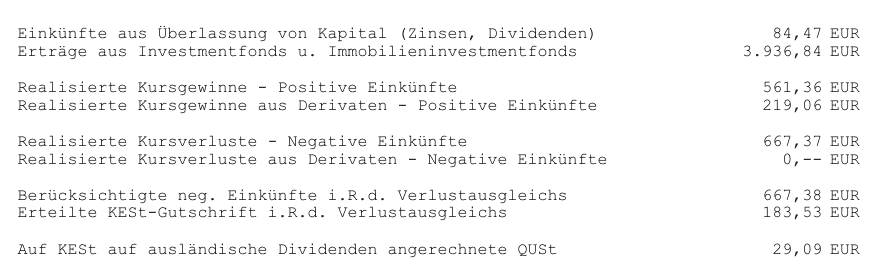

Jahressteuerbescheinigung, so sehen sie aktuell aus

Jeder Broker kocht seine eigene Suppe, wenn es um die Jahressteuerbescheinigung geht, und für uns ist es oftmals schwer herauszufinden, welcher Wert wohin gehört in der Einkommensteuererklärung, um einen depotübergreifenden Verlustausgleich machen zu können. Hier ein paar Beispiele aus dem Broker-Alltag. Besonders die von Flatex unterscheidet sich deutlich von den anderen, aber auch bei easybank, Raiffeisen und der DADAT Bank gibt es Abweichungen im Wording. Die große Frage ist bei allen jedoch: Wo muss ich welche Zahl in der Einkommensteuererklärung eintragen und kann ich diese überhaupt 1:1 so übernehmen?

Flatex

easybank

Raiffeisen

DADAT Bank

Jahressteuerbescheinigungen ab 2025

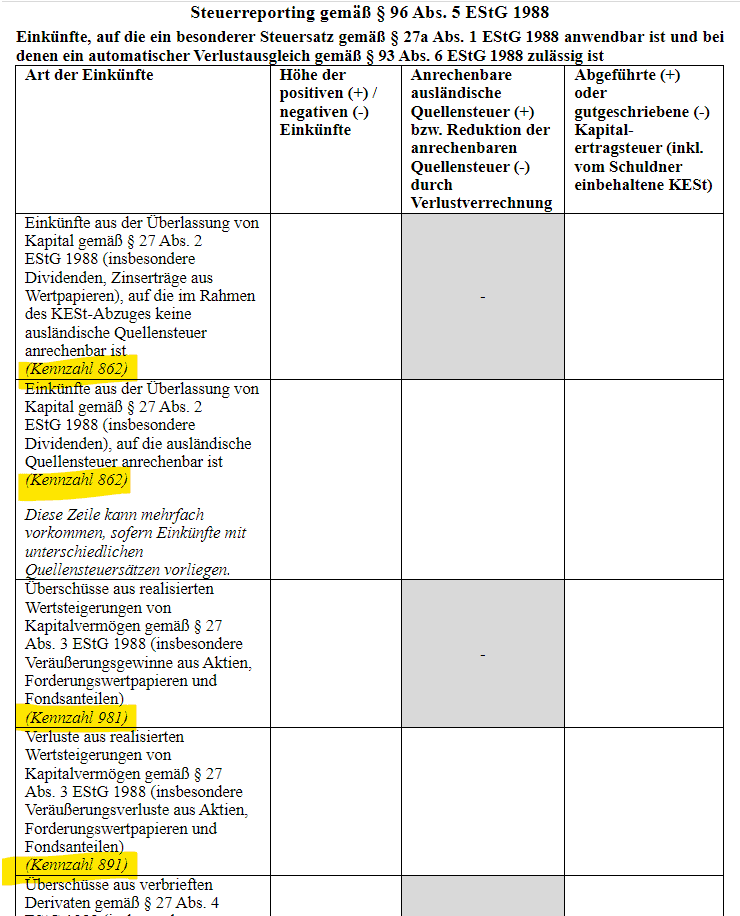

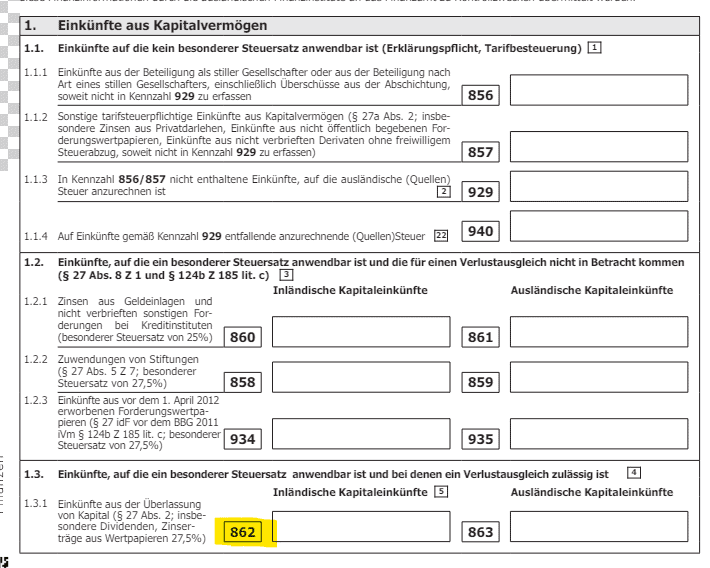

Der Gesetzgeber, insbesondere die Finanzverwaltung, wird ab 2025 diesem Wildwuchs und den Fragezeichen ein Ende setzen und uns Anlegerinnen und Anlegern helfen. Es wird einfacher, und um sicherzustellen, dass auch Banken und Broker klar wissen, was sie zu tun haben, gibt der Gesetzgeber in der Steuerreportingverordnung gleichzeitig Vorgaben dafür, wie die Jahressteuerbescheinigung aussehen soll. Das Beste daran ist sicherlich, dass im Steuerreport gleichzeitig auch die Kennzahlen (die später gelb markiert wurden) aufgedruckt werden, die auch in der Einkommensteuererklärung zu finden sind.

Die E1kv, die Beilage zur Einkommensteuererklärung für Einkünfte aus Kapitalvermögen. Die jeweiligen Felder für die Kapitalerträge mit den Nummern sind hier deutlich zu sehen. Der Übertrag aus dem Steuerreporting in die Beilage E1kv ist somit einfach möglich.

Fazit

Aktuell ist die Steuerreportingverordnung noch in Begutachtung und bis 3.6.2024 werden noch allfällige Stellungnahmen vom Bundesministerium für Finanzen entgegen genommen. Danach könnte es vielleicht noch die eine oder andere kleinere Anpassung geben, doch darf damit gerechnet werden, dass die Eckpunkte der Steuerreportingverordnung genau so bestehen bleiben und nichts mehr im Wege steht, dass ab 2025 diese Verordnung in Kraft tritt.

Quellen:

- Hier der Link zum Begutachtungsentwurf

Ist es nun möglich bei einem Auslandsbroker (bspw. comdirect, Trade Republic, SC) einen Steuerreport für Kest pflichtige Einkünfte, verbindlich anzufordern. Müssen die ausländischen Broker diesen Report erstellen wenn ja, für welche Kalenderjahre? erst ab 2024 oder auch für die Vorjahre wenn es hier noch keine Meldungen gab?

Haften die Broker für die Angaben in diesen Steuerreportings.

Die Verordnung gilt nur für jene die die KESt abführen. Also Inlandsbroker.

Der Auslandsbroker bietet je nach Land, ein Reporting nach den dort geltenden Gesetzen an.

Manche probieren sich in österreichische Reports wie Scalable oder Trade Republic. Diese sind aber unverbindlich und man hat auch keinen Anspruch. Trade Republic zB sendet diese Reports nicht an alle AT Kundschaften sondern nur unter bestimmten, nicht öffentlichen, Gründen.