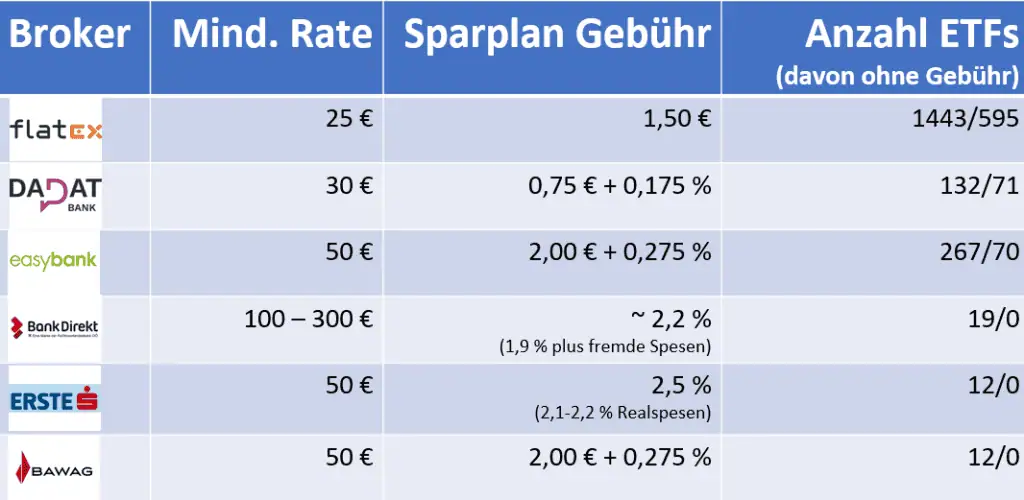

Neu an der Börse und es geht mit einem Sparplan los? Natürlich so kostengünstig wie nur möglich bitte! Bei den steuereinfachen Brokern ist es so, dass die Ausführung eines Sparplans, abgesehen von Aktionen, stets etwas kostet. Wie hoch die Kosten sind, unterscheidet sich je nach Angebot. Mehr dazu weiter unten.

Nun kommen manche auf die Idee, dass es womöglich finanziell lukrativer ist, den Sparplan seltener auszuführen, weil so Gebühren gespart werden können. Jedes Monat wohlfeile 1,50 Euro an Ausführungsgebühr zu zahlen je ausgeführten Sparplan ist etwas anderes als einmal im Quartal oder halbjährlich die 1,50 Euro zu zahlen bei einer dementsprechend angepassten Sparplan Rate. Doch wie ist das Spannungsverhältnis zur investierten Zeit? Versäumt man hier etwas in Hinblick „time in the market“? Oder gibt es gar eine Empfehlung? Hier die Auflösung:

Regeln für den Sparplan

Je früher ein Sparplan ausgeführt wird, desto besser ist es. Je höher die Sparplan Rate ist, desto besser ist. Und wer diese beide Regeln beachtet, der bekommt noch mehr raus, je höher die Rendite ist. Die Gebühren? Die sind nicht der große Killer, sofern

- Je früher, desto besser

- Je mehr, desto besser

- Mit zunehmender Rendite, verstärken sich die Regeln

Die Zahlen

Bei allen Berechnungen wird davon ausgegangen, dass sich die Rendite stetig nach oben entwickelt. Im Börsenleben ist es natürlich anders, hier gibt es sehr wohl Schwankungen. Da diese Schwankungen die Zukunft betreffen, sind diese nicht bekannt und so wird eine stetig wachsende Rendite bei den Berechnungen unterstellt. Hier nun aber zu den Berechnungen. Wird ein Sparplan zu den folgenden Prämissen

| Jährliche Sparrate | 1.200,00 € |

| Gebühr des Brokers | 1,50 € |

| Laufzeit | 10 |

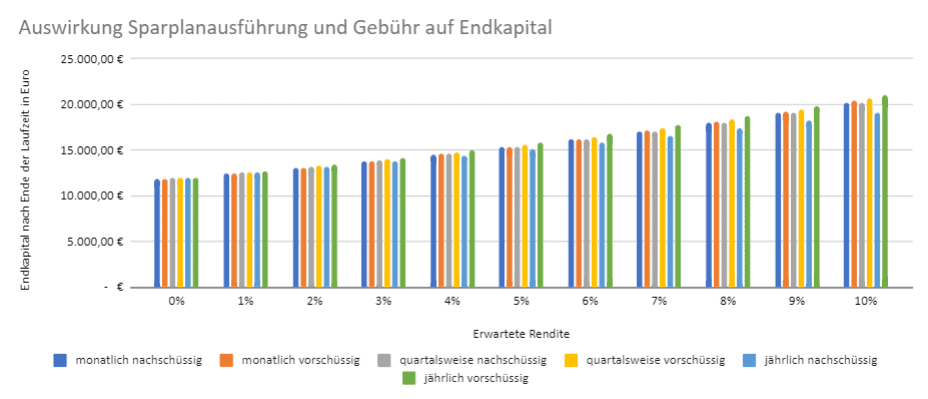

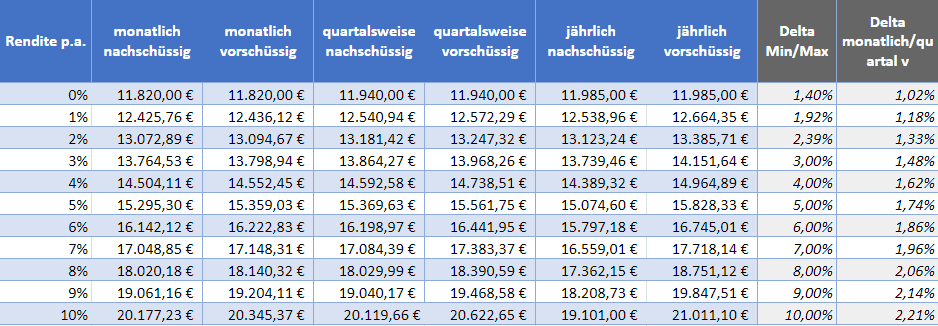

ausgeführt, dann ergibt sich das am Säulendiagramm ablesbare Ergebnis. Je nach erwarteter Rendite, ist die eine oder andere Ausführung besser. Dies aber nur um einen Deut. Speziell bei Renditeerwartungen von bis zu ca. 6-7 Prozent sind die Balken, abgesehen von der jährlich vorschüssigen Ausführung, auf einem ähnlichen Niveau. Die Zahlen in der Tabelle unten zeigen dies dann nochmals deutlicher.

Die Berechnungen zeigen jeweils die Möglichkeit monatlich, quartalsweise oder jährlich seine in Jahressumme 1.200 Euro in einen ETF-Sparplan zu stecken und das über 10 Jahre mit einer Flatex Gebühr von 1,50 Euro. Konzentrieren wir uns hier nur einmal auf die 2, 4 und 6 Spalte, die nachschüssig berechnet wurden (was der Unterschied zu vorschüssig ist, wird später behandelt).

Bei dieser Berechnung zeigt sich, dass bei einer durchschnittlichen Rendite von 5 % über 10 Jahre folgendes Endkapital heraus kommt:

- monatliche Ausführung: 15.295,30 Euro

- quartalsweise Ausführung: 15.369,63 Euro

- jährliche Ausführung: 15.074,60 Euro

Wer quartalsweise ausführt und sich somit einen Teil der Gebühren erspart (statt 1,50 Euro im Monat dann nur 1,50 Euro im Quartal) hat mit der quartalsweisen Ausführung bei 5 % Rendite einen Vorsprung von bisschen über 70 Euro bzw. ca. 0,5 %. Bei einer jährlichen Ausführung jedoch einen Nachteil von ca. -1,4 %.

Eine der einführenden Prämissen war „je früher, desto besser“ und so wurde auch die vorschüssige Variante mitberechnet. Was wäre, wenn der Neuling den quartalsweise Sparplan nicht erstmals am 1.4. des Quartals ausführen lässt sondern jetzt gleich zum 1.1? Das Geld ist vorhanden und hätte der Neuling den monatlichen Sparplan gewählt, so hätte dieser womöglich auch sogleich begonnen mit dem Investieren. Die vorschüssigen Berechnungen zeigen sehr deutlich, wie wichtig es ist, möglichst früh mit dem Investieren zu beginnen, jedes Monat früher, jedes Quartal und vor allem jedes Jahr früher zählt. Wichtig ist hier natürlich, dass das Geld welches investiert wird, auch tatsächlich zur Verfügung steht.

Bei einer angenommen 5 %igen Rendite zeigt sich schon ein größerer Vorteil der quartalsweisen Zahlung und das vorschüssig. Im Vergleich zur nachschüssigen monatlichen Zahlung ergibt sich hier ein Vorteil nach 10 Jahren von 1,74 % bzw. rund 540 Euro.

Vorschüssig jährlich wäre immer am klügsten. Das Leben spielt hier jedoch oftmals nicht mit, denn das Kapital steht hier noch nicht zur Verfügung sondern das Sparplankapital speist sich aus den regelmäßigen Gehaltszahlungen.

Einschränkungen

Nicht jeder Broker bietet verschiedene Ausführungstermine an, die easybank beispielsweise bietet nur die monatliche Ausführung im Moment an.

| Flatex | Monatlich, Vierteljährlich, Halbjährlich, Jährlich |

| easybank/BAWAG | Monatlich |

| DADAT Bank | Monatlich Vierteljährlich |

| Bank Direkt | Monatlich Vierteljährlich Halbjährlich Jährlich |

| Erste Bank | Monatlich Zweimonatlich Vierteljährlich Halbjährlich Jährlich |

ETF Sparpläne und Gebühren bei steuereinfachen Brokern

Der ETF Sparplan Vergleich zeigt die verschiedenen Angebote von steuereinfachen Brokern im Bereich der ETF Sparplan. Ab welcher Sparplan Rate ist ein Investieren möglich, wie hoch die Sparplan Gebühr und wie viele ETFs stehen denn je steuereinfachen Broker zu Verfügung. Nach dem Schrägstrich findet sich bei der Anzahl der ETFs auch noch die Anzahl jener ETFs die zum Zeitpunkt Mai 2024 vom jeweiligen Broker ohne Ausführungsgebühr angeboten werden. Hinzu kommen natürlich bei jedem Anbieter noch der Spread bei der Ausführung sowie etwaige Depotgebühren, Kontogebühren oder z. B. auch Ausschüttungsgebühr. Abhängig vom jeweiligen Broker.

Der ETF- Sparplan Vergleich informiert hier im Detail.

Fazit

Wer ein kostengünstiges Depot hat mit einem kostengünstigen Sparplan, der sollte sich vielmehr auf diese Punkte konzentrieren

- Je früher, desto besser

- Je mehr, desto besser

- Mit zunehmender Rendite, verstärken sich die Regeln

als großartig nachzudenken, ob jetzt monatlich oder doch quartalsweise die Ausführung zu tätigen. Je früher und je mehr, desto besser. Die Sparplan Gebühren sind auf jeden Fall nicht der Vernichter der Rendite.