Einmal im Jahr ist ein Broker dazu verpflichtet, zu veröffentlichen, an welchen Handelsplätzen die Kundenaufträge am häufigsten ausgeführt werden. Dabei werden die Top 5 Handelsplätze nach verschiedenen Finanzinstrumenten für jedes Kalenderjahr präsentiert. Diese werden in „Anteil am Handelsvolumen“ und „Anteil der ausgeführten Aufträge“ unterteilt, jeweils als Prozentsatz angegeben.

Video

Allgemeines zu Handelsplätzen

Interessant ist dies natürlich vor allem auch deswegen, weil manche Handelsplätze auch Aktionen und Vergütungen für den Broker bereit halten. Für uns Kunden gibt es natürlich auch einige Für und Wider für bestimmte Handelsplätze wie z. B.

Die Auswahl des richtigen Handelsplatzes für eine Börsenorder ist wichtig, da verschiedene Handelsplätze unterschiedliche Gebühren, Liquidität, Ausführungsgeschwindigkeiten und Regeln haben können. Hier sind einige wichtige Punkte, die du bei der Auswahl des Handelsplatzes berücksichtigen solltest:

- Gebühren: Unterschiedliche Handelsplätze erheben unterschiedliche Gebühren für Transaktionen. Manche bieten möglicherweise niedrigere Gebühren für bestimmte Wertpapiere oder Handelsvolumina an.

- Liquidität: Die Liquidität eines Handelsplatzes bezieht sich auf die Fähigkeit, Wertpapiere schnell und zum gewünschten Preis zu kaufen oder zu verkaufen. Ein Handelsplatz mit hoher Liquidität kann eine bessere Ausführungsgeschwindigkeit und engere Geld-Brief-Spannen bieten.

- Ausführungsgeschwindigkeit: Einige Handelsplätze bieten schnellere Ausführungszeiten als andere. Dies kann besonders wichtig sein, wenn du kurzfristige Handelsstrategien verfolgst, bei denen schnelle Ausführungen entscheidend sind.

- Regulierung und Sicherheit: Es ist wichtig, dass der gewählte Handelsplatz von einer vertrauenswürdigen Regulierungsbehörde überwacht wird und strenge Sicherheitsmaßnahmen implementiert, um die Sicherheit deiner Transaktionen und Daten zu gewährleisten.

- Zugang und Technologie: Einige Handelsplätze bieten fortschrittliche Handelstechnologien und -tools, die für bestimmte Anlagestrategien von Vorteil sein können. Stelle sicher, dass der Handelsplatz Zugang zu den erforderlichen Instrumenten und Ressourcen bietet, die du benötigst.

- Handelszeiten: Die Handelszeiten können je nach Handelsplatz variieren. Wenn du beispielsweise außerhalb der üblichen Handelszeiten handeln möchtest, musst du sicherstellen, dass der gewählte Handelsplatz entsprechende Optionen anbietet.

- Spezifische Anforderungen: Manchmal gibt es spezifische Anforderungen für bestimmte Arten von Wertpapieren oder Handelsstrategien. Stelle sicher, dass der Handelsplatz deine spezifischen Anforderungen erfüllt.

Kosten Handelsplatz

Nicht jedes Wertpapier ist an jedem Handelsplatz verfügbar, doch stehen bei Online Broker wie easybank, DADAT Bank, Bank Direkt oder einer Flatex viele Handelsplätze zur Verfügung, im Unterschied zu einfachen Online Broker wie den Payment-for Orderflow Brokern wie Finanzen.net Zero oder Trade Republic.

Wie hoch sind denn die Ordergebühren bei Flatex? Grundsätzlich unterscheiden sich die gesamten Ordergebühren je nach Handelsplatz. Die Kosten setzen sich aus den eigenen Spesen von Flatex zusammen plus die fremden Spesen die je nach Handelsplatz unterschiedlich sind. Die eigenen Spesen können im Preis- und Leistungsverzeichnis von Flatex nachgelesen werden, die fremden Spesen finden sich auf der Website aufgelistet wieder.

| Eigene Spesen – werden von Flatex verrechnet | ||

| Österreich und Deutschland | ||

| Ordervolumen bis 3.500 € | 5,90 € | |

| 3.500,01 bis 12.500 € | 9,90 € | |

| Ab 12.500,01 | 15,90 € | |

| Sonstige Börsen (USA, Kanada, Schweiz, Amsterdam, London, …) | 15,90 € | |

| Fremde Spesen – werden vom jeweiligen Handelsplatz/Market Maker verrechnet | |

| Börse Wien | ab 1,80 € |

| Tradegate Exchange | ab 0,85 € |

| Quotrix | ab 0,97 € |

| Lang & Schwarz Exchange | ab 1,04 € |

| Lang & Schwarz | ab 1,04 € |

| Baader Bank | ab 1,07 € |

| gettex | ab 1,07 € |

| Société Générale | ab 0,74 € |

| Xetra | ab 2,24 € |

| Frankfurt | ab 1,08 € |

| Stuttgart | ab 1,05 € |

| Schweiz | ab 1,50 CHF |

Im Falle einer Order über 3.200 Euro am Handelsplatz Tradegate entstehen im Moment die folgenden Gebühren:

- Eigene Spesen Flatex: 5,90 Euro

- Fremde Spesen Tradegate: 0,78 Regulierungsgebühr Clearer plus 0,07 Schlussnotendatenträgerentgelt

- Gesamtkosten: 6,75 Euro

Würde die selbe Order über die Börse Wien geroutet werden, hießen die Kosten:

- Eigene Spesen Flatex: 5,90 Euro

- Fremde Spesen Wiener Börse: 1,80 Euro

- Gesamtkosten: 7,70 Euro

Hinzu kommt natürlich bei jedem Handelsplatz der Spread des Wertpapiers. Der Spread ist die Spanne zwischen dem Preis, zu dem ein Verkäufer bereit ist, ein Wertpapier zu verkaufen, und dem Preis, zu dem ein Käufer bereit ist, es zu kaufen.

Wahl des Handelsplatzes

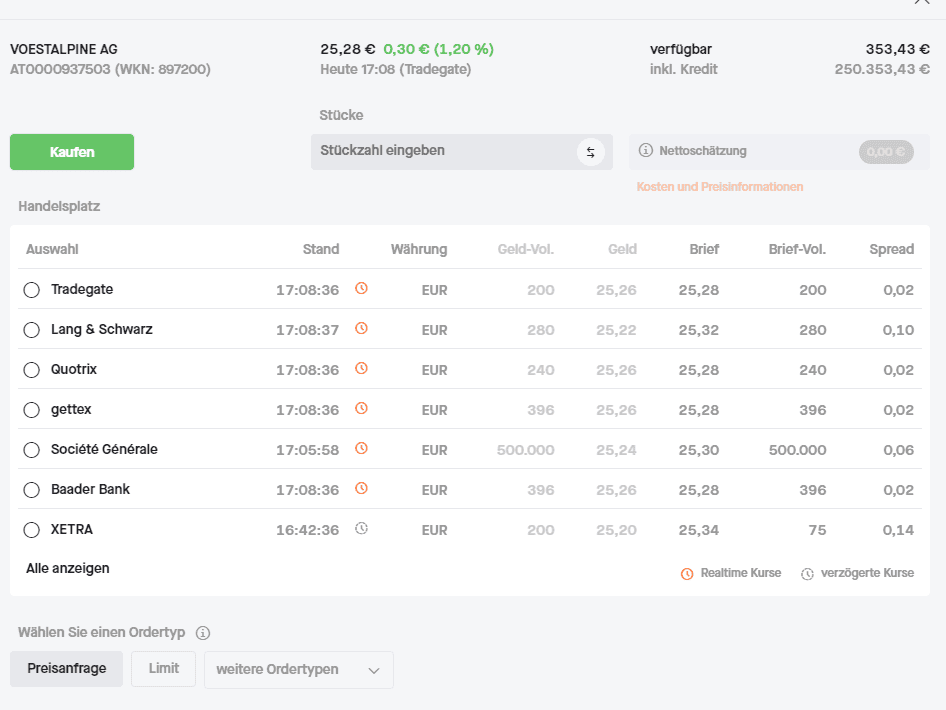

Wie sieht eine typische Ordermaske bei Flatex aus, wenn es um die Wahl des Handelsplatzes geht? Hier ein Beispiel des Screenshots beim Ordervorgang einer voestalpine Aktie, einer Aktie aus Österreich:

Schon aus der Reihung kann abgeleitet werden, welcher Handelsplatz öfters gewählt wird und so wird das Ergebnis wohl auch nicht besonders überraschend sein:

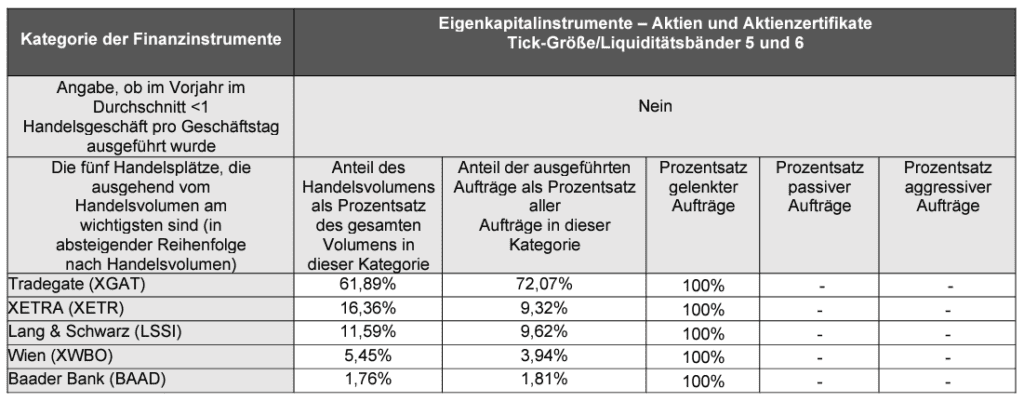

Top 5 Handelsplätze bei Flatex 2023

Für die besonders liquiden Aktien ist Tradegate mit 62 % des Handelsvolumens an erster Stelle und sogar mit 72 % der ausgeführten Aufträge. Dahinter folgt die Xetra mit 16 % bzw. 9 % nach Anteil der ausgeführten Aufträgen. Der Grund für die Verschiebung bei Tradegate und Xetra zwischen Anteil des Handelsvolumens und Anteil der ausgeführten Aufträge, dürfte der Grund sein, dass bei höheren Ordergegenwerten die Xetra lieber gewählt wird. Der Grund könnte hier der höhere Umsatz und somit mehr Liquidität sein.

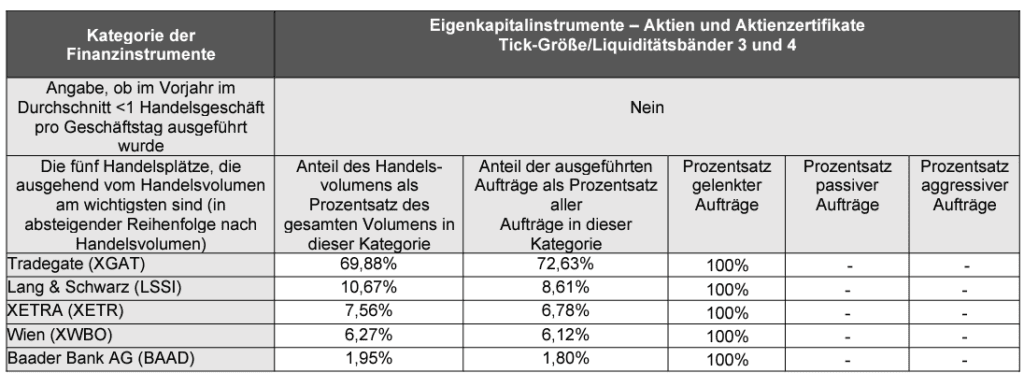

Für Aktien die weniger liquid sind und somit in den Liquiditätsbänder 3 und 4 liegen, zeigt sich das Ergebnis leicht anders. Der außerbörsliche Partner Lang & Schwarz rückt hier weiter vor und überholt die Xetra. Tradegate bleibt weiterhin ganz deutlich vorne.

Jede Aktie erhielt eine Liquiditätseinstufung im Bereich von 1 bis 6. Diese Kategorisierung erfolgte individuell für jede Aktie und ist einheitlich an allen europäischen Börsen. Eine Überprüfung dieser Einstufung erfolgt jährlich. Die Bewertungsskala reicht von 1 für Aktien mit geringer Liquidität bis 6 für hochliquide Aktien. Abhängig von der Liquiditätseinstufung gelten verschiedene Grenzwerte für Handelslimits.

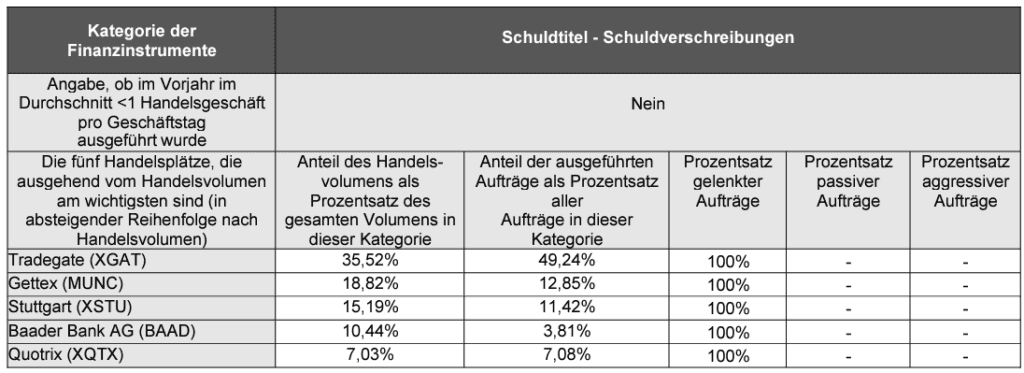

Wenn es um Anleihen geht, so zeigt sich schon ein deutlich anderes Bild, denn hier ist Tradegate zwar noch immer vorne, hat aber nicht rund zwei Drittel aller Orderaufträge sondern „nur noch ein Drittel“, wobei der prozentuelle Anteil der ausgeführten Aufträge bei rund 50 % liegt.

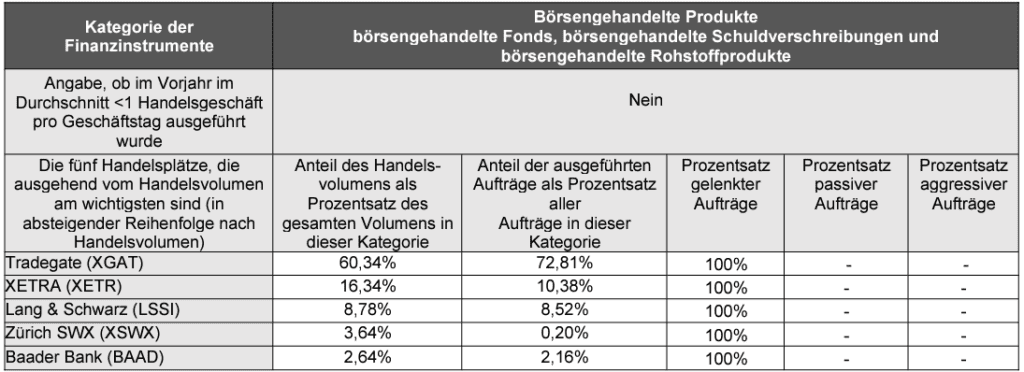

Bei ETFs, ETCs und bei Anleihen die an der Börse gehandelt werden ist es nicht viel anders, auch hier zeigt sich die führende Position von Tradegate bei Flatex im Jahr 2023:

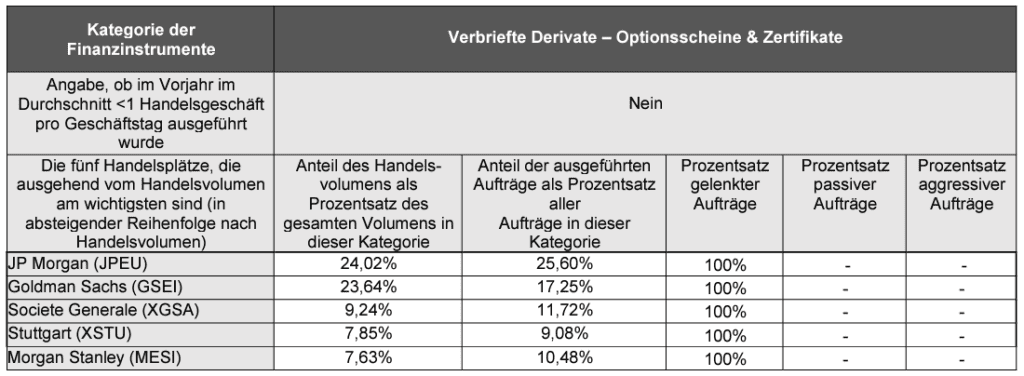

Interessant ist aus der Quelle noch, wie das denn bei den verbrieften Derivaten ist. Das sind Optionsscheine und Zertifikate die von JP Morgan, Goldman Sachs und anderen emittiert werden. Flatex hat hier verschiedene Partnerschaften mit diesen Emittenten und bietet hier auch verschiedene Kostenmodelle an. Es zeigt sich bei den Zahlen, dass JP Morgan und Goldman Sachs sich den Markt teilen, es hier aber weniger Konzentration gibt.

Fazit

Flatex Österreich veröffentlicht jährlich eine Liste der Top 5 Handelsplätze, an denen Kundenaufträge am häufigsten ausgeführt werden. Die Auswahl des richtigen Handelsplatzes ist entscheidend und wird durch verschiedene Faktoren wie Gebühren, Liquidität, Ausführungsgeschwindigkeit und Sicherheit beeinflusst. Im Jahr 2023 dominierte Tradegate. Für Anleihen und ETFs behält Tradegate ebenfalls eine führende Position. Bei verbrieften Derivaten teilen sich JP Morgan und Goldman Sachs den Markt, wobei weniger Konzentration zu beobachten ist. Die Auswahl des Handelsplatzes sollte den individuellen Anforderungen und Strategien der Anleger entsprechen und verursacht leicht andere Kosten, die für Buy & Hold Investorinnen und Investoren jedoch überschaubar und vernachlässigbar sind durch den marginalen Kostenunterschied. Die Faustregel, dass die Gebühren maximal 1 % des Orderbetrags ausmachen sollten, sollte jedoch nicht vergessen werden. Aus diesem Grunde sind Kleinstorders eher nicht sinnvoll.

Auch andere Broker veröffentlichen natürlich diese Listen, mitunter aber nicht einfach zu finden. Gegebenenfalls direkt beim Broker nachfragen.

- Schelhammer Capital (DADAT Bank ist ein Teil davon):

- Geschaefte-ueber-Broker-SHC-2023.pdf

- Geschaefte-mit-direkter-Boersenanbindung-SHC-2023.pdf

Hi Andreas: Würdest du Nio Stock eher auf HKEX oder NYSE traden?

David, sind das nicht 2 verschiedene paar Schuhe?

Nio als Stock (Aktie) gibt es an der HKEX so wie ich es sehe. Die Notiz an der NYSE ist kein Stock (Aktie) sondern ein ADR*

Wie hast du deine Frage denn gemeint?

*American Depositary Receipts (ADRs) sind von US-amerikanischen Banken ausgegebene Hinterlegungsscheine, für die Originalaktien verwahrt werden. Sie verbriefen das Eigentum an Aktien und können sich auf eine, mehrere oder auch nur auf den Bruchteil einer Aktie beziehen.