Die beiden deutschen Neobroker Trade Republic als auch Scalable Broker sind seit vielen Jahren in Österreich als nicht steuereinfache Broker unterwegs. Beide bieten einen Steuerreport für Österreich an, welcher das Ziel verfolgt, das Thema Steuern für die betroffenen österreichischen Kund:innen einfacher zu machen. So richtig einfach wird es jedoch erst, wenn es sich um einen steuereinfachen Broker handelt wie es die Bank Direkt, easybank, DADAT Bank oder Flatex ist.

Video

Trade Republic will seit 2021 steuereinfach werden, Scalable Broker will vielleicht steuereinfach werden

Was weiß man denn über das Thema Steuereinfachheit der beiden deutschen Neobroker? Von Trade Republic (TR) ist es gewiss und bekannt, dass sie steuereinfach werden wollen. Bereits 2021 hat der Neobroker fröhlich veröffentlicht, dass sie in Österreich steuereinfach werden. Es wurde damals ausgegangen, dass diese Aussage zeitnah gemeint war, im zweiten Halbjahr des Jahres 2024 wissen wir, nein, bislang ist TR (noch) nicht steuereinfach. Im März 2024 gab TR bekannt, dass sie 2024 steuereinfach werden, dieses Mal sogar ziemlich sicher, vermutlich-vielleicht.

Beim Scalable Broker ist es anders. Hier gibt es keine offizielle Aussage, dass sie in Österreich steuereinfach werden möchten und wenn, bis wann. Es bestehen Gerüchte, doch die lassen sich nicht verifizieren. Was jedoch mehr Bestand hat ist eine Aussage von Erik Poduzweit, einem der CEOs von Scalable Capital, der in einem Podcast im März 2023 sagte:

“Ein anderer großer Bereich, für die Deutschen vielleicht nicht so interessant, ist das internationale Geschäft. Wo wir, auch gut wachsen, aber wo wir noch sehr klein sind, eine unbekannte Marke sind.

Und wo viele, sozusagen, lokale Besonderheiten noch nicht geboten werden. Also sie haben, …, dieser ganze Steuerbereich insbesondere. Sie haben, wenn Sie im Ausland sind, haben Sie verschiedenste Steuermöglichkeiten, oder Steuer Incentives und Zuschüsse, um am Kapitalmarkt anzulegen. … und wenn man da erfolgreich sein will, muss man das mitbauen.”

§ 93 EStG: Wer führt die KESt ab?

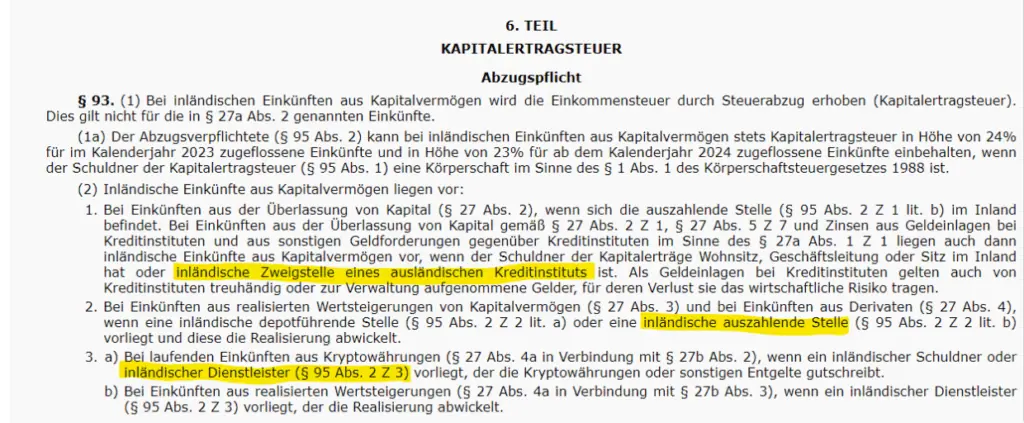

Steuereinfach bedeutet, dass die Bank bzw. der Broker die anfallenden Steuern abführt und somit der Abzugspverpflichtete ist. Dieser haftet auch für die Berechnung und auch für die korrekte Abfuhr. Damit ist es für uns Kund:innen von steuereinfachen Banken und Brokern erledigt, weil sich so im Regelfall eine Endbesteuerung der Kapitalerträge ergibt. Anders wie oben bereits beschrieben, bei einem Auslandsbroker oder -bank.

Im § 93 des EStG findet sich der Hinweis, was benötigt wird, damit die KESt abgeführt werden kann bzw. muss. Handelt es sich um Zinseinkünfte, so sagt der 2. Absatz des Paragraphen unter Punkt 1, dass auch eine inländische Zweigstelle eines ausländischen Kreditinstituts hier nötig ist. Oder im Fall von Wertpapieren eine „inländische auszahlende Stelle“. Bei Kryptowährungen muss es sich um einen inländische Schuldner oder inländischen Dienstleister handelt. Die entsprechenden Stellen wurden im Screenshot des Gestzestextes farblich hervorgehoben:

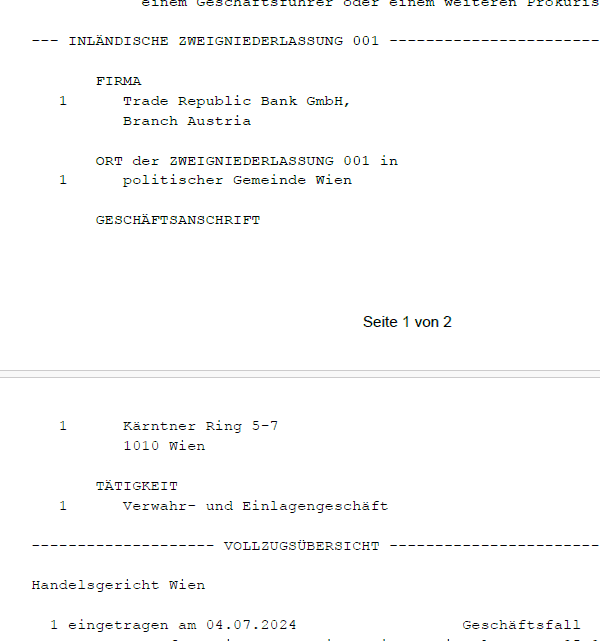

Es braucht eine Niederlassung – gibt es diese? Was sagen die Firmenbuchauszüge?

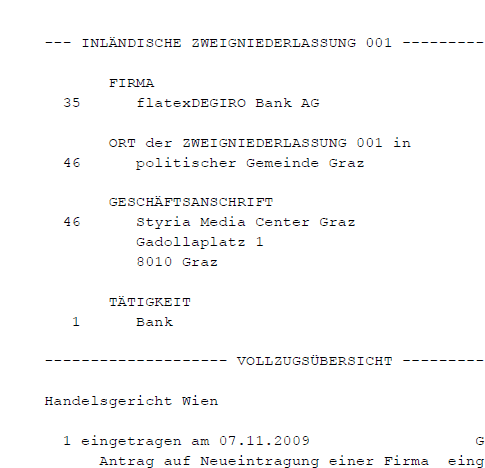

Es braucht eine Niederlassung bzw. eine inländische auszahlende Stelle und wer könnte darüber zuverlässiger Auskunft geben als ein aktueller Auszug aus dem Firmenbuch? Das Firmenbuch ist ein öffentliches Verzeichnis, das von speziellen Gerichten in Österreich geführt wird. Es dient dazu, wichtige unternehmensrechtliche Informationen wie Jahresabschlüsse oder Änderungen in der Geschäftsführung zu verzeichnen und offenzulegen. Das Firmenbuch besteht aus einem Hauptbuch, in dem die Eintragungen selbst erfasst sind, und einer Urkundensammlung, die die zugrunde liegenden Dokumente enthält. Jeder kann Einsicht in das Firmenbuch nehmen und Auszüge daraus anfordern.

Zur Kontrolle wird der öffentlich und für alle zugängliche Auszug von flatexDEGIRO angesehen. Diese sind bereits seit vielen Jahren in Österreich tätig und steuereinfach.

flatexDEGIRO Bank AG: Hier zeigt sich die deutsche Bank mit einer Zweigniederlassung in Graz. Als Tätigkeit wird hier Bank angegeben. Also ist die österreichische Niederlassung da, um steuereinfach zu sein.

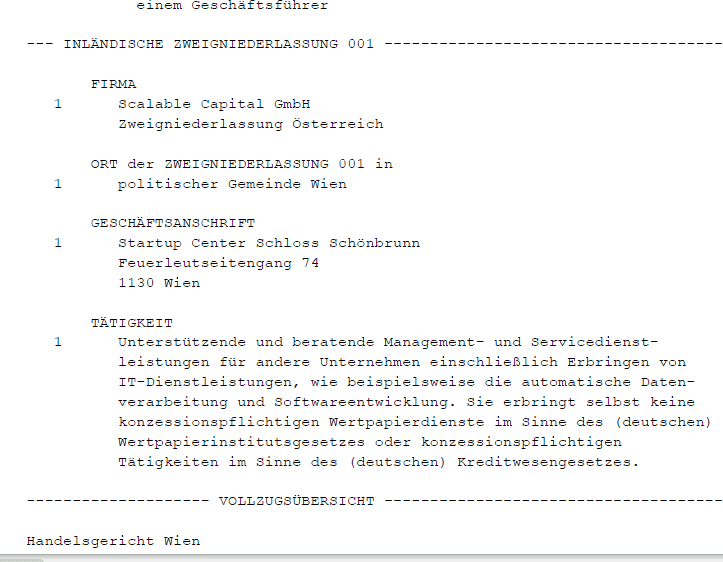

Scalable Capital: Beim Blick ins Firmenbuch bei Scalable zeigt sich auch hier ein Eintrag für die Scalable Capital GmbH. Dieser ist noch sehr jung. Bei der Tätigkeit zeigt sich bei Scalable jedoch, dass hier keine Bank- oder bankähnliche Dienstleistungen angeboten bzw. durchgeführt werden. Damit sieht es bei Scalable Capital in Hinblick auf Steuereinfachheit, abgeleitet vom aktuellen Firmenbuchauszug, nicht rosig aus.

Trade Republic: Anders stellt sich die Situation bei Trade Republic dar. Anfang Juli 2024 gab es einen Eintrag im Firmenbuch, dass die Trade Republic Bank GmbH eine Niederlassung in Österreich gründete. Die Tätigkeit die Trade Republic hier angibt, ist das Verwahr- und Einlagengeschäft. Das ist es! Ein notwendiges Puzzleteil am Weg zur Steuereinfachheit! Trade Republic gründete erfolgreich eine Zweigniederlassung ihrer Bank in Österreich.

Direkt nachgefragt bei Trade Republic – warum noch nicht steuereinfach?

Es ist superschön, wenn mehr Wettbewerb in die österreichische Brokerlandschaft einzieht und ein weiterer Broker steuereinfach wird. Darum habe ich an die TR Presseabteilung die folgenden Fragen geschickt und zuvor zur erfolgreichen Gründung der Zweigniederlassung gratuliert.

Leider gab es trotz nochmaliger Nachfrage keine Antwort in den letzten 14 Tagen:

- Woran scheitert es, dass trotz Zweigniederlassung, noch keine Kapitalertragsteuer abgeführt wird bzw. laut Gesetz abzuführen ist?

- Bis wann wird mit einer erfolgreichen Bewältigung des noch vorhandenen Hindernisgrunds gerechnet? Ab welchem Zeitpunkt werden die Kund:innen aktiv informiert?

- Werden alle Bestandskund:innen mit einem Stichtag „steuereinfach“?

- Wie werden die Einstandskosten ermittelt, bei der Überführung der Bestandskund:innen von „nicht steuereinfach“ zu „steuereinfach“?

- Welcher Grund besteht, warum Trade Republic nicht die Einlagezinsen an die OeNB meldet? (Erhebung SZ https://www.oenb.at/meldewesen/meldebestimmungen/finanzmarktstabilitaetsstatistik/erhebung-zu-den-einlagenzinsen-fuer-standardprodukte.html). Mit einer Meldung wäre Trade Republic an der Spitze der von der OeNB verglichenen Zinsangebote.

- Wird die Trade Republic Custody GmbH in Zukunft einen Kryptohandel in Österreich anbieten und so Abzugsverpflichtete werden oder bleibt die Custody GmbH weiterhin ausschließlich in der Treuhandfunktion?

Wann wird Trade Republic nun steuereinfach? Nach Bewältigung der vielseitigen Probleme und Herausforderungen laut aktueller Medienberichte?

Wann wird Trade Republic nun in Österreich steuereinfach? Sie sind anscheinend schon gut dabei, aber es dürfte noch nicht gänzlich passen. Ein Grund warum Trade Republic in Österreich noch nicht steuereinfach ist, könnte darin liegen, dass die bestehenden Ressourcen des Unternehmens noch in andere Baustellen investiert werden. Erst wenn diese Baustellen abgeschlossen sind, folgt die Steuereinfachheit in Österreich.

In den letzten Wochen hat Trade Republic die Depotverwahrung vom Partner HSBC nach und nach internalisiert, sprich heimgeholt zu Trade Republic. Das ist natürlich eine Mammutaufgabe. Die Kund:innen wurden darüber nicht informiert und erst später kam diese Information auf. Warum? Weil sich viele Kund:innen auf einmal darüber beschwerten, dass die Abrechnungen nicht mehr stimmten. Zu späte Dividendenzahlungen und vor allem falsche Berechnungen von Steuern waren Beschwerden die es bis in die Presse schafften.

Das Manager Magazin schrieb darüber, dass die Internalisierung der Depots von der HSBC weg hin zu Trade Republic zu verzögerten Dividendenzahlungen führte.

Die FAZ schrieb darüber, dass bei einem Depotübertrag hin zu Trade Republic Aktien verloren gingen im Wert von 12.000 Euro und niemand weiß, wo sie nun sind.

Auch über den mangelhaften bzw. nicht vorhandenen Kundensupport wurde schon öfters bemängelt. Das Unternehmen wird seinen eigenen Kundensupport nun sogar vollends schließen und die betroffenen Mitarbeiter:innen versetzen bzw. kündigen. In Zukunft soll der Support von externen Unternehmen erledigt werden. Eine Telefonnummer gibt es seit fast 5 Jahren schon nicht mehr und Anfragen können nur per E-Mail oder Chat gestellt werden. Golem als auch die WiWo berichteteten darüber.

Auf der Bewertungsplattform Trustpilot finden sich sehr unterschiedliche Bewertungen. Viele mit 5 Sternen aber auch viele mit nur einem Stern, welche vor allem über falsche Abrechnungen und den fehlenden bzw. mangelhaften Support beschweren.

PFOF Verbot kommt nun doch nicht für Selbstentscheider:innen?

Kickback Zahlungen für Online Broker im Sinne von Payment-for-Orderflow wurde mit 28.3.2024 verboten, wie der damalige Bericht Ende März verriet. Nun aber dürfte dieses Verbot wieder aufgeweicht werden, so zumindest lässt es der EU-Rat wissen. In seiner Position entschied der Rat, das vorgeschlagene Verbot von „Inducements“ (häufig als „Provisionen“ oder „Rückvergütungen“ bezeichnet) für Execution-only-Verkäufe (bei denen dem Anleger keine Beratung angeboten wird) aufzuheben. Ein Verbot besteht bereits für unabhängige Anlageberatung und Portfolioverwaltung, mit einigen begrenzten Ausnahmen.

Gleichzeitig hat der Rat, um die Verhinderung potenzieller Interessenkonflikte zu verstärken, die Schutzmaßnahmen für alle Inducements verschärft, indem er:

Einen Inducement-Test eingeführt hat, der dort gilt, wo kein Verbot für Inducements besteht.

Einen neuen einheitlichen Test zur Spezifizierung der Pflicht von Beratern, im besten Interesse des Kunden zu handeln, eingeführt hat.

Verbesserte Transparenz- und Offenlegungspflichten über die als Inducements geltenden Zahlungen, ihre Kosten und ihre Auswirkungen auf die Anlageerträge eingeführt hat.

Nächste Schritte:

Durch diese Maßnahmen soll sichergestellt werden, dass Kleinanleger besser über die Risiken und Kosten von Finanzprodukten informiert werden und dass die Finanzmärkte transparenter und benutzerfreundlicher werden. Das Paket ist Teil der Bemühungen der EU, das Vertrauen der Bürger in die Finanzmärkte zu stärken und den Binnenmarkt weiter zu integrieren.

Nach der Festlegung der Position des Rates wird nun mit dem Europäischen Parlament über den endgültigen Wortlaut der Gesetzgebung verhandelt. Die Verhandlungen könnten einige Monate dauern, bevor eine Einigung erzielt wird und das Paket in Kraft treten kann.

Fazit

Viele Investor:innen in Österreich wünschen sich einen steuereinfachen Broker und deshalb überlegen deutsche Neobroker, wie sie es schaffen, hierzulande auch steuereinfach zu werden. Im Vergleich der beiden deutschen Neobroker Trade Republic und Scalable Broker zeigt sich, dass beide in Österreich noch nicht den Status eines steuereinfachen Brokers erreicht haben bis Ende August 2024. Während Trade Republic seit 2021 aktiv daran arbeitet – so zumindest die Aussagen des Unternehmens – steuereinfach zu werden, bleibt die Umsetzung bis heute aus. Jetzt aber könnte es bald anders werden, denn im österreichischen Firmenbuch findet sich die Eintragung einer Zweigniederlassung in Österreich mit Juli 2024. Diese ist notwendig um die Kapitalertragsteuer auch tatsächlich abführen zu dürfen. Woran es denn nun scheitert, dass die KESt auch tatsächlich von Trade Republic abgeführt wird, das wurde das Unternehmen gefragt, doch leider gab es auf diese Fragen keine Antworten.

Scalable Broker hingegen hat bislang keine klaren Pläne oder offiziellen Aussagen zur Steuereinfachheit in Österreich veröffentlicht, was seine kurzfristigen Absichten in dieser Hinsicht fraglich erscheinen lässt. Auch findet sich im Firmenbuch kein Hinweis darauf, dass das Unternehmen kurz davor stünde, dass sie in Österreich steuereinfach werden.

Der Weg zur Steuereinfachheit ist komplex und erfordert nicht nur rechtliche Anpassungen, sondern auch operative Veränderungen, die zeitaufwendig sein können. Während Trade Republic diesen Weg offensichtlich verfolgt, bleibt abzuwarten, wann und ob die finale Umsetzung erfolgt. Für österreichische Anleger, die eine einfache steuerliche Handhabung wünschen, sind steuereinfache Broker wie Bank Direkt, DADAT Bank, Flatex oder die easybank derzeit die verlässlichere, weil steuereinfachere Wahl.