Die neuen Kundschaften von Trade Republic sind seit heute steuereinfach und all jene die bereits bisher beim deutschen Neobroker Kundschaft waren, kommen erst zu einem späteren Zeitpunkt in den Genuss, steuereinfach zu sein. Das soll aber jetzt demnächst passieren.

Wann werden Bestandskundinnen und -kunden umgestellt?

Ab heute und in den nächsten Tagen erfolgt die schrittweise Umstellung der Bestandskundinnen und -kunden auf die neuen Bedingungen. Es ist also aktiv zuzustimmen! Dabei werden auch neue Funktionen sowie die sogenannte „Steuereinfachheit“ eingeführt. Die ersten Anpassungen der bestehenden Konten beginnen bereits am 24. April 2025. Eine bevorzugte oder vorzeitige Umstellung ist nicht möglich – daher ist etwas Geduld erforderlich, bis die individuelle Umstellung abgeschlossen ist.

Wie wird umgestellt? „Aktiviere Steuereinfachheit“

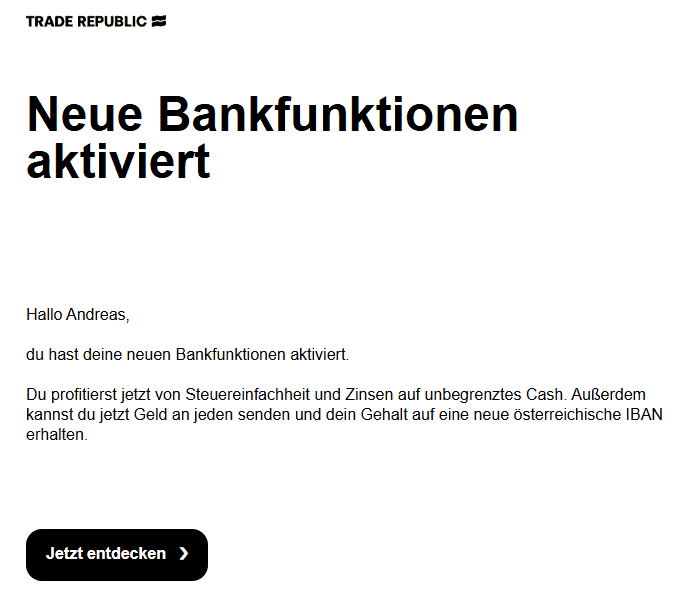

Wann immer auch du an der Reihe bist, das ist ungewiss. Du wirst jedoch benachrichtigt. Es gibt eine Push-Notification in deiner Smartphone App, du erhältst eine E-Mail in deinen Posteingang.

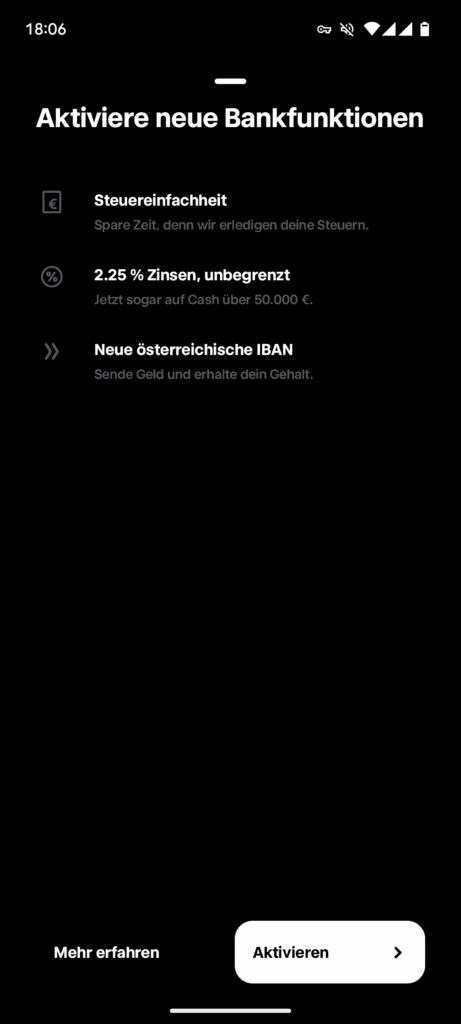

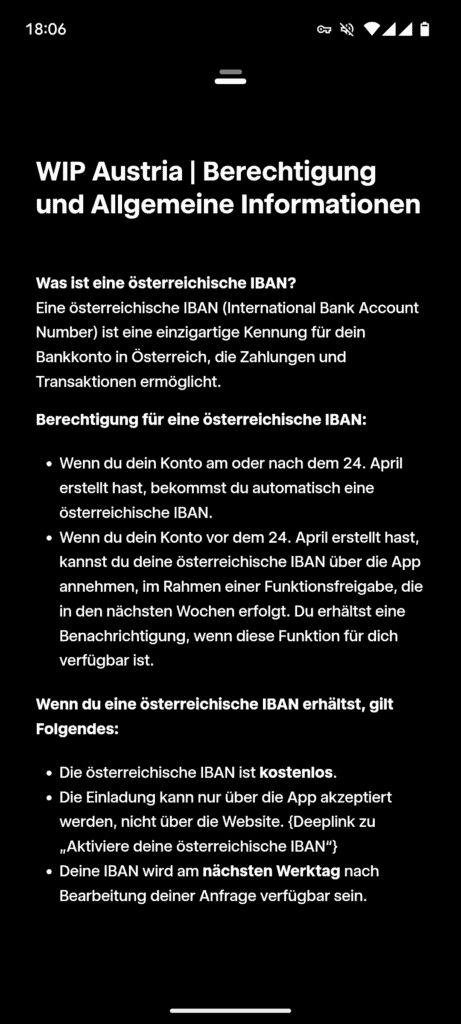

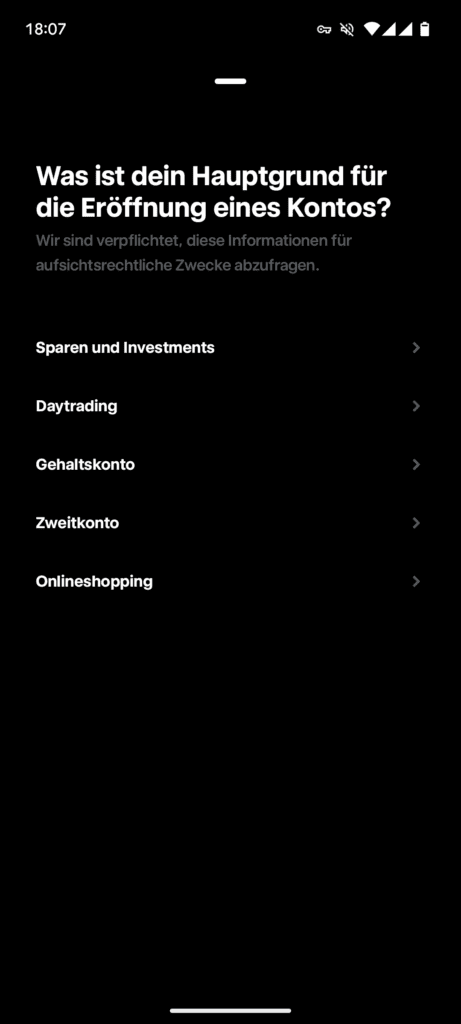

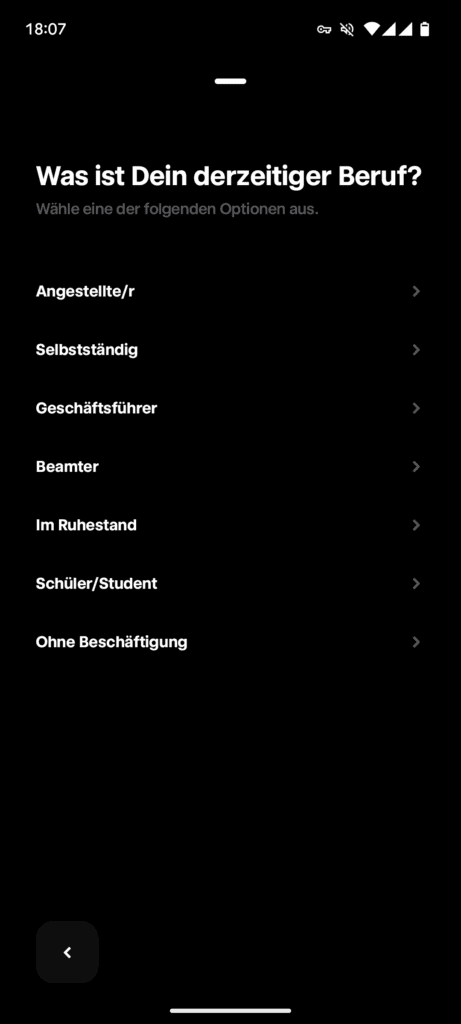

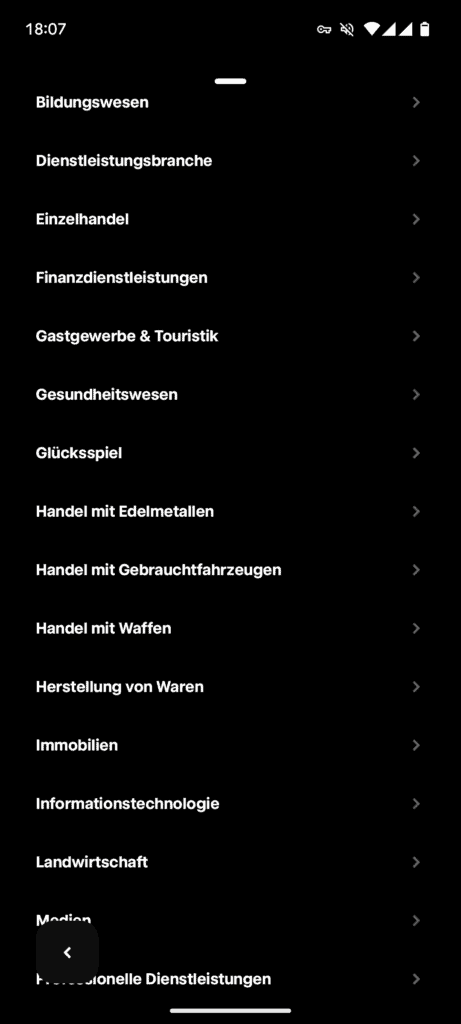

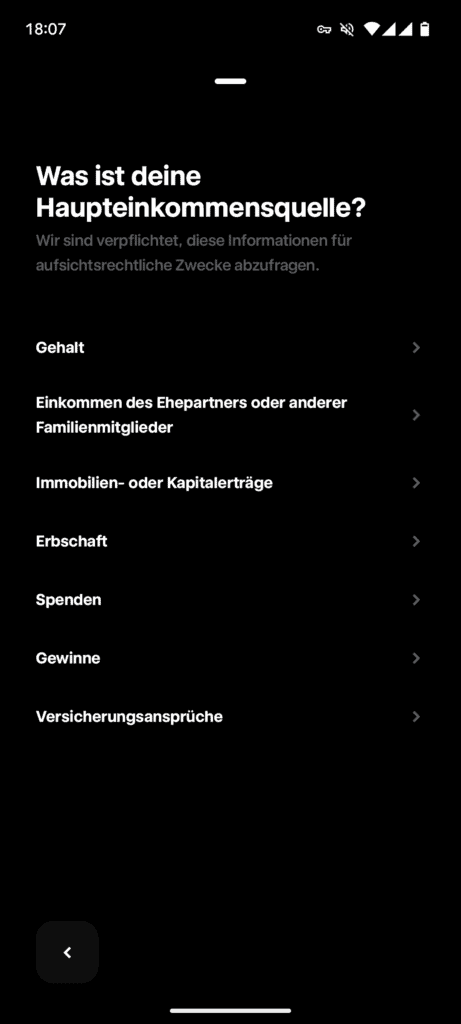

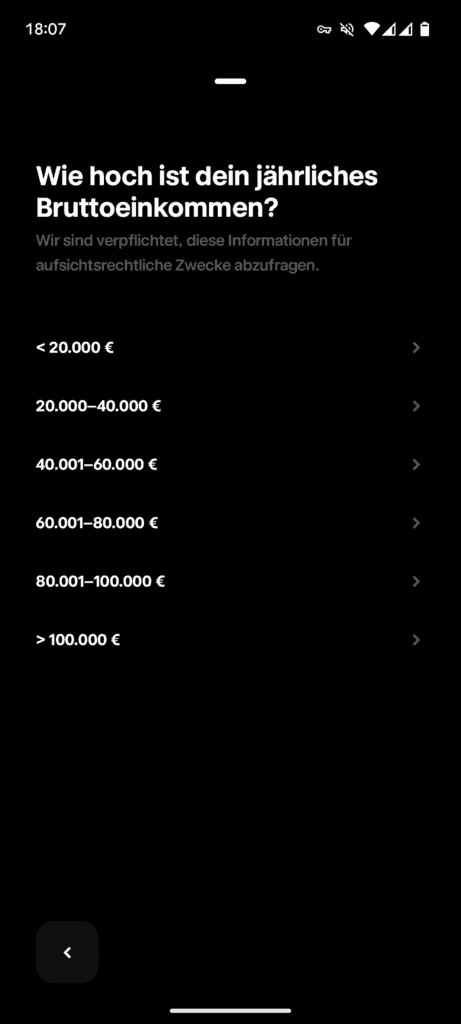

Es geht dann weiter in der Smartphone App, dort wird durch einen Prozess geleitet. Es heißt hier, man hat die neuen Bankfunktionen zu aktivieren, natürlich heißt dies auch die neuen Bedingungen zu akzeptieren. Danach heißt es Gründe anzugeben, für was das Konto verwendet wird (Investieren, Sparen, Trading, …) und welchen Beruf man ausübt bzw. in welcher Branche. Das schreibt die heimische Finanzmarktaufsicht vor. Auch möchte Trade Republic wissen, woher das Geld kommt und wie hoch das jährliche Bruttoeinkommen ist.

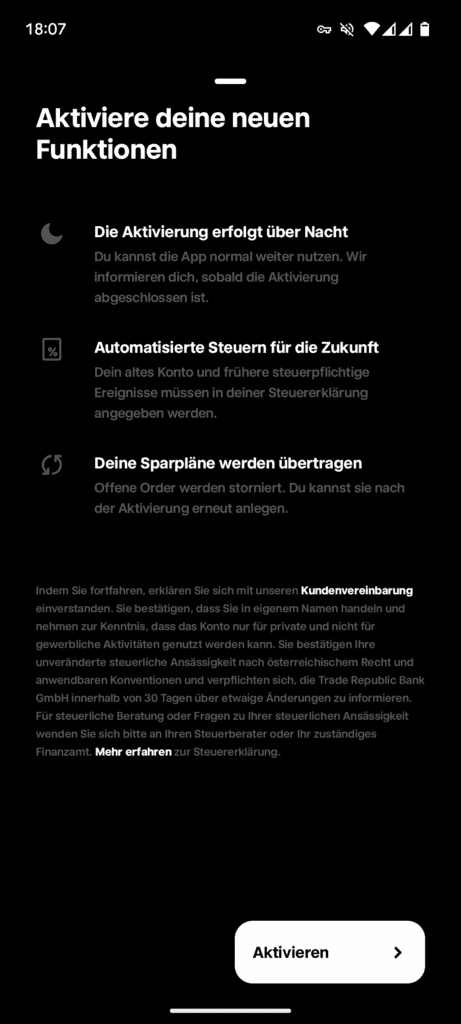

Danach geht es um die Aktivierung selbst. Die passiert über Nacht und in den Morgenstunden des nächsten Tages ist man umgestellt. Die vorhandenen Sparpläne werden übertragen, offene Orders werden gelöscht.

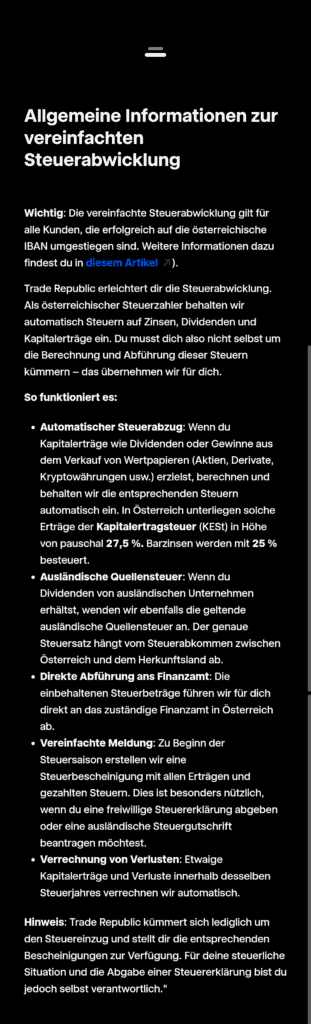

Hier Screenshots aus diesem Prozess:

Über Nacht geht es mit den nächsten Schritten weiter:

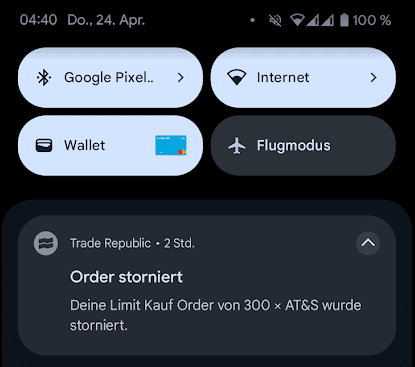

In der Nacht der Umstellung gab es dann eine Nachricht, dass alle offenen Orders storniert wurden. Das wird als Push Notification als auch als in der Smartphone App selbst angezeigt.

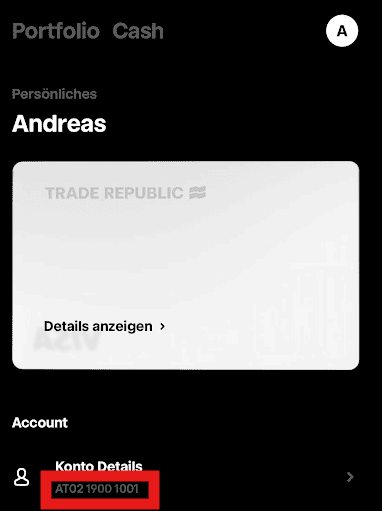

Zu diesem Zeitpunkt findet sich im Profil rechts oben unter Konto Details bereits die neue IBAN. Dort findet sich auch die neue Bankleitzahl von Trade Republic, die ist die 19001.

In den Morgenstunden des nächsten Tages gibt es dann die Information, dass die neuen Bankfunktionen aktiviert sind. Ebenso von der Steuereinfachheit und den Zinsen ohne Grenzen. Auch gibt es die Girokonto Funktion mit einer AT-IBAN.

Was passiert, wenn ich nicht migriere oder umstelle?

Die betroffenen österreichischen Bestandskund:innen werden nicht zwangsweise migriert, denn es wird eine Zustimmung benötigt. Wird diese nicht erteilt, bleibt man weiterhin „nicht steuereinfach“. Es gibt dann keine Steuereinfachheit, keine Girokonto-Funktion, keine österreichische IBAN. Ebenso wird nach wenigen Wochen der Zins gekappt.

Wie werden die Bestände und zu welchen Anschaffungskosten übertragen?

Wie Trade Republic die Bestände in Hinblick auf die Anschaffungskosten behandelt, das ist leider unbekannt, daher hier meine eigene Vorgehensweise:

Leider weiß man nicht mit welchen Anschaffungskosten übertragen werden und daher bin ich in meinem Fall sicher gegangen und habe das verkauft, wo ich mir dachte, das könnte zu einem Problem werden. Ich habe das für mich so zusammengefasst.

In meinem persönlichen Fall war es eine Sparplan-Aktie. In diese investierte ich Monat für Monat und auch das Saveback aus den Visa Debitkartenzahlungen ging in diese Aktie rein. Da mir unbekannt ist, zu welchen Anschaffungskosten diese Wertpapier übertragen wird, habe ich dieses Wertpapier vor dem Übertrag verkauft und einen klaren Schnitt gemacht. Persönlich würde ich nichts übertragen, wo die steuerlichen Anschaffungskosten nicht gleich den tatsächlichen Anschaffungskosten sind. Das könnte und wird wohl auch bei ETFs so sein (Stichwort ausschüttungsgleiche Erträge).

Meine Gedanken dazu:

- Saveback Wertpapier(e): Kein Übertrag – wie wird besteuert und zu welchem Zeitpunkt, das ist ungewiss. Der Unternehmensvertreter Julian Collin von Trade Republic spricht im Interview mit FinanzenVerstehen davon, dass die Saveback Wertpapiere mit 0 Euro Anschaffungswert und einer Besteuerung von 27,5 % besteuert werden. Dem gegenüber stehen Aussagen des BMF und der Entwurf der aktuellen Einkommensteuerrichtlinien. Diese sehen eine Besteuerung von 25 % bei Eingang. Ein Unterschied in der Höhe der Steuer als auch zum Zeitpunkt der Besteuerung.

- ETFs: Eher kein Übertrag – wenn bereits OeKB Meldungen waren, kein Übertrag (AK könnten gesenkt als auch erhöht werden, je nach Meldung). Es ist nicht bekannt, welche Anschaffungskosten TR verwendet.

- Aktien: Eher Übertrag, aber Ausnahmen möglich – wenn Dividendenzahlungen aus dem Kapital (die die Anschaffungskosten reduzieren, dafür bei Auszahlung der Dividende ohne Steuer – je nach Rechtslage, z. B. Dt. Telekom, BAWAG).

- Zinserträge: sehe ich kein Problem

- Kryptowährungen: sehe ich kein Problem

- Anleihen: sehe ich kein Problem

Für Bestandskund:innen bleibt weiterhin offen, wie die korrekte Übernahme der steuerlichen Anschaffungsdaten gehandhabt wird. Sollten diese Daten nicht ordnungsgemäß übertragen werden, besteht die Möglichkeit, zu viel abgeführte Kapitalertragsteuer oder Verluste aus der ersten Abrechnungsperiode im Zuge der Steuerveranlagung nach Jahresende zurückzufordern. Voraussetzung dafür ist jedoch erneut die Abgabe einer Einkommensteuererklärung. Nachteil von dieser Vorgehensweise ist hier, dass der klare Schnitt erst zu einem späteren Zeitpunkt passiert und das erst viele Jahre später sein könnte. Man muss sich diesen Sachverhalt daher merken und über all die Jahre gedanklich „mitschleppen“.

Auch die steuerliche Einordnung des Depotübertrags ist bislang nicht eindeutig geklärt. Trade Republic beschreitet hier Neuland mit dem Übergang von einem „nicht steuereinfachen“ zu einem „steuereinfachen“ Depot. In den aktuellen Einkommensteuerrichtlinien findet sich für diesen speziellen Fall noch keine klare Regelung (Teilstrich 1 oder doch Teilstrich 2? Oder ein Mix aus beiden?). Es ist jedoch anzunehmen, dass die Expert:innen von Trade Republic sowie die beauftragten Steuerkanzleien diesen Prozess mit der gebotenen Sorgfalt gestaltet haben.

Was sind die Änderungen in den Nutzungsbedingungen?

| Neu | Bedeutung | Quelle |

|---|---|---|

| Branch Austria | Rechtlich separate Depotführung in Österreich durch die Zweigniederlassung „Branch Austria“ | Präambel, Anlage 10 – Sonderbedingungen Österreich, Seite 3-4 |

| KESt-Abzug | Nur für migrierte Kunden mit österreichischer IBAN; Bestandskundschaften bleiben ohne KESt-Abzug | Präambel, Anlage 10, Abschnitt zu Migrationsprozess, Seite 4 |

| Verrechnungskonto mit Zahlungsdienste | Konto dient als Verrechnungskonto, nicht als reines Zahlungsverkehrskonto „Alle von Trade Republic angebotenen Dienstleistungen zielen auf das Angebot und die Durchführung von Wertpapierdienstleistungen ab.“ | Rahmenvertrag, Präambel, Abschnitt II.1, Seite 3 |

| Erweiterte Sicherheitsmechanismen | Verbesserter Schutz für Zugang & Transaktionen durch detaillierte Sicherheits- und Sorgfaltspflichten | Rahmenvertrag, Abschnitt III.4 Mitwirkungs- und Sorgfaltspflichten, Seite 6-7 |

| Neues Authentifizierungs-Setup | Nur ein aktives mobiles Gerät pro Benutzerkonto; Regeln für Gerätewechsel und Credentials | Rahmenvertrag, Abschnitt III.1 und III.2 (Endgerät & Authentifizierung), Seite 4-5 |

| Zahlungsdienste-Sonderbedingungen | Konto und Zahlungsdienste ausschließlich im Zusammenhang mit Wertpapierdienstleistungen nutzbar | Anlage 9 – Sonderbedingungen Zahlungsdienste, Abschnitt A, Ziffer I.1, ab Seite 56 |

| Postbox-Regelung | Dokumentenzustellung primär über die Postbox (Timeline) in der App; Zugang gilt am Folgetag der Bereitstellung als erfolgt | Rahmenvertrag, Abschnitt IV. Postbox (Timeline) und Abruf in der Applikation, Seite 7 |

Hier sind die beiden Bedingungen zum Herunterladen:

Fazit

Die Umstellung auf Steuereinfachheit bei Trade Republic ist für österreichische Bestandskund:innen ein wichtiger Schritt, erfordert jedoch aktive Zustimmung und Aufmerksamkeit. Besonders bei der Übertragung von Wertpapieren bestehen noch Unsicherheiten hinsichtlich der steuerlichen Anschaffungskosten. Wer auf Nummer sicher gehen will, sollte genau prüfen, welche Positionen übernommen werden und lieber den klaren Schnitt VOR der Übertragung tätigen und verkaufen.

Positiv sind die neuen Bankfunktionen, die AT-IBAN und der automatische KESt-Abzug. Insgesamt bringt die Umstellung mehr Komfort und steuerliche Klarheit, verlangt aber informierte Entscheidungen. Handle also sorgfältig!

Mehr

- direkt zu Trade Republic

- Mehr über Trade Republic

- Test & Erfahrungsberichte zu Trade Republic

- zum Online Broker Vergleich

Danke für diese hilfreichen Beiträge immer. Ich habe ebenfalls eines meiner Depots bei Trade Republic, und habe nun eben das Problem mit den ausschüttungsgleichen Erträgen. Ich werde, so wie du hier beschreibst, auch meine Positionen verkaufen und dann nach Beginn der Steuereinfachheit wieder neu kaufen. Nur wie kann ich denn meine zu viel gezahlte Steuer auf ausschüttungsgleichen Erträge wieder zurück holen, wenn ich eben jetzt verkaufe, wo der Gewinn eben nicht so groß ist wie am Stichtag 31.12. Ich besitze ausschließlich Meldefonds.

Wenn du jetzt verkaufst, so liegt es ganz in deinem Bereich, dass du die Steuer korrekt errechnest und über die Einkommensteuererklärung abführst.

Die ausschüttungsgleichen Erträge der letzten Jahre und die damit verbundenen Erhöhungen der Anschaffungskosten hast du (hoffentlich) dokumentiert und auf Basis dieser führst du dann die Einkommensteuer im Jahr 2026 für 2025 ab.

Gruß,

Andreas