Die Sparzinsen sind da bzw. kommen wieder! Wir hier in Österreich sind ein Land der Sparbuchsparer. Auch wenn die letzten 15 Jahre mehr als hart waren für all die Sparbuchsparer da draußen, gibt es jetzt einen leichten Silberstreifen am Horizont mit den steigenden Zinsen.

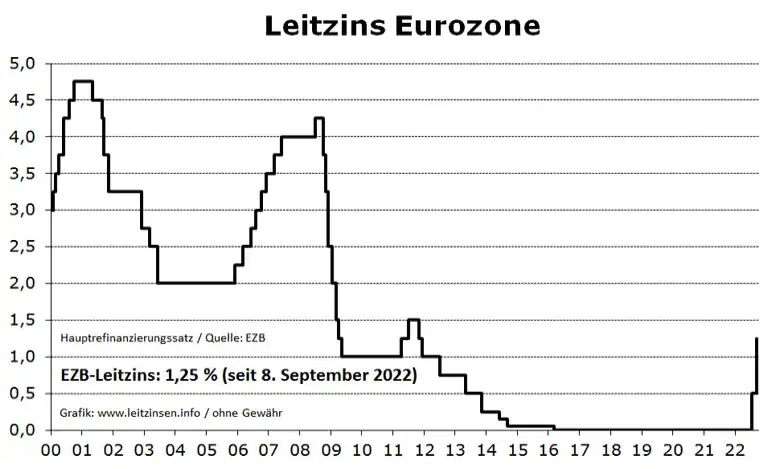

Der Leitzins in der Euro Zone ist am steigen, die EZB erhöhte bereits zwei Mal die Leitzinsen und dieser liegt nun bei 1,25 %. Im November ist die nächste EZB Sitzung und eine weitere Erhöhung ist geplant, sie dient zur weiteren Bekämpfung der Inflation, die laut OeNB fürs Gesamtjahr bei 8,5 % liegen wird. Für 2023 bei 6,4 und für 2024 noch immer bei 3,7 % statt der gewünschten 2+ % Inflation. Eine Erhöhung, es werden wohl noch einige weitere Erhöhungen werden. Damit einher steigen auch die Sparzinsen.

Die Bank-Austria-Ökonomen schätzen, dass die EZB die Leitzinsen rasch und sogar noch stärker erhören wird. Sie erwarten, dass der Refinanzierungssatz von derzeit 1,25 auf bis zu 2,75 % und die Einlagenfazilität auf bis zu 2,25 % im Frühjahr 2023 steigt.

Steigende Sparzinsen

Die Sparzinsen steigen und steigen, aber nur langsam, speziell für die kürzeren Laufzeiten bzw. jene für das täglich fällige Sparkonto. Aktuell bieten die Banken hier die folgenden Sparzinsen ab:

- Santander Consumer Bank: 0,70 %

- Renault Bank direkt: 0,70 %

- Addiko Bank: 0,55 %

- Denzel Bank: 0,50 %

- Porsche Bank: 0,50 %

Alle Banken führen die 25 %ige Steuer in Form der Kapitalertragsteuer automatisch ab und unterliegen einer österreichischen Einlagensicherung, außer der Renault Bank, die der französischen Einlagensicherung unterliegt (alle 100 % Entschädigung bis 100.000 €).

Die Banken können ihr Geld auch bei der EZB lagern können. Dort gibt es als Zinssatz die Einlagefazilität, welche früher bei -0,5 % lag und nun bei 0,75 % liegt. Man sieht, dass die Höchstsätze der Banken hier bei 0,7 % liegen, also sehr nahe dem, was die EZB den Banken an Einlagefazilität im Moment bieten.

Je länger die Bindung des Ersparten, desto höher auch die Zinsen.

Wer sein Geld länger binden möchte, der erhält natürlich auch höhere Sparzinsen. Hier ein paar Beispiele bei einer Bindung über 12 Monate, Stand 17.10.2022:

- Santander Consumer Bank: 1,40 %

- Renault Bank direkt: 1,20 %

- Bank Direkt: 1,00 %

- Denzel Bank: 1,00 %

- Kommunal Kredit Invest: 1,00 %

Bei den gebundenen Sparzinssätzen ist zu beachten, dass wenn die Leitzinsen in den nächsten Monaten weiter steigen, der Zins am gebundenen Sparkonto weiterhin gleich bleibt, bis zum Ende der Laufzeit. Je länger die Bindung, desto mehr wird bei steigenden Leitzinsen verpasst.

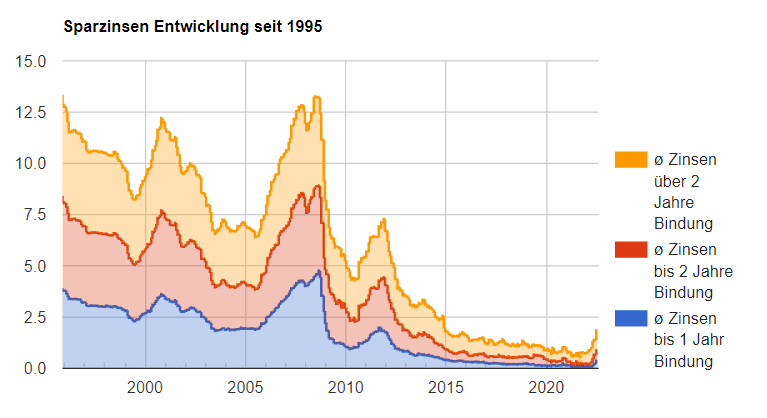

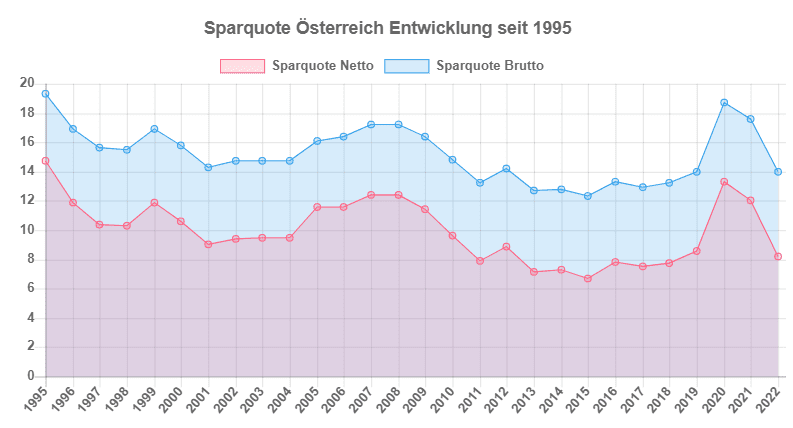

Auch wenn in der langfristigen Entwicklung es sich abzeichnet, dass die Sparzinsen nun tatsächlich steigen, so ist die aktuelle Steigerung der Sparzinsen sehr gering. Es ist nur ein leichter Aufwärtstrend, was die Grafik unten zeigt mit der Entwicklung seit 1995, also fast schon 30 Jahren

Zinshopping: Auf der Suche nach den höchsten Zinsen

Lohnt es sich, mehrere Sparkonten zu eröffnen und das Ersparte jeweils auf den Bestbieter zu schicken? Hier ist die Antwort, es kommt darauf an. Der Vorteil ist, wenn erst einmal ein Sparkonto eröffnet ist, kann das Geld schnell hin und her verschoben werden. Transaktionskosten wie es bei Wertpapieren der Fall ist, gibt es bei Sparkonten bekanntlich nicht.

Hier ein paar Beispiele, wenn das Ersparte um 0,5 Prozentpunkte p.a. mehr an Rendite bringte. Vor KESt und nach KESt

| Sparbetrag | Mehr Zinsertrag vor KESt | Mehr Zinsertrag nach KESt |

| 10.000 € | 50 € | 37,50 € |

| 50.000 € | 250 € | 187,50 € |

| 100.000 € | 500 € | 375,00 € |

Der Aufwand des Überweisens von Sparkonto A -> Referenzkonto -> Sparkonto B ist überschaubar, auch das Nutzen von Neukunden Angeboten ist einmalig immer wieder gut möglich (z. B. Santander Consumer Bank bzw. DADAT Bank im Moment mit 1,00 % für 6 Monate, wenn Neukunde). Es ist am Ende eine persönliche Entscheidung, ob man es sich „antut“ und die Mehrzinsen lukriert. Je geringer der Sparbetrag und je kleiner die Zinsdifferenz zwischen Sparkonto A und Sparkonto B, desto weniger Mehrertrag gibt es. Daher sind die beiden wesentlichen treibenden Parameter:

- Höhe des Sparbetrags

- Zinsdifferenz des höchsten Anbieters zum aktuellen Anbieter

Realzins und Banken verdienen besser dank Zinsspread

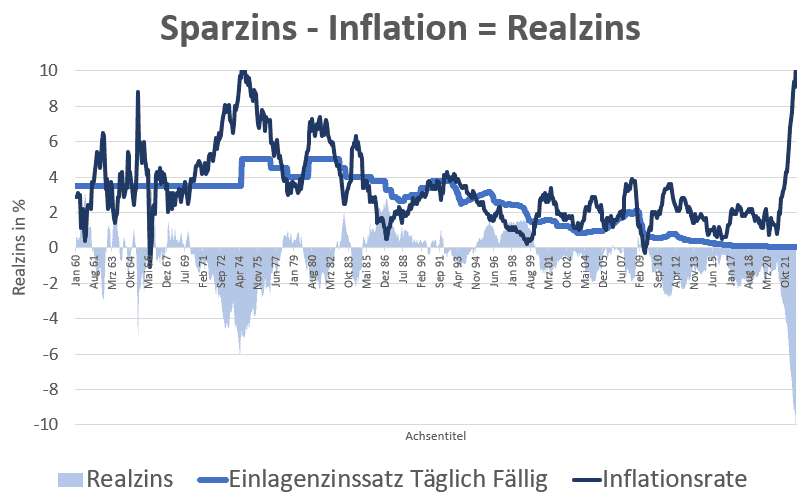

Ein Blick auf den Realzins zeigt die wahre Tristesse, der Zins – Inflation ist stark negativ, so stark negativ wie noch nie, wie der jahrzehntelange Vergleich in diesem Schaubild wiederum zeigt. Die hier verwendeten Daten sind wiederum jene der OeNB bzw. der Statistik Austria. Die Fläche zeigt den Realzins, die beiden Linien zeigen den Einlagenzinssatz auf täglich fällig bzw. die Inflationsrate. Seit rund 13 Jahren gab es kein Monat mit einem positiven Realzins und jetzt geht es so richtig bergab auf sogar -10 % Realzins. Die Prognose sagen, dass die Inflation 2022 bei über 8 % liegen wird, 2023 bei über 5 %.

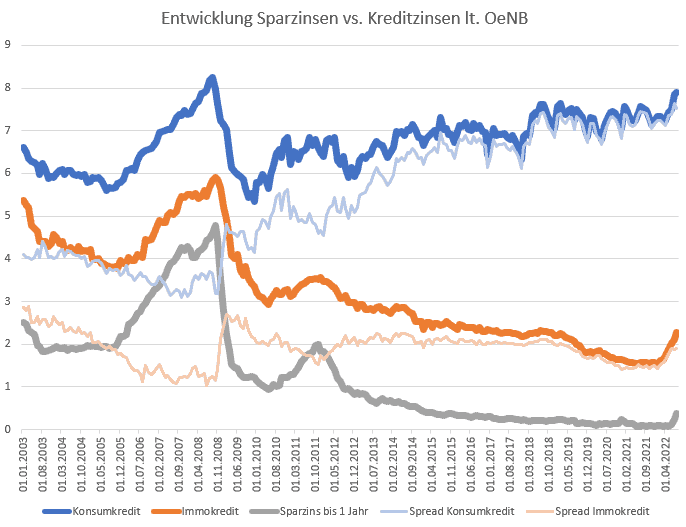

Was sehr auffällt ist, dass die Banken die Zinsen für Kredite bereits stärker anheben als die Zinsen für die Sparzinsen, so die Daten der OeNB. Die unten angeführte Grafik zeigt auf den dicken Linien die Entwicklung des Sparzins, der effektiven Kreditzinsen bei Konsumkrediten und bei Immobilienkrediten (immer für Neukunden). Auf den dünnen Linien zeigt sich der Spread zwischen den beiden Kreditarten und des Sparzinses.

- Spread Konsumkredit: +0,09 Prozentpunkte (1.8.2021 auf 1.8.2022)

- Spread Immobilienkredit: +0,44 Prozentpunkte (1.8.2021 auf 1.8.2022)

Das war jedoch erst der Anfang, es darf davon ausgegangen werden, dass der Spread, speziell bei den Immobilienkrediten in den nächsten Monaten noch deutlich steigen wird.

Sparquote sinkt wieder

Die Sparquote ist in Österreich in den Corona Jahren deutlich gestiegen und nun? Nun fällt sie wieder auf jenes Niveau welches wir vor der Covid Pandemie kannten.

Die Sparquote ist der Quotient aus Sparen und verfügbarem Einkommen (einschließlich Veränderung betrieblicher Versorgungsansprüche). Üblich sind zwei Sparquotenkonzepte – netto und brutto, je nachdem, ob die Abschreibungen im Selbstständigeneinkommen/Betriebsüberschuss (und damit im verfügbaren Einkommen und im Sparen) berücksichtigt sind oder nicht. Ökonomisch aussagekräftiger ist die verwendete Nettosparquote, die Bruttosparquote hat gewisse Vorteile hinsichtlich der Vergleichbarkeit des Niveaus von Länderdaten.

Risikofreier Teil

Das Sparbuch verteufeln ist keine kluge Angelegenheit, denn es ist ein sicherer Zins. Es besteht kein wesentliches Risiko. So manche Marktschreier da draußen, versuchen Druck aufzubauen, dass Wertpapiere der einzige Weg sind, um der Inflation ein Schnippchen zu schlagen. Wertpapiere bedeuten jedoch auch mehr Risiko, denn Rendite kommt von Risiko. Je mehr Rendite gewünscht ist, desto mehr Risiko muss eingegangen werden.

Daher ist vor jeder Anlageentscheidung immer der persönliche Check zu machen. Was ist mein finanzielles Ziel? Wie ist meine Strategie, damit ich mein Ziel erreiche (hier mehr dazu). Wer sein Erspartes in wenigen Monaten oder Jahren benötigt zur Schaffung von Wohneigentum, der wird dieses hoffentlich nicht in Aktien investieren, sondern auf Nummer sicher gehen.

Was wurden aus 10.000 Euro seit 1.1.2022

Das Investieren keine Einbahnstraße ist, zeigt die Tabelle, was aus 10.000 Euro geworden wären, wenn diese in ein bestimmtes Produkt investiert worden wären.

Wie viel wurden aus 10.000 €, wenn diese am 1.1.2022 in … investiert worden wären?

| 17.10.22 | Veränderung | |

| Cash | €10,000.00 | 0.00% |

| Sparbuch 0,5 % | €10,039.59 | 0.40% |

| Bausparen 0,8 % | €10,063.34 | 0.63% |

| Gold 1 Unze in Euro | €10,649.40 | 6.49% |

| Bitcoin in Euro | €4,858.46 | -51.42% |

| MSCI World ETF Euro | €8,728.79 | -12.71% |

Dass die Investition in einen MSCI World ETF nur einen Rückgang von 12,71 % zur Folge hat, liegt vor allem darin, dass der Euro im Vergleich zum US-Dollar an Wert verloren hat und wir hier in Österreich daher die Börsenschwäche an den US-Börsen (und der Anteil der US-Unternehmen im MSCI World liegt bei ~ 70 %) nicht voll spüren. Der Blick auf die verschiedenen Indizes zeichnet ein getreueres Bild.

| Euro-US-Dollar | -14.38% |

| ATX TR | -25.65% |

| DAX Performance | -22.04% |

| Dow Jones | -18.45% |

| NASDAQ Composite | -34.03% |

| S&P 500 | -24.82% |

Sparbuch hat seinen Sinn!

Für den risikofreien Teil, je groß der auch immer sei mag und für das Ansparen des Notgroschens (3-6 Monatsgehälter) ist das Sparbuch bzw. das Sparkonto gerade richtig. Auch wenn die aktuelle Inflation so gar keine Lust macht auf Sparen, der Realzins ist höchst negativ und wird dies wohl auch die nächsten Monate noch weiter bleiben, so ist es zumindest ein Tropfen auf den heißen Stein.

Richtig eingesetzt gibt das Geld am Sparkonto ein gutes Gefühl und 1 % Sparzins ist besser als 0 % am Girokonto.