Auf einen Blick:

- Kein steuereinfacher Robo Advisor, aber Steuer-Ausfüllhilfe der Baader-Bank

- Verwaltungsgebühren zwischen 0,80 % p.a. (ab 10.000 Euro) und 1,00 % pro Jahr

- Produktkosten von durchschnittlich 0,14% pro Jahr

- Mindestanlage von 1.000 Euro (25 Euro monatlich bei Sparplänen)

- Fünf verschiedene Risikoklassen

Die Fakten im Überblick:

| Verwaltungsgebühr: | 0,80 % p.a. bis 10.000 Euro: 1,00 % p.a. |

| Produktkosten: | ca. 0,14 % p.a. je nach ETF |

| Steuereinfach: | Nein, aber Ausfüllhilfe für Einkommensteuererklärung durch Partnerbank |

Was gibt es zu lesen?

Vorteile & Nachteile

Vorteile

- Automatisierte Geldanlage (Anleger brauchen sich um nichts zu kümmern)

- Auch für Kleinanleger geeignet (bereits ab 25 Euro pro Monat oder 1.000 Euro einmalig)

- Unkomplizierte Bedienung und Kontrolle per App

- Mehrere Depots in einem Account sind möglich

- Keinerlei Mindestlaufzeiten

- Auch Anlage für Kinder möglich

Nachteile

- Für österreichische Anleger nicht steuereinfach (Ausfüllhilfe der Baader Bank) um 13 Euro

Kosten & Gebühren

Ein Blick auf die Kosten und Gebühren gehört bei jeder Form der Geldanlage zum absoluten Pflichtprogramm. Die größte nominale Rendite nützt nämlich nichts, wenn sie durch die Kosten wieder aufgezehrt wird. Wie gestaltet sich die Gebührenstruktur bei Oskar?

Verwaltungsgebühren

Die Gebühren für die Vermögensverwaltung bei Oskar sind unkompliziert und transparent gestaltet. Dabei gilt ein Zwei-Stufen-Modell, welches vom jeweiligen Portfoliowert abhängt:

- Portfoliowert bis 10.000 Euro: 1,00 % pro Jahr

- Portfoliowert ab 10.000 Euro: 0,80 % pro Jahr

Somit ergeben sich je angelegtem Vermögen folgende Gebühren in der Praxis:

- 10.000 €: 80 € p.a.

- 50.000 €: 400 € p.a.

- 100.000 €: 800 € p.a.

- 300.000 €: 2.400 € p.a.

Die Verwaltungsgebühren bewegen sich im Mittelfeld der betrachteten Robo Advisors und werden auf der Webseite transparent kommuniziert. Hierbei sind bis auf die Produktkosten alle Gebühren der Vermögensveranlagung inkludiert:

- Vermögensverwaltung

- Transaktionskosten

- Kontoführung (Verrechnungskonto)

- Depotführung

Dabei teilt sich die Oskar.de GmbH die Gebühr mit ihren Kooperationspartnern:

- Vermögensverwaltung: Scalable Capital (0,325 – 0,425% p.a.)

- Wertpapierhandel: Baader Bank (0,15% p.a.)

- Servicevergütung:de GmbH (0,325 – 0,425% p.a.)

Produktkosten

Durch die Konzentration auf 10 ETFs und ETCs liegen die Produktkosten mit durchschnittlich 0,14% pro Jahr sehr niedrig. Dabei schwanken die Gesamtkostenquoten (TER) der einzelnen ETFs zwischen 0 und 0,35% pro Jahr. Durch die Gewichtung ergeben sich die durchschnittlichen Produktkosten von 0,14% jährlich.

Strategie, Produkte & Portfolios

Die digitale Vermögensveranlagung Oskar wird vom deutschen FinTech Oskar.de GmbH mit Sitz in Karlsruhe (Deutschland) betrieben. Dabei setzt der Anbieter auf eine Kooperation mit dem bekannten Robo Advisor Scalable Capital, der die Vermögensverwaltung der Oskar-Kunden übernimmt. Die Baader Bank mit Sitz in Unterschleißheim bei München ist zudem für die Konto- und Depotführung zuständig.

Der Robo Advisor Oskar bietet eine digitale Vermögensveranlagung, bei der sich Anleger um nichts kümmern müssen. Die Anlagestrategie beschränkt sich hierbei auf ETFs und ETCs, die zudem mit Anleihen als Sicherheitsanker und Gold als Inflationsschutz-Komponenten aufgefüllt werden. Je nach persönlichem Risikoprofil und Anlageziel können Kunden zwischen verschiedenen Risikoklassen wählen.

Welche Risikoklassen bietet Oskar?

Bei Oskar existieren 5 verschiedene Risikoklassen, die der Anbieter selbst als Anlagestrategien bezeichnet. Diese unterscheiden sich vor allem in der Verteilung von Aktien, Anleihen und Inflationsschutz unterscheiden. So sehen die Risikoklassen im Detail aus:

Risikoklasse | Aktienanteil | Festverzinsliche Wertpapiere | Inflationsschutz |

Oskar 90 | 90% | 5% | 5% |

Oskar 80 | 80% | 12,5% | 7,5% |

Oskar 70 | 70% | 20% | 10% |

Oskar 60 | 60% | 27,5% | 12,5% |

Oskar 50 | 50% | 35% | 15% |

Tabelle 1: Risikoklassen beim Robo Advisor Oskar, Quelle: Oskar.de

Der Anbieter gibt je nach Risikoklasse auch eine mögliche Renditeerwartung ab, die zudem in verschiedene Szenarien unterteilt ist. Diese schwankt bei der besonders renditeorientierten Variante Oskar 90 zwischen 13,66% pro Jahr (gute Entwicklung) und -1,56% pro Jahr (schlechte Entwicklung). Zum Vergleich: Bei Oskar 50 gelten 8,81% jährlich als gute Entwicklung und 0,06% als schlechtes Szenario. Anleger können je nach Wunsch auch später problemlos zwischen den einzelnen Anlagestrategien wechseln.

Produkte

Die Oskar.de GmbH wählt insgesamt 10 ETFs und ETCs aus, um die eigene Anlagestrategie bestmöglich umzusetzen. Dabei handelt es sich aktuell (Stand: Juli 2020) um folgende Produkte:

- Invesco S&P 500 ESG UCITS ETF (Acc)

- iShares MSCI Japan ESG Screened UCITS ETF USD (Acc)

- iShares MSCI Europe ESG Screened UCITS ETF EUR (Acc)

- L&G Asia Pacific ex Japan Equity UCITS ETF

- iShares MSCI EM IMI ESG Screened UCITS ETF USD (Acc)

- iShares MSCI World Small Cap UCITS ETF

- iShares Global Aggregate Bond UCITS ETF EUR Hedged (Acc)

- Vanguard USD EM Government Bond UCITS ETF

- EUWAX Gold II

- Xtrackers Global Inflation-Linked Bond UCITS ETF 1C EUR hedged

Die ersten 5 ETFs in dieser Auflistung gelten als nachhaltige Geldanlage, die Kriterien nach dem ESG-Prinzip (E= Environment, S= Social, G= Governance) erfüllt. Auf diesem Weg investieren Anleger bei Oskar also automatisch auch in nachhaltige Assets. Eine vollständige Ausrichtung auf nachhaltige Geldanlagen bietet der Robo Advisor hingegen nicht.

Kinder

Es gibt Oskar auch für Kinder, das ist etwas besonderes. Oskar bietet für die Anlage für Kinder zwei Möglichkeiten an, entweder Oskar tatsächlich im Namen des Kindes abzuschließen oder im eigenen Namen selbst abzuschließen und für das Kind im Hintergrund anlegen. Oskar bietet auch für uns Österreicher beides an, obwohl doch die Anlage für Kinder gar nicht so einfach ist, weil das Gesetz hier komplex ist und die Gelder der Kinder schützt.

Die Herausforderung ist hier sicherlich, dass beim Anlegen im Namen des Kindes das Geld dem Kind gehört und mit 18 Jahren vollständig darüber verfügen kann. Siehe rechtliche Herausforderungen weiter oben.

Die Idee von Oskar für Kinder ist toll, denn das Depot ist rasch eröffnet und auch andere wie Oma & Opa können hier mitinvestieren – für all jene die der Meinung sind, dass das Sparbuch nicht mehr zeitgemäß ist.

Einlagensicherung & Anlegerschutz

In punkto Sicherheit gilt Oskar für Anleger als sicherer Hafen. Da das Verrechnungskonto sowie das Depot bei der Baader Bank geführt werden, gelten auch deren Schutzmechanismen:

- Einlagensicherung

Die Einlagen bei der Baader Bank unterliegen der gesetzlichen Einlagensicherung in Höhe von 100.000 Euro pro Kunde. Zusätzlich ist die Baader Bank Mitglied des Einlagensicherungsfonds des Bundesverbandes deutscher Banken. Dort wird die zusätzliche (freiwillige) Einlagensicherung auf 750.000 Euro pro Kunde beziffert.

- Sondervermögen

Fondsanteile werden als Sondervermögen angelegt und fließen damit bei einer Insolvenz des Anbieters nicht in die Insolvenzmasse. Anleger erhalten in einem solchen Fall also ihr Kapital zurück und können dieses woanders wieder veranlagen lassen.

Eröffnung

Die Eröffnung eines Kontos bei Oskar können Anleger bequem über die Website des Anbieters erledigen. Zu diesem Zweck klicken sie einfach auf die Schaltfläche „Kunde werden“ und durchlaufen den Anmeldungsprozess. Die Prozedur nimmt nach Angaben des Anbieters ca. 15 Minuten in Anspruch und umfasst folgende Schritte:

- Kontoeröffnung

- Eingabe persönlicher Daten

- Anfrage der Finanzkenntnisse

- Identitätsprüfung (Video-Ident-Verfahren)

Für die Eröffnung eines Kontos bei Oskar benötigen Interessenten folgende Unterlagen:

- Personalausweis oder Reisepass

- Handy-Foto der Geburtsurkunde (wenn Depot für ein Kind eröffnet werden soll)

Wichtig: Das Angebot richtet sich nur an Personen, die ihre steuerliche Ansässigkeit und ihren Wohnsitz in Österreich oder Deutschland haben.

Steuer

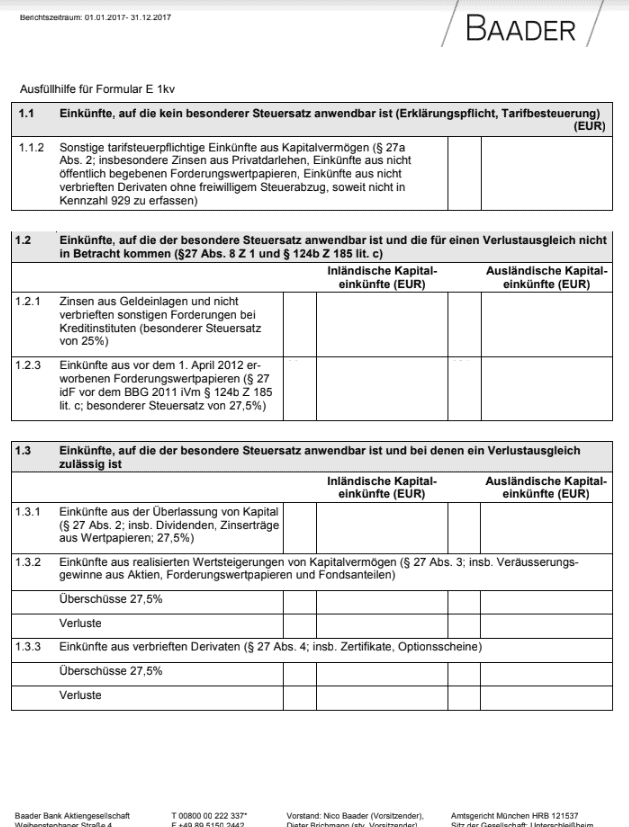

Oskar ist in Österreich nicht steuereinfach, denn das Angebot kommt aus Deutschland. Dahinter steckt jedoch Scalable Capital und deren Partnerbank die Baader Bank. Diese hat das Know How, dass sie zwar nicht die Steuer im Namen des Kunden abführen, jedoch dass sie einen Steuerreport erstellen. Mit diesem Steuerreport ist es ohne weiteres möglich die Einkommensteuererklärung selbst zu erstellen. Das was von Oskar bzw. der Baader Bank kommt ist eine Art Ausfüllhilfe für die Einkommensteuererklärung E1 bzw. deren Anhang E1kv für die Kapitaleinkünfte. Es wird hier angeführt welche Kennzahl mit welcher Zahl auszufüllen ist. Ja, es ist natürlich noch immer ein wenig Arbeit, doch es ist machbar und wer sich bereits mit dem Thema Fonds/ETFs und deren Versteuerung auseinandergesetzt hat, der wird diese Ausfüllhilfe lieben!

Dieser Screenshot zeigt eine Vorlage, wie die Ausfüllhilfe der Baader Bank bei Oskar gestaltet ist. Viel einfacher geht es wahrlich nicht mehr, oder?

Diese Ausfüllhilfe kostet 13 Euro pro Jahr.

Bilder & Videos

Bislang gibt es noch keine Bilder und auch noch kein Video über Oskar. Diese werden hier veröffentlicht gleich nach dem Erscheinen.

Support & Kontakt

Der Support von Oskar ist auf verschiedenen Wegen zu erreichen:

- E-Mail: service@oskar.de

- Telefon: 00 49 89 215 413 81 (montags bis freitags von 09:00 bis 19:00 Uhr)

Zusätzlich besteht die Möglichkeit, über das Kontaktformular auf der Website eine Nachricht an den Kundenservice zu verfassen.

Fazit

Oskar ist ein Robo Advisor mit Sitz in Deutschland, welches jedoch auch uns Österreichern offensteht. Der Anbieter arbeitet mit dem bekannten digitalen Vermögensverwalter Scalable Capital sowie der Baader Bank zusammen und kann mit einer unkomplizierten Bedienungsoberfläche sowie einem hohen Maß an Sicherheit punkten.

Die einzelnen Sparpläne lassen sich bequem über die App des Anbieters einrichten und auch die Beantragung ist innerhalb von 15 Minuten erledigt. Durch die Konzentration auf ETFs und ETCs liegen die Produktkosten mit durchschnittlich 0,14% sehr niedrig. Auch die Verwaltungsgebühren können sich mit 0,8% (ab 10.000 Euro) beziehungsweise 1,0% durchaus sehen lassen.

Kunden haben zudem die Möglichkeit, aus 5 verschiedenen Risikoklassen auszuwählen und so auch das eigene Risikoprofil zu berücksichtigen. Auf diesem Weg lassen sich die gesteckten Anlageziele bestmöglich erreichen. Kleinanleger freuen sich zudem über die geringe Mindestanlagesumme von 25 Euro pro Monat (1.000 Euro als Einmalanlage). Wer also einen unkomplizierten und innovativen Robo Advisor sucht, liegt bei Oskar durchaus richtig.

Andreas von Broker-Test.at

Fragen & Kommentare

Es gibt noch etwas, was nicht klar ist? Es gibt einen Fehler im Text oder eine kleine Ergänzung? Dann nicht zögern und hier und sofort einen Beitrag schreiben.

Das Häkchen setzen, dann gibt es auch eine automatische Benachrichtigung per E-Mail, wenn ein neues Kommentar bzw. eine Antwort geschrieben wurde.

Oskar, robo-advisor genannt, ist imho ein Mischfond wie sie seit Jahrzehnten bestehen. Die investieren beschränkt auf 10 ETF. Einen csv/excel-Export bieten sie (mit Absicht) nicht an. Die %-Renditen sind zwar schön/attraktiv, aber für mich nie nachvollziehbar gewesen.

Nachdem ich die Transaktionen des oskar50 in ein Auswertungsprogramm eintippte, kündigte ich diesen ETF-Mischfond wegen Vertrauensverlust.

Und siehe da: sofort mit der Kündigung verschwand der „aktuelle Depotwert“!! Und kurz danach die Transaktionen samt Transaktionskosten. Tipp: screenshots machen!!

Andernfalls bemerkt man nicht, dass/wenn der „aktuelle Depotwert zum Zeitpunkt der Kündigung“ überwiesen wird.

Hallo!

Ich habe letzen November angefangen bei Oscar zu investieren.

Leider bin ich steuerrechtlich nicht so versiert.

Muss ich jetzt die normale Arbeitnehmerveranlagung machen und zusätzlich Einkommensteuererklärung oder nur die Einkommensteuererklärung?

Mit freundlichen Grüßen

Nadine

Hallo Nadine,

die Einkommensteuererklärung ersetzt die Arbeitnehmerveranlagung. Du hast also die E1 zu machen, um alles korrekt zu versteuern.

Gruß,

Andreas

Hallo!

Vielen Dank für das ausführliche Review, sehr hilfreich! Gibt es vergleichbare (österreichische) Anbieter mit ähnlichen Angeboten?

Vielen Dank!

Servus Martin,

ich habe hier eine Tabelle, die ersten sind steuereinfache Angebote, alle aus Österreich:

https://www.broker-test.at/robo-advisor/#Welche_Robo_Advisors_gibt_es_in_Oesterreich_-_eine_Liste

Wobei ich persönlich die Umsetzung bei manchen eher naja finde. Finde Finabro und Savity eigentlich noch am gschicktesten – aber halt immer bissl teurer als in DE.

Vielen Dank! Du würdest also Oskar, trotz des zusätzlichen Aufwands der eigenen Steuererklärung, den österreichischen Alternativen vorziehen?

Ich? Ich lege selbst an.

Andere sind selten keine gute Referenz, denn wir wissen beide nichts von unseren Zielen.

Vom Produkt halte ich beide für ähnlich, Finabro im Moment bissl teurer, dafür machen sie aber bei der Steuer alles für einen und man hat kein Risiko, dass die Steuererklärung doch nicht passen sollte.