Das Wichtigste in Kürze

- Der Cost Average Effekt ist grundsätzlich keine überlegene Strategie bzw. vorteilhaft für den Kunden

- Unter der Annahme, dass es langfristig nach oben geht, ist die kontinuierliche Investition laut Studien unterlegen im Vergleich zur Einmal-Investition

- Bestenfalls ein psychologischer Nutzen, wenn nicht sofort alles investiert wird

- Beim Vermögensaufbau automatisch Cost Average Effekt, da wenig bzw. kein Kapital zur Verfügung steht

In diesem Ratgeber

Was ist der Cost Average Effekt?

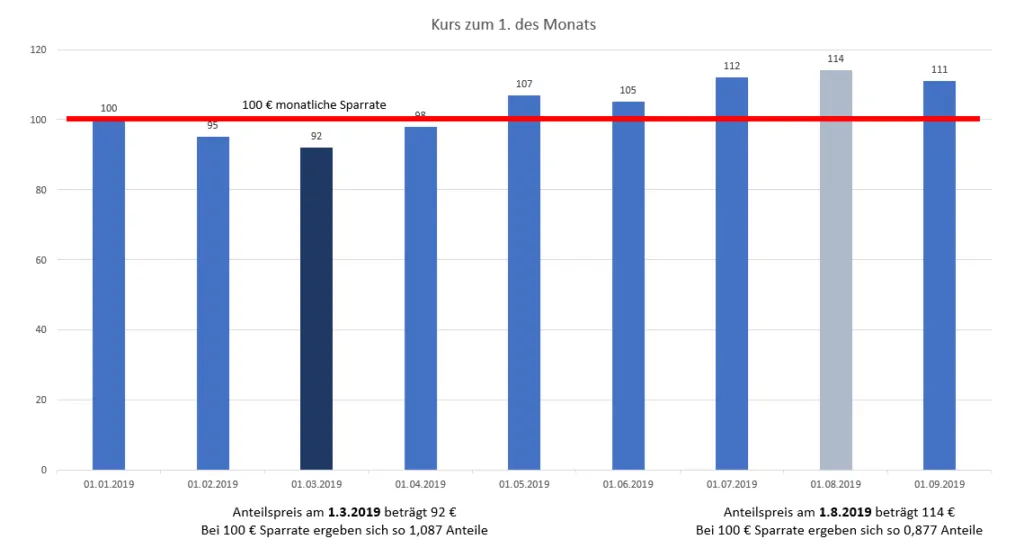

Der Cost Average Effect, zu Deutsch der „Durchschnittskostenefekt“, ist ein Effekt der angeblich bei der regelmäßigen Anlage in zuvor festgelegten Wertpapiere mit gleichbleibenden Beträgen entsteht. Da bei jeder Kaufausführung ein anderer Kurs zustande kommt und eine unterschiedliche hohe Anzahl an Anteilen gekauft wird, kommt es so zu Durchschnittkosten für die gekauften Wertpapiere. Der Effekt behauptet, dass diese Durchschnittskosten besonders vorteilhaft sein sollen für den Käufer.

Beispiel: Zu jedem Monatsbeginn werden im Wert von 100 Euro Anteile eines bestimmten Wertpapieres gekauft. Durch den fixen Betrag von 100 Euro werden je nach Kurs des Wertpapieres jedes Mal eine unterschiedliche Anzahl an Anteilen des Wertpapieres gekauft. Es kommt hier auch zu einem Bruchstückkauf.

Video

In diesem Video wird der Mythos des Cost Average Effekts aufgeklärt. Es ist für Banken natürlich eine super Beruhigungspille für neue Investoren, dass nach und nach investiert wird und nicht alles auf eine Karte gesetzt wird.

Im Vermögensaufbau selbst, gibt es sowieso keine andere Chance als nach und nach zu investieren. So passiert der Cost Average Effekt automatisch. Ebenso hilft der Cost Average der lieben eigenen Psyche. Denn wer setzt gerne alles auf eine Karte und investiert sein gesamtes Vermögen jetzt und muss vielleicht mitansehen, dass es einen Monat später nach unten geht?

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

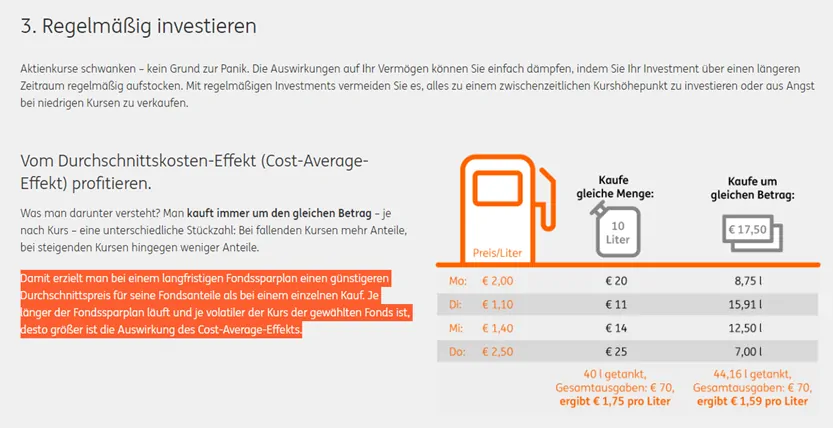

Mehr InformationenGerne wird der Cost Average Effekt in der Werbung für Wertpapier Sparpläne verwendet, teilweise auch mit Aussagen die nichts mit dem Cost Average Effekt zu tun haben. Ist die mittlere Anlage einer Rendite positiv, so ist die Einmalanlage stets vorteilhafter als die Anlage über einen Sparplan.

Kritik

Der Cost Average Effekt wird sehr gerne im Verkaufsgespräch bzw. beim Anbieter des Sparplans ins Treffen geführt. Er ist doch so toll und nimmt ein Risiko heraus, dann einzusteigen, wenn die Kurse viel zu hoch sind. Der Cost Average Effekt soll nämlich ein Effekt sein, der durch das regelmäßige Investment gleichbleibender Sparraten in Wertpapiere geschieht. Die Kursschwankungen der Wertpapiere zu den unterschiedlichen Ausführungszeitpunkten führt nämlich dazu, dass der Anleger im Schnitt die Anteile bei gleichbleibenden Sparraten günstiger erhält, als wenn regelmäßig zu unterschiedlich hohen Kursen eine gleich bleibende Menge von Anteilen kauft. So die Theorie.

Die Praxis, bzw. die Kritik am Cost Average Effekt ist die, dass verschiedenste Studien keinen Vorteil des Cost Average Investors im Vergleich zum Vollinvestor sehen. Die Studienautoren entlarven den Cost Average als reines Verkaufsargument, welches auf ängstliche Anleger abzielt, die Angst davor haben dann ihr Geld voll zu investieren, wenn die Kurse hoch sind und danach ein Crash erfolgt. Mit dem Cost Average Effekt werden so die Gelder nach und nach investiert und der Kunde freut sich einen Haxen, wenn er noch nicht voll investiert ist und der Crash da ist. Gleichzeitig hat der Kunde vermutlich auch viel Geld liegen gelassen bei der Aufwärtsrallye. Der Cost Average Effekt kann für jene Kunden dennoch sinnvoll sein, wenn einem Risikominderung wichtig ist.

In einer wissenschaftlichen Untersuchung der TU Chemnitz kommen das Forschungsteam B. Hofmann , M. Richter, F. Thießen und R. Wunderlich im Jahr 2002 zu folgender Feststellung auf der Seite 33:

„In der Konsequenz ergibt sich, daß eine auf den risikoneutralen Investor zielende Werbung nicht mit dem Cost Average Effekt argumentieren darf, für diesen ist die Einmalanlage die dominierende Strategie, während eine an den typischen risikoaversen Investor der Realität gerichtete Werbung darauf hinweisen muß, daß bei Cost Average basierten Strategien

(i) Risikominderung mit Ertragsverzicht erkauft werden muß, und

(ii) sehr kurze Sparperioden mit fast keinen zusätzlichen risikosenkenden Effekten verbunden sind.Ein Hinweis auf die Kostenkonsequenzen häufiger kleiner Einzahlungen ist unerläßlich. Wenn mit konkreten Investitionsfrequenzen geworben wird – z.B. für monatliche Sparpläne – muß gezeigt werden, relativ zu welchen alternativen Investitionsfrequenzen die monatliche Sparweise optimal sein soll.“

,Andere wissenschaftlichen Untersuchungen sehen es ein wenig differenzierter, sehen aber auch keine allzu großen Vorteile abseits der Risikominimierung bei einem Sparplan. Thomas Langer und Niels Nauhauser von der Uni Münster sehen keinen Vorteil per se im Cost Average Effekt, bringen aber als Vorteil dass ein Sparplan für manche Anleger äußerst sinnvoll sein kann, da er bei Abschwächung von Selbstdisziplinproblemen helfen kann. Weil der Sparplan auch noch so einfach gestaltet ist, passt er gut in das Behavioral Finance Konzept.

Kritik

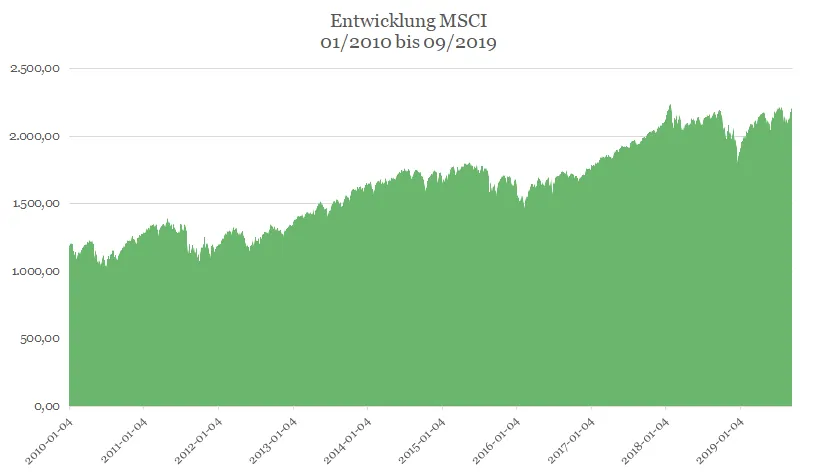

In einem Beispiel mit dem MSCI World Index werden 2 verschiedene Anlage-Strategien gegeneinander getestet. Die eine Investstrategie mit dem angebliche Cost Average Effekt, die Investition eines festen Betrags vs. der regelmäßige Kauf einer fixen Anzahl an Anteilen zum jeweils aktuellen Kurs.

- 117 Ausführungen, jeweils zu Monatsbeginn

- Investiert in MSCI World

- 2 Strategien

- Fixer Betrag

- Fixe Anteile

- Start mit 0,084076712 Anteile

Mit September 2019 war das Ergebnis dann folgendes:

- Fixer Betrag Strategie: ~7,50 Anteile

- Fixe Anteile Strategie: ~ 9,84 Anteile

- Wie viel wurde investiert? –> Investsumme

- Wie hoch ist der Tageswert 17.9.19

- Wie hoch ist das Delta zwischen Investsumme und Tageswert?

Die Antworten auf die Fragen lauteten wie folgt:

Wer also auf die Strategie der fixen Anteile gesetzt hätte, der hätte mehr zum 17.9.2019 gehabt. Nämlich um ca. 800 Euro mehr. Eine höhere Investsumme und ein höherer Tageswert der gekauften Anteile ist das Ergebnis. Dieses Ergebnis des Beispiels deckt sich auch mit den wissenschaftlichen Erkenntnissen, dass der Cost Average Effekt im Regelfall keine vorteilhafte Anlagestrategie ist. Einzig das Thema aus dem psychologischen Bereich, nicht alles sofort zu investieren, sondern nach und nach und so unsensibler gegenüber Kursrückgängen zu werden, das spricht dafür.

Hallo Andreas, eigentlich hätte ich den Vergleich von Sparplänen mit fixem Betrag und fixen Anteilen als Plädoyer für den fixen Betrag gelesen, denn das höhere Delta bei den fixen Anteilen erkauft man sich mit einem erheblich höheren investiertem Betrag, das zeigt auch das Delta in %. Bei gleichem investiertem Betrag zeigt sich wohl, dass der Cost Average Effekt keine Mär ist (ich war allerdings zu faul, mir wissenschaftliche Artikel dazu anzusehen, vor einigen Jahrzehnten wurde dieser Effekt allerdings noch Teil des an der HAK vermittelten Wissens). Durch die Kursschwankungen können auch die monatlichen Investments beim fixen Anteil stark schwanken und… Weiterlesen »