Das Wichtigste zusammengefasst

- Wer ein Wertpapierdepot im Ausland hat, dessen Depot ist ziemlich sicher auch bereits der heimischen Finanz bekannt.

- CRS, der Common Reporting Standard, legt fest, dass umfangreiche Daten wie

- Name

- Steueridentifikationsnummer

- Geburtsdatum und -ort

- alle Arten von Kapitalerträgen (Zinsen, Dividenden, Einkünfte aus bestimmten Versicherungsverträgen)

- Verkaufserlöse

- …

- gemeldet werden. Daher immer steuerehrlich sein und die Depots im Ausland nicht vergessen bei der Einkommensteuererklärung.

In diesem Ratgeber

Der Common Reporting Standard (CRS) wurde 2015 als EU-Recht übernommen, um weltweit gegen Steuerhinterziehung anzukämpfen. In allen EU-Ländern, darunter natürlich auch Österreich gilt der Common Report Standard, welcher besagt, dass Banken und Broker an das heimische, österreichische Finanzamt bestimmte Informationen liefern muss. Im Vergleich zur Meldung der österreichischen Banken und Broker ans heimische Kontenregister beim Finanzamt, sind die gemeldeten Daten des Common Reporting Standards weitaus umfangreicher.

Automatischer Informationsaustausch: Zinsen, Dividenden, Veräußerungserlöse, Depotstand, etc.

Ausländische Banken und Broker müssen sämtliche Daten zu Österreichern an das österreichische Finanzamt melden. Darunter fallen alle Zinseinkünfte, alle Dividenden, Gewinne aus Veräußerungen und natürlich den jeweils aktuellen Stand des Depots zum Jahresende. Grundsätzlich war es auch bisher schon so, dass die Einkünfte und Erlöse aus dem Auslandsdepot in die Steuererklärung aufgenommen werden muss, aber manche haben es wohl vergessen, um es positiv zu formulieren. Nun aber ist es höchste Zeit nichts mehr zu vergessen, denn die Finanzbehörden wissen über das Depot bescheid und natürlich auch über jede Bewegung, jede Dividende, etc. – daher gaben Sie in Ihrer Steuerklärung auch wirklich jeden Cent an, denn es zahlt sich nicht aus, den Staat zu betrügen, er weiß nun über alles bescheid und überprüft sie auch, ob Sie wahrheitsgemäß Ihre Angaben getätigt haben.

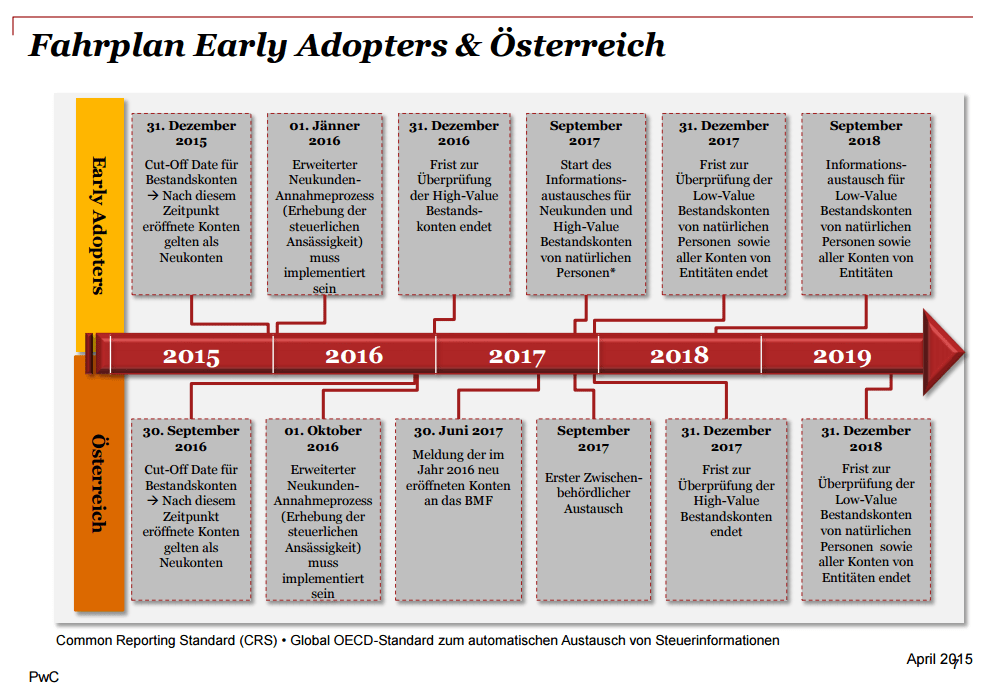

Wann wird was gemeldet? PwC hat folgenden Fahrplan erstellt, ab wann, was gemeldet wird. 2017 ist das Schicksalsjahr in dem aus dem Ausland nach Österreich an die Finanzbehörden gemeldet wird:

Welche Depots sind denn betroffen von einer Meldung an das österreichische Finanzamt?

Haben Sie ein Depot z. B. bei einen der folgenden Broker:

- DEGIRO

- BANX Broker

- CapTrader

- LYNX

- Comdirect

- Scalable Capital

- Onvista

- Trade Republic

- Revolut

- Bux Zero

- DKB

- Smartbroker

- Swissquote

- Trading 212

- eToro

- …

so seien Sie sich bewusst, dass der Broker Ihr Depot an das österreichische Finanzamt übermitteln wird.

Welche Daten werden genau an das österreichische Finanzamt übermittelt?

Der Broker wird dem Finanzamt in seinem Heimatland folgende Daten über seine Kunden übermitteln:

- Name

- Anschrift

- Ansässigkeitsstaat

- Steueridentifikationsnummer

- Geburtsdatum und -ort

- Kontonummer

- Kontostand zum Ende des Berichtsjahre

- alle Arten von Kapitalerträgen (Zinsen, Dividenden, Einkünfte aus bestimmten Versicherungsverträgen)

- Verkaufserlöse

Das ausländische Finanzamt wiederum wird genau diese Daten der österreichischen Kunden des Online Brokers im Ausland, weiterleiten an das österreichische Finanzamt.

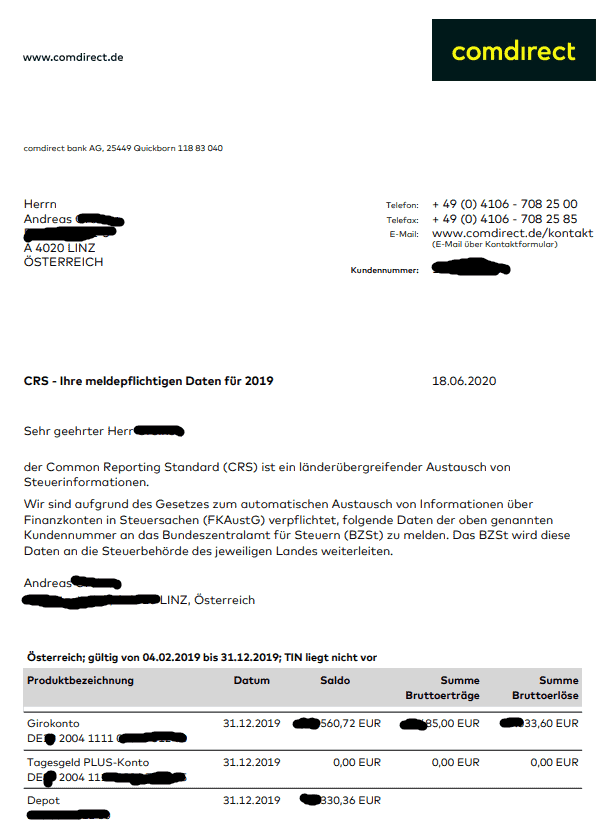

Manche Broker sind sogar so nett und geben den Kunden bekannt, was sie denn an die nationalen Steuerbehörden melden werden. So zum Beispiel informiert die Comdirect freundlicherweise die Kunden mit einem gesonderten Schreiben. Müssen tun sie das nicht.

Achtung bei ausschüttungsgleichen Erträgen bei Fonds und ETFs

Die Broker bieten oftmals eine Jahresaufstellung an, welche dem Kunden dabei helfen soll, alles korrekt zu versteuern. Bei Fonds und ETFs die thesaurierend sind, gibt es noch die ausschüttungsgleichen Erträge. Diese werden von einem inländischen Broker automatisch versteuert, bei einem ausländischen Broker jedoch nicht. Darum müsste sich der Kunde selbst kümmern. Das bedeutet, dass der Kunde sich erkundigen muss, wie hoch die ausschüttungsgleichen Erträge sind und diese über die Einkommensteuererklärung versteuern. Ein sehr mühseliges und aufwendiges Verfahren. Mehr zum Thema ausschüttungsgleiche Erträge bei Fonds (und natürlich auch bei ETFs) finden Sie hier.

Welcher Broker ist nun ein Auslandsbroker?

Im Online Broker Vergleich gibt es eine Spalte, welche „steuereinfach“ heißt. Sehen Sie hier im Vergleich ein „Ja“ so bedeutet dies, dass die Wertpapier KESt automatisch vom Broker an das Finanzamt abgeführt werden kann. Ebenso verhält es sich beim automatischen Verlustausgleich. Ziehen Sie diese Broker in Betracht, wenn Sie es sich einfach machen wollen und einen steuereinfachen Broker möchten. Wenn Sie gerne das Heft selbst in die Hand nehmen und der Meinung sind, dass Sie gerne die Daten selbst erheben zur ordnungsgemäßen Versteuerung, so können Sie sich ruhig auch um einen Broker umsehen, der nicht steuereinfach ist und im Ausland sitzt. Hier haben Sie meist den Vorteil, dass es keine Depotgebühren und sehr günstige Ordergebühren gibt.

Fazit

Wenn Sie einen Online Broker im Ausland nutzen, so ist das Ihr gutes Recht. Nutzen Sie ihn! Seien Sie sich aber auch bewusst, dass Sie über Ihre Einkommensteuererklärung Ihre Kursgewinne, Dividenden, Zinsen etc. versteuern müssen. Mittlerweile ist das Meldewesen so engmaschig und so international, CRS sei dank, dass das heimische Finanzamt Ihre Wertpapierdepots im Ausland sehr genau kennt. Hier sind viel genauere Daten bekannt, als das Finanzamt über das heimische Kontenregister weiß.

Hi Andreas, danke für die ausführliche Beschreibung des CRS! Wie von dir ausgeführt, sind manche Broker so nett und geben dem Kunden den Common Standards Report – so auch IBKR. Ich will daher diese bereits aufbereitete Information möglichst 1:1 in die Einkommensteuererklärung aufnehmen, Dazu habe ich folgende Fragen: 1.) Können die EUR-Beträge die im CRS mit Wechselkurs aus den USD Beträgen ausgewiesen werden steuerlich verwendet werden verwendet werden (KZ863 bzw. KZ861), wenngleich der Wechselkurs minimal gegenüber dem der OEN abweicht ? 2.) Ich hätte erwartet, dass die abgeführte ausländische Steuer (KZ998) ebenfalls ausgewiesen wird – ist leider nicht so und… Weiterlesen »

Hallo Alfred,

ich kenne den Report nicht, würde aber grundsätzlich einmal Nein sagen zu deinen Fragen. Was ich bislang gehört habe – selbst mache ich kaum etwas mit IBKR und deren Reseller – ist es sehr aufwendig, die notwendigen Daten für die österreichische Steuererklärung zu erhalten. Leider gibt es keine Abkürzung, zumindest ist mir keine bekannt.

Gruß,

Andreas

Servus Andreas

Danke für die Antwort. Dass es aus IBKR eher aufwendig ist, habe ich auch schon festgestellt.

Im CRS ist Balance, Brutto-Interest, Brutto-Dividenden angeführt und jede Position in Fremdwährung mit einem Tageswechselkurs in EUR umgerechnet. Dieser weicht bei der Jahressumme um 0,1 % vom EZB ab. Aber keine Quellensteuer, …

Das Reporting ist zwar sehr mächtig und man kann sich da sicher eine Automatisierung basteln, aber wie von dir festgestellt eher aufwendig.

Ich versuche mal meine Accounts in Basiswährung EUR umzustellen und schaue ob ich nächstes Jahr brauchbare Reports rausbekomme.

Einkommenssteuer + Brokermeldung:

Wie kann man als Privatanleger prüfen, ob und was der steuereinfache Broker an das Finanzamt meldet?

Gibt es hier irgendwelche Fristen die ein Privatanlager beachten muss – z.b. gewinn oder verluste zu melden?

Besten Dank!

Servus Johann,

bei einem steuereinfachen Broker erledigt der Broker dies für dich und der Broker kennt die Fristen für die KESt-Abfuhr. Wann das passiert regelt der § 96 EStG: https://www.ris.bka.gv.at/NormDokument.wxe?Abfrage=Bundesnormen&Gesetzesnummer=10004570&FassungVom=2024-12-31&Artikel=&Paragraf=96&Anlage=&Uebergangsrecht=

Du als Privatanleger hast keine Möglichkeit dies zu prüfen. Der Abzugsverpflichtete wird vom Finanzamt geprüft im Rahmen einer „KESt Prüfung“. Also wäre schlecht, wenn dieser dies nicht sorgfältig machen würde für ihn 😉

Gruß,

Andreas

Hallo Andreas,

vielen Dank für die tolle Übersicht, ich hätte zum Thema Erklärungswechsel eine Frage. Ich hatte für das Jahr 2022 eine Einkommenssteuererklärung gemacht da ich Dividende/Kursgewinne erhalten habe. Für 2023 habe ich weder Dividende noch Kursgewinne gemacht da ich das Konto noch 2022 geschlossen habe nachdem ich meine Aktien verkauft habe und bin unselbstständig tätig, wie kann ich wieder eine „normale“ Arbeitnehmerveranlagung machen?

LG Peter

Hallo Peter,

du musst das Finanzamt darüber informieren. Das ist die Rolle rückwärts und ich denke mit einer Bekanntgabe einer Betriebsaufgabe müsste es gehen. Ohne Gewähr.

FinanzOnline einreichen …. Menü „Anträge“ → „Sonstige Anträge“ die Funktion „Bekanntgabe Betriebsaufgabe“

Grüße,

Andreas

Alles klar danke dir vielmals!

LG Peter

Hi Andreas, vielen Dank für diese sehr detailierte Zusamenstellung. Ich hätte hierzu eine Frage. Ich halte zwei Positionen von denen ich überzeugt war dass es sich um Aktien handelt. US04010L1035 und US6819361006. Jede Recherche dazu bringt mich zu dem Schluss dass es sich um Aktien handelt. Allerdings habe ich von meinem Broker hierzu bei der Dividendenauszahlung einen Beleg über eine Fondsausschüttung erhalten anstatt einer Dividendenabrechnung. Natürlich finde ich die ISINs nicht auf OeKB (was allerdings für Aktien ja logisch wäre), was im Falle eines Fonds wiederum auf einen Nicht-Meldefond hinweisen würde. Gibt es irgendeinen offiziellen Weg herauszufinden ob ich diese… Weiterlesen »

Hier noch der rest von dem Beleg

Bild

Servus Manuel, du hast nicht wirklich einen einfachen Weg, denn die FMA legt das fest und hierauf haben nur die Inlandsbanken Zugriff. Was du tun kannst ist dieses Wertpapier auch bei einem steuereinfachen Broker zu kaufen und dort nachzusehen, wie es steuerlich behandelt wird und dies dann für deinen Auslandsbroker simulieren. Alternativ auch nachsehen, ob diese Wertpapiere auf Listen zu finden sind die sodann als REITs oder BDCs gelten. Meine Recherchen ergeben im Unterschied zu deinen Recherchen ein anderes Bild. Beide fallen doch unter REIT oder BDC. Wie kommst du zu dem Schluss, dass es sich um eine Aktie handelt?… Weiterlesen »

Servus Andreas, wow, vielen herzlichen dank für deine extrem schnelle Antwort. Ich habe schon etwas in der Richtung befürchtet, dass es hier keine einfache und schnelle Möglichkeit gibt das definitiv festzustellen. Allerdings hab ich jetzt anhand deiner Einstufung und des Tips mit den Listen nochmal eine neue Rechercherunde gestartet und da zeichnet es sich tatsächlich recht eindeutig ab dass es sich um REIT (OHI) und BDC (AC) handelt. Zuvor habe ich die ISINs auf diversen Finanzportalen und bei diversen Brokern gesucht, wo diese fast immer als Typ: Aktie eingestuft waren. Da ich sie ohnehin nur um kleinere „Spekulations-Positionen“ im Portfolio… Weiterlesen »

Hi Andreas, vielen Dank für deine tolle Arbeit. Ich hätte zwei kleine Fragen bzgl. FinanzOnline. 1) Muss man dem Finanzamt relevante Dateien/Unterlagen beim Absenden der Einkommensteuererklärung beilegen oder erst wenn danach gefragt wird 2) Wie ladet man die entsprechenden Dokumente bei FinanzOnline ins Portal hoch?

LG

Servus Wolfgang,

nein, es sind die Berechnungsgrundlagen, Kontoauszüge etc. erst dann vorzulegen, wenn man dazu aufgefordert wird. Das heißt dann Ergänzungsersuchen. Hier schreibt dir das Finanzamt was benötigt wird zur weiteren Bearbeitung der Steuererklärung. Hier gibt es dann auch Upload-Möglichkeiten für deinen Unterlagen.

Grüße,

Andreas

Super vielen Dank das du auf meine etwas andere Frage geantwortet hast!

Lieber Andreas!

Folgende Frage beschäftigt mich: Ich habe ein Depot bei Scalable Capital, in welchem ich regelmäßig physisch replizierende, thesaurierende ETF (Aktien u. Anleihen), synthetische ETF (Rohstoffe) und ETC (Gold etc.) bespare. Ungeachtet meines Depots muss ich nun eine Einkommensteuererklärung machen. Meine Frage nun diese: muss ich Einkommensteuererklärung gleichzeitig mit der Beilage für die Portfolioversteuerung einreichen, oder kann die Beilage auch zu einem späteren Zeitpunkt eingereicht werden?!

Liebe Grüße,

Otto

Salut Otto,

ja, die Beilage E1kv für die Kapitaleinkünfte ist ein Teil der E1, deiner Einkommensteuererklärung. Das heißt, du machst das in einem Aufwaschen.

Gruß,

Andreas

Ein sehr schöner informativer Artikel, vielen Dank dafür. Ich hänge gerade an der ausländischen Quellensteuer bei einem nicht steuereinfachen Broker. Wird die Quellensteuer, zB bei Nextmarkets, einbehalten? Oder sollte man hier vorab eine österr. Ansässigkeitsbescheinigung übermitteln – bieten die (EU)-ausländischen Broker diese Möglichkeit überhaupt an? Wie wird das in der Praxis gehandhabt?

Falls ich einen Bericht dazu auf der Seite übersehen habe, bitte ich um Verzeihung.

Danke und liebe Grüße

Guten Morgen Lisa,

ja, die Quellensteuer wird stets vom Broker einbehalten, denn dieser ist dafür verantwortlich, dass an der Quelle besteuert wird. Hier hast du also gar keine andere Möglichkeit als zu zahlen. Was bei den ausländischen Brokern jedoch nicht passiert ist, dass diese die heimische Steuer berechnen oder gar abziehen.

Gruß,

Andreas

Danke. Diese Logik verstehe ich durchaus für Gewinne mit einem festen Steuersatz, also Dividenden etc. Aber wie sieht das bei Gewinnen aus, die in Österreich im Rahmen der Einkommenssteuer zu versteuern sind. Also zb bei futures oder cfd. Ich nehme an, in manch anderen Ländern wird es ähnlich sein. Hier kann ein Broker dann ja keinen festen Prozentsatz abziehen. Wie kann da der Broker dann eine Quellensteuer abziehen? Oder gibt es für diese Gewinne dann keine Quellensteuer? Oder ist österreich das einzige Land, welches diese Gewinne über die Einkommenssteuer versteuert…? (dass ich jedenfalls in Österreich versteuern muss, ist sowieso klar)… Weiterlesen »

Hallo Lisa,

Quellensteuer fällt iR nur bei Dividenden und Zinsen an – bei realisierten Gewinnen nicht.

Hier gibt es mehr zum Thema Quellensteuer:

https://www.broker-test.at/steuern/quellensteuer/

Gruß,

Andreas

Hallo Andreas,

danke für deine informative Arbeit für uns Kleinanleger. Habe geplant ins Ausland nach Spanien zu ziehen, bin dort auch dann steuerpflichtig und habe steuereinfache Depots in Österreich. Ist es vielleicht gescheit meine Depots auf einen international günstige Broker wie Interactive Brokers zu übertragen, denn steuereinfach bringt dann ja nix mehr. Danke im Voraus! Juan

Servus Juan,

ich würde mir einen spanischen Broker nehmen, der dann auch für die Steuer übernimmt. Beim Wegzug aus Österreich musst du wegen der Entstrickungsbesteuerung aufpassen bzw. diese berücksichtigen. Da könnte es Sinn ergeben die Positionen zu verkaufen, zu versteuern und in Spanien neu zu beginnen. Es ist halt ein sehr komplexes Thema.

Grüße,

Andreas

Hallo Andreas,

vielen Dank für deine sehr informative Seite! Muss ich eigentlich als Privatanleger mit ausländischem Depot bei der Realisierung von Kursgewinnen oder bei Ausschüttungen eine KEST-Anmeldung machen und die Steuer dann entsprechend relativ zügig abführen oder gilt das nur für Unternehmen? Ich hätte es jetzt so interpretiert, dass die Veranlagung der Gewinne/Ausschüttungen erst mit der Einkommenssteuererklärung des entsprechenden Jahres erfolgt. Was ist deine Meinung/Wissensstand dazu?

LG

Servus Josef,

auch das ist mein Wissensstand, erst mit der Einkommensteuererklärung.

Bei Depotüberträgen gibt es gewisse Meldepflichten (auf die ich nun draufgekommen bin), bei der KESt ist mir persönlich aber nichts bekannt (wie immer alles ohne Gewähr und ich bin auch nur ein Laie wie wir alle da draußen).

Hallo Andreas! Zu den CRS meldepflichtigen Daten die von der ComDirect übermittelt wurden stehen Summe Bruttoerträge und Summe Bruttoerlöse. Ist unter Summe Bruttoerträge die Summe aller Dividendenzahlungen zu verstehen und Summe Bruttoerlöse die summierten Veräußerungsgewinne der Wertpapiere im Kalenderjahr? Ich wäre Dir über ein kurzes Statement sehr dankbar. LG Maria

Hallo Maria, du hast den CRS Report für 2020 bereits erhalten? So wie du es schreibst würde ich es auch sehen. Erträge sind aus Zinsen, Dividenden, Ausschüttungen, etc. und unter Bruttoerlöse wie du es schreibst, alle Verkäufe in diesem Jahr als Summe dargestellt. Nicht wirklich brauchbar für uns, aber das ist eben das, was ans österreichische Finanzamt gemeldet wird. Damit können die dann Stichprobenkontrollen machen, ob du eh alles korrekt angegeben hast. Du hast ja auch eine DEUTSCHE Steuerbescheinigung erhalten, hier müsstest du weitere Anhaltspunkte finden (natürlich mit den Unterschieden zwischen AT und DE nicht 1:1 brauchbar in der Regel,… Weiterlesen »

Wann sind immer Stichtage um den Gewinn im Einkommenssteuerasugleich anzugeben und sind irgendwelche Zwischenbilanzierungen oder Zwischen zahlungen (zB Quartalsweise) an das Finanzamt zuschicken? Broker ist Trade Republik. Danke!

https://www.broker-test.at/faq/faq-steuern/#elementor-toc__heading-anchor-8

„Die Einkommensteuererklärung ist bis 30. April des Folgejahres bzw. bei elektronischer Übermittlung über FinanzOnline bis 30. Juni des Folgejahres einzureichen (§ 134 Abs 1 BAO).“

Ob Vorab-Zahlungen zu leisten sind, bestimmt das Finanzamt und hängt davon ab, mit welcher Steuerschuld zu rechnen ist.

Ich wollte fragen wenn ich jetzt bei Trade republic Shares (Aktien) einer Firma gekauft habe und einiges an Gewinn gemacht habe, ob für mich ausschüttungsgleiche Erträge bei Fonds und ETFs irrelevant sind oder ich mich darum auch in der Steuererklärung kümmern muss ?

Wenn es sich bei dem Wertpapier um keinen Fonds nach österreichischem Recht handelt, so gibt es auch keine steuerliche Behandlung als Meldefonds oder Nicht-Meldefonds.

Hat der Brexit eine Auswirkung auf den Common Reporting Standard (CRS) zwischen Großbritannien und der EU?

Nein, keine Auswirkungen. Großbritannien ist zwar ein bissl wilder, aber den CRS werdens natürlich weiterhin durchziehen sonst sinds bald auf einer No-Go-Liste 🙂