Das Wichtigste zusammengefasst

- Wertpapiere wie Aktien, ETFs, etc. werden in Österreich mit 27,50 % Wertpapier besteuert, es gibt aber auch Ausnahmen und so könnte auch die Regelbesteuerung, also der persönliche Einkommensteuertarif gelten.

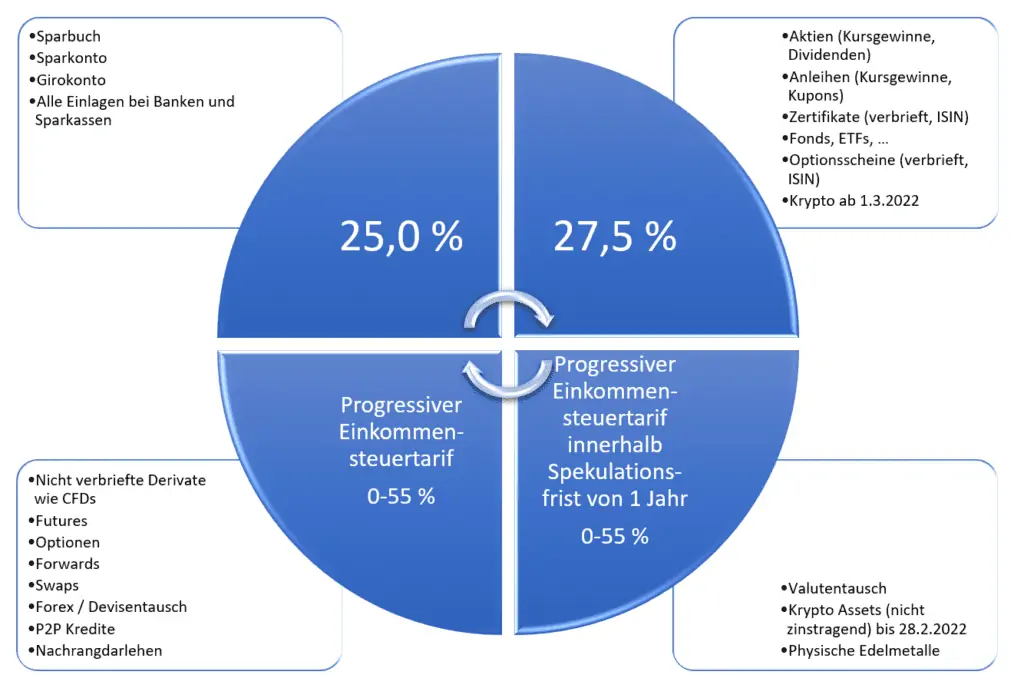

- Die Steuersätze:

- 25 % für Kapitalerträge wie Sparbücher, Sparkonten, Bausparer

- 27,50 % es bei realisierten Kursgewinnen von Aktien, Anleihen, Zertifikaten, Fonds und verbrieften Optionsscheinen

Der selbe Prozentsatz gilt natürlich auch für deren Dividenden, Anleihezinsen bzw. Ausschüttungen/ausschüttungsgleiche Erträge von Fonds und ETFs - 27,50 % Steuer gilt seit 1.3.2022 auch bei realisierten Krypto-Gewinnen und anderen Kryptoerträgen

- Der progressive Einkommensteuertarif (bis 55 %) gilt bei CFDs, Futures, Optionen, Forex, P2P Kredite oder Nachrangdarlehen z. B.

- Der progressive Einkommensteuertarif innerhalb einer Spekulationsfrist von max. 1 Jahr gilt bei Valutentausch und physischen Edelmetallen.

In diesem Ratgeber

Wie werden Wertpapiere besteuert?

Wie viel Steuer muss ich zahlen, wenn ich meine Aktie verkaufe? Wenn ich meinen ETF verkaufe? Wie ist das bei Krypto? Fragen über Fragen und oftmals ist die pauschale und richtige Antwort, dass 27,5 % an Steuern abgeführt werden müssen, wenn Gewinne realisiert werden. Realisiert bedeutet, dass ein Wertpapier erfolgreich verkauft wurde und ein Gewinn übrig bleibt, wenn der Anschaffungswert abgezogen wird.

Doch es gibt auch Ausnahmen und es gibt noch ganz viel mehr als Aktien und ETFs. Dieser Beitrag versucht an der Oberfläche aufzuklären, wann, welcher Steuersatz anfällt. Details oder Sicherheit bringt Ihnen das persönliche Gespräch mit einem Steuerberater Ihrer Wahl.

25,0 %, 27,50 % oder Einkommensteuer?

Der besondere Steuersatz von 25 % gilt seit 2016 nur noch für Geldeinlagen bei Kreditinstituten wie auf Sparkonten, Sparbüchern, Girokonto Guthaben. Einkünfte aus Kapitalvermögen unterliegen daher in der Regel dem 27,50 %igen Sondersteuersatz der von den heimischen Banken als Kapitalertragsteuer (KESt) abgezogen wird. Mit der Kapitalertragsteuer ist alles endbesteuert und der Anleger hat keine weiteren abgabenrechtlichen Pflichten. Es gibt aber Wertpapiere bzw. andere Veranlagungen die nicht unter die KESt fallen und diese werden dann mit dem persönlichen Einkommensteuertarif versteuert und müssen von einem selbst über die Einkommensteuererklärung deklariert und abgeführt wird. Der persönliche Einkommensteuertarif kann über den 27,50 % liegen, aber auch darunter. Theoretisch. Vermutlich wird es nur wenige Kapitalanleger im Wertpapierbereich geben, welche einen niedrigeren persönlichen Einkommensteuertarif haben als die 27,50 %.

Dieser Chart zeigt die 4 Möglichkeiten auf, wie die unterschiedlichen Gattungen versteuert werden. Wichtiger Hinweis: Es gibt so manche Spitzfindigkeit (siehe unter anderem Kommentare), die eine Gattung von KESt zu Einkommensteuer hüpfen lassen und umgekehrt. Daher Achtung und einen Steuerberater oder das Finanzamt hinzuziehen.

25,00 % Steuer

Mit dem besonderen Steuersatz von 25 % unterliegen wie bereits oben angeführt z. B.

- Sparbuch

- Sparkonto

- Girokonto

- grundsätzlich alle Einlagen bei Banken und Sparkassen

Bei heimischen Banken wird diese Steuer von 25 % von der Bank abgeführt als KESt und ist damit endbesteuert.

27,50 % Steuer

Dem besonderen Steuersatz von 27,5 % unterliegen folgende realisierte Kursgewinne von Wertpapiere bzw. deren Erträge / Erlöse:

- Kursgewinne von Aktien

- Dividenden von Aktien

- Anleihezinsen (Kupons)

- Kursgewinne von Anleihen

- Indexzertifikate

- Kapitalschutzprodukte

- Bonuszertifikate

- Inländische Fonds

- Meldefonds und Nicht-Meldefonds (hier aber pauschalierte Ermittlung der Erträge, welche verKEStet werden)

- Optionsscheine

- Krypto

Bei heimischen Banken wird diese Steuer von 27,5 % von der Bank abgeführt als KESt und ist damit endbesteuert.

Kapitalerträge

Einkünfte aus der Überlassung von Kapital wie z. B. Dividenden oder Zinsen aus Anleihen nach § 27 Abs. 2 des EStG.

Kapitalgewinne

Einkünfte aus realisierten Wertsteigerungen nach § 27 Abs. 3 des EStG wie Einkünfte aus der Veräußerung oder Einlösung sonstiger Abschichtung und auch die Einkünfte von Nullkuponanleihen.

Einkünfte aus Termingeschäften

Einkünfte gemäß § 27 Abs. 4 EStG 1988 liegen nur vor, wenn

- ein Differenzausgleich erfolgt,

- eine Stillhalterprämie geleistet wird,

- das Derivat selbst veräußert wird oder

- eine sonstige Abwicklung (Glattstellen) erfolgt.

Zur Behandlung von Schadenersatz bei Substanzschaden, siehe Rz 6143.

Altbestand

Für Altbestände, also Wertpapiere die man bereits vor dem 31.12.2010 angeschafft hat, gibt es keine KESt die berücksichtigt werden muss. Wertpapiere die ab dem 1.4.2012 angeschafft wurden, sind definitiv Neubestand und für die gilt die Versteuerung in der Höhe von 27,50 %. Nun gibt es einen Zeitraum der dazwischen liegt. Hier gilt, dass Aktien, Investmentfonds, Immofonds die vor dem 1.1.2011 erworben wurden als Altbestand gelten. Bei Anleihen, verbriefte Derivate (z. B. Zertifikate, Optionsscheine) die vor dem 1.4.2012 erworben wurden, gelten ebenso als Altbestand. Hier aber mit einer Besonderheit (damit es kompliziert wird). Wurden diese Wertpapiere zwischen 1.10.2011 und 1.4.2012 erworben müssen die realisierten Kursgewinne im Rahmen der Einkommensteuerklärung mit dem Sondersteuersatz von 27,5 % versteuert werden.

In diesem Video wird erklärt, warum die Kapitalertragsteuer in Österreich eine Abgeltungsteuer ist. Das bedeutet, es sind grundsätzlich keine weiteren Angaben in der Steuererklärung zu machen, wenn ein steuereinfacher Broker verwendet wurde.

Kryptowährungen

Seit 1.3.2022 werden Kryptowährungen mit dem besonderen Steuersatz von 27,5 % besteuert. Genaueres zur Kryptosteuer gibt es hier nachzulesen. Zu den Einkünften aus Kryptowährungen zählen laufende Einkünfte aus Kryptowährungen („Früchte“) sowie unabhängig von der Erfüllung einer Behaltefrist Einkünfte aus realisierten Wertsteigerungen von Kryptowährungen („realisierte Kursgewinne“).

Keine laufenden Einkünfte sind Staking, Bounties und Hardforks. Hier wird im Rahmen des Verkaufs erst die Besteuerung fällig.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen0 -55 % Einkommensteuer

Der progressive Einkommensteuertarif des Einzelnen fällt bei folgenden Wertpapieren an:

- CFDs

- Futures

- Optionen

- Forex

- Fremdwährungskonten

- Nachrangdarlehen (Crowdinvesting)

- P2P Kredite (Mintos, Bondora, …)

Wobei es hier natürlich stets auf den Einzelfall ankommt, ob tatsächlich die Regelbesteuerung in Form des progressiven Einkommensteuertarifs angewendet wird oder nicht.

Die Tabelle der Einkommensteuer, Stand Dezember 2024:

Einkommensteuer Tabelle für 2024

| Einkommen | Steuersatz |

|---|---|

| bis 12.816 Euro | 0 % |

| bis 20.818 Euro | 20 % |

| bis 34.513 Euro | 30 % |

| bis 66.612 Euro | 40 % |

| bis 99.266 Euro | 48 % |

| bis 1.000.000 Euro | 50 % |

| ab 1.000.000 Euro | 55 % |

Einkommensteuer Tabelle für 2025

| Einkommen | Steuersatz |

|---|---|

| bis 13.308 Euro | 0 % |

| bis 21.617 Euro | 20 % |

| bis 35.836 Euro | 30 % |

| bis 69.166 Euro | 40 % |

| bis 103.072 Euro | 48 % |

| bis 1.000.000 Euro | 50 % |

| ab 1.000.000 Euro | 55 % |

P2P Kredite

P2P Kredite wie z. B. bei Mintos oder Bondora werden ebenso mit dem persönlichen, progressiven Einkommensteuertarif in der Höhe von 0 bis 55 % versteuert.

0 -55 % Einkommensteuer, wenn innerhalb Spekulationsfrist von 1 Jahr

Es gilt der progressive Einkommensteuertarif, wenn bei folgenden Gattungen innerhalb der Spekulationsfrist von einem Jahr der Verkauf stattfinden. Wird erst nach dem Jahr Spekulationsfrist verkauft, so ist der erzielte Gewinn steuerfrei.

- Valutentausch

- Kryptowährungen (Bitcoins, etc.) bis 28.2.2022

- Physische Edelmetalle

Wichtig und nicht vergessen sollten Sie, dass wenn Sie Erträge die mit Ihrem Einkommensteuertarif versteuert werden, haben, so können Sie bei diesen sehr wohl Werbungskosten geltend machen. Hingegen bei Erträgen die unter die Kapitalertragsteuer fallen, können Sie keinerlei Werbungskosten geltend machen.

Fazit

In Österreich ist es so, dass Zinsen von Sparbüchern oder Sparkonten dem besonderen Steuersatz von 25,0 % unterliegen. Bei Kapitalgewinnen oder Kapitalerträgen aus Aktien, ETFs, etc. wird der besondere Steuersatz von 27,5 % fällig. Auch Krypto Assets fallen seit 1.3.2022 pauschal unter dem besonderen Steuersatz von 27,5 %.

Der progressive Einkommensteuertarif von 0 bis maximal 55 % wird bei nicht verbrieften Derivaten (CFDs), Futures, Optionen, Forex bzw. Devisentausch, P2P Krediten oder Zinserträge aus Nachrangdarlehen angewendet.

Der progressive Einkommensteuertarif mit einer Steuerbelastung von 0 bis 55 % wird auch bei Valutentausch (also z. B. Dollar-Scheine in Euro-Scheine) oder physischen Edelmetallen angewendet. Hier ist es jedoch so, dass die Besteuerung nur dann nötig ist, wenn der Verkauf innerhalb der Spekulationsfrist von einem Jahr passiert.

Frage zu Besteuerung, angenommen ich habe 10 Aktien je 10 € gekauft, also 100 Euro Einstandspreis. Kurs 20 Euro, d.h. Wert 200 Euro, d.h. es würden bei einem Verkauf 27,5% kest von 100 Euro Gewinn anfallen, also 27,5 Euro… Annahme: ich kaufe nun weitere 10 Aktien zu jetzt 20 Euro je Stück um 200 Euro.. d.h. ich habe nun 20 Aktien mit einem Einstandspreis von 300 Euro, d.h. ich habe einen gleitenden Durchschnittspreis von 15 Euro je Stück. Verkaufe ich jetzt 10 Stück Aktien, dann wäre der Gewinn nur 10×5 Euro, also 50 Euro und die Steuerlast nach 27,5 %… Weiterlesen »

Wenn es so wäre wie du es beschreiben hast, wäre es lässig. Wenn ich mich korrekt an die Steuerrechts-Seminare in meinem Studium erinnere, wird hier das FIFO-Verfahren (First In-First Out) angewandt, das heißt die Aktien die du zuerst gekauft hast, sind auch die ersten die du verkaufst. Um dein Rechenbeispiel zu finalisieren: Du generierst einen Gewinn von 100, da du die ersten 10 Stk, um 100 gekauft hast und folglich diese 10 Stk. um 200 verkauft werden. Zur genaueren Lektüre: https://findok.bmf.gv.at/findok?execution=e1s1

Dann ist dein Studium aber schon über 10 Jahre aus 😉 Seit über 10 Jahren gilt bei verbrieften Wertpapieren das gleitende Durchschnittspreisverfahren.

Dein Link geht ins Leere. Die Seite des BMF ist leider sehr tricky. Es gibt die Funktion „Permalink“, damit kannst du den richtigen Link holen und hier einfügen. Unterm Strich gilt jedoch für den Neubestand das Durchschnittspreisverfahren. Gaaaaaaaaanz sicher, zumindest hier in AT, der große Unterschied zu DE.

Servus Bombi

ad a) ja, das gleitende Durchschnittspreisverfahren gilt

ad b) alle andere Bewertungsverfahren sind es nicht, also unbedingt das gleitende Durchschnittspreisverfahren anwenden!

Danke!

Geht nämlich darum, dass ich degiro Werte, die gut im Gewinn verkaufen muss. Will aber nicht diese hohen gewinne ausweisen und dementsprechend viel Steuern zahlen. Mit meiner oben erwähnten Methode könnte ich so die gleitenden Durchschnittspreise durch einen Kauf weiterer Anteile zum aktuellen Kurs anheben. Ein anschließender Verkauf bei degiro würde dann zu dem erhöhten gleitenden Durchschnittspreis erfolgen, weshalb der ausgewiesene Gewinn nicht mehr ganz so hoch ist…

Macht das noch jemand so?

Warum musst du diese verkaufen? Aber das wirst du dir schon gut überlegt haben.

Hast du nicht irgendwo noch Verluste rumliegen die du realisieren könntest?

Geht um die degiro Problematik, Depot gibt’s bald nimma. Umzug oder verkaufen…

Verlustverrechnung mach ich eh, hab eh schon Verluste realisiert. Aber durch die dargestellte Gewinnschmälerung brauch ich weniger Verluste..

Wieso kommt kein Übertrag in Frage? Das ergibt keinen Sinn, wenn du aus Steuergründen dir weitere Papiere ins Depot legst.

Hallo,

Warum gibt es eine Alt-Kest ? Die nicht mit der normalen Kest für Aktienverkäufe zb. gegengerechnet werden kann… Warum ist das so?

Index Zertifikat im Jahr 2009 gekauft und nun muss ich Kest zahlen? Dachte es gibt hier einen Altbestandschutz?

Ist diese „Alt – Kest “ im Zuge der Einkommensteuererklärung rückerstattbar?

Danke

Hallo Christian,

wie lautet die Erklärung deines Brokers dafür? 🤔

Die Frist für die Abgabe der Einkommenssteuererklärung ist ja Ende Juni (zumindest über finanzonline). Spätestens wann bekommt man eine auf den Deckel, wenn etwas nicht ordnungsgemäß versteuert wurde bzw. haben die überhaupt die Ressourcen sich das bei jedem einzelnen genau anzuschauen? Ich kenne etliche Kandidaten, die bei Degiro schon jahrelang Dividenden in geringer Höhe kassiert haben und sich noch nie um die Versteuerung gekümmert haben. Die haben bis zum heutigen Tage noch keine Probleme gehabt…

So ein Schreiben flattert gerne mal rein, wo es heißt, deklarier mal. Da ist die Sache aber schon am laufen und auch schon zu spät. Bin jetzt kein Experte, aber da heißts dann wohl ganz schnell ExpertInnen-Rat aus der Steuerberatungskanzlei anfordern und die machen eine Selbstanzeige. Das Problem ist nämlich, aktuell liegt die Verjährungsfrist bei vorsätzlich verkürzte Abgaben bei 10 Jahren. Wir sind mittlerweile schon längst weg vom Kavaliersdelikt, die Strafen werden höher, die Fristen werden länger und die Technologie wird besser. Ist ja keine Hexerei, dass automatisiert Aufforderungsschreiben ausgesandt werden, nachdem die Meldung des ausländischen Finanzamts ans heimischen Finanzamt… Weiterlesen »

Hallo, weiß nicht ob die Frage hier angemessen ist, aber kennt jemand eine Steuerberatungskanzlei, die eine Software mit welcher man die Reports von IB verarbeitet, hat? Oder eine Kanzlei, der man die mit Tradingsteuer sattelfest ist.

Lieber Andreas, erstmals vielen Dank das du Dir die Mühe macht und uns Laien hier die Dinge erklärst die nicht immer so einfach sind. Ich habe meinen erstmaligen Aktiengewinn ( aktien im ausland) über DEGIRO ordnungsgemäß in der Einkommenssteuererklärung für 2020 versteuert. Komischerweise hat mir aber das Finanzamt vom Gewinn den progressiven Einkommensteuertarif mit 50% verrechnet. Wie kann das sein ? Habe deine Anweisungen laut Video und Homepage 1 zu 1 durchgeführt. Hast du einen Tipp für mich ?Es müsste doch nur die KEST sein. Danke für deine Hilfe. LG

Hallo Markus,

könnte es sein, dass du im E1 beim Punkt 8 hier das Hakerl gesetzt hast?

Gruß,

Andreas

PS: Ich habe meine Meinung zu den einzelnen Themen geschrieben, ohne Gewähr auf Richtigkeit… also immer kritisch betrachten und gegebenenfalls mit einer Steuerberatungskanzlei deiner Wahl klären. Nur die sind tatsächlich in der Lage Licht ins Dunkle zu bringen.

Vielen Dank für die schnelle Rückmeldung. Ja,das kann sein. Ich habe nächste Woche einen Termin beim Finanzamt. Man kann das sicherlich rückgängig machen oder ?

Danke nochmals.

Du siehst ja in Finanzonline was du ausgefüllt hast 😉

Du müsstest gegen den Bescheid berufen.

Danke Dir. LG

Hallo Andreas, bin gerade dabei meine Einkommensteuererklärung zu machen, weil ich mit meiner Frau bei der DADAT ein Gemeinschaftsdepot besitze. In der Beilage zur Einkommensteuererklärung E1 für Einkünfte aus Kapitalvermögen wird unterschieden zwischen „Inländische Kapitaleinkünfte“ und „Ausländischen Kapitaleinkünfte“. Ich habe von meiner Bank auch die Jahresübersicht bekommen (siehe Anhang). Leider ist nicht ersichtlich, ob es sich bei den angegebenen Beträgen um „Inländische Kapitaleinkünfte“ oder „Ausländischen Kapitaleinkünfte“ handelt. Sind es vielleicht bei einem inländischen Broker automatisch inländische Kapitaleinkünfte? Entschuldige bitte meine Unwissenheit – ist alles neu für mich. Wär dir sehr verbunden, wenn du mir einen Rat geben könntest. Gruß Emil… Weiterlesen »

Das ist wirklich ein bisschen irreführend, wenn ich mich nicht irre, immer ohne Gewähr, meinen sie hier die im Inland erzielten Kapitaleinkünfte.

Hallo Andreas,

Kurzer Nachtrag zu meinem letzten Kommentar. Ich hab die Frage erst nach mehrerer Stunden Suche gestellt, hab dann ironischerweise eine Viertelstunde nach dem Absenden des Kommentars die Begründung in § 27a Abs. 2 Z 7 gefunden.

Mein ursprüngliches Kommentar wurde noch nicht freigeschalten. Ich kann daher nicht darauf antworten und sehe auch nicht die Möglichkeit es zu bearbeiten oder zu löschen.

Ich dachte mir ich poste diesen Nachtrag damit du dir nicht unnötig die Mühe machst mir nochmal zu antworten.

Liebe Grüße,

Jason

Hallo Andreas, Vielen Dank für die so gut aufbereiteten Infos, hier als auch auf deinem YouTube Kanal. Ich wollte fragen woher es sich ergibt, dass bei Optionen die normale Einkommenssteuer anfällt. In § 27 Abs. 1 heißt es: „Einkünfte aus Kapitalvermögen sind Einkünfte aus der Überlassung von Kapital (Abs. 2), aus realisierten Wertsteigerungen von Kapitalvermögen (Abs. 3) und aus Derivaten (Abs. 4), soweit sie nicht zu den Einkünften im Sinne des § 2 Abs. 3 Z 1 bis 4 gehören. […]“ und im Absatz 4: „Zu den Einkünften aus Derivaten gehören 1. der Differenzausgleich, 2. die Stillhalterprämie, 3. Einkünfte aus… Weiterlesen »

Hallo Andreas! Ich bin 18 und trade viel mit CFD. Ich habe aber noch kein Einkommen und mach unter 11 000€ Umsatz. Bedeutet das also, dass ich keine Steuern auf meine CFD zahlen muss?

Hast du vielleicht eine Antwort dazu?

MfG

NMJL

Es geht nicht um den Umsatz der versteuert werden muss, sondern um den realisierten Gewinn. CFD Handel fällt unter die Tarifbesteuerung und alle Tarifeinkünfte müssen addiert werden. Bist du unter der Grenze gibt’s halt keine Steuer. Aber nicht vergessen, dokumentieren, falls das Finanzamt nachfragt.

Bedeutet also wenn ich addiert unter 11 000€ gewinn im Jahr realisiere und kein Einkommen habe, sind meine CFD gewinne Steuerfrei?

Hallo Andreas! Bin vor kurzem auf die App „relax-tax.at“ gestoßen. Eine App, für den Steuerausgleich in Österreich. Hast du davon schon gehört bzw. Erfahrungen damit? Wenn nein, kannst du dazu mal was berichten? MfG, Christian

Keine Erfahrungen, doch das sieht ganz nach Arbeitnehmerveranlagung aus, das ist mehr der Themenbereich der Arbeiterkammer 🙂

Hallo Andreas, Danke für deine Infos! Was mir noch nicht ganz klar ist: Können Verluste aus Aktien mit Einnahmen aus einem Nachrangdarlehen gegengerechnet werden? Bei mir könnte es Sinn machen die Aktien nach dem Einkommensteuertarif zu besteuern – aber das geht nur bei bestimmten Aktien? LG P

Nein

Hallo Andreas,

Kurze Frage: In welche Kategorie fallen deiner Meinung nach Erträge aus Knock-out Derivaten?

Wenn die 27,5% KeSt anfallen, müsste das die Depotführende Bank abziehen. Wenn es unter die Einkommensteuer fällt muss ich mich selbst darum kümmern, oder? Habe kürzlich mein erstes knock-out verkauft, aber die Bank hat vom Gewinn nichts abgezogen, was mich ein wenig verwirrt hat.

Damit habe ich mich nicht beschäftigt.

Ich hab gerade ein Open-End Knock-Out Call – Zertifikat bzw. Optionsschein (DE000GH2JYT1) verkauft, und flatex hat ganz normal die 27,5% vom Gewinn abgezogen

Wenn verbrieft, sollte es auch so sein. 😉

Dear Andreas,

thank you for all your valuable articles.

It seems I am paying a fixed yearly tax (on 31 Dec) on some positions like Realty Inc and Vaneck biotech ETF (BBH), in addition to the regular taxes on each Auschüttung.

Dadat told me that this was because these were ´weisse´ (?) fonds, but could not provide me more explanation. The transaction mentions 0 eur Auschuttung and:

Steuern: xx €

Gebühren: 0,00 €

Gutschrift: -xx €

Are you familiar with this?

Kind Regards

Loic

of course I am, Loic,

I was talking about this taxes with the example of my REIT which I bought

https://youtu.be/pfmutYN2-is

Here at this page you can find more about this topic: https://www.broker-test.at/steuern/aktiensteuer/#REITs_und_BDCs

Have fun 😉

Hallo Andreas,

Annahme: Anlageplan seit Jän 2001 bis aktuell, Fonds und Depot in Luxenburg, monatlicher Zukauf.

Am 31.12.2010 Anzahl Anteile 900 (ist Altbestand?)

Derzeit ca. 1700 Anteile.

1.) sind die Ausschüttungsgleichen Erträge für 800 Anteile (seit 1.1.2011) oder für die ganzen 1700 Anteile zu berechnen.

2.) Ist beim Verkauf der Anteile die KEST für alle Anteil zu berechnen oder excl. des Altbestandes?

Danke

Grüße

James

James, ich würde sagen alles wie bisher. Wie hast du das bisher versteuert?

Hi Andreas,

da liegt mein Problem, da ich bis vor kurzem der Meinung war, dass bei einem thessaurier erst am ende die Steuer fällig wird bis jetzt noch nichts. Bin durch einen Bekannten darauf hingewiesen worden, dass sehr wohl jählich die ausschüttungsgleichen Erträge versteuert werden müssen. Ich werde mich nun mit dem Finazamt in Verbindung setzen um die Steuern nachzubezahlen. Möchte dazu aber konkret wissen ob ich nur für die Anteile die nach dem 1.1.2011 gekauft wurden die KEST zu entrichten habe.

Grüße James

PS sorry für die späte Reaktion auf deine Antwort

James, bitte wende dich hier an eine Steuerberatungskanzlei die dich hier fachgerecht begleiten.

Mir selbst ist nichts bekannt, warum für den Altbestand keine Steuern auf seine Ausschüttungen und ausschüttungsgleiche Erträge anfallen würden, aber in deinem Fall, dringende Empfehlung: Gehe zu den Experten.

Danke Andreas,

bin schon am Weg!

Grüße

James

Hallo Andreas,

da habe ich anscheinend die Kursgewinnbesteuerung mit der Besteuerung der ausschüttungsgleichen Erträge verwechselt.

https://www.raiffeisen.at/ooe/de/private-banking/wirtschaft-boerse/steuern.html

Wertpapiere aus Altbestand unterliegen nicht der Kursgewinnbesteuerung

Bei Altbestand handelt es sich um Aktien und Fondsanteile, die vor dem 1. Jänner 2011, sowie Anleihen und Derivate (z.B. Zertifikate), die vor dem 1. April 2012 erworben wurden.

Grüße

James

Hallo Andreas, du hast in deinem Video toll erklärt wie man die Ausschüttungsgleichen Erträge für die Einkommensteuererklärung aufbereitet. Ich finde zu meinem Fond 4 Jahresmeldungen. Für die Zeit davor sollte die Info in den Jahresdaten zu finden sein, ober wo genau? Welche Entsprechnung würde z.B.: der Punkt 3 in den Jahredaten haben? Stimmt meine Annahmne von Punkt 2 und Punkt 4? Jahresmeldung Kennzahlen ESt-ERkläung Priv. 1) Ausschüttungen 27,5% (Kennzahlen 897 oder 898) 2) Ausschüttungsgleiche Erträge 27,5% (Kennzahlen 936 oder 937) 3) Steuersatz von 27,5% unterliegen (Kennzahl 984 oder 998) 4) Die Anschaffungskosten des Fondsanteils sind zu korrigieren um Jahresdaten a)… Weiterlesen »

Hallo James,

bitte wende dich an eine Steuerberatungskanzlei, das was du von mir hier verlangst ist ein vollumfänglicher Support den dir aber nur eine Steuerberatungskanzlei anbietet.

Gruß,

Andreas

Hallo Andreas,

danke für den super Beitrag.

Habe 2 Fragen bezüglich der Einkommenssteuer.

Wenn man Angestellt ist und sozusagen bereits die Einkommenssteuertarife zur Anwendung kommen, werden die Gewinne beim Handeln von CFD’s, Futures,Optionen etc.dann zu dem vorhandenen Einkommen dazugerechnet und dementsprechend versteuert?

Wie funktioniert die Versteuerung bei einem Steuereinfachen Broker wie Flatex dann? Die werden ja keinen Zugriff auf meine Einkünfte aus anderen Bereichen bekommen oder?

Danke für deine Antwort

Grüße

Mario

Servus Mario,

ja, natürlich wird das Gesamt-Einkommen errechnet und davon die Steuer bezahlt, aber Achtung, du kannst natürlich nicht Verlust von Kapitalerträgen mit z. B. deinem Gehalt gegenrechnen.

Bei Flatex ist alles steuereinfach, außer der CFD Bereich. Liegt auch daran, dass dieses Angebot über einen Partner , die Société Générale läuft.

Hello Andreas. Thank you very much for the detailed information, it provided a lot of help for me. I am South African currently residing and studying in Austria, expecting to stay in Austria for the next 3 years at least. I am currently day trading CFDs with Plus500, mostly positive results after a month. My question would be: I currently do not have a tax number in Austria nor South Africa. I do not expect to earn more than 11 000 Euros this year as a student. Therefore, I would like to know if this is okay, do I need… Weiterlesen »

I am so sorry, but I am no tax advisor so I can not give you any advise what to do expect the one thing: document every trade in case the tax office asks.

Thank you very much Andreas, I will do so!

Whenever you open a real trading account, all trading platforms will require you to give them your Tax Nr.

The Austrian Traders do not need the tax number, but all others do.

Hallo,

Angenommen, es steigt eine Aktie so hoch, dass man sie verkauft um den Gewinn zu nehmen. Kann man die selbe Aktie am nächsten Tag kaufen wenn es zu einer Korrektur kommt? Danke Und LG Niko

Hallo Niko,

Ja, warum denn nicht?

Wichtig ist nur, dass du nicht gleichzeitig eine Kauf- und Verkaufsorder reinstellst zum selben Papier. Das nennt sich Crossing, ein in-sich-Geschäft und ist verboten: https://www.youtube.com/watch?v=uiDAPSqz93Y

Grüße,

Andreas

Hallo, da ich die frage nirgends gefunden habe stelle ich sie nun

wie funktioniert es bei finanzierte accounts von prop trading firmen? liegt hier der gleiche steuersatz auf?

Das ist eine Frage für eine Steuerberatungskanzlei, wo genau dargelegt wird, welche Rolle man hier selbst spielt und was hier genau mit dem Geld passiert.

Hallo,

Stimmt es, dass man bei CFD-Gewinnen Kosten abziehen darf? Wenn ich zB für Trading Signale bezahle, darf ich dann diese Kosten abziehen?

Danke!

sowas in die Richtung habe ich ebenso in Erinnerung, abzuklären mit den ExpertInnen der Steuerberatungskanzlei der Wahl.

Hallo Herr Andreas,

Erstmals alles Gute für das Jahr 2021.

Wie ich verstanden habe, fallen nach 1 Jahr weder Kest noch Einkommenssteuer? Also nach 1 Jahr Behaltefrist kann ich meine Kryptos ohne Steuern verkaufen (Kest und Einkommenssteuer)?

Danke und LG

Servus Ömer,

grundsätzlich ja, kommt aber natürlich darauf an, wie in Kryptowerte investiert wurde.

Hallo,

Vielen lieben Dank dass Sie so rasch geantwortet haben.

Was meinen Sie mit „wie in Kryptowerte investiert wurde“?

Ich habe Geld auf Konto überwiesen und mit diesem Geld habe ich BTC und ETH gekauft. Meinen Sie das oder?

damit meine ich, ob es vielleicht ein zinsbringendes Produkt war oder ein Wertpapier wie ein CFD der auf einen Kryptowert basiert.

Wo hast du denn deine Werte gekauft?

Ich habe die Werte auf Bitpanda gekauft. Ich habe Bitocoins und Ethereum gekauft. Mehr habe ich nicht gekauft

Da hast du dann ja echte Kryptowerte ohne einer Verzinsung gekauft und diese liegen im Wallet. Dann gilt hier die Spekulationsfrist.

Das heißt für mich dass ich nach 1 Jahr Behalten kein Einkommenssteuer und Kest bezahlen muss? Habe ich richtig verstanden?

Ich kann dir hier keinen Freibrief geben, den gibt dir nur ein Steuerberater, der Rest ist deine Entscheidung.

Hier habe ich noch etwas für dich und einen Link zum Finanzministerium: https://www.broker-test.at/alternativen/bitcoin-kurs/#elementor-toc__heading-anchor-11

Vielen lieben Dank