Das Wichtigste zusammengefasst

- Wertpapiere wie Aktien, ETFs, etc. werden in Österreich mit 27,50 % Wertpapier besteuert, es gibt aber auch Ausnahmen und so könnte auch die Regelbesteuerung, also der persönliche Einkommensteuertarif gelten.

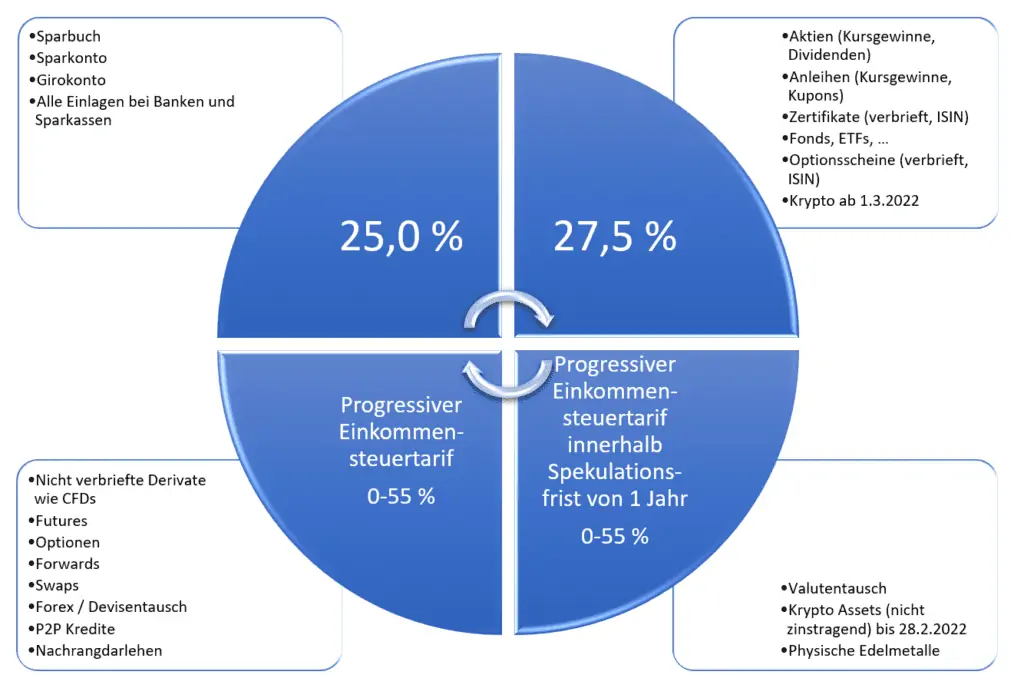

- Die Steuersätze:

- 25 % für Kapitalerträge wie Sparbücher, Sparkonten, Bausparer

- 27,50 % es bei realisierten Kursgewinnen von Aktien, Anleihen, Zertifikaten, Fonds und verbrieften Optionsscheinen

Der selbe Prozentsatz gilt natürlich auch für deren Dividenden, Anleihezinsen bzw. Ausschüttungen/ausschüttungsgleiche Erträge von Fonds und ETFs - 27,50 % Steuer gilt seit 1.3.2022 auch bei realisierten Krypto-Gewinnen und anderen Kryptoerträgen

- Der progressive Einkommensteuertarif (bis 55 %) gilt bei CFDs, Futures, Optionen, Forex, P2P Kredite oder Nachrangdarlehen z. B.

- Der progressive Einkommensteuertarif innerhalb einer Spekulationsfrist von max. 1 Jahr gilt bei Valutentausch und physischen Edelmetallen.

In diesem Ratgeber

Wie werden Wertpapiere besteuert?

Wie viel Steuer muss ich zahlen, wenn ich meine Aktie verkaufe? Wenn ich meinen ETF verkaufe? Wie ist das bei Krypto? Fragen über Fragen und oftmals ist die pauschale und richtige Antwort, dass 27,5 % an Steuern abgeführt werden müssen, wenn Gewinne realisiert werden. Realisiert bedeutet, dass ein Wertpapier erfolgreich verkauft wurde und ein Gewinn übrig bleibt, wenn der Anschaffungswert abgezogen wird.

Doch es gibt auch Ausnahmen und es gibt noch ganz viel mehr als Aktien und ETFs. Dieser Beitrag versucht an der Oberfläche aufzuklären, wann, welcher Steuersatz anfällt. Details oder Sicherheit bringt Ihnen das persönliche Gespräch mit einem Steuerberater Ihrer Wahl.

25,0 %, 27,50 % oder Einkommensteuer?

Der besondere Steuersatz von 25 % gilt seit 2016 nur noch für Geldeinlagen bei Kreditinstituten wie auf Sparkonten, Sparbüchern, Girokonto Guthaben. Einkünfte aus Kapitalvermögen unterliegen daher in der Regel dem 27,50 %igen Sondersteuersatz der von den heimischen Banken als Kapitalertragsteuer (KESt) abgezogen wird. Mit der Kapitalertragsteuer ist alles endbesteuert und der Anleger hat keine weiteren abgabenrechtlichen Pflichten. Es gibt aber Wertpapiere bzw. andere Veranlagungen die nicht unter die KESt fallen und diese werden dann mit dem persönlichen Einkommensteuertarif versteuert und müssen von einem selbst über die Einkommensteuererklärung deklariert und abgeführt wird. Der persönliche Einkommensteuertarif kann über den 27,50 % liegen, aber auch darunter. Theoretisch. Vermutlich wird es nur wenige Kapitalanleger im Wertpapierbereich geben, welche einen niedrigeren persönlichen Einkommensteuertarif haben als die 27,50 %.

Dieser Chart zeigt die 4 Möglichkeiten auf, wie die unterschiedlichen Gattungen versteuert werden. Wichtiger Hinweis: Es gibt so manche Spitzfindigkeit (siehe unter anderem Kommentare), die eine Gattung von KESt zu Einkommensteuer hüpfen lassen und umgekehrt. Daher Achtung und einen Steuerberater oder das Finanzamt hinzuziehen.

25,00 % Steuer

Mit dem besonderen Steuersatz von 25 % unterliegen wie bereits oben angeführt z. B.

- Sparbuch

- Sparkonto

- Girokonto

- grundsätzlich alle Einlagen bei Banken und Sparkassen

Bei heimischen Banken wird diese Steuer von 25 % von der Bank abgeführt als KESt und ist damit endbesteuert.

27,50 % Steuer

Dem besonderen Steuersatz von 27,5 % unterliegen folgende realisierte Kursgewinne von Wertpapiere bzw. deren Erträge / Erlöse:

- Kursgewinne von Aktien

- Dividenden von Aktien

- Anleihezinsen (Kupons)

- Kursgewinne von Anleihen

- Indexzertifikate

- Kapitalschutzprodukte

- Bonuszertifikate

- Inländische Fonds

- Meldefonds und Nicht-Meldefonds (hier aber pauschalierte Ermittlung der Erträge, welche verKEStet werden)

- Optionsscheine

- Krypto

Bei heimischen Banken wird diese Steuer von 27,5 % von der Bank abgeführt als KESt und ist damit endbesteuert.

Kapitalerträge

Einkünfte aus der Überlassung von Kapital wie z. B. Dividenden oder Zinsen aus Anleihen nach § 27 Abs. 2 des EStG.

Kapitalgewinne

Einkünfte aus realisierten Wertsteigerungen nach § 27 Abs. 3 des EStG wie Einkünfte aus der Veräußerung oder Einlösung sonstiger Abschichtung und auch die Einkünfte von Nullkuponanleihen.

Einkünfte aus Termingeschäften

Einkünfte gemäß § 27 Abs. 4 EStG 1988 liegen nur vor, wenn

- ein Differenzausgleich erfolgt,

- eine Stillhalterprämie geleistet wird,

- das Derivat selbst veräußert wird oder

- eine sonstige Abwicklung (Glattstellen) erfolgt.

Zur Behandlung von Schadenersatz bei Substanzschaden, siehe Rz 6143.

Altbestand

Für Altbestände, also Wertpapiere die man bereits vor dem 31.12.2010 angeschafft hat, gibt es keine KESt die berücksichtigt werden muss. Wertpapiere die ab dem 1.4.2012 angeschafft wurden, sind definitiv Neubestand und für die gilt die Versteuerung in der Höhe von 27,50 %. Nun gibt es einen Zeitraum der dazwischen liegt. Hier gilt, dass Aktien, Investmentfonds, Immofonds die vor dem 1.1.2011 erworben wurden als Altbestand gelten. Bei Anleihen, verbriefte Derivate (z. B. Zertifikate, Optionsscheine) die vor dem 1.4.2012 erworben wurden, gelten ebenso als Altbestand. Hier aber mit einer Besonderheit (damit es kompliziert wird). Wurden diese Wertpapiere zwischen 1.10.2011 und 1.4.2012 erworben müssen die realisierten Kursgewinne im Rahmen der Einkommensteuerklärung mit dem Sondersteuersatz von 27,5 % versteuert werden.

In diesem Video wird erklärt, warum die Kapitalertragsteuer in Österreich eine Abgeltungsteuer ist. Das bedeutet, es sind grundsätzlich keine weiteren Angaben in der Steuererklärung zu machen, wenn ein steuereinfacher Broker verwendet wurde.

Kryptowährungen

Seit 1.3.2022 werden Kryptowährungen mit dem besonderen Steuersatz von 27,5 % besteuert. Genaueres zur Kryptosteuer gibt es hier nachzulesen. Zu den Einkünften aus Kryptowährungen zählen laufende Einkünfte aus Kryptowährungen („Früchte“) sowie unabhängig von der Erfüllung einer Behaltefrist Einkünfte aus realisierten Wertsteigerungen von Kryptowährungen („realisierte Kursgewinne“).

Keine laufenden Einkünfte sind Staking, Bounties und Hardforks. Hier wird im Rahmen des Verkaufs erst die Besteuerung fällig.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen0 -55 % Einkommensteuer

Der progressive Einkommensteuertarif des Einzelnen fällt bei folgenden Wertpapieren an:

- CFDs

- Futures

- Optionen

- Forex

- Fremdwährungskonten

- Nachrangdarlehen (Crowdinvesting)

- P2P Kredite (Mintos, Bondora, …)

Wobei es hier natürlich stets auf den Einzelfall ankommt, ob tatsächlich die Regelbesteuerung in Form des progressiven Einkommensteuertarifs angewendet wird oder nicht.

Die Tabelle der Einkommensteuer, Stand Dezember 2024:

Einkommensteuer Tabelle für 2024

| Einkommen | Steuersatz |

|---|---|

| bis 12.816 Euro | 0 % |

| bis 20.818 Euro | 20 % |

| bis 34.513 Euro | 30 % |

| bis 66.612 Euro | 40 % |

| bis 99.266 Euro | 48 % |

| bis 1.000.000 Euro | 50 % |

| ab 1.000.000 Euro | 55 % |

Einkommensteuer Tabelle für 2025

| Einkommen | Steuersatz |

|---|---|

| bis 13.308 Euro | 0 % |

| bis 21.617 Euro | 20 % |

| bis 35.836 Euro | 30 % |

| bis 69.166 Euro | 40 % |

| bis 103.072 Euro | 48 % |

| bis 1.000.000 Euro | 50 % |

| ab 1.000.000 Euro | 55 % |

P2P Kredite

P2P Kredite wie z. B. bei Mintos oder Bondora werden ebenso mit dem persönlichen, progressiven Einkommensteuertarif in der Höhe von 0 bis 55 % versteuert.

0 -55 % Einkommensteuer, wenn innerhalb Spekulationsfrist von 1 Jahr

Es gilt der progressive Einkommensteuertarif, wenn bei folgenden Gattungen innerhalb der Spekulationsfrist von einem Jahr der Verkauf stattfinden. Wird erst nach dem Jahr Spekulationsfrist verkauft, so ist der erzielte Gewinn steuerfrei.

- Valutentausch

- Kryptowährungen (Bitcoins, etc.) bis 28.2.2022

- Physische Edelmetalle

Wichtig und nicht vergessen sollten Sie, dass wenn Sie Erträge die mit Ihrem Einkommensteuertarif versteuert werden, haben, so können Sie bei diesen sehr wohl Werbungskosten geltend machen. Hingegen bei Erträgen die unter die Kapitalertragsteuer fallen, können Sie keinerlei Werbungskosten geltend machen.

Fazit

In Österreich ist es so, dass Zinsen von Sparbüchern oder Sparkonten dem besonderen Steuersatz von 25,0 % unterliegen. Bei Kapitalgewinnen oder Kapitalerträgen aus Aktien, ETFs, etc. wird der besondere Steuersatz von 27,5 % fällig. Auch Krypto Assets fallen seit 1.3.2022 pauschal unter dem besonderen Steuersatz von 27,5 %.

Der progressive Einkommensteuertarif von 0 bis maximal 55 % wird bei nicht verbrieften Derivaten (CFDs), Futures, Optionen, Forex bzw. Devisentausch, P2P Krediten oder Zinserträge aus Nachrangdarlehen angewendet.

Der progressive Einkommensteuertarif mit einer Steuerbelastung von 0 bis 55 % wird auch bei Valutentausch (also z. B. Dollar-Scheine in Euro-Scheine) oder physischen Edelmetallen angewendet. Hier ist es jedoch so, dass die Besteuerung nur dann nötig ist, wenn der Verkauf innerhalb der Spekulationsfrist von einem Jahr passiert.

Hallo Andreas,

ich handle ausschließlich über einen ausländischen ’nicht steuereinfachen Broker‘ mit US-Aktien und US-Aktien Optionen.

Frage: so wie ich es verstanden hätte muss auf US-Optionen eine KEST gemäß „progressiver Einkommensteuertarif“ angewendet werden und nicht 27,5%, richtig? Bezieht sich das heranzuziehende Jahreseinkommen auf den Brutto- oder Nettogehalt?

Danke, LG

Hannes

Hallo Hannes! Ja richtig, es kommt der progressive Tarif zur Anwendung, nicht der besondere Steuersatz aka Flat-Tax/KESt mit 27,5% Im Gegensatz zu KESt-pflichtigen Erträgen (zB Verkauf von Aktien mit Gewinn) kannst du bei den zum Tarifsteuersatz zu versteuernden Optionseinkünften Transaktionskosten und sogar die Gebühren für die Kursdaten abziehen. Naja, wenn du direkt bei Interactive Beokers dein Depot hast, dann sind die Kosten mit vermutlich 60 Cent je Trade marginal – aber immerhin … Was die Höhe der Steuer für dich betrifft, kommt dein steuerpflichtiges Einkommen lt Einkommensteuerbescheid zur Anwendung. Das ist bei einem Angestellten in der Regel das Bruttogehalt abzgl… Weiterlesen »

Hallo Andreas, frohe Weihnachten!

Ich bin gerade beim Vorbereiten meiner EKSt-Erklärung. Da stellt sich mir folgende Frage:

Auf der einer Seite des BMF steht: „Bei Kapitalanlagen, die einem besonderen Steuersatz unterliegen, ist ein Abzug von Aufwendungen (Werbungskosten) ausgeschlossen.“

So weit so klar. Heißt das im Umkehrschluss, dass für Derivate (die nicht dem besonderen Steuersatz unterliegen) Werbungskosten berücksichtigt werden können? Dann könnten Gebühren, Zinsen, etc. als Werbungskosten berücksichtigt werden, oder?

Danke für deine Rückmeldung!

Servus Kurt,

so habe ich das auch in Erinnerung. In den Einkommensteuerrichtlinien findet sich unter Punkt 6105 dieser Hinweis, so lese ich es heraus:

https://findok.bmf.gv.at/findok?execution=e100000s1&segmentId=0ed415a3-dedf-41b0-8fcd-b1bcc886ed55

–> Abzugsverbot nur dann für unverbriefte Derivate, wenn KESt einbehalten wird, was aber kein Anbieter tut (zumindest kenne ich bislang keinen).

Weiter unten findet sich jedoch aber, dass die Veräußerungskosten –> Stellen nicht abzugsfähige Werbungskosten dar. Also eher nur Anschaffungskosten.

Lieben Gruß,

Andreas

Hallo,

ich bekomme RSUs, diese sind jedoch bei einem amerikanischen Broker. Zum Vesting Zeitpunkt werden die Aktien durch meinen Arbeitgeber versteuert. Wie sind Dividenden und der Verkauf zu versteuern (das W-8BEN Formular habe ich bereits eingereicht)? Außerdem wird beim Broker alles in Dollar gehandelt, wie sind potentielle Währungsschwankungen zu versteuern?

LG Patrick

Servus Patrick,

RSUs sind sehr besonders und du benötigst hier eine definitive Handlungsansweisung. Entweder gibt es in deinem Unternehmen schon eine Handlungsempfehlung die durch eine Steueraufbereitung aufbereitet wurde oder du nimmst deren Rat nun in Anspruch. Eine Handlungsempfehlung in diesem besonderen Fall kann und darf dir ein Laie nicht machen.

Gruß,

Andreas

Guten Tag Andreas

Eine etwas spezielle Frage: Wie wide Einkommen aus CFD Tading gewertet? Gleich wie Einkommen aus unselbständiger Arbeit, oder selbständiger Tätigkeit? Konkret: müsste man Arbeitsloengeld zurückzahlen, wenn man während des AMS-Bezugs Gewinne aus Trading erzielt? Musss es nur versteuert werden oder gilt es auch alsd Einkommen im Sinne des EkStg? LG Dani

Servus Daniel,

CFD-Trading unterliegt in Österreich, siehe Beitrag oben, in der Regel der Einkommensteuer – es handelt sich hierbei um Kapitalerträge die der Tarifbesteuerung unterliegen.

Was das für deinen AMS Bezug bedeutet, dazu fragst du das AMS am besten selbst. Das hat nichts mit Wertpapieren zu tun und ist definitiv nicht mein Metier. Die können die dir das sicherlich beantworten, damit du später nicht eine Überraschung erlebst.

Andreas

Hallo Andreas,

wie sieht es da mit Prop Trading sprich den Handel von Fremdkonten aus? In meinem Fall beträfe das den Forex Handel über eine Prop Firma die mir ein Handelskonto zur Verfügung stellt und ich bei Bedarf den Gewinn anteilsmäßig auszahlen lasse. Üblich ist so 50-90% der erwirtschafteten Gewinne bleiben bei mir, je nach Anbieter.

Danke dir!

LG

Andreas

Prop Trading? Entweder du machst das illegal und könntest somit vor Gericht landen oder du hast das nötige Know-How bereits in den zahlreichen Kursen gelernt, damit du das richtige Unternehmen gegründet hast und auch weißt wie du es zu versteuern hast. Prop Trading dürfen nur lizenzierte Unternehmen anbieten. Lass die Finger bitte davon, du bringst Leute um ihr Geld ohne die passenden Lizenzen, das gibt mächtig Ärger.

Wenn du dir unsicher bist, warum ich das schreibe, bitte bei der WKO und bei der Finanzmarktaufsicht informieren.

Gruß,

Andreas

Lieber Andreas, vielen dank für deinen Artikel,

gehe ich recht in der Annahme, dass Crypto-Währungs Future-Handel ebenfalls in den progressiven Einkommensteuertarif fällt?

Beste Grüße Jan

Hallo Jan,

ja, das klingt alles nach einer Besteuerung nach progressiven Einkommensteuertarif.

Vermute mal, über Binance oder ähnliche Anbieter wo du dies angeboten bekommst?

Gruß,

Andreas

Hallo Andreas,

ich habe eine Frage bezüglich fondgebundenen Rentenversicherungen (mit ETFs) mit Kapitalauszahlung in Österreich. Diese sind nach einigen Jahren von der Kapitalertragssteuer befreit richtig? Würde es dann unter Umständen Sinn machen, eine solche abzuschließen, da man sich ja langfristig 27,5% Steuern spart?

Natürlich müssen die Kosten niedriger sein und der Grund wäre hier für ein Eigenheim in 20 Jahren oder die Rente sparen zu wollen.

Vielen Dank!

Hallo Paul,

ich habe in diesem Beitrag versucht dieses Thema zu beleuchten. Wertpapierdepot vs. Fondspolizze:

https://www.broker-test.at/geldanlage/fondspolizze-vs-wertpapierdepot/

Unterm Strich ist meine persönliche Sichtweise: Man geht ein hohes Risiko ein, so eine Fondspolizze abzuschließen. Es kann gut gehen, einen No-Brainer sehe ich hier jedoch nicht. Mehr dazu im verlinkten Beitrag.

Gruß,

Andreas

Hallo Andreas,

mich würde deine Meinung zu Steuern bei Covered Calls interessieren. Angenommen ich hab 100 Aktien von Apple mit Einstandskurs 100 USD. Wenn ich diese heute für 150 USD normal verkaufe, zahle ich natürlich auf die 50*100 USD Gewinn KEst, das ist klar. Was ist aber, wenn ich einfach einen Covered Call schreibe (der dann ausgeführt wird), und damit 90 USD Prämie einnehme. Dann zahl ich Einkommenssteuer auf die 90 USD, die Aktien werden weggecallt und ich hab mir so die KEst gespart. Stimmt die Überlegung? LG

Servus Philipp,

ich beschäftige mich so gar nicht mit Optionen, daher kann ich dir hier nicht weiterhelfen.

Weiter unten finden sich Kommentare von z. B. Cordo, der sich intensiv damit beschäftigt. In den Einkommmensteuerrichtlinien finden sich ebenso viele Beispiele und Hinweise zur Besteuerung.

Lieben Gruß,

Andreas

Ok danke 🙂

Lieber Andreas, ich sitzte gerade bei meiner Einkommensteuererklärung und dabei ist eine Frage aufgetaucht: Ich habe neben meinen Einnahmen aus Dividenden auch Gewinne aus Optionen. Vom Finanzamt weiß ich, dass ich bei den Optionen auch die Gebühren berücksichtigen darf, d.h. diese muss ich nicht gewinnmindernd abziehen, wie beispielsweise beim Verkauf von Aktien. Wie schaut das nun mit Fortbildungen zum Thema Optionen aus? Ich habe nämlich im Steuerjahr 2021 einen Workshop besucht und bin jetzt nicht sicher, ob ich die Kosten dafür (und ev. Begleitkosten, wie z.B. das Hotelzimmer) steuerlich absetzen kann. Ich habe nämlich irgendwann gelesen, dass solche Kosten nicht… Weiterlesen »

Servus Michael,

das ist eine Frage und Aufgabe für die Steuerberatung oder zum selbst Reinknien. Hobbygeschichten lassen sich natürlich nicht steuerlich abschreiben (sonst ist bald die neue Skiausrüstung ebenso bald abgeschrieben). Handelt es sich um Fortbildungskosten, so könnte dies eventuell berücksichtigt werden in der Steuererklärung. Details müssen dazu aber individuell geklärt werden. Pauschale Aussagen sind nicht möglich.

Gruß,

Andreas

Lieber Andreas! Danke!

Hallo Andreas. Hast du auch schon dieses Urteil bzgl. Optionen gesehen https://www.ris.bka.gv.at/Dokument.wxe?ResultFunctionToken=97950356-c00e-4bd5-ac48-11e20e80e747&Abfrage=Vwgh&Entscheidungsart=Undefined&Sammlungsnummer=&Index=&AenderungenSeit=Undefined&SucheNachRechtssatz=True&SucheNachText=True&GZ=Ro+2019%2f15%2f0184&VonDatum=&BisDatum=20.06.2022&Norm=&ImRisSeitVonDatum=&ImRisSeitBisDatum=&ImRisSeit=Undefined&ResultPageSize=100&Suchworte=&Dokumentnummer=JWT_2019150184_20220308J00. Sofern ich es richtig deute koennen nun auch Optionsgewinne zum besonderen Steuertarif versteuert werden?

Servus Chris,

ja, habe ich bereits gelesen und die Antwort ist Jein 😉

Hier kannst du es nachlesen, was das Urteil besagt und wo der Gesetzgeber uns zeigt, wo der Bartl den Most holt:

https://www.broker-test.at/news/cfd-besteuerung-vwgh-urteil-275-aber/

Gruß,

Andreas

Wow, danke fuer die schnelle Antwort und du bist wirklich immer am neusten Stand +1

Aber fuer die Steuer 2021 bzw. auch 2020 koennte ich die Optionsgewinne so versteuern da die Ökosoziale Steuerreform erst ab 1.3.2022 gilt?

So hätte ich es aus dem verlinkten LeitnerLeitner Artikel rausgelesen, sofern noch nicht veranlagt wurde.

Das weißt also du, ob du bereits eine Veranlagung durchgeführt hast. Für 2020 hättest du ja schon längst und für 2021 sinds nur noch wenige Tage 😉

Perfekt. Durch steuerliche Vertretung und Toleranzfrist in 2022 sind die Fristen ja etwas laenger.

Danke nochmal fuer die super Beratung und schnellen Antworten.

Nein, nein Chris, das war keine Beratung. Das ist meine Meinung, die dazugehörige Beratung, wie denn das denn nun wirklich ist, die bekommst du bei deiner Steuerberatung deiner Wahl. Die dürfen das.

Schon klar und danke fuer die Hinweise und deine Meinung. Echt super wie du hier dahinter bist.

Hallo,

danke für die Erklärung, ich hätte aber eine Frage:

Verbriefte Optionsscheine bzw. Zertifikate sind mit 27,5% zu versteuern. Und so wie ich es verstehe sind sie verbrieft wenn sie eine ISIN besitzen. Bedeutet also solange sie eine ISIN besitzen wird die Steuer von meinem Broker (in meinem Fall Flatex) abgeführt. Oder liege ich Falsch?

Ich danke schon einmal im Vorhinein für eine Antwort.

So sehe ich das auch 👌

Herzlichen Dank für die schnelle Antwort.

Hallo,

eine Frage zu CFDs:

Können Verluste aus CFDs mit Einkünften aus nicht selbstständiger Arbeit ( z.B. Angestellte)

gegengerechnet werden? (beides unterliegt dem progressiven Steuertarif)

Oder können Gewinne / Verluste nur innerhalb der selben Einkunftsart gegengerechnet werden?

Danke schon mal und LG!

Nein, das geht nicht. CFDs, P2P Zinsen, Nachrangdarlehen Zinsen, das geht weil eben in der „selben Liga“, aber nicht mit dem lieben Einkommen.

Herzlichen Dank für die rasche Antwort! 🙂

Hallo!

Auch ich habe eine Frage zu Optionen. Dazu ein Bsp.: Aktie steht bei 100€, ich kaufe am 16.2.2022 eine Leap Call Option mit Ablauf am 10.1.2024 um 50€ und verkaufe diese angenommen am 23.10.2023 um 100€. Dann wäre mein Gewinn ja 5000€ (50€x100).

Ich habe die Option länger als ein Jahr gehalten, trotzdem muss ich den Einkommenssteuersatz anwenden oder?

Danke schon mal!

Hallo! Vielleicht kann mir auch jemand helfen: Mir ist klar das ich Optionsgewinne aus verkauften Put Optionen mit dem normalen Einkommenssteuersatz versteuern muss. Kann ich aber gekaufte Call Optionen gegen diese Gewinne verrechnen? Ich dachte eigentlich schon, aber mein Broker (Captrader) weißt nun die ausgeführten gekauften Call Optionen in der Abrechnung als höheren Einstandskurs in die Aktie aus (z.B. Aktienkurs=100€, Call Option um 12€ gekauft bei Strike 90€ -> Ausführung der Option -> scheint jetzt statt als 12€ Optionsverlust und Einstandskurs = 90€ als Einstandskurs = 102€ auf). Nur in der Transaktionsliste sehe ich auch noch die Ausführung, im Bericht… Weiterlesen »

Hallo an alle,

danke Cordo für dein ausführliches Beispiel weiter unten zur Besteuerung von Optionsgewinnen. Eine Frage hätte ich noch, da der Großteil der Erträge des Optionshandels wohl aus US-Dollar Einkünften stammt. Zu welchem Zeitpunkt erfolgt die steuerlich-relevante Umrechnung der Stillhalterprämie in Euro (EZB-Kurs)? Zum Zeitpunkt der Einnahme der Prämie oder wenn sie verfällt/glattgestellt wird?

LG Philipp

Hallo Philipp, die Umrechnung erfolgt immer zum Zeitpunkt des jeweiligen Umsatzes. Beispiel – Schreiben einer Option Zeitpunkt des Schreibens: 13.10.2021 Eingenommene Stillhalterprämie: USD 50,00 Die Option verfällt am 19.11.2021 wertlos Dadurch ergibt sich: Kurs EUR/USD vom 13.10.2021 der EZB: 1,1562 Kurs EUR/USD vom 19.11.2021 der EZB: 1,1271 (Quelle der Kurse: Statistical Data Warehouse der EZB) Gewinnermittlung: Stillhalterprämie: EUR 43,25 (USD 50,00 / USD-Tageskurs 1,1562) abzüglich Rückkaufkosten durch Verfall: abzüglich EUR 0,00 (USD 0,00 / USD-Tageskurs 1,1271) = Gewinn von EUR 43,25 Transaktionskosten hab ich hier nicht berücksichtigt. Diese wären natürlich ebenso abziehbar von einer jeden einzelnen der beiden Transaktion, nach… Weiterlesen »

Perfekt erklärt, vielen Dank! Da du ein wahrlicher Experte hätte ich noch zwei Detailfragen: Ich verkaufe einen Cash-Secured Put (Strike 50€, Prämie 100€). Kurs fällt auf 49€, Aktien werden angedient. Kurs steigt später auf 60€ (dein Beispiel von unten). Szenario 1: ich verkaufe die Aktien zum 60€ Kurs, dann zahle ich 27,5% KESt auf (6000-4900)€, also 302.5€. Frage: Kann ich die Transaktionskosten des CSP-Verkaufs vom zu versteuerenden Gewinn abziehen? (bei den Aktienverkaufskosten dürfte dies wohl nicht möglich sein) Szenario 2 (Wheel Strategie): nachdem die Aktien also bei einem Kurs von 49€ angedient wurden, verkaufe ich einen Covered Call (Strike 59€,… Weiterlesen »

Hi! Sobald ein Gewinn/Verlust unter die KESt fällt (genauer Begriff: besonderer Steuersatz) ist die Anrechnung von Transaktionskosten zu allen einzelnen Vorgängen generell ausgeschlossen. Wird eine Option ausgeübt, werden ihre Kosten bzw. umgekehrt auch die eingenommene Stillhalterprämie der Transaktion des zugrunde liegenden Basiswerts angerechnet. Szenario 1: Einkauf: € 4.900,- (€ 5.000,- Transaktionswert abzgl. € 100 Stillhalterprämie) Verkauf: € 6.000,- Ergebnis: € 6.000,- (Verkaufspreis) minus € 4.900,- (Einkaufspreis) = € 1.100,- Gewinn Darauf fällt KESt an: € 1.100,- x 27,5% = € 302,50 Szenario 2: Einkauf: € 4.900,- (€ 5.000,- Transaktionswert abzgl. € 100 Stillhalterprämie) Verkauf: € 6.100,- (€ 6.000,- Transaktionswert zzgl.… Weiterlesen »

Super, danke. Es ist wahrlich nicht so einfach, praxistaugliche Beispiele für die Versteuerung in Österreich zu finden, aber du lieferst wirklich 1a Antworten.

Hallo Zusammen, ich hoffe mir kann hier jemand bei folgender Frage weiterhelfen? Wie hoch ist der in Österreich zu verteuernde Kursgewinn im folgenden Beispiel: Kauf 100 Aktien zu je 250 Euro am 01.04.2021 Verkauf 50 Aktien zu je 450 Euro am 01.06.2021 Kauf 100 Aktien zu je 350 Euro am 20.06.2021 Was ist für die Steuererklärung der korrekt berechnete Kursgewinn – a) oder b) ? a) 50×450 – 50×250 = 22500 – 12500 = 10.000 Euro oder b) 50 x 450 – 5 x ((100×250 + 100×350)/200) = 22500 – 15000 = 7.500 Euro Ich habe schon viel gelesen und… Weiterlesen »

Du verkaufst 50 Aktien um 450 Euro die du um 250 Euro gekauft hast. Das sind 200 Euro Gewinn x 50 Stück sind 10.000 Euro.

Der 2. Kauf am 20.6.2021 tut nichts zur Sache in deinem Beispiel.

Achso – ich dachte First In – First Out ist nicht mehr erlaubt?!

Also kann ich den Kursgewinn doch wieder nach dem FIFO Prinzip berechnen? Ich dacht man muss das über den gleitenden Durchschnitt berechnen der ja dann 300 Euro pro Aktie wäre?

Vielen Dank für Deine Antwort! 🙂

Ähm, du hast zum Verkaufszeitpunkt doch erst einen Zukauf 😉

Dann muss ich aber bei zukünftigen Verkäufen den gleitenden Durchschnitt des Einstandspreises so berechnen, richtig?

(50 x 250 + 100 x 350) / 150 = 316,67 Euro ??

Dann muss ich nämlich aufpassen weil der Broker dann ja einen total anderen Einstandspreis anzeigt. Interessant. Oder sehe ich das schon richtig?

Vielen Dank

Ja, bei jedem Zukauf ändert sich dein steuerlich relevanter durschnittlicher Einstandspreis.

Dein steuereinfacher Broker darf dir hier im KESt-relevanten Bericht aber nichts fälschliches anzeigen. Kann es sein, dass du eben diesen nicht hast? 😉

Ja genau 🙂 Habe keinen steuereinfachen Broker, richtig!

Danke für deine schnelle und kompetente Antwort! Wünsche dir noch einen schönen Abend 🙂

Grüß euch, ich hab mich dass ebenfalls schon ne zeit lang gefragt und im I-Net findet man dazu ja ständig verschiende Infos. Wennich euch richtig verstehe, müsste mein Rechenbsp unten also korrekt sein? Bitte um Info.

@all: Hat ev. jemand schon ein passenderes Programm zur Steuerberechnung gefunden als Portfolio Performance alternative? Oder führt ihr buch im EXCEL und wenn ihr alle Daten incl. Steuern kennt tragt ihr es händisch nach? (Doppelte Buchführung quasi).

Mah bitte nicht immer so viel Rauschen bei euren Beispielen einbauen. Das ist wirklich ganz schwer nachzuvollziehen, was denn hier nun relevant ist und was deine Frage ist.

Darf ichs vereinfachen?

Ja, du hast um 240 Euro gekauft und um 250 Euro verkauft. Ergibt 10 Euro realisierter Gewinn, davon zahlst du Steuern.

Hallo Andreas,

mir gings um die Berechnung des Preises der Aktien, bzgl. Versteuerung habe ich dass richtig verstanden, dass dieser nach jedem Kauf via Gleitendem Durchschnitt neuberechnet wird?

Ja, es gilt der gleitende Durchschnittspreis in Österreich bei Wertpapieren.

Hi,

Danke für die Zusammenstellung. Ich habe eine etwas spezielle Frage:

Wie werden Erträge aus Short-Zinsen auf CFDs (Commodities) besteuert? Da es ja kein Kursgewinn (pr. 31) ist, passt es eigentlich nicht unter spekulative Einkünfte. Übrig bleiben würde 27.5% KESt nach pr. 27a Abs 1 estg?

Andererseits mutet es unfair an, wenn ich Long-Positionszinsen mit Kursgewinnen gegenrechnen kann, die erhaltenen Short-Zinsen aber nicht wie Kursgewinne versteuern muss.

Bitte evtl. Referenzparagraphen angeben, falls ich was übersehen habe – man muss dass ja gegenüber dem Finanzamt auch argumentieren 😉

LG und danke

Ich hätte da eine Frage bezüglich Mining, im Speziellen Poolmining.

Dabei agiere ich ja als Dienstleister und werde je nach Auszahlungslimits in der entsprechenden Crypto-Währung bezahlt.

Mein Ansatz ist nun, die Cyrpto-Zahlungen immer mit Tageskurs bei Auszahlung zu erfassen und als Einnahmen in meiner Buchhaltung zu erfassen. Da ich Einzelunternehmer bin, ist dieses Vermögen dann ja in meinem Privatvermögen und schon korrekt versteuert. Ist dies der richtige Weg?

Hallo Andreas,

danke für die gute Auflistung über die Versteuerung in Ö!

Eine Frage: wie sieht es bei Rohstoff ETFs bzgl. Einkommenssteuer oder Kapitalertragssteuer aus? Im Grunde genommen bestehen diese Rohstoff ETFs aus Futures, was auf die Einkommenssteuer hindeutet, jedoch ist es immer noch ein Fonds, was wiederum auf die Kapitalertragssteuer hinweist. Bei Profitweb findet man für Rohstoff ETFs (z.B. IE00B4WPHX27 aber auch andere) im Bereich der Jahresmeldungen den KESt Betrag 0.

Gruß Manu

Hallo Manuel,

das kenne ich 😉 habe dann festgestellt, dass das keine ETFs sind sondern ETCs und somit Zertifikate. Das heißt KESt, wenn du einen Kursgewinn realisierst.

Hab dazu auch ein Video gemacht: https://youtu.be/fnUsrW2-L_8

Danke für die Antwort und für die Recherche im Video. Genau bzgl. dieses Videos habe ich meinen Kommentar verfasst. Das Video spricht von einzelnen Edelmetallen, die mittels Zertifikat verbrieft wurden = ETC.

Allerdings gibt es noch andere Produkte, die einen Korb an Rohstoffen (Edelmetalle, Öl, magere Schweine, etc.) in Form von Futures beinhalten. Bsp: L&G Longer Dated All Commodities ETF

Meine Frage bezog sich auf die Besteuerung von Rohstoff Fonds in Form von Futures. Liegt hier dieselbe Argumentation wie bei reinen Edelmetall ETCs hinsichtlich Besteuerung vor?

Guten Morgen Manuel,

sorry, ich war am falschen Dampfer. Bei deinem Beispiel ist es tatsächlich anders gelagert und es ist wirklich ein Meldefonds und wird dementsprechend versteuert. Es hängt halt alles von den Jahresmeldungen ab, sind diese 0, dann wird auch nur ein etwaiger realisierter Gewinn versteuert. Es könnte aber zwischenzeitlich auch über die ausschüttungsgleiche Erträge etwas passieren. Die Meldung an die OeKB bzw. Behandlung als Nicht-Meldefonds ist der Unterschied zum ETC (dafür ist es Sondervermögen).

Gruß,

Andreas

Wie werden Einnahmen aus dem Aktienrendite-Optimierungsprogramm von IBKR versteuert?

Kommt auf den Titel an die diese Erlöse g haben. 🤔 Klingt sehr nach Tarif 🧐