Das Wichtigste zusammengefasst

- Tipp: Nicht-Meldefonds und nicht steuereinfache Broker für ETF und Fonds vermeiden!

- Alle Angaben ohne Gewähr! Wenden Sie sich an eine Steuerberaterin oder einen Steuerberater – diese Informationen sind lediglich eine Idee, wie es vielleicht gehen könnte!

- Meldefonds vs. Nicht-Meldefonds – unterschiedliche Behandlung in der Versteuerung

- Ausschüttungen vs. ausschüttungsgleiche Erträge in der Versteuerung

- my.oekb.at – die veröffentlichten Steuerdaten für Meldefonds herausfinden

- Erklärung der Steuerdaten des Meldefonds in der Beilage zur Einkommensteuererklärung E1 für Einkünfte aus Kapitalvermögen

In diesem Ratgeber

Einleitung

- Kontrolle der Abrechnungen des steuereinfachen Brokers

- Verwendung eines nicht steuereinfachen Brokers und die Berechnung der Steuer muss selbst erfolgen

Kontrolle der Abrechnungen des steuereinfachen Brokers

Sie haben einen steuereinfachen Broker wie Flatex, DADAT, easybank, etc. oder einfach Ihre Hausbank und möchten feststellen, wie die Zahlen zustande kommen? Dann ist dieser Beitrag etwas für Sie. Das Thema Versteuerung in der Einkommensteuererklärung ist dann jedoch nichts mehr für Sie, denn das erledigt bereits ihr steuereinfacher Broker.Verwendung eines nicht steuereinfachen Brokers und die Berechnung der Steuer muss selbst erfolgen

Sie haben einen Broker im Ausland und müssen sich nun um das Thema Versteuerung kümmern? Mein Beileid an dieser Stelle. Es ist einiges an Arbeit und natürlich auch Risiko, dass alles auch korrekt versteuert wird. Überlegen Sie sich also, ob nicht die Verwendung eines steuereinfachen Brokers für Fonds/ETFs klüger wäre. Ansonsten diesen Beitrag aufmerksam studieren.Video

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenMeldefonds oder Nicht-Meldefonds?

Zu Beginn muss geklärt werden, ob es sich um einen Meldefonds oder Nicht-Meldefonds handelt.

Ob ein Fonds bzw. ETF in Österreich zugelassen ist können Sie über die Website der der Österreichischen Kontrollbank (OeKB) überprüfen, die früher unter Profitweb.at erreichbar war und nun unter my.oekb.at zu finden ist.

Im Ergebnis können Sie dann sehen, um welche Fondsart dass es sich handelt, welche Zahlstelle in Österreich es gibt und wer der steuerliche Vertreter in Österreich ist und seit wann der Vertrieb in Österreich zugelassen ist. So könnte ein Ergebnis aussehen, hier anhand des Beispiels „Vanguard FTSE All-World UCITS ETF (USD) Distributing“ mit der ISIN IE00B3RBWM25.

Gibt es keine Antwort auf Ihre Abfrage so wird es wohl so sein, dass der ETF in Österreich nicht zugelassen ist und es sich so um keinen Meldefonds handelt.

Nicht-Meldefonds: pauschale Besteuerung

Bei einem Nicht-Meldefonds gibt es keine steuerlichen Daten die übermittelt werden. Damit heißt es zum Jahreswechsel den Fonds pauschal zu besteuern.

- 27,5 % KESt auf 90 % des jährlichen Kursgewinns fällig

- bzw. mindestens aber 27,5 % KESt auf 10 % des ETF-Werts am Jahresende

Es ist kompliziert, daher im Vorfeld einen Nicht-Meldefonds vermeiden. Ebenso ist hier die Tendenz vorhanden, dass vorab eher mehr Steuer zu zahlen ist, damit der Staat auf der sichereren Seite ist .

Meldefonds

Bei einem Meldefonds werden die Ausschüttungen und ausschüttungsgleichen Erträge besteuert. Dies erfolgt bei einem steuereinfachen Broker mit Sitz oder Niederlassung in Österreich vom Broker selbst, bei einem nicht steuereinfachen Broker hat sich der Anleger darum zu kümmern.

Ausschüttungen vs. ausschüttungsgleiche Erträge

Der Unterschied zwischen Ausschüttungen und ausschüttungsgleiche Erträge ist, dass die Ausschüttungen auch tatsächlich beim Investor sofort ankommen, während die ausschüttungsgleichen Erträge die thesaurierenden Erträge bzw. Erlöse darstellen. Der Staat möchte für diese Erträge jedoch auch Steuern jährlich sehen und nicht bis zum Verkauf warten müssen. Daher wird unterschieden in Ausschüttungen und ausschüttungsgleiche Erträge. Ganz gleich ob Ausschüttung oder ausschüttungsgleicher Ertrag, beide setzen sich aus den ordentlichen Erträgen und außerordentlichen Erträgen zusammen:

Ordentliche Erträge: 100 % KESt

- Zinsen

- Dividenden

Ordentliche Erträge sind bei einem Fonds beispielsweise die Zinsen bzw. Dividenden. Hier ist die volle Kapitalertragsteuer von 27,50 % fällig.

Außerordentliche Erträge: 60:40 Regel bei der KESt

Bei einem Fonds sind außerordentliche Erträge z. B.

- realisierte Kursgewinne

- realisierte Kursverluste

- Erträge aus Wertpapierleihe

- Swap-Erträge

Die außerordentlichen Erträge werden bei Thesaurierung mit 60 % der 27,50 %igen Kapitalertragsteuer sofort besteuert in Form der ausschüttungsgleichen Erträge, beim Verkauf des Fonds werden dann die restlichen 40 % der 27,50 %igen KESt schlagend. Die Berechnung erfolgt durch den steuerlichen Vertreter und dieser meldet die Erträge an die OeKB. Werden die außerordentlichen Erträge jedoch sofort ausgeschüttet, so fällt hierfür natürlich sofort 100 % KESt an in der Höhe von 27,50 %.

Soweit, so gut. Doch es gibt darüber hinaus auch noch mehr, denn es kann auch passieren, dass ein Ausschütter auch ausschüttungsgleiche Erträge hat und umgekehrt, dass ein thesaurierender Fonds auch einmal eine Ausschüttung hat. Es gibt hier keine 100 %ige Sortenreinheit.

my.oekb.at vormals Profitweb: Steuerdaten erheben

Nun geht es ans Eingemachte! An die Erhebung der gemeldeten Steuerdaten des steuerlichen Vertreters des Fonds an die OeKB. Waren bis Anfang Dezember 2020 die Daten unter profitweb.at einsehbar, so hat die OeKB nun ein neues Portal gestartet. Dieses ist unter my.oekb.at abrufbar.

Der Abruf der Steuerdaten kann jedoch auch direkt über diese URL erfolgen:

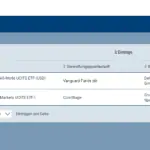

Wie konkret der Abruf erfolgt, wird anhand des Beispiels Vanguard FTSE All-World UCITS ETF (USD) Distributing mit der ISIN IE00B3RBWM25 gezeigt.

Was sagen einem die Zahlen denn genau?

Achtung: Wie auch my.oekb.at darauf hinweist, sind allfällige AIF-Einkünfte gesondert zu erklären. Dies kann überprüft werden über den Reiter „Ertragssteuerliche Behandlung“ ob welche vorliegen. Dieser Punkt „13 Steuerpflichtige AIF Einkünfte“ wird vermutlich in den meisten Fällen leer sein.

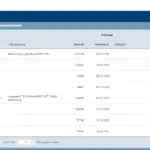

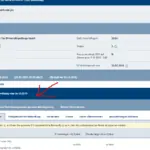

Je Anteil, diese notieren in US-Dollar wurden zum Stichtag 6.12.2019 folgende Steuerdaten festgestellt:

- Ausschüttungsgleiche Erträge von 1,6943 US-Dollar je Anteil

- Anzurechnende ausländische Qellensteuer): 0,1753 US-Dollar je Anteil

- Die Anschaffungskosten des Fondsanteils sind zu korrigieren um: -0,3681 US-Dollar je Anteil

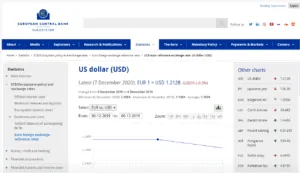

Die Vorgehensweise ist die, dass zum Stichtag 6.12.2019 nachgesehen werden muss, wie viele Anteile man denn an diesem ETF im Depot gelagert waren. Ebenso muss herausgefunden werden, welcher Kurs zwischen US-Dollar und Euro am 6.12.2019 laut EZB festgestellt wurde. Warum muss das gemacht werden? Eh klar, wir leben in Österreich und führen unsere Steuern hier ab. Da hilft der US-Dollar nichts, sondern es muss der Euro her.

Die Anzahl der Anteile im Depot ist eine höchstpersönliche Feststellung, der Kurs des US-Dollars zum Euro findet sich auf der Website der EZB.

Danach heißt es rechnen, so wie z. B. hier:

Bei der Berechnung wird unterschieden in

- Erklärung von Erträgen aus thesaurierenden Meldefonds

- Erklärung für ausschüttende Meldefonds

- Erklärung von rechtzeitig gemeldeten Ausschüttungen

- Erklärung von nichtgemeldeten Ausschüttungen

Thesauriende Fonds bzw. nur ausschüttungsgleiche Erträge

„Wird die Ausschüttung im Zuge der Jahresmeldung gemeldet, bestehen keine Bedenken, die in den Steuerdaten nicht gesondert angeführten ausgeschütteten Einkünfte und die ausschüttungsgleichen Erträge in Summe in der Kennzahl 937 (bei ausländischem Depot) bzw. der Kennzahl 936 (bei inländischem Depot) anzuführen.“

Ausschüttende Fonds

Passieren hier beim ausschüttenden Fonds auch ausschüttungsgleiche Erträge, so sind diese genau so zu erfassen wie bei den thesaurierenden Meldefonds, siehe oben. Hier ist immer die Jahresmeldung heranzuziehen. Komplexer wird es jedoch bei Ausschüttungen. Hier wird unterschieden in bereits an my.oekb.at gemeldete Ausschüttungen und nicht gemeldete Ausschüttungen.

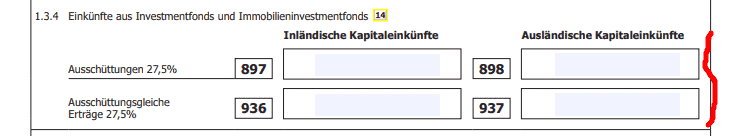

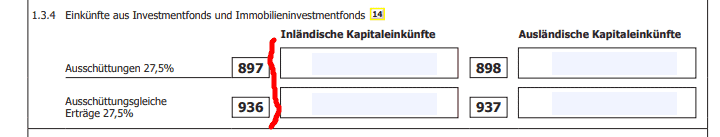

Erklärung von rechtzeitig gemeldeten Ausschüttungen

Gibt es bereits eine Meldung auf my.oekb.at der erhaltenen (zugeflossenen) Ausschüttung so ist diese Ausschüttung in der Erklärung anzugeben. unter den Kennzahlen 897 bzw. 898 (siehe dann weiter unten).

Praxis Tipp: Oft ist es so, wie z. B. im obigen Beispiel auch gleich ersichtlich, dass ein ausschüttender Fonds im Zuge der Jahresmeldung seine Ausschüttungen erst meldet. Hier ist es ein einfaches, genau so wie oben beschrieben vorgehen wie bei einem thesaurierenden Fonds, denn die ausgeschütteten Erträge werden nicht gesondert angeführt sondern in einem, in den ausschüttungsgleichen Erträgen. Gleichzeitig sind jedoch die Ausschüttungen unterjährig zugegangen und daraus ergibt sich ein Dilemma für die AnlegerInnen in Österreich. Nachdem mancher Fonds die Ausschüttung an den steuerlichen Vertreter nicht (rechtzeitig) meldet, kann der steuerliche Vertreter keine Meldung an die OeKB schicken. Somit muss der Broker die Ausschüttung voll versteuern. Danach muss der steuerliche Vertreter die bislang nicht gemeldeten Ausschüttungen in der Jahresmeldung berücksichtigen und so kommt es zu einer unvorteilhaften Doppelversteuerung bei der Konstellation „Ausschütter und keine Ausschüttungsmeldungen“.

Erklärung von nichtgemeldeten Ausschüttungen

Hat der Meldefonds ausgeschüttet und ist diese Ausschüttung aber noch nicht gemeldet, so handelt es sich um eine nichtgemeldete Ausschüttung. Hier erklärt das Bundesministerium für Finanzen unter dem Punkt 266, dass diese Ausschüttungen ebenso erfasst werden müssen. Alle Ausschüttungen die einem in einem Kalenderjahr zugeflossen sind, müssen versteuert werden, auch wenn die Jahresmeldung für diesen Fonds erst im nächsten Kalenderjahr veröffentlicht wird.

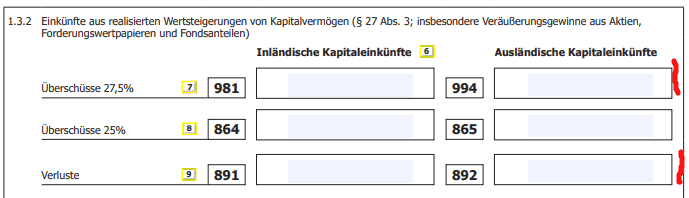

Steuererklärung: E1 und E1kv

Eine Erklärung der Steuerdaten kann nur über eine Einkommensteuererklärung (E1) bzw. dessen Anhang erfolgen. Wer bislang nur eine Arbeitnehmerveranlagung durchgeführt hat, muss einen Antrag stellen, dass ab sofort eine Einkommensteuererklärung folgen wird. Wie dieser Antrag zu stellen ist und wo, das verrät dieser Beitrag.

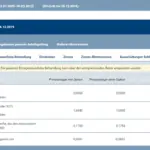

Die Erklärung, also die Versteuerung erfolgt über die Beilage zur E1, nämlich der E1kv. Diese nennt sich Beilage zur Einkommensteuererklärung E1 für Einkünfte aus Kapitalvermögen.

Versteuerung von Ausschüttungen und ausschüttungsgleichen Erträgen

Im Absatz darüber wird die Berechnung der zu versteuernden Daten gezeigt. Nun gilt es diese Daten in die Erklärung einzusetzen.

Wenn die Anteile am Fonds bzw. ETF auf einem Depot im Ausland gehalten werden, so sind die rechten Spalten der E1kv relevant. Hier sind die ausländischen Kapitaleinkünfte einzutragen. Dazu gehören sowohl die Ausschüttungen als auch die ausschüttungsgleichen Erträge.

- Kennzahl 898: hier die Ausschüttungen eintragen der Auslandsdepots

- Kennzahl 937: hier die ausschüttungsgleichen Erträge der Auslandsdepots

Es könnte auch der Fall sein, dass die Fonds von inländischen Depots freiwillig veranlagt werden, z. B. für einen depotübergreifenden Verlustausgleich. Dafür sind dann die Zahlen 897 bzw. 936 der linken Spalten heranzuziehen.

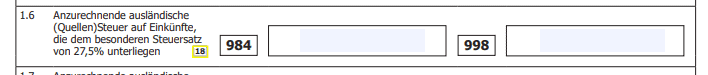

Gibt es eine anrechenbare Quellensteuer, so ist diese im Falle eines Auslandsdepots auf der rechten Seite unter der Kennzahl 998 anzuführen:

Das war es auch schon wieder in Hinblick auf die jährliche Versteuerung von Ausschüttungen bzw. ausschüttungsgleichen Erträgen.

Moment mal, jetzt muss ich Jahr für Jahr auch auf ausschüttungsgleiche Erträge Steuer bezahlen und beim Verkauf bezahle ich auch auf die Kursgewinne nochmals Steuer. Das ist ja eine Doppelbesteuerung! Nein, ist es nicht, denn die Anschaffungswerte werden erhöht. Darum gibt es auch die Zeile „Die Anschaffungskosten des Fondsanteils sind zu korrigieren um“ auf der Datenseite von my.oekb.at. Mehr dazu im nächsten Absatz.

Verkauf von Fondsanteilen

Irgendwann geht es dann auch wieder an den Verkauf der Anteile. Wie erfolgt dann die Versteuerung?

Wird ein Fondsanteil mit Gewinn über einen Broker im Ausland verkauft, so ist dieser Gewinn in die Kennzahl 994 einzutragen. Wurde leider ein Verlust realisiert, so ist die Kennzahl 892 beim ausländischen Broker die richtige Kennzahl.

Wird die Veräußerung der Anteile von einem inländischen Depot, sprich steuereinfachen Broker freiwillig veranlagt, so sind hier die korrespondierenden linken Spalten die richtigen. Hier ist die Kennzahl 981 für realisierte Gewinne die richtige bzw. die Kennzahl 891 für realisierte Verluste.

Die Anschaffungskosten sind hier Jahr für Jahr um die gemeldete Zahl aus „Die Anschaffungskosten des Fondsanteils sind zu korrigieren um“ zu korrigieren. In Ausnahmefällen, wie unserem Beispiel ist es leider hier so, dass die Anschaffungskosten hier sogar gesenkt werden und so die Differenz zwischen Anschaffungskosten und Verkaufserlös sogar vergrößert wird und somit mehr Steuer zu bezahlen sein wird. Im Regelfall ist dies jedoch nicht der Fall.

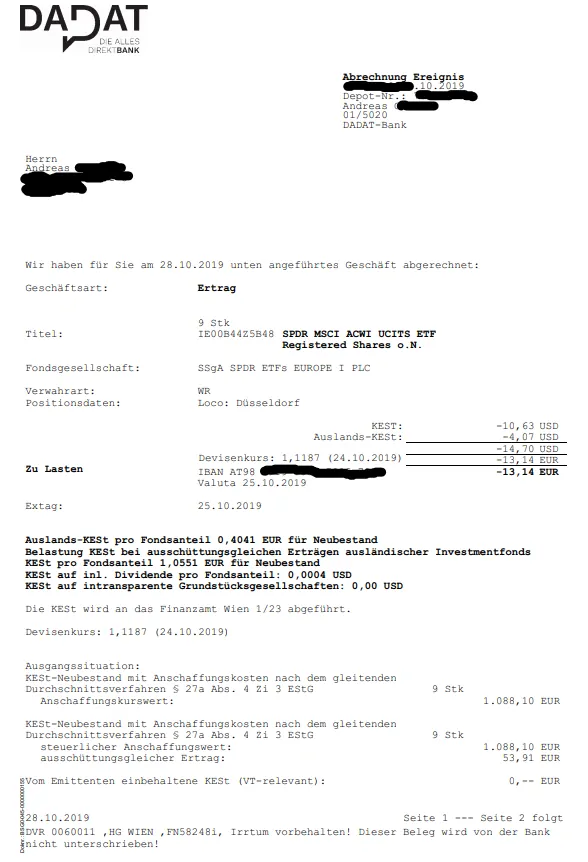

Der Tipp erfolgt auch hier wieder: Ein steuereinfacher Broker kümmert sich hier um alles und erstellt auch gut nachvollziehbare Abrechnungen, wie hier das Beispiel der DADAT Bank zeigt:

Alle steuereinfachen Broker haben hier ähnlich aussagekräftige Abrechnungen, einzig Flatex tanzt hier aus der Reihe. Auf der Abrechnung selbst werden zum Stand Dezember 2020 keine nähere Informationen zur Erhöhung der Anschaffungskosten.

Fragen, Kommentare?

Das war soweit die Idee, wie die Versteuerung von Fonds- bzw. ETF-Anteile passiert zum Stand Dezember 2020. Ob dies alles korrekt ist? Darauf gibt es keine Gewähr und daher lade ich alle Leserinnen und Leser ein ein Kommentar zu hinterlassen mit sachdienlichen Hinweisen zur Verbesserung des Beitrags.

Wer auf Nummer sicher gehen möchte bzw. sich all das nicht selbst antun möchte, der soll sich unbedingt an eine Steuerberaterin oder einen Steuerberater wenden. Diese haben die nötige Ausbildung und Expertise zur Beantwortung der Fragen.

Fehlt etwas? Gibt es Ergänzungen? Gibt es Fragen? Nutzen Sie die Kommentarfunktion dieser Seite und kommen wir ins Gespräch!

Lieber Andreas, Zunächst einmal vielen herzlichen Dank für diese super Seite und die vielen hilfreichen Kommentare. Dank Deiner Hilfe konnte ich im Amundi Fusions Chaos und der fehlerhaften Umsetzung bei Flatex (Anschaffungskosten nicht korrigiert), den Überblick bewahren. Eine Frage: Ich habe den Dividendenfonds IE00B652H904/A1JNZ9 und frage mich, warum es bei der Ausschüttung keinen Steuerabzug gibt. Werden hier die Anschaffungskosten reduziert oder findet das einmal jährlich statt?

Hallo Dietmar,

wenn man der Meldung zu diesem Fonds folgt, https://my.oekb.at/kapitalmarkt-services/kms-output/fonds-info/sd/af/f?isin=IE00B652H904&stmId=577098, so ist es so wie du es siehst. Kein KESt-Abzug zu dieser Meldung, jedoch wären die Anschaffungskosten zu senken. Eine etwaige Versteuerung kann sich der steuerliche Vertreter auch aufheben für die Jahresmeldung, dass diese Steuer dann da berücksichtigt wird. Insgesamt müssen wir wohl alle keine Sorge haben, dass wir zu wenig zahlen müssen 😉

Grüße,

Andreas

Hallo Andreas, danke für die ausführliche Beschreibung. Zu meiner Situation: ich habe 2 Meldefonds im Ausland liegen bei einem Broker der nicht steuereinfach in Ö ist. Diese zwei sind: (1) IE00B4L5Y983 und (2) IE00B3WJKG14. Nun möchte ich die Steuererklärung für 2024 in Ö machen. Zu (1) dieser hat eine Jahresdatenmeldung vom 09.01.2025 – nehme ich dann die Anteile zum 31.12.2024 oder tatsächlich zum 09.01.2025 –> macht einen Unterschied da ich in KW01/25 zusätzlich gekauft habe. Zu (2) dieser hat eine Jahresdatenmeldung noch vom 06.05.2024 – mein erster Kauf war jedoch danach am 14.05.2024 –> muss ich den nicht angeben in… Weiterlesen »

Hallo Gregor,

ad 1) für die Steuererklärung 2024 sehe ich keine relevanten Meldung für das Kalenderjahr bei deinem angegebenen ETF https://my.oekb.at/kapitalmarkt-services/kms-output/fonds-info/sd/af/f?isin=IE00B4L5Y983

Es gibt nur im Jahr 2023 eine und im Jahr 2025. Durch die Meldung am Ende bzw. zu Beginn eines Jahres kann es das geben, dass in einem Jahr nichts steuerlich anfällt, dann kann es sein, dass zweimal etwas anfällt, wie damals 2020.

ad 2) auch hier ist nach deinen Angaben nichts zu tun. Am Meldestichtag hattest du anscheinend keine Anteile.

Gruß,

Andreas

Hallo Andreas,

danke für die rasche Antwort!

Ad (1) ist die Meldung vom 09.01.2025 dann nicht die für 2024? Verstehe ich das richtig, dass du in diesem Fall den ETF nicht erklären würdest?

Ad (2) genau Meldestichtag hatte ich noch nichts – dh diesen würde ich nicht erklären.

Ich habe nun zu einem steuereinfachen Broker gewechselt, muss mich aber jetzt damit beschäftigten da die ETFs bis vor Kurzem noch im Ausland gehalten wurden…

Bitte um kurze Rückmeldung und vielen lieben Dank dir!

Schönen Sonntag und beste Grüße,

Gregor

ad 1+2) genau so wie ich es beschrieben habe, was würdest du denn deklarieren wollen und aus welchem Grund? 😉

Relevant sind die Anteile zum Meldestichtag und etwaige Ausschüttungen.

Gruß,

Andreas

Bei (2) war mir das dann auch klar nur bei (1) dachte ich das ist die Meldung von 2024 da der Stichtag in der 1. Kalenderwoche ist…

Danke auf alle Fälle!

Hallo Andreas,

eine kurze Frage noch: bei (1) habe ich gehört, dass man davon ausgehen muss dass Erträge bis max. 4 Monate nach Geschäftsjahresende (hier also 30.06. + 4 Monate) als zugeflossen gelten. Kennst du dich hierzu aus? Nimmt man dann die Anteile vom 30.06. oder 31.10.2024? Danke und LG Gregor

Ich weiß nicht was du meinst Gregor. Es wäre daher gut, wenn du deine Quellen offen legst, damit auch ich deinen Wissenstand habe. Leider gibt es viele schlechte Quellen, im Fall des Falles lies in dein Einkommensteuerrichtlinien nach.

Am Ende frage ich mich, was die eigentliche Frage für deinen Sachverhalt ist?

Danke für deine rasche Rückmeldung. Zu (1) IE00B4L5Y983 und dessen Versteuerung habe ich nun drei Meinungen. a. Einmal von dir (siehe Antwort oben) und nicht erklären, da es keine Jahresdatenmeldung im Kalenderjahr 2024 gibt, sondern eben nur vom 09.01.2025 b. Einmal Geschäftsjahresende + 4 Monate (mündliche Quelle) c. Einmal die InvFR 2018, Investmentfondsrichtlinien 2018 https://findok.bmf.gv.at/findok/volltext(suche:Standardsuche)?segmentId=3388e08a-4e6f-4005-a2ad-6ca640f28c87 // „Diese fiktiv zugeflossenen Fondserträge werden als ausschüttungsgleiche Erträge bezeichnet. Dabei gelten die thesaurierten Investmentfondserträge für steuerliche Zwecke jeweils mit Auszahlung der Kapitalertragsteuer gemäß § 58 Abs. 2 InvFG 2011, spätestens jedoch mit Veröffentlichung der steuerlichen Daten bei fristgerechter Meldung (ohne Meldung am 31.12.) als… Weiterlesen »

Gregor, ich würde dir stark anraten, dass du dir eine steuerliche Beratung holst die dir hier hilft. Die kostet, aber das ist das Schicksal von jenen die einen ausländischen Anbieter wählen.

Du benötigst eine Steuerberatung die sich für dich die Zeit nimmt und es dir im Detail erklärt, denn dein a) und c) schließen sich nicht aus, sondern a) beinhaltet c) Deine gewählte Steuerberatung kann dir dann auch deine mündliche Quelle b) verifizieren.

Hallo Andreas, ich lese hier schon eine Weile mit, danke für deine Hilfe, ich denke vielen geht es so wie mir, dass wir hier viel lernen :-). Zu meiner Frage: Vielleicht habe ich die Begründung auch überlesen, aber ich lese immer wieder hier, dass die Werte zum Zeitpunkt der Veröffentlichung der letztgültigen Meldung heranzuziehen sind. Wieso ist das so? Ich hätte eher vermutet, dass zB für die Ermittlung der ausschüttungsgleichen Erträge nicht die gehaltenen Fondsanteile zum Zeitpunkt des Meldedatums sondern zum Zeitpunkt der Dividendenzahlung oder zum Ende des Berichtszeitraums der gegenständlichen Meldung relevant sind.

Guten Morgen Karl,

das ist in Gesetzen bzw. dann in den Einkommensteuerrichtlinien festgelegt. Die habe ich im Beitrag auch immer wieder verlinkt. Dort ist alles im Detail nachzulesen:

https://findok.bmf.gv.at/findok/volltext?segmentId=3388e08a-4e6f-4005-a2ad-6ca640f28c87#segmentHeadline1

Grüße,

Andreas

Ich habe 2024 erstmals über Trade Republic in ETF investiert und in einen ETF Sparplan auf LU1829221024 eingezahlt. Was bedeutet es, wenn auf myOEKB die ausschüttungsgleichen Erträge 27,5% den gleichen Faktor aufweisen wie unter dem Punkt „Die Anschaffungskosten des Fondsanteils sind zu korrigieren um“?

Das passiert selten, ich vermute einmal weil SWAP-basierter ETF. Ansonten gibt es hier oftmals eine geringe Abweichung, weil z. B. manche angefallenen Quellensteuern nicht berücksichtigt werden können.

Sehe ich das richtig, dass diese Korrektur der Anschaffungskosten nur bei Verkauf zu berücksichtigen ist? Solange ich in den Sparplan investiere, muss ich „nur“ die ausschüttungsgleichen Erträge mit 27,5% und die angefallene Quellensteuer in der Einkommenssteuererklärung angeben (angegebener Faktor multipliziert mit den ETF-Anteilen zum Stichtag der Jahresmeldung)?

Genau so ist es. Würdest du die angepassten Anschaffungskosten beim Verkauf nicht berücksichtigen, so bezahlst du voraussichtlich deutlich mehr Steuern, insbesondere bei langjährigen Investments – der steuereinfache Broker kümmert sich natürlich darum.

Im Fall von Trade Republic ist es natürlich noch einmal ein kleiner Sonderfall. Wie der Broker es in seinem Steuerreport behandelt und wie ich es sehe – ich vermute ganz stark, dass die österreichische Finanzverwaltung dies genau so sieht – unterscheiden sich. Wenn du die vorgesehenen 16er Felder aus der OeKB Meldung nimmst, so wie es der Gesetzgeber vorsieht, bist du aus meiner Laiensicht korrekt unterwegs.

Hallo, vielen Dank für deinen ganzen Content! Ich habe (leider) dieses Jahr am 2.1.2025 auf Trade Republic einen 100 Euro Sparplan auf die 2 ETFs IE00BYX2JD69 und IE00BYVJRP78 ausgeführt. Danach bin ich auf meinen Fehler (aufgrund der steuerlichen Komplexität) draufgekommen und hab meine Anteile in 5 Transaktionen zwischen 8.1. und 13.1.2025 alle wieder mit etwas Verlust verkauft. Was muss ich jetzt genau versteuern? Jeden Tag, den ich Anteile am ETF hatte? Oder nur die Transaktionen des Kaufs und Verkauf? Jetzt will ich einen Schlusstrich unter Trade Republic ETFs ziehen – muss ich dafür unbedingt das Deopt schließen oder reicht es… Weiterlesen »

Hallo Nikolaus, zuerst musst du den Stand erheben, was tatsächlich unterm Strich rauskommt nach Verkauf. Gewinn/Verlust, Ausschüttungen, ausschüttungsgleiche Erträge, Zinserträge. Wenn du unter 22 Euro liegst, so ist alles gut für dich gelaufen und du hast diese nicht zu deklarieren. Bei Verlusten sowieso nicht. Wichtig ist hier dennoch die Dokumentation, denn das FA könnte eines Tages (7 Jahre Aufbewahrungspflicht bei Auslandsbroker) nachfragen. Wenn du hier aufzeigst, dass du Verluste bzw. Erträge von insgesamt max. 22 Euro (alle ausländischen bzw. zu deklarierenden Kapitalerträge), dann hast du hier auch nichts zu befürchten. Die genaue Dokumentation bleibt dir aber nicht erspart – so… Weiterlesen »

Vielen Dank Andreas!

Wenn also alle ausländischen Kapitalerträge zusammengerechnet 2025 22 Euro nicht überschreiten, muss ich in meiner Steuererklärung nichts angeben? Es geht bei „zu deklarierenden“ nur um die ausländischen, richtig? Ich habe 2025 z.B. schon Zinsen für ein Bank Austria Sparkonto erhalten, die über 22 Euro waren – das ist dann egal?

Liebe Grüße

Nikolaus

Hallo Nikolaus,

hier der Originaltext aus der E1kv:

„Einkünfte aus Kapitalvermögen sind nur dann einzutragen, wenn sie insgesamt 22 Euro übersteigen (Freigrenze). Diese Freigrenze gilt auch für

endbesteuerungsfähige inländische Kapitalerträge und ausländische Kapitalerträge, die mit einem besonderen Steuersatz besteuert werden können.“

Also zum ersten Teil deiner Frage: Nein, das ist so nicht richtig, wie du aus dem Text oben siehst, zählt hier mehr dazu, also nicht nur die ausländischen Kapitalerträge. Zum zweiten Teil deiner Frage, diese Zinserträge sind bereits endbesteuert und zählen nicht hinzu.

Gruß,

Andreas

Lieber Andreas, alles klar, vielen Dank! Leider habe ich den Betrag schon aufgrund der Zinsen von TR überschritten. 1) Ich hatte nur ca 10 Tage Anteile an den ETFs, muss ich also nur die durch den Verkauf realisierten Verluste in der Ekv angeben, weil da gar keine ausschüttungsgleichen Erträge angefallen sind? Zum Zeitpunkt der Jahresmeldung auf oekb für das Jahr 2025, die wahrscheinlich irgendwann im November Dezember kommt, habe ich dann ja 0 Anteile. 2) Was hältst du davon, wenn ich die hohen Zinsen aufs Tagesgeld auf TR noch weiter mitnehme? Da diese ja nicht kompliziert eigenständig zu versteuern sind,… Weiterlesen »

ad 1) Wenn keine Ausschüttungen und ausschüttungsgleiche Erträge, so unterliegt der Meldefonds dann nur noch der Kursgewinnbesteuerung für deinen Zeitraum, wenn es so der Fall wäre.

ad 2) Kann man machen, wenn man vom Angebot und deren Ausgestaltung überzeugt ist. Wie immer: Es ist die eigene Überlegung und Entscheidung von uns Selbstentscheider:innen. Ich bin hier der falsche Ansprechpartner, ob man etwas tun oder lassen soll, weil ich nichts über deine finanziellen Ziele und dazu passenden Strategien weiß. Alles andere wäre unseriös, wenn dir ein Außenstehender sagt/nicht sagt, was man mit dem eigenen Geld tun soll. 🙂

Vielen Dank!

Letzte Frage 😉

ad 1) Ob es ausschüttungsgleiche Erträge gibt bestimme ich so: Am Stichtag der Jahresmeldung des Meldefonds schauen, ob hier eine Zahl bei ausschüttungsgleichen Erträgen auf oekb schauen. Und schauen, wie viele Anteile man an diesem Tag im Portfolio hat. Wenn man an diesem Tag keine hat, keine ausschüttungsgleichen Erträgen. Richtig?

Ich schreibe es in anderen Worten, glaube aber, dass du es grundsätzlich richtig erfasst hast.

Wenn es sich um einen Meldefonds handelt, so ist zum Meldestichtag die Anzahl der Anteile im Depot ausschlaggebend zur weiteren Berechnung der ausschüttungsgleichen Erträge.

Vielen Dank Andreas!!

Dann hält sich der Aufwand ja zum Glück noch in Grenzen, das Thema Quellensteuer etc. betrifft mich für die Steuererklärung dann ja nicht, ich muss nur die Felder 994 bzw. 892 ausfüllen.

Dann hättest du auf jeden Fall deine Zinserträge die dem besonderen Steuersatz von 25 % unterliegen vergessen 😉

Verluste musst du nicht eintragen, diese nur, wenn du sie mit Gewinnen des selben Steuersatzes (27,5 %) gegenrechnen kannst. Sofern steuereinfacher Broker, benötigst du dann das Steuerreporting deines steuereinfachen Brokers.

Und nicht vergessen: 7 Jahre Aufbewahrungspflicht, falls das FA nachfragt.

Hallo Andreas, was du oben als „Dilemma“ kurz beschrieben hast, ist bei Flatex seit heuer zu einer Katastrophe angewachsen. Flatex hat heuer im Jänner nämlich erstmals bei 2 meiner ETFs die Korrekturbuchungen so durchgeführt, wie sie in der Jahresmeldung im OEKB-Portal angeführt sind. (IE00BZ163L38, IE00BZ163K21) In den letzten Jahren hat Flatex das nicht gemacht, heuer machen sie offensichtlich „Dienst nach Vorschrift.“ Das Problem dabei ist, dass diese ETFs monatlich auszahlen und die KEST schon bei jeder Ausschüttung von Flatex abgezogen wird. Leider verzichtet der steuerliche Vertreter (Deloitte) darauf, die monatlichen Ausschüttungen an die OEKB zu melden, sondern meldet alles erst… Weiterlesen »

Guten Morgen Georg, ich sah, dass die Emittentin bei diesen ETFs Vanguard ist. Vanguard hat bei anderen ETFs bereits eingeführt, dass sie die Ausschüttungen melden. Ich würde dir daher raten, dich an die Emittentin direkt zu schreiben mit dem Hinweis, dass sie bereits bei anderen ETFs die Ausschüttungen melden und warum sie das nicht für diese auch tun. Kannst ihnen auch die Rute ins Fenster stellen, dass du dir sonst andere ETFs suchst 😉 Ansonsten gebe ich allen anderen Recht. Deloitte kann nur das machen, was Vanguard liefert. Deloitte liefert an die OeKB. Die Wertpapierdaten Service kann nur das liefern,… Weiterlesen »

Lieber Andreas, vorab danke für deine Erfahrungsberichte, Tipps und ausführlichen Erklärungen! Ich hätte eine Frage an dich, aber zuvor ein kurzes Intro: Ich habe mich Anfang diesen Jahres „endlich“ dazu entschlossen, einen ETF Sparplan zu starten. yay. Nach Recherchen und ein paar Gesprächen mit Kollegen etc., habe ich mich dazu entschieden, ein Depot bei TR zu öffnen. Hauptgrund: Tagesgeldkonto mit Zinsen + ich hatte keine 10k€ zur Verfügung, welche ich per 1x Order ins Spiel bringen konnte, somit dachte ich, bei 1€ Ordergebühr macht es mir nichts aus, wenn ich über´s Jahr verstreut (+ 150€/Monat Sparplan) Geld einzahle. Diese Strategie… Weiterlesen »

Hallo Greg, ich habe mir erlaubt die Links zu den Seiten/Videos zu löschen, weil die verlinkte GmbH eine Werbevereinbarung mit Trade Republic hat und das nicht objektiv ist. Red Bull wird auch von sich behaupten, dass sie den besten Energydrink anbieten 😉 Was sollst du machen? Ich kann dir hier keine Handlungsempfehlung geben, weil ich selbst nicht weiß, wie viele Steuern bei dir schon angefallen sind und welche Instrumente du in deinem Depot hast. Auch ist unbekannt, wie TR die Steuereinfachheit umsetzen möchte für Bestandskundschaften. Das hat nämlich auch noch Potential für Probleme bei Fonds und deren erhöhten Anschaffungskosten durch… Weiterlesen »

Hi Andreas, vielen Dank für deine Antwort. Sorry wegen den Links. Ich habe mir mittlerweile natürlich schon gedacht, dass das so eine Affiliate Geschichte ist. Schade, an sich war ich mit TR zufrieden, aber dieses Steuerthema ist für mich ein No-Go. Danke für deinen Tipp und die Bestärkung es durchzuziehen. Ich habe die Hoffnung, dass es in meinem Fall (IE00B44Z5B48) nicht so viel zu rechnen und versteuern gibt, bei einer Order (1k), zwei Einzahlungen mittels Sparplan (300) und einem Monat Laufzeit. Die Zinsen vom Cash Konto kommen noch dazu. Ich habe bisher alles per Portfolio Performance dokumentiert. Ich werde das… Weiterlesen »

Servus Greg, nachdem die letzte Jahresmeldung am 1.10.24 bei deinem Fonds war und es sich um einen Meldefonds handelt, ist hier „nur“ die Kursgewinnbesteuerung durchzuführen. Dazu noch die Zinsen vom Cashkonto. Wenn das alles nicht zu viel war -sprich unter 22 Euro Kapitalerträge – so brauchst du diese nicht in der ESt-Erklärung anzugeben (schau dir dazu § 39 Abs. 1 des EStG an https://www.ris.bka.gv.at/NormDokument.wxe?Abfrage=Bundesnormen&Gesetzesnummer=10004570&Artikel=&Paragraf=39&Anlage=&Uebergangsrecht=) . Prüfe das! Die Community ist ein ganz heißer Tipp für gute Tipps. Ad zurück zur ANV: bitte unbedingt bald genug dem FA mitteilen, dass du wieder zurück wechselst, damit es mit 2026 tatsächlich klappt. Viele… Weiterlesen »

Hi Andreas,

danke für´s Nachsehen und deinen Input. Blöde Frage.. bedeutet das, wenn ich unter 22€ bin, brauche ich keine Einkommenssteuererklärung machen?? Ist aktuell „leider“ eh nicht der Fall (~36€), aber wäre dann eine Überlegung wert, noch zu warten und mit weniger Gewinn auszusteigen, um sich den Wechsel etc. zu ersparen. wie paradox das klingt 😀

ok. heißt also, sobald die Einkommensteuer für 2025 erledigt ist, gleich wieder Wechsel beantragen.. ?

Danke und schöne Grüße

Wenn dir das gelingt, wäre es super, es ist aber halt ein Spiel mit dem Feuer. Hast du dazwischen eine OeKB Meldung, hast du auch diese zu berücksichtigen und wer weiß, was noch alles passiert. Probieren kannst du es.

Ich kann dir nicht sagen, bis wann du den Wechsel beantragen musst. Im Worst Case hast noch ein weiteres Jahr ESt-Erklärung.

ja genau.. mit Murphy´s Hilfe steigt dann der Gewinn die nächsten Wochen, OeKB Meldung (?) usw. 😀 ich denke, ich nehme die ESt-Erklärung 2025 & die paar Euro Zinsen in Kauf und mach den Schnitt jetzt bzw. morgen, wenn die Börse wieder offen ist.

Die ESt-Erklärung ist ja an sich nichts schlimmes, oder? Wenn ich keine Einkünfte aus Kapitalvermögen zu versteuern habe, mach ich einfach nur den Teil „Einkommen aus nichtselbstständiger Arbeit“, bis der Wechsel vollzogen ist. richtig?

Genau, die ESt-Erkärung ist eigentlich nur eine erweiterte ANV bzw. genau umgekehrt. Es ist nur so, dass man sehr schnell eine Pflichterklärung abgeben muss. Die „Pflicht“ stresst halt manche https://www.bmf.gv.at/themen/steuern/fuer-unternehmen/einkommensteuer/einkommensteuererklaerungspflicht.html

Grundsätzlich ist alles nicht schlimm und auf dem Finanzamt gibt es auch gute Antworten auf konkrete Fragen (ABER keine Beratung, denn dafür gibt es Steuerberatungen).

Lieber Andreas,

danke, für die tolle Erlärung. Ein Bitte: Könntest du kurz auf

https://my.oekb.at/kapitalmarkt-services/kms-output/fonds-info/sd/af/f?isin=DE000A111ZF1&stmId=505493

schauen. Betrifft den Dirk Müller Defensiv Fonds, welcher eine eigene Absicherungsstrategie fährt. Kann es tatsächlich sein, dass es hier z. B. mit der letzten Jahresmeldung 23.04.2024 für das Jahr 2023 „nichts zu versteuern“ gab?

LG

Thomas

Ja, das ist tatsächlich so. Laut Ergebnis war es sogar negativ das Geschäftsjahr.

Da hast du dir ja eine wahre Perle ins Portfolio gelegt

Lieber Markus,

den Kommentar hättest du dir sparen können, weil es Menschen gibt, welche die Absicherungstrategie dieses Fonds erfasst haben und dieser etwas abgewinnen können. Es gibt auch eine offensiv Variante, welche durchaus passabel performt. Dieser „ÄtschiBätschi“-Kommentar hat mehr etwas von Kindergarten als von seriöser Argumentation.

LG

Thomas

Was ich nicht verstehe: wenn dem Finanzamt durch die Meldungen der ausl. Broker alle steuerrelevanten Infos vorliegen, dann hat die Finanz bereits alle Steuerinformationen.

Warum verlangt die Finanz diese Infos von den Anlegern noch einmal, wenn sie diese schon hat?

Weil das nur Kontrollmitteilungen sind. Die korrekte Berechnung von Kapitalmaßnahmen, Ausschüttungen, ausschüttungsgleiche Erträge, Dividenden, Zinsen und wie was zu qualifizieren ist, das haben sie nicht – außerdem würde die Finanz dann auch noch den Job der Steuerberatung übernehmen. Und viele andere Punkte mehr. Das ist ein Wunschdenken, dass die Finanz für einen die Steuer berechnet, das ist aber nirgendwo so.

Hallo Andreas, ich habe ab Dezember angefangen bei Flatex iShares S&P 500 Top 20 UCITS ETF

IE000VA628D5 zu kaufen. Mann kann ich noch nicht besparen aber ich habe vor jeden Monat etwa 600 Euro investieren, dazu bespare ich World und S&P 500. Jetzt steht bei OeKB „J Absichtserklärung“. Kannst du mir sagen was das bedeutet? Lg aus Weiz

Dass es gut aussieht, dass dieser Fonds ein Meldefonds ist. Den solltest du also nehmen können, auch wenn er noch jung ist Nenad.

Grüße,

Andreas

Hallo, ich habe einen Sprott Physical Uranium Trust (höchstwahrscheinlich Nicht-Meldefonds) über die Börse in Toronto in USD (und Flatex Konto) gekauft. Kann ich die KeSt für Ausschüttungsgleiche Erträge für das Jahr 2023 das im Dezember 2024 abgerechnet wurde, zurückholen, da Gewinne durch Verkäufe nicht realisiert wurden?

Vielen Dank

Aktuell sieht es so aus als ob diese aufgerollten Steuerbuchungen aus den Vorjahren als Steuerbuchung für das Jahr 2024 angeführt werden. Ich wäre hier jetzt jedoch vorsichtig Verluste zu realisieren, weil ich irgendwie nicht daran glaube, dass diese ins Jahr 2024 gehören. Habe dazu hier mehr geschrieben:

https://www.broker-test.at/news/flatex-besteuert-reits-wie-realty-income-nach/#Verlustausgleich_%E2%80%93_spezielles_Thema_fuer_die_sehr_Fortgeschrittenen