Das Wichtigste zusammengefasst

- Wie gehe ich es an, wenn ich meine Kapitalerträge aus dem ausländischen Wertpapierdepot ordungsgemäß in Österreich versteuern möchte?

- Wie versteuere ich meine Kursgewinne und -verluste?

- Wie versteuere ich meine Dividendenerträge (Österreich, Deutschland, USA, Großbritannien, …)

- Wie versteuere ich meine Kuponerträge?

- Wie versteuere ich meine Ausschüttungserträge von Fonds und ETFs

- Was passiert, wenn ich meine Kapitalerträge aus dem Ausland nicht ordnungsgemäß versteuere?

- Betroffene Broker können sein: Trade Republic, Degiro, DKB, Scalable Capital, Comdirect, Lynx, CapTrader, Banx, Interactive Brokers, eToro, …

So könnten Sie es angehen

- Genaue Aufstellungen über Gewinne, Verluste, Zinsen, Dividenden, Ausschüttungen und ausschüttungsgleiche Erträge führen, über alle Depots

In diesem Ratgeber

Ein Wertpapierdepot im Ausland zu führen ist meist durch die niedrigen Gebühren sehr von Vorteil. Nachteilig ist hier, dass die lukrierten Kapitalerträge vom Auslandskunden selbst im Inland versteuert werden müssen. Gut zu wissen:

- Grundsätzlich sich bewusst werden, dass ein Auslandsdepot bedeutet, dass das österreichische Finanzamt sehr genau darüber bescheid weiß, was sich dort tut.

- Grundsätzlich sich bewusst sein, dass die niedrigeren Gebühren im Ausland höhere Aufwände gegenüberstehen. Sei es durch das machen der Steuern im Selbststudium oder durch einen Steuerberater der bezahlt werden muss.

Depot im Ausland - was tun?

Wie immer: Alle Angaben ohne Gewähr, es ist lediglich eine Idee, eine Vermutung, wie Kapitalerträge aus dem Ausland in Österreich versteuert werden – ein Steuerberater und das Finanzamt sind die einzig richtigen & verlässlichen Ansprechpartner in dieser Situation!

Wer bei einem Broker im Ausland sein Wertpapierdepot hat, der ist selbst für die ordnungsgemäße Versteuerung verantwortlich und dies für jedes Wertpapier. Gleich ob Aktie, Anleihe, Fonds, …. Ausländische Wertpapierdepots wie z. B. jene von

- eToro

- Degiro

- DKB

- Finanzen.net Zero

- Comdirect

- Banx

- Trade Republic

- Scalable Capital

- …

usw. sind in den letzten Jahren auch für uns Österreicher interessanter geworden und wurden nicht selten zum Traden und Investieren verwendet. Nachteil ist die jährliche Angabe der realisierten Kapitalerträge.

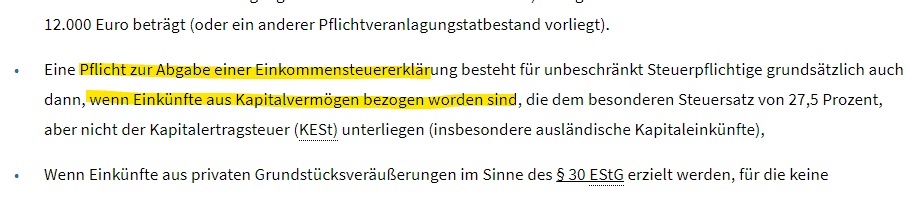

Das Bundesministerium für Finanzen führt auf seiner Website an, dass es eine Pflicht zur Abgabe einer Einkommensteuererklärung gibt, wenn Einkünfte aus Kapitalvermögen bezogen worden sind, die dem besonderen Steuersatz von 27,5 % unterliegen und für die keine KESt abgeführt wurde.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenKursgewinne und Kursverluste

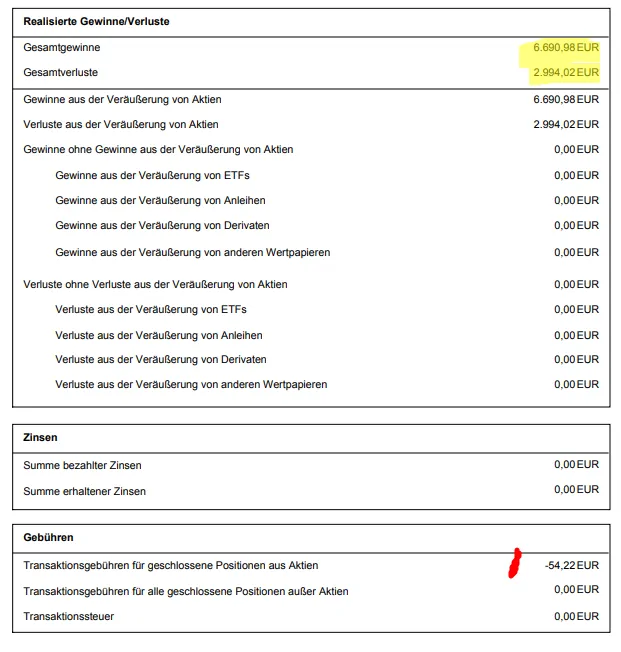

Auf realisierte Kursgewinne müssen in Österreich 27,50 % Kapitalertragsteuer bezahlt werden. Dazu werden die Kursverluste von den Kursgewinnen abgezogen. Am besten ist es, es wird dazu eine Datei in einem Tabellenkalkulationsprogramm erstellt.

So sehen dann die Einträge aus:

In der rechten Spalte findet sich bereits die richtige Kennzahl zur Angabe in der Einkommensteuererklärung. Wie das genau aussieht und handzuhaben ist, findet sich weiter unten.

Dividendenerträge

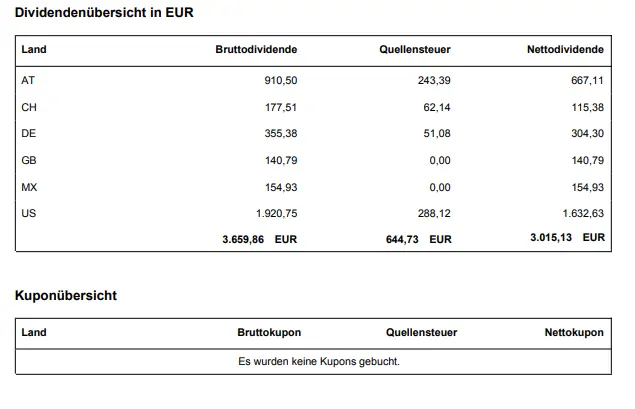

Erliegen Sie nicht dem Irrtum, dass Sie in Österreich keine Einkommensteuererklärung machen müssen für die ausländischen Dividendenerträge, wo doch im Ausland bereits Quellensteuer abgezogen wurde. Die Dividendenerträge sind natürlich auch in Österreich zu versteuern. Wenn im Ausland bereits Quellensteuer verrechnet wurde, so kann in Österreich im Rahmen der Einkommensteuererklärung die ausländische Quellensteuer angerechnet werden. Die Finanz hat festgelegt, dass der Anrechnungsbetrag 15% der Kapitalerträge nicht übersteigen darf.

Aus dem oben angeführten Screenshot ist schön ersichtlich, dass das Institut, in diesem Fall Degiro, bereits Quellensteuer abführte. Nach Österreich, in die Schweiz, nach Deutschland und in die USA.

Gehen wir es Zeile für Zeile durch. Die erste Zeile sind die Ausschüttungen von Dividenden aus österreichischen Unternehmen wie z. B. die voestalpine oder die Österreichische Post AG. Dies ist auch sogleich ein gutes Beispiel, dass das was der Broker macht, vom Kunden ausgebügelt gehört. Die bezahlte Quellensteuer der Bruttodividende müsste doch 27,50 % sein, doch ist sie nicht. Bei beiden Ausschüttungen ist sie in unserem Praxisbeispiel einmal 26,57 % und einmal 27,06 %. Hier sind wir dem österreichischen Staat noch etwas schuldig.

In den nächstfolgenden Zeilen der Tabelle finden sich Dividendenausschüttungen aus aller Herren Länder bei denen zum Teil bereits Quellensteuer bezahlt wurde. Wie weiter oben bereits erläutert müssen 27,50 % an Steuer an den österreichischen Fiskus abgeführt werden, ist jedoch bereits Quellensteuer abgeführt worden, so können bis zu 15 % angerechnet werden. Zu verbesserten Veranschaulichung wurden dazu neben der Bruttodividende und der bezahlten Quellensteuer noch weitere Spalten hinzugefügt in denen gezeigt wird, wie hoch die bezahlte Quellensteuer bereits war und wie viel noch zu versteuern ist in Österreich. In der Schweiz und in Deutschland wurden weit über 15 % an Quellensteuer bereits abgeführt (Schweiz 35 %, Deutschland 23,34 %), doch angerechnet werden eben nur die 15 % und 12,50 % müssen so noch in Österreich abgeführt werden. Bei den Dividendenerträgen aus Großbritannien und Maxiko wurde gar keine Quellensteuer abgeführt und so sind volle 27,50 % in Österreich abzuführen. In den USA waren es genau 15 % und so sind die restlichen 12,50 % hier in Österreich an Steuer fällig.

Für die ganz aufmerksamen Leser, die bemerkt haben, dass in der Aufstellung von DEGIRO noch 355,38 Euro angegeben sind, während im Spreadsheet darunter lediglich 218,88 Euro an Bruttodividende aus Deutschland ausgewiesen werden: Die Bruttodividende wurde reduziert, da ein Teil der erhaltenen Dividende aus einer Einlagenrückzahlung stammt und nicht aus dem Gewinn ausgeschüttet wurde. Diese Einlagenrückzahlung senkt die Anschaffungskosten und wird erst beim Verkauf des Wertpapiers steuerlich relevant. Aus diesem Grund wird für die Kennzahl 863 die reduzierte Bruttodividende berücksichtigt.

Kuponerträge

Gibt es Erträge aus Kupons, als Zinszahlungen aus Anleihen, so sind auch diese zu versteuern. In Österreich beträgt diese 27,50 %.

Ausschüttungserträge

Anleger von Fonds und ETFs erhalten keine Dividenden sondern Ausschüttungen. Das ist ein kleiner Unterschied mit großen Auswirkungen.

Ausschüttungen

Bei ausschüttenden Fonds und ETFs gibt es im Regelfall Ausschüttungen, das soll auch so sein und wohl deshalb wurden diese angeschafft. Die Ausschüttungen werden voll mit 27,50 % versteuert.

Ausschüttungsgleiche Erträge

Die Sache mit den ausschüttungsgleichen Erträge ist so komplex und langwierig, dass ein eigener Beitrag zu diesem Thema erstellt wurde. Ausschüttungsgleiche Erträge fallen fix bei thesaurierenden Fonds und ETFs an. Zu bedenken ist, dass auch ausschüttende Fonds und ETFs sehr wohl auch ausschüttungsgleiche Erträge haben können. So ist man nicht vor diesen gefeit, wenn ein ausschüttender Fonds bzw. ETFs gekauft wird. Haben Sie sowohl Ausschüttungen und auch ausschüttungsgleiche Erträge zu versteuern, so hilft der Beitrag zum Thema „ETFs und Fonds versteuern“ vielleicht weiter.

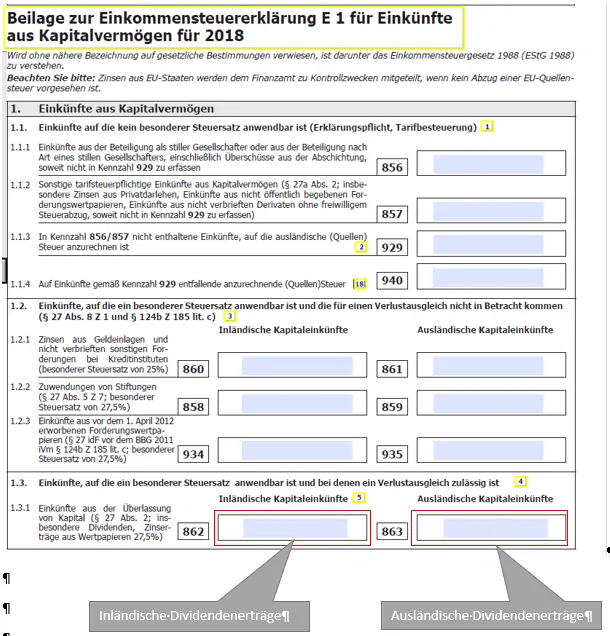

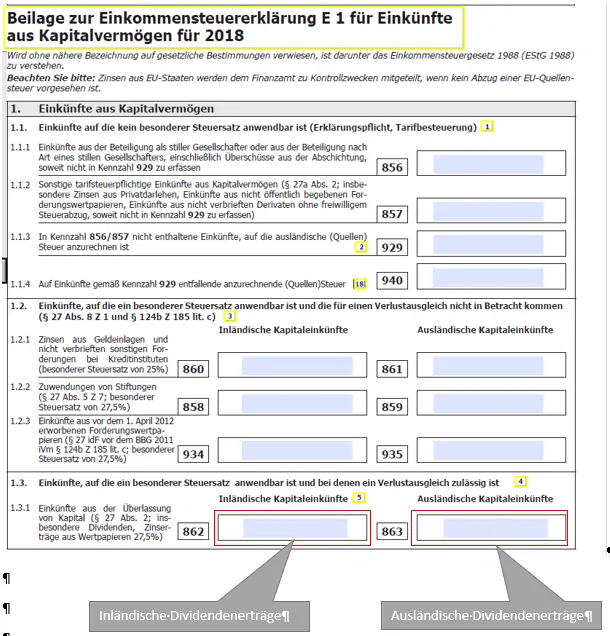

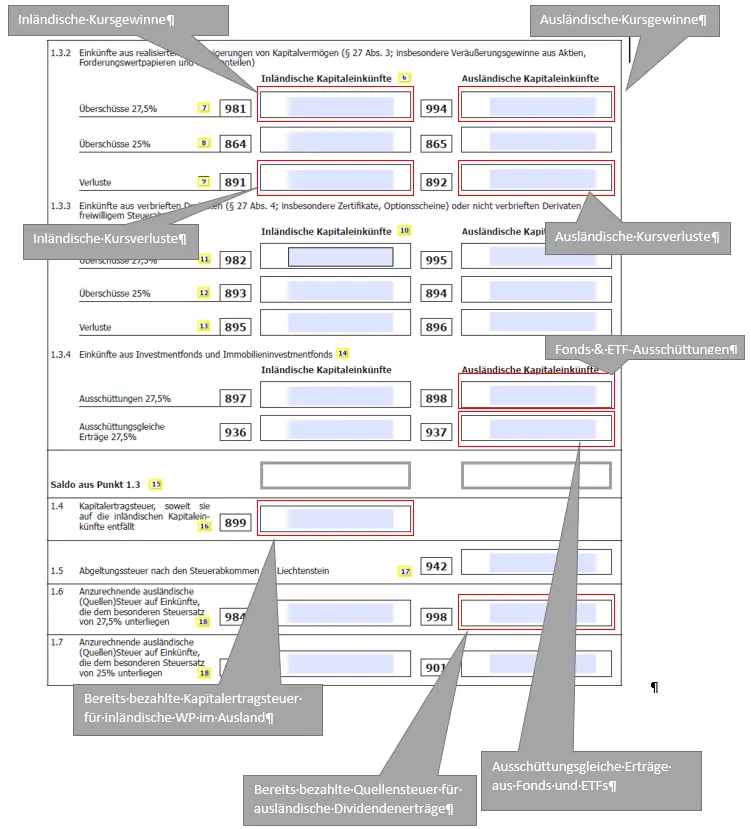

E1kV Beilage zur Einkommensteuererklärung E1 für Einkünfte aus Kapitalvermögen

Wechsel zur Einkommensteuererklärung

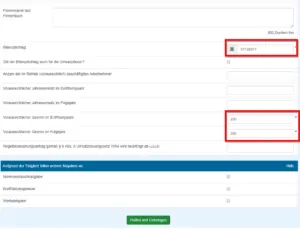

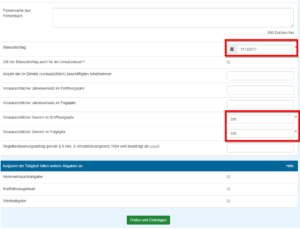

Sie müssen noch keine Einkommensteuererklärung durchführen, sondern machen Jahr für Jahr die Arbeitnehmerveranlagung? Damit ist nun Schluss und Sie müssen in die Einkommensteuererklärung wechseln. Das ist keine große Hexerei und gleichzeitig auch kein Damoklesschwert. Die Einkommensteuererklärung hat einzig mehr Möglichkeiten als die Arbeitnehmerveranlagung, daher ist dies notwendig. Um einen Erklärungswechsel durchzuführen steigen Sie auf FinanzOnline ein, klicken danach im Menü auf “Eingaben > Anträge > Erklärungswechsel” und wählen dort den “Wechsel zur Einkommensteuererklärung” aus. In diesem Beitrag wird der Erklärungswechsel im Detail erklärt.

Zu Beginn des Erklärungswechsels muss geklärt werden, woher die Einkünfte stammen. Dazu verwenden Sie das Dropdown und wählen “Einkünfte aus Kapitalvermögen”. Im Erklärungsfeld darunter bei “Genaue Bezeichnung” erklären Sie, woher die Einkünfte stammen werden. Je genauer, desto besser. Das freut das Finanzamt, wenn hier genaue Angaben getätigt werden und es gibt keine Rückfragen – in unserem Fall könnte das z. B. irgendwas mit „Kursgewinne bzw. -verluste und Kupon-/Dividendenerträge aus Veranlagungen in einem ausländischen Wertpapierdepot“ sein. Nach den ersten Eingaben folgt die Angabe, ab welchem Datum die “unternehmerische Tätigkeit” beginnt. In unserem Falle gar nicht, aber wir verwenden das Feld um anzugeben, ab wann das Auslandsdepot bzw. die dortige Veranlagung gestartet wurde. Hier z. B. der 1.1.2018.

Bei den weiteren Angaben geht es weiter zur verpflichtenden Eingabe des Bilanzstichtages. Dieser wird vermutlich bei allen der 31.12. des Jahres sein und die letzten beiden Angaben beziehen sich auf die voraussichtlichen Brutto-Zinseinkünfte, welche in den Feldern “Voraussichtlicher Gewinn im Eröffnungsjahr” bzw. “Voraussichtlicher Gewinn im Folgejahr” eingetragen wird. Wenn die Zinseinkünfte und die daraus resultierende Steuerzahlung einen höheren Betrag ausmachen würde, so ist es auch möglich, dass das Finanzamt eine Vorauszahlung der Einkommensteuer vorschreibt. Dies würde dann mit einer quartalsmäßigen Zahlung abgegolten werden.

Kursgewinne, Dividendenerträge, Ausschüttungen und ausschüttungsgleiche Erträge in E1kv versteuern

Um die Zinserträge ordnungsgemäß zu versteuern, wählen Sie in FinanzOnline das Formular E1kv aus (E1kv Beilage zur Einkommenssteuererklärung E1 für Einkünfte aus Kapitalvermögen).

Folgende Kennziffern könnten für Sie wichtig sein:

| Kennziffer | Einzutragen sind |

| 862 | Inländische Dividendenerträge |

| 863 | Ausländische Dividendenerträge |

| 981 | Inländische Kursgewinne |

| 994 | Ausländische Kursgewinne |

| 891 | Inländische Kursverluste |

| 892 | Ausländische Kursverluste |

| 898 | Ausschüttungen (Ausland) |

| 937 | Ausschüttungsgleiche Erträge (Ausland) |

| 899 | Bereits bezahlte Kapitalertragsteuer für inländische Wertpapiere im Ausland |

| 998 | Bereits bezahlte Quellensteuer für ausländische Dividendenerträge |

Wie es mit ausländischen Sparzinsen aussieht, wo diese einzutragen sind, erfahren Sie in diesem Beitrag auf der Schwesternseite Sparzinsen.at.

Abgabenrechtliche Nachteile

Den Staat zu bescheißen ist niemals eine gute Idee und so ist es auch hier, wenn im Ausland Kapitalerträge erzielt werden und diese nicht ordnungsgemäß in der Einkommensteuererklärung angeführt werden. Was kann passieren? Fix ist einmal, dass es zu Steuernachzahlungen kommen wird und es kann sogar zu finanzstrafrechtlichen Konsequenzen führen. Zu glauben, dass das österreichische Finanzamt nichts vom Wertpapierdepot im Ausland mitbekommt ist vermessen. Es ist so, dass dank Common-Reporting-Standards (CRS) die österreichischen Finanzbehörden sehr genau im Bilde sind, wer, was und wie viel im Ausland gebunkert hat und wie viel Steuern zu entrichten gewesen wären. Daher immer steuerehrlich sein!

Steuern nicht abzuliefern ist keineswegs ein Kavaliersdelikt! Im Jahr 2021 zeigt das BMF sehr genau auf, dass neben einer Geldstrafe bis hin zum Doppelten auch eine Freiheitstrafe verhängt werden kann (Quelle BMF.gv.at). Nehmen Sie das Thema Steuern also nicht auf die leichte Schulter. Ehrlich währt am längsten!

Steuereinfaches Wertpapierdepot zu empfehlen?

Bei all diesem Aufwand gibt es natürlich auch Gründe warum ein Wertpapierdepot im Ausland durchaus Sinn ergibt. Neben den meist kostengünstigen Gebühren im Ausland ist es bei erfolgreichen Trades durchaus auch interessant im Ausland das Wertpapierdepot zu haben, denn in diesem Fall könnte es auch ein Vorteil sein, dass die Steuern für Kapitalerträge erst zu einem späteren Zeitpunkt fällig werden. Ob sich das aber tatsächlich so bewahrheitet wie erträumt steht natürlich auf einem anderen Papier. Schließlich will auch das Finanzamt Vorauszahlungen der Einkommensteuer, wenn höhere Erträge im Ausland zu erwarten sind.

Wenn Sie nun der Überzeugung sind, nein, das tu ich mir alles nicht an, dann gibt es folgende interessante steuereinfache Broker für Sie neben Ihrer Hausbank. Diese übernehmen das Thema Steuern für Sie.

Hallo! Hat jemand Erfahrungen damit gemacht warum beim Ausfüllen des Formulars E1Kv eine Fehlermeldung für das Feld 892 (ausländische realisierter Verlust) angezeigt wird. Ausländische Gewinne wurden ebenfalls eingetragen.

Hallo, ich habe die selbe Fehlermeldung: Was hat es da auf sich? 🙄

Ich weiß jetzt wo der Fehler liegt. Man muss im Feld 892 vor der Zahl ein Minus Zeichen eingeben!

Hallo Andreas! Ich würde dich gerne um deine Expertise bitten. Ich habe mich in das Thema Steuern schon ganz gut eingelesen. Mittlerweile konnte ich auch herausfinden, dass die Aktien die ich handle, CFDs sind, also werden diese nicht mit der Kest sondern nach dem Einkommenssteuertarif versteuert. Da bin ich beim Stöbern im Netz auf der Seite der WKO auf einen interessanten Punkt gestossen. Und zwar gibt es ja bei Erträgen die dem Sondersteuersatz zugrunde liegen ein Abzugsverbot von Gebühren usw, aber eben Produkte die dem Einkommenssteuertarif unterliegen, ist das nicht der Fall. So wie ich das jetzt verstehe, darf man… Weiterlesen »

Hallo Andreas, hast du irgendwelche aktuellen Informationen zur neu eingeführten Aufzeichnungspflicht für Auslandsvermögen bzgl Art und Häufigkeit der Dokumentation? LG

Servus Phil,

das findest du im § 131 der BAO:

https://www.ris.bka.gv.at/NormDokument.wxe?Abfrage=Bundesnormen&Gesetzesnummer=10003940&Paragraf=131

Gruß,

Andreas

Hallo Andreas! Herzlichen Dank für deine Seite und die Mühe die du hier machst, es hilft enorm! Aber leider bin ich zuviel Leie um alles richtig zu deuten. Wenn ich deshalb kurz nachfragen darf!? Ich trade eher kurzfristig, und zwar Indizes, Forex, teilweise einzelne Aktien bei einem ausländischen Broker. Für mich stellt sich auch die Frage Steuerberater oder selber!? Bei der jährlichen Abrechnung habe ich die Kursgewinne, Kursverluste, Kommissionen und Finanzierungsgebühren ausgewiesen bekommen. Das ist nicht viel. Kann ich da nicht hergehen und die Werte in die richtigen Felder eintragen und fertig? Oder fehlt hier noch was, was exakter behandelt… Weiterlesen »

Servus Wolfgang, grundsätzlich ist es ganz einfach, so wie du es schreibst. Die RICHTIGEN Werte in die RICHTIGEN Felder. Das Problem ist das Feststellen der richtigen Werte. Wann dürfen Gebühren abgezogen werden, wird zum Transaktionstag umgerechnet, was ist das, unterliegt es der Tarifbesteuerung, unterliegt es dem besonderen Steuersatz, etc. – das ist die große Schwierigkeit an dem Ganzen und benötigt in der Regel viel Zeit sich hier einzulesen. Aber selbst eine EINSCHLÄGIGE Steuerberatung (gerade kleinere Kanzleien haben mitunter keinen Fokus auf Kapitalerträge) benötigt hier einiges an Zeit. Am Ende kann ich dir nur empfehlen dich selbst einzulesen und mit deinen… Weiterlesen »

Hallo nochmal,

und danke für deine Erklärung soweit.

Eine Frage hätte ich noch dazu.

Da bräuchte ich ja dann aber von meinem Broker eine genauere Auflistung?

Ich bräuchte dann die exakte Information welche Aktien ich wie oft getradet habe, welche Dividenden angerechnet wurden und welche Abzüge (Öffnungs- und Schließungsgebühren, Kommissionen) angefallen sind.

Bei der jetztigen Abrechnungen wurden die Dividenden zu den Kursgewinnen dazu gezählt!

Wenn dir der Broker dies zur Verfügung stellt, ja. Gibt aber Broker, die dir das so nicht anbieten, hier heißt es selbst Hand anzulegen. Seit 2023 ist sowieso Aufzeichnungspflicht und regelmäßige Doku Pflicht.

https://www.broker-test.at/news/knaller-aufzeichnungspflicht-fuer-nicht-endbesteuertes-kapitalvermoegen-ab-2023/

Ich habe heuer den Broker gewechselt. Dieser listet schon alle einzelnen Trades auf!

Was ich aber nicht bekomme, ist eine eigene Auflistung für Kursgewinne, Dividenden, Gebühren, Swaps und auch nicht wieviele Trades ich zb von Nasdaq gemacht habe.

Ist das ausreichend, oder soll ich da mal nachfragen, ob ich eine genauere AUflistung bekomme?

Danke dir!!!

Wolfgang, du willst von mir das Okay haben, was das Finanzamt akzeptiert und was nicht. Das kann ich dir nicht geben 😉

Es muss objektiv nachvollziehbar sein, wie du die Gewinne und Verluste etc. berechnest, dazu halt noch die Vorgaben aus §131 BAO.

Mein Tipp: Versuche das Kapital Auslandsbroker schnellstmöglich zu beenden und nimm dir einen steuereinfachen Inlandsbroker. Der führt für dich die Steuern ab und gut ist es. Alles erledigt. Hier gibt es einen Broker Vergleich und du kannst hier filtern nach „Steuereinfach“:

https://www.broker-test.at/vergleich/broker/

Gruß,

Andreas

Hallo Andreas, vorweg vielen Dank für diese Seite. Sie hilft enorm!

Mir stellt sich nur eine kleine Frage. Ich habe zwei Depots bei steuereinfachen Brokern in Österreich und ein Tradingdepot bei Degiro. Muss man in diesem Fall bei der Steuererklärung nur die Degiro Gewinne/Verluste/Dividenden etc. angeben? Die beiden anderen Broker machen dies ja bereits automatisch.

Danke und Liebe Grüße

Guten Morgen Christoph,

bei den inländischen Depots wurde die Steuer bereits pauschal und endbesteuert abgeführt. Wie du vermutest, du MUSST nichts melden. Nur der ausländische Broker zwingt dich zu einer Pflichtveranlagung.

Optional ist hingegen ein Verlustausgleich. Hast du im Inland z. B. Gewinne und im Ausland Verluste, so kannst du das über die Einkommensteuererklärung veranlagen. Das ist aber optional, freiwillig.

Gruß,

Andreas

Anrechenbare Quellensteuer DE – Vorsicht bei SummenInfo auf Brokerreport In Artikel steht bezüglich Dividenerträgen zur Erkläung der Tabelle: In der Schweiz und in Deutschland wurden weit über 15 % an Quellensteuer bereits abgeführt (Schweiz 35 %, Deutschland 23,34 %), doch angerechnet werden eben nur die 15 % und 12,50 % müssen so noch in Österreich abgeführt. Da Deutschland 26,375 % Quellensteuer einhebt (25% + 5,5% Solidaritätszuschluss) würde ich bei einem anderen Steuersatz im Summenreport (wie im Neispiel die 23,34%) vorsichtig sein. Es könnte sein, dass sich die niedrigere Steuerquote aus einer steuerfreien Aktie ergibt – z.B. Deutsche Telekom. D.h dafür… Weiterlesen »

Alfred, das ist MEIN Beispiel und die Info der 23,34 % ist die Spalte mit der Überschrift ENTSPRICHT. Es behauptet niemand, dass es bei jedem so ist. Seinen eigenen Steuerreport nehmen und die ABSOLUTEN Zahlen verwenden laut Steuerreport des Brokers ist meine starke Empfehlung 😉

In Bezug auf dein Beispiel mit der Dt. Telekom: Die Dt. Telekom, Ökostrom AG oder auch die BAWAG bezahlen die Dividenden z. B. aus dne Einlagen und so fällt keine Steuer bei der Dividendenzahlung an sondern erst bei der Veräußerung der Aktie.

Du kannst dies gerne hier nachlesen am Beispiel der Ökostrom: https://oekostrom.at/wp-content/uploads/2022/10/Information_Dividendenausschuttung_2022.pdf

Ausländischer Broker mit Dividenden in z.B. USD – wclher Wechselkurs bei Interactive Broker Zuallererst vielen Dank an Andreas für die umfassende Info und beantworteten Fragen ! Der Report von IBKR bei Basiswährung EUR für Erträge in USD (und anderen Fremdwährungen) auch Werte in EUR. Dabei variiert der Wechselkurs je Datum. Zuerst kam Freude auf, weil man ja die Erträge mit dem tagesaktuellen Kurt in die Steuererklärung aufnehmen muss. Allerdings ist für mich nicht nachvollziehbar welchen Kurs hierfür verwendet – jedenfalls ist es nicht der Kurs aus der Zeitreihe der öst. Nationalbank. Hat jemand eine Idee welcher Kurs hierfür verwendet wird… Weiterlesen »

Servus Alfred,

das müsstest du IBKR direkt fragen, vermutlich ist das ihr „eigener“ Wechselkurs. Viele Banken führen ihren eigenen Wechselkurs der sich unterscheidet vom EZB-Referenzkurs. Denke nicht, dass es einen eigenen Report gibt mit dem EZB-Referenzkurs. Soweit ich weiß, ist das aber auch nicht nötig, wenn irgendwo in den Einkommensteuerrichtlinien steht drinnen, dass auch der Wechselkurs der Bank/Brokers/etc. zu verwenden ist. Natürlich ohne Gewähr und bitte um Überprüfung meiner Aussage in den Einkommensteuerrichtlinien bzw. jene die sich wirklich auskennen, einer einschlägigen Steuerberatung.

Gruß,

Andreas

Servus Andreas,

Danke für die rasche Antwort – ich habe jetzt dazu in Finanzonline eine Rechtsauskunft eingebracht. Sobald ich Antwort habe stelle ich die Info hier her

Da bin ich gespannt, ob sich das noch ausgeht mit bis zum 30.6 😉

Umrechnungskurs für Erträge – Rechtsauskunft Finanzamt Fazit: es muss der tagesaktulle EZB Umrechnungskurs verwendet werden. Details siehe: Auskunftsrelevanter Sachverhalt: Ich bitte um Information ob für die Umrechnung von Zuflüssen aus Kapitalanlagen in Fremdwährung (Dividenden, …) der vom Broker ausgewiesene tagesaktuelle Umrechnungskurs in EUR verwendet werden kann oder bestimmte Vorgaben bezüglich Umrechnungskurs bestehen. Abgabenrechtliche Beurteilung mit Begründung: Eine gesetzliche Vorgabe, welcher Umrechnungskurs anzuwenden ist, besteht nach derzeitiger Rechtslage nicht. Nach den Einkommensteuerrichtlinien (EStR Rz 6201c) gilt für die Bewertung von Fremdwährungsgewinnen/-verlusten grundsätzlich Folgendes: Wenn Einkünfte in Fremdwährungen erzielt werden (zB Zinsen, Dividenden, ausschüttungsgleiche Erträge), ist der Referenzkurs der EZB für die… Weiterlesen »

Servus Alfred,

ich kann das „muss“ aus der Antwort des Finanzamts nicht herauslesen. Wie aus der Antwort hervor geht heißt es „Eine gesetzliche Vorgabe, welcher Umrechnungskurs anzuwenden ist, besteht nach derzeitiger Rechtslage nicht.“ und in den Einkommensteuerrichtlinien heißt es „grundsätzlich“. Daraus ein MUSS abzuleiten, das sehe ich als Laie nicht.

Gruß,

Andreas

Servus Andreas

Ich habe mich auf „ist der Referenzkurs der EZB für die Bewertung heranzuziehen“ fokussiert. Da dies „grundsätzlich“ gilt kann es wohl Ausnahmen geben – das habe ich übersehen.

Also stimme ich dir zu, dass ich es falsch interpretiert habe.

Ob sich der ersparte Umrechnungsaufwand lohnt gegebenenfalls mit dem Finanzamt darüber zu argumentieren ob das erlaubt ist oder nicht steht sich für mich nicht dafür.

Gruß Alfred

Hallo zusammen,

und danke für den Beitrag!

Wo trage ich Zinserträge vom Broker ein im E1kV Formular?

z.Bsp die 2% auf das nichtinvestierte Kapital bei Trade Republic?

Vielen Dank für die RM!

Gruß

Christoph

Hallo Christoph,

das kommt darauf an, was das genau ist, was dir dein Broker hier gibt.

Unter 1.2.1 findest du zB „Zinsen aus Geldeinlagen und nicht verbrieften sonstigen Forderungen bei Kreditinstituten (besonderer Steuersatz von 25%)“

Das ist zu prüfen, ob es tatsächlich ein Zins von einem Kreditinstitut ist. Wenn ja, ist es dort anzugeben in der E1kv. Ansonsten ist’s weiter zu prüfen, was tatsächlich dahinter steckt.

Gruß,

Andreas

Hallo Andreas, Ist man eigentlich mit einem Depot außerhalb der EU (z.B. Interactiv Brokers) vor fiskalischen Enteignungsmaßnahmen sicherer als mit einem Depot im Inland? In Zeiten von horrender staatlicher Überschuldung, Währungskrisen, inflationsbedingter Vermögensschwund, wird es nicht lange dauern bis die Habenden zur Kassa gebeten werden. Die Rufe nach alternativlosen „Solidaritätsabgaben“, Lastenausgleiche, Vermögenssteuern und sonstige Sonderabgaben werden von Tag zu Tag lauter. Angenommen die Regierung beschließt über Nacht eine Vermögenssteuer von 50%, dann wäre die Abgabe für die Steuerpflichtigen mit inländischem Depot alternativlos. Jene die ihr Depot im EU-Ausland haben, die könnten zumindest rein theoretisch auswandern und somit ungeschoren davonkommen. Wie… Weiterlesen »

Servus Raff, ich habe keine besonderen Kenntnisse und Fähigkeiten, das heißt meine Einschätzung ist nicht wirklich etwas wert. Wenn es tatsächlich hart auf hart kommt und du gehen würdest, dann besteht die Schuld ja weiterhin. Eine Rückkehr ist nicht möglich und vielleicht sucht dich der Staat auch außerhalb Österreich (durch die Entstrickungsbesteuerung bist du mit dem Wegzug iR bereits steuerpflichtig). Am Ende: Was zählt all das Geld, wenn du alles hinter dir lässt, was du lieb gewonnen hast? So schlecht ist Österreich gar nicht, ja, Hochsteuerland und nicht alles super, aber so im großen & ganzen, doch ganz fesch zum… Weiterlesen »

Hallo Andreas,

da ich bei Interactive Brokers im Ausland Optionen handle müsste ich die Gewinne unter der Nummer 856 eintragen, oder? Jedoch ist hier eine Tarifbesteuerung vorgesehen. Allerdings gelten in diesem Artikel von KPMG lt. dem Verwaltungsgerichtshof seit 01.03.2022 mit der neuen Steuerreform ein besonderer Steuersatz von 27,5% auf nicht verbriefte Derivate (Optionen).

https://home.kpmg/at/de/home/insights/2022/06/tn-anwendung-des-besonderen-steuersatzes-auch-fuer-im-ausland-abgewickelte-einkuenfte-aus-nicht-verbrieften-derivaten.html?fbclid=IwAR03Ozsw65Z-ITxUvedAq-QNONaKJzOOrcVzL9yJOZKbkxENQJPxeGoVtxk

Unter welcher Nummer sollte ich dann meine Optionsgewinnne eintragen wenn ich diese mit 27,5% versteuern darf?

Vielen Dank

LG

Servus Marcel,

der verlinkte Artikel sagt es sehr gut „für alle offenen Veranlagungsjahre“. Also je nachdem für welche Jahre du veranlagst, hängt die Besteuerung nun ab.

Die selbe Geschichte in meinen eigenen Worten gibt es hier: https://www.broker-test.at/news/cfd-besteuerung-vwgh-urteil-275-aber/

Gruß,

Andreas

Hallo Andreas Vielen Dank für Deine Arbeit als Wegweiser durch den österreichischen Steuerurwald. Ich habe bei einem ausländischen Broker die Aktie Omega Healthcare (REIT) in meinem Depot und leider zu spät über die Besonderheiten von Reits erfahren. Für die Steuererklärung muss ich jetzt zwei Besonderheiten beachten. Die Dividenden, die über das Jahr angefallen sind, sind ja eigentlich Ausschüttungen und sollten doch in der E1kv in das Feld 898 für tatsächliche Ausschüttungen eingetragen werden. Des Weiteren sind für den Wertzuwachs über den Jahreswechsel, die 10% vom Rückgabewert, in das Feld 937 (Ausschüttungsgleiche Erträge) einzutragen. Sehe ich das richtig so oder hat… Weiterlesen »

Servus Robert,

das klingt nachvollziehbar, was du hier schreibst. Die Dividenden als Ausschüttungen und auch noch die pauschale Besteuerung zum Jahreswechsel als ausschüttungsgleicher Ertrag, wenn es sich um einen Nicht-Meldefonds handelt.

Lieben Gruß,

Andreas

Hallo Andreas, Frage 1: Annahme: Kauf einer US-Aktie um 100 EUR – Verkauf um 130 EUR (Gewinn) muss nun im Feld 994 (E1kV) die selbständig berechnete KEST von 27,5% (= 8,25 EUR) eingetragen werden oder der Differenzbetrag von 30 EUR (130 – 100)? Frage 2: Annahme: Kauf einer US-Aktie um 100 EUR – Verkauf um 50 EUR (Verlust) Wird dann im Feld 892 der tatsächlich realisierte Verlust (-50 EUR) eingetragen oder die selbstständig berechnete KEST von -13,75 EUR? Wird der KEST-Verlustausgleich (8,25 EUR vs. -13,75 EUR) dann ’selbständig‘ vom Finanzamt berechnet/berücksichtigt…sodass am Ende des Tage 0 EUR KEST zu bezahlen… Weiterlesen »

Hallo Hannes,

ob du die richtigen Felder hast bzw. verwendest, das weiß ich nicht. Das ist sehr mühselig und zeitlich aufwendig zum Mitschauen und ich weiß es echt nicht auswendig. Dazu wende dich bitte ans Finanzamt oder an eine Steuerberatung. Die sind genau dafür da.

Frage 1: Den Betrag natürlich, weil du könntest ja auch optieren in die Tarifbesteuerung.

Lies zu den Zahlen auch noch die ganzen Erklärungen am Formular durch, dann wird es dir sicherlich auch klarer sein.

Gruß,

Andreas

Hallo Andreas, ich betreibe Optionshandel mit einem US-Broker (tastytrade) und alle Transaktionen sind in USD. Das Geld wird immer auf dem Konto in USD geparkt. Wenn ich aber eine Steuererklärung machen muss, hast du einen Vorschlag, wie ich das in Euro abrechnen kann. Einfach den Schlusskurs des Tages konsequent verwenden?

Danke

Lg

Santosh

Hallo Andreas. Bin Kunde bei Interactive Brokers (IB) und mache die Steuererklärung heuer erstmalig selber. Bei IB hat man verschiedene Cash-Währungskonten. Für London braucht man GBP, New York USD, Singapur SGD, usw. Wie muss man mit derartigen Währungskonten in der Steuererklärung umgehen? Die Menge einer Fremdwährung ändert sich über die Zeit sowohl gemessen in Fremdwährung als auch in Euro. Bin dankbar für jeden Hinweis.

Gruß, Michael

Servus Michael,

das sind aus meiner Sicht FX-Geschichten und die unterliegen der Tarifbesteuerung (Devisen).

https://www.broker-test.at/steuern/#250_2750_oder_Einkommensteuer

Bei jeder Transaktion hin zum Euro, müsste hier mE errechnet werden, ob hier ein Verlust oder Gewinn realisiert wird.

Gruß,

Andreas

Danke Andreas, mein Ansatz: (1) Jeder Wertpapierhandel in Fremdwährung ist implizit eine Transaktion hin zum Euro, weil Anschaffungspreis und Verkaufspreis mit dem EZB Referenzkurs umgerechnet werden müssen. (2) FX-Cash muss an Tagen nach Zu- oder Abgang dokumentiert werden, sodass die Cash-Vermögensänderung in Euro über ein Steuerjahr bestimmt werden kann. (3) Falls (1) und (2) korrekt, dann sollte ein echter FX-Rücktausch hin zum Euro ohne steuerliche Wirkung sein. Gruß Michael

Servus Michael,

jetzt haben wir aber eine andere Ausgangssituation. Dachte es geht um FX 😉

Du hast ja eh schon einen Plan. Wenn du dir unsicher bist, lass ihn dir absegen von einer einschlägigen Steuerberatung, dann bist du ziemlich safe. Für mich als Laien, liest es sich gut.

kann mir jemand bitte einen guten Steuerberater in Wien empfehlen? LG

Probier es einmal in der Telegram Community von Broker-Test.at, vielleicht hat hier jemand eine Idee.

https://t.me/+lPRBOehj3b8zZGI0

Wichtig ist aber natürlich noch, dass du genau beschreibst, was du benötigst. Eine gute Steuerberatung in welchem Bereich? Was ist dein Problem?

Hallo! Ich habe ein Konto auf etoro und bin damit eigentlich sehr zufrieden. Etoro gibt auch zu jeder Zeit ein Account Statment ab wo alle Gewinne/Verluste sehr übersichtlich aufgelistet werden. Jetzt ist mir aber heuer etwas aufgefallen: Auf etoro investiert man in USD. Ich habe Beispielsweise vor einem Jahr Geld von einem Euro Konto auf das usd Konto von etoro überwiesen. Angenommen ich kauf mir damit dann eine Aktie und verkaufe die Aktie später mit -5% wohingegen der usd um 10% im bergleich zum euro gestiegen ist, hätte ich ja in Euro gesehen 5% gewinn gemacht? In diesem Fall muss… Weiterlesen »

Servus Julian,

da liegst du schon richtig, dass du am Tag des Kaufs bzw. Verkaufs den aktuellen Wechselkurs heranziehen musst. Wie man das dann schlussendlich macht ist einem selbst überlassen, bei 5.000 Trades klingt das nach einer Excel Lösung oder einer selbst programmierten Lösung. Wer sich also für einen Broker im Ausland entscheidet, entscheidet sich auch für die aufwendige Dokumentation. 🙁

Gruß,

Andreas

Muss ich im im E1kv auch die ganzen Felder für das Inland befüllen, selbst wenn der Broker dort steuereinfach arbeitet, oder wirklich nur die noch nicht versteuerten Gewinne/Verluste?

Falls auch bereits versteuerte Erträge zählen, kommen hier auch Sparbücher irgendwo dazu?

Hallo Peter,

nein, das ist nicht nötig, weil dafür dein inländischer Broker bereits die Steuer abgezogen hat. Das ist für dich erledigt.

Gruß,

Andreas

Kann hier nur explizit davor warnen, sich ohne Steuerrberater bei der Steuererklärung für ein Auslandsdepot mit Nettoliquiditätswert über 100.000 auf die zur Verfügung gestellten Daten von bspw. Degiro zu verlassen. Degiro meldet der Finanzberhörde einen reverse stock split als Veräußerungsgewinn, dieser Gewinn scheint jedoch nicht in der Jahresaufstellung als Gewinn auf und auch nicht bei den Transaktionen und den realisierten Gewinnen. Bei einem Betrag von €100.000 ist man schon im Finanzstrafrecht…dank eines reverse stock split wäre mir das beinahe passiert…

Servus Simon,

danke für deinen Praxisbericht, dass ein Broker im Ausland nur für jene ist, die wissen was sie tun oder professionelle Hilfe in Anspruch nehmen.

Grüße,

Andreas

Hallo,

weiß jemand vielleicht, ob ich auch einen Erklärungswechsel machen muss, falls ich über meine (2) Depots hinweg insgesamt einen Verlust gemacht habe, es also eig. nichts zu versteuern gibt. Und zwar habe ich in meinem heimischen Depot (Flatex) einen realisierten Verlust angehäuft, welcher den realisierten Gewinn meines Auslandsdepots ( Onvista) übersteigt. Oder kann ich in dem Fall bei einer Arbeitnehmerveranlagung bleiben?

Vielen Dank

mfg

Auf der Website des BMF steht folgendes:

„Eine Pflicht zur Abgabe einer Einkommensteuererklärung besteht für unbeschränkt Steuerpflichtige grundsätzlich auch dann, wenn Einkünfte aus Kapitalvermögen bezogen worden sind, die dem besonderen Steuersatz von 27,5 Prozent, aber nicht der Kapitalertragsteuer (KESt) unterliegen (insbesondere ausländische Kapitaleinkünfte),“

Da du vermutlich auch Einkünfte erzielt hast und der Verlust nur saldiert aufscheint, hätte ich gemeint, da sieht das BMF eine Veranlagungspflicht.

Hallo Andreas, Ich hoffe ich kann hier eine Frage stellen. Ich bin EU-Bürger und überlege gerade, nach Österreich zu ziehen, um einen neuen Job anzutreten. Ich verstehe das Grundprinzip der ausschüttungsgleichen Erträge bei thesaurierenden Fonds / ETFs. Aber ich habe keine Informationen darüber gefunden, wie Pensionskonten aus dem Ausland behandelt werden. Ich habe zum Beispiel ein Pensionskonto (SIPP) in Großbritannien, wo ich früher gearbeitet habe. Der Wert des Kontos wächst mit der Zeit, aber ich kann es nicht verkaufen oder die Anlagen darin bis zum Rentenalter (55) in irgendeiner Weise verwalten. Werden Rentenkonten genauso behandelt wie ein normales Konto bei… Weiterlesen »

Hallo Dorian,

das ist eine sehr gefinkelte Angelegenheit und die erste Laien-Reaktion wäre die, wie du sie beschreibst. Ich vermute aber auch, dass wenn du z. B. jetzt in Deutschland gelebt hast, dir ähnliches bereits widerfahren ist. Hier gibt es auch eine Vorabpauschale, die halt in den letzten Jahren nicht angefallen ist aufgrund der Konzeptionierung der Vorabpauschale.

Insgesamt würde ich dieses Thema mit einem kundigen Steuerberater durchkauen, denn bei einem Ortswechsel fallen allgemein ein paar steuerliche Dinge an die mit Profis diskutiert werden sollten.

Gruß,

Andreas