Das Wichtigste zusammengefasst

- Alle Angaben ohne Gewähr… work in progress

- Aufpassen bei der Wahl des richtigen Fonds bzw. ETFs

- Keine Ausschütter die keine Ausschüttungen melden

- Keine Ausschütter mit Sitz in den Niederlanden

- Keine synthetische Fonds, größere Steuerschwankungen

- Fonds- und ETF-Wahl aus steuerlicher Sicht:

- Thesaurierender Meldefonds: Gut

- Ausschüttender Meldefonds mit Ausschüttungsmeldung: Gut

- Ausschüttender Meldefonds ohne Ausschüttungsmeldung: Nicht gut

- Ausschüttender Fonds aus den Niederlanden: Nicht gut

- Nicht-Meldefonds: Nicht gut

In diesem Ratgeber

Kurz zusammengefasst

Achtung, die Situation ist komplex und ich bin weder Steuerberater noch ein anderswie großartig Wissender - dieser Beitrag versucht die Situation nach bestem Wissen und Gewissen darzustellen, es könnte sich jedoch auch anders darstellen. Alle Angaben ohne Gewähr! Für sachdienliche Hinweise auf Fehler, andere Gedanken etc. bin ich mehr als happy - dazu bitte die Kommentarfunktion am Ende des Beitrags verwenden oder direkt an info@broker-test.at

Andreas von Broker-Test.at

Die Besteuerung eines Fonds bzw. ETFs ist in Österreich eine komplexe Sache und vieles steht und fällt mit den Meldungen an die OeKB. Gibt es eine Meldung, so handelt es sich um einen Meldefonds, wird nichts gemeldet, handelt es sich um einen Nicht-Meldefonds.

Nun ist es so, dass es Emittenten (also jene die einen Fonds bzw. ETF auflegen) gibt die zwar an die OeKB melden, jedoch „vergessen“ auch die Ausschüttungen zu melden. Daraus ergibt sich kurz zusammengefasst die folgende steuerliche Übersicht:

Fonds- und ETF-Wahl aus steuerlicher Sicht:

- Thesaurierender Meldefonds: Gut

- Ausschüttender Meldefonds mit Ausschüttungsmeldung: Gut

- Ausschüttender Meldefonds ohne Ausschüttungsmeldung: Komplex

- Ausschüttender Fonds mit Sitz in den Niederlanden: Teuer, weil Quellensteuer

- Synthetische Fonds: Komplex

- Nicht-Meldefonds: Komplex /Nicht gut

Warum ist das so? Der folgende Beitrag sagt warum.

Was ist das Problem bei Ausschüttern ohne Ausschüttungsmeldung

Wenn bei ausschüttenden Fonds keine Ausschüttungsmeldungen vorliegen, werden die Ausschüttungen vom Broker automatisch mit dem vollen Steuersatz von 27,5 % besteuert. In der Jahresmeldung kann der steuerliche Vertreter die bereits erfolgte Besteuerung der Ausschüttungen korrigieren und in der Jahresmeldung berücksichtigen.

Dabei kann es zu einer Rückzahlung kommen, was zu einer negativen Kapitalertragsteuer führt. Von einem steuereinfachen Broker darf diese negative KESt jedoch nicht rückerstattet werden.

Diese Rückerstattung kann jedoch über die Einkommensteuererklärung durchgeführt werden. Dies ist jedoch mühsam durch den damit verbundenen Aufwand.

Warum keine Ausschütter die keine Ausschüttungen melden

Warum sollte man als Österreicher:in keinen Fonds (und dazu gehören natürlich auch ETFs) wählen, bei dem die Ausschüttungen vom steuerlichen Vertreter nicht an die OeKB gemeldet werden? Eine Erklärung, wie das Nicht-Zusammenspiel von Fonds-Emittenten, steuerlichem Vertreter, Broker und Gesetzgebung nachteilig für den Anleger wirkt:

Der Fonds müsste einen Tag vor seiner Ausschüttung diese an den steuerlichen Vertreter melden, damit dieser eine Meldung an die OeKB machen kann. Dies geschieht bei manchen Fonds nicht. Bis zum Kalenderjahr 2024 war dies bei Vanguard der Fall, seit 2024 meldet Vanguard bei vielen ausschüttenden Fonds diese Ausschüttungen an die OeKB. Ein Beitrag vom 25. März 2024 berichtet über diese Änderung bei Vanguard.

Es gibt jedoch weiterhin Emittenten, die bei einigen oder allen ausschüttenden ETFs die Ausschüttungen nicht an die OeKB melden. Ein Beispiel dafür sind

- Amundi (teilweise)

- JP Morgan

- HSBC

- L&G

- SPDR (Statestreet)

- VanEck (ausschüttende ETFs haben ihren Sitz in den NL, hier gibt es zudem ein weiteres Problem mit der Quellensteuer)

- Wisdomtree (laut Emittentin soll diese ab der 2. Jahreshälfte 2024 die Ausschüttungen melden)

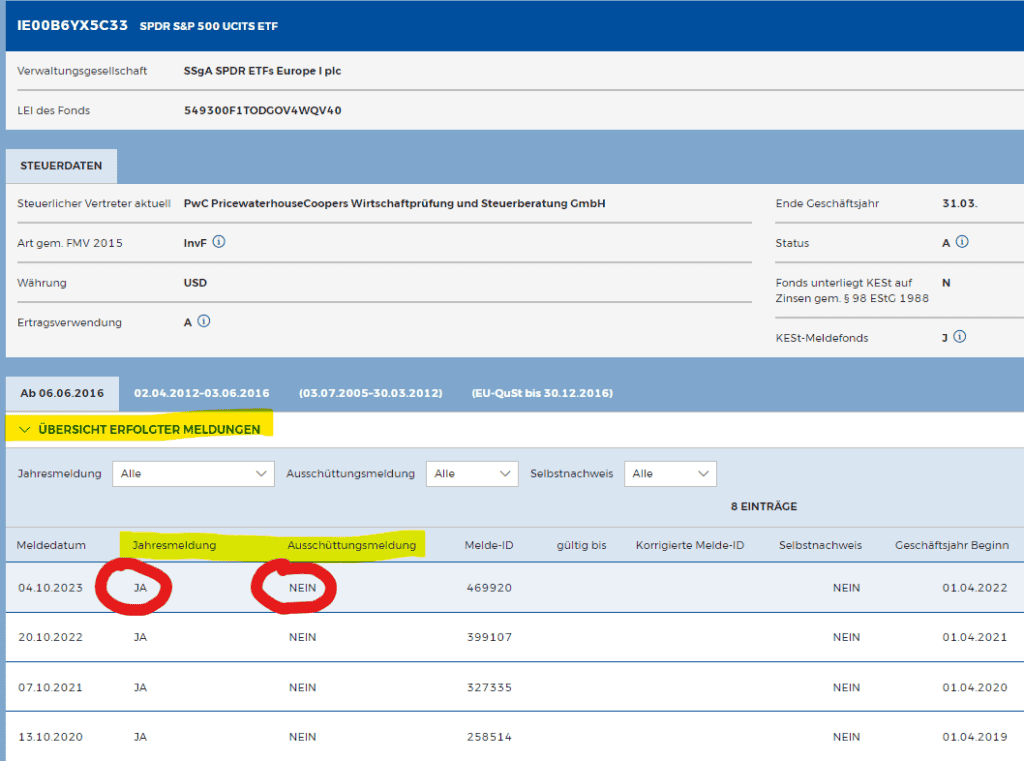

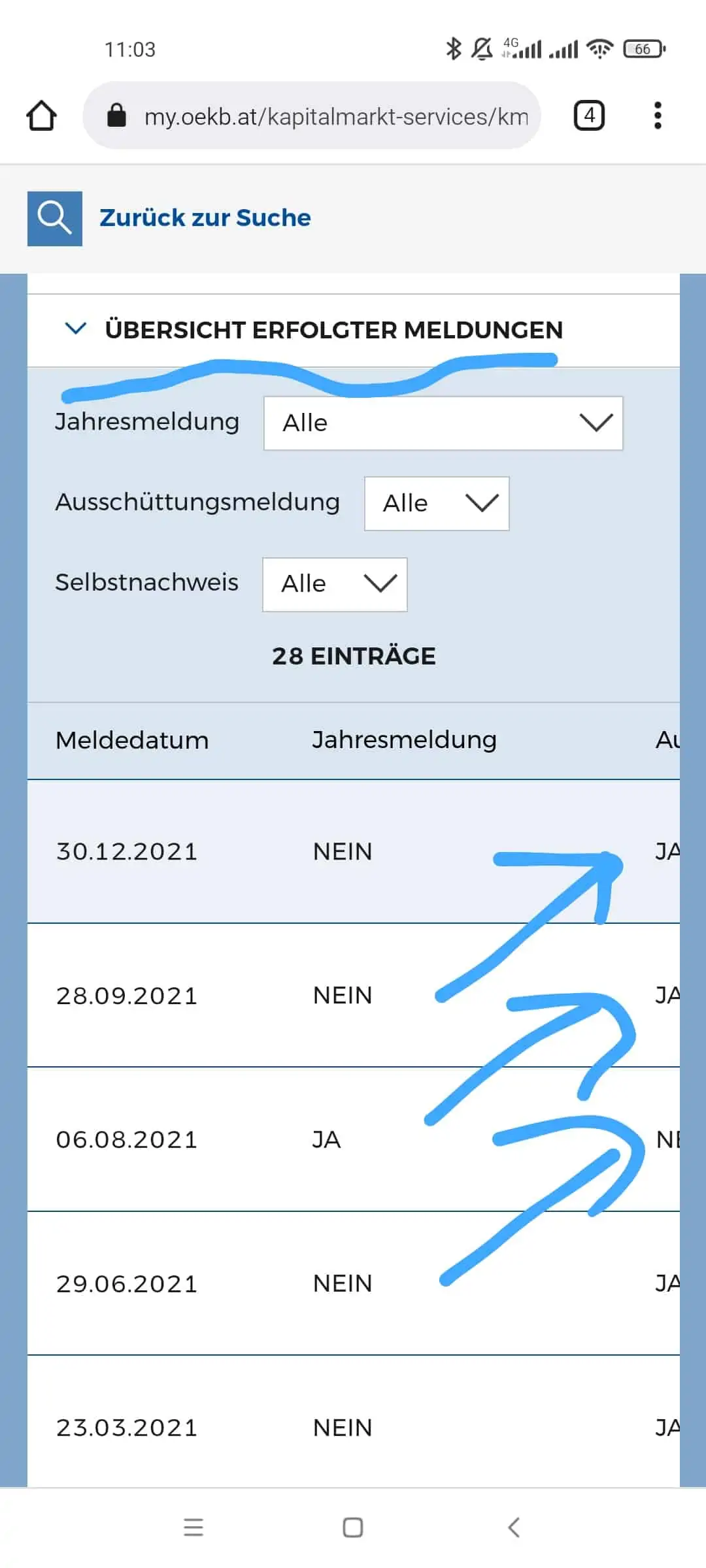

Wie kann festgestellt werden ob es eine Ausschüttungsmeldung gibt oder nicht? Dazu einfach am besten die ISIN (Internationale Wertpapierkennnummer) auf der Website my.oekb.at eingeben und sich über einen Klick auf “Übersicht erfolgter Meldungen” eine Übersicht verschaffen. Findet sich hier wie beim SPDR S&P 500 UCITS ETF (ISIN IE00B6YX5C33) keine Ausschüttungsmeldungen, so handelt es sich eben um so einen Fonds der womöglich steuerlich nachteilig sein könnte, wenn dieser die Ausschüttungen nicht meldet.

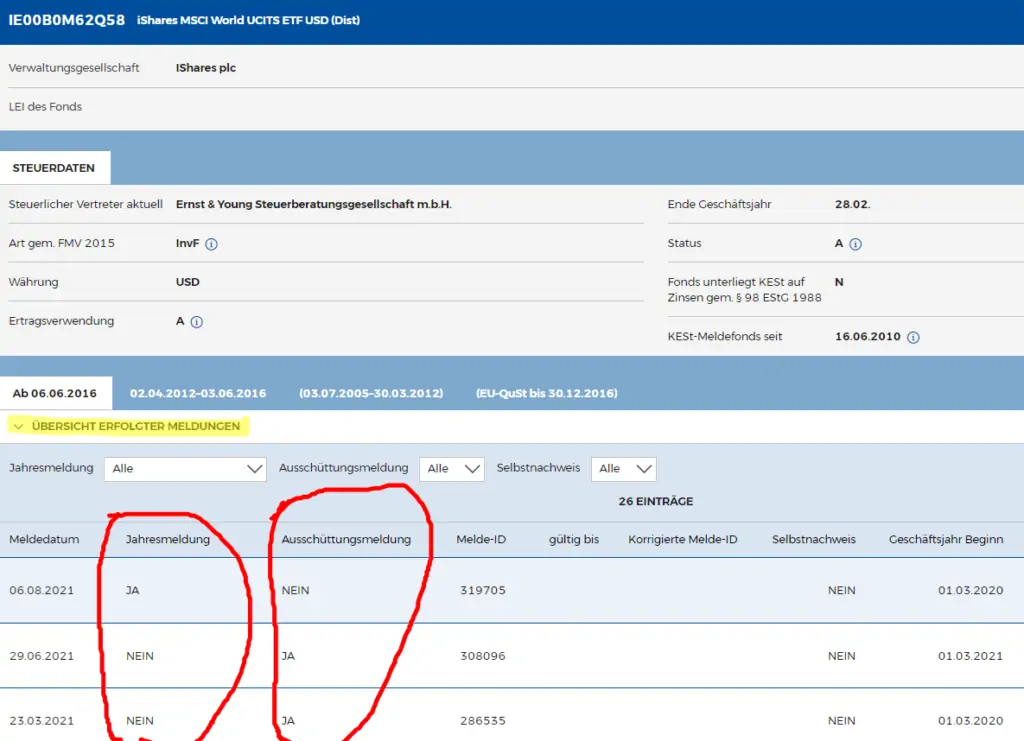

Gibt es bei der OeKB eine Meldung über die Ausschüttung, kann der steuereinfache Broker die dortigen Daten bei der Ausschüttung berücksichtigen (KESt oder keine KESt). Hingegen gibt es beim Ausschütter iShares MSCI World UCITS ETF (ISIN IE00B0M62Q58, WKN A0HGV0) sehr wohl auch Ausschüttungsmeldungen von iShares an den steuerlichen Vertreter, der wiederum fristgerecht an die OeKB meldet.

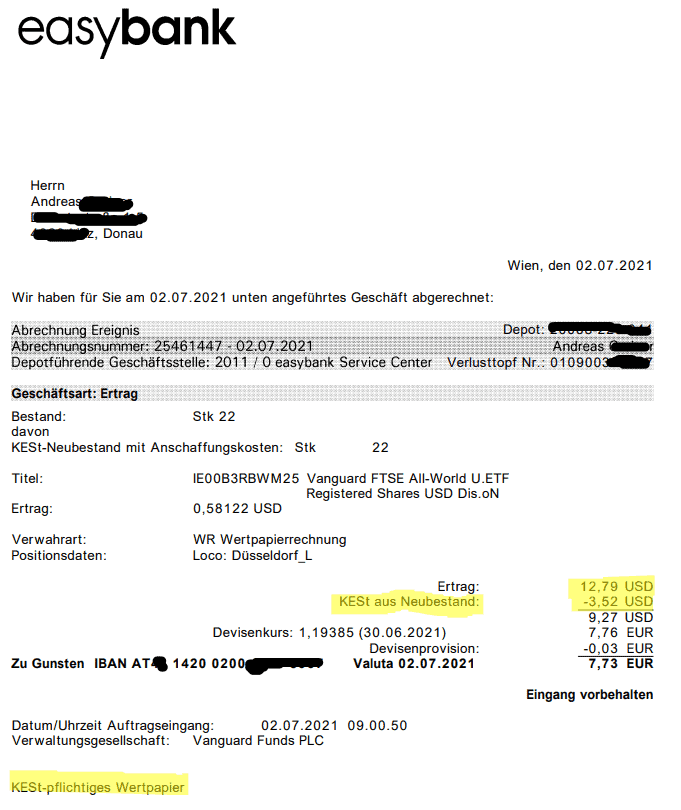

Passiert diese Meldung an den steuerlichen Vertreter nicht, so gibt es bei der OeKB auch keine Meldung darüber. Der Broker kann daher nicht anders, dass dieser die Ausschüttung verkestet mit 27,50 %. In diesem Fall wird eine Ausschüttung des beliebten Vanguard FTSE All-World UCITS ETF (USD) Distributing (ISIN IE00B3RBWM25, WKN A1JX52) mit der KESt besteuert, siehe Abrechnung easybank – dies war bis 2024 so. Seitdem meldet Vanguard für viele beliebte ETFs jede Ausschüttung an die OeKB und der steuereinfache Broker kann die Ausschüttung auch korrekt nach der Meldung abrechnen.

Nun wurde jede Ausschüttung bereits mit einem KESt Abzug bedacht.

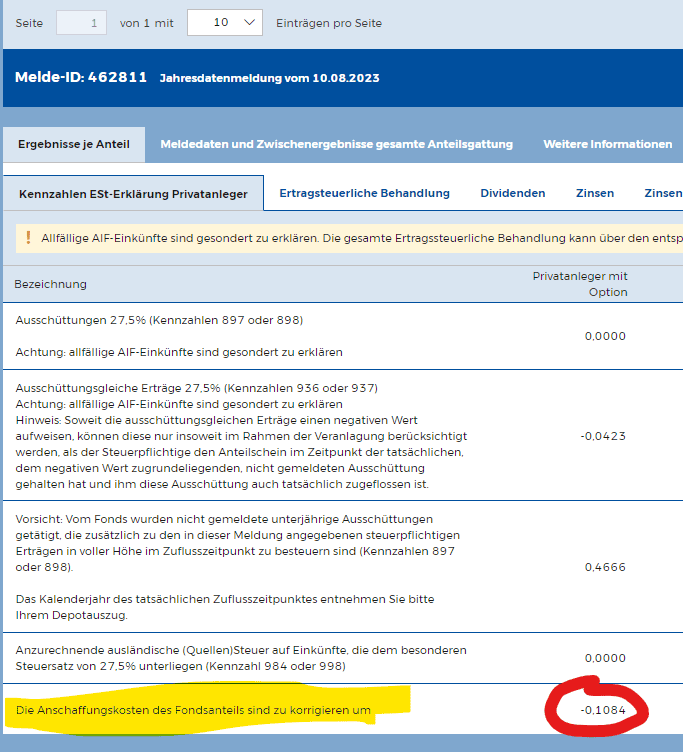

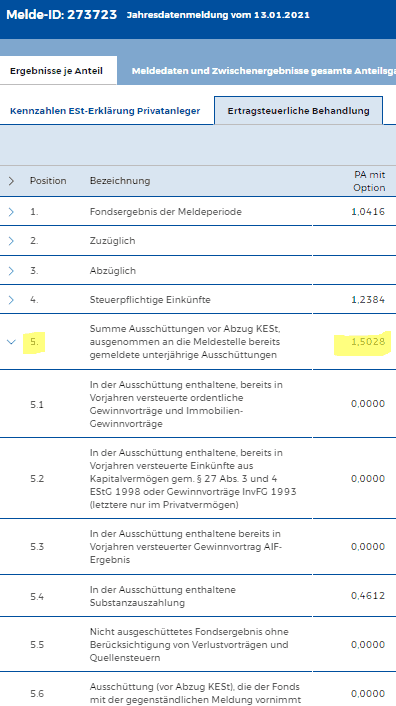

Einmal im Jahr kommt die Jahresmeldung des steuerlichen Vertreters. Hier hat dieser die ausschüttungsgleichen Erträge als auch die Ausschüttungen steuerlich zu berücksichtigen, weil dieser diese noch nicht behandelt hat. In diesem Moment kommt es zu einer Doppelversteuerung. So richtig typisch ist bei diesen Fonds, dass es bei der Anpassung der Anschaffungswerte ein negativer Wert hier entsteht. Das bedeutet, dass die Anschaffungskosten des Fonds in diesem Fall niedriger werden und beim Verkauf der etwaige Gewinn somit höher wird und damit mehr Kapitalertragsteuer anfällt. Hier das Beispiel des Vanguard FTSE All-World UCITS ETF (USD) Distributing (ISIN IE00B3RBWM25, WKN A1JX52) welcher bis 2024 nicht meldete.

Die Jahresmeldung dieses ETFs vom 10.01.2021 berücksichtigt das Geschäftsjahr vom 1.7.2019 bis 30.6.2020 und in diesem Zeitraum schüttete dieser ETF viermal aus:

| Auszahlungs-Datum | Ex-Datum | Ausschüttung |

| 24.06.2020 | 11.06.2020 | 0,3812 USD |

| 08.04.2020 | 26.03.2020 | 0,4083 USD |

| 27.12.2019 | 12.12.2019 | 0,2973 USD |

| 09.10.2019 | 26.09.2019 | 0,4160 USD |

| 1,5028 USD |

Die Summe von 1,5028 US-Dollar für alle vier Ausschüttungen im Meldezeitraum finden sich sodann auch unter Punkt 5 der Jahresmeldung.

Alternativen und Auswege

Wem das alles zu bunt ist, hier ein paar alternative Vorschläge:

- Wechsel auf einen ausschüttenden ETF mit Meldung der Ausschüttung.

- Wechsel auf einen thesaurierenden ETF.

- Einfach weitermachen und sich damit abfinden, dass es nicht steueroptimal läuft – vielleicht meldet der Anbieter die Ausschüttungen irgendwann doch oder der Gesetzgeber ändert das Gesetz.

Niederländische Fonds und die Quellensteuer auf Ausschüttungen

Bei Ausschüttungen von niederländischen Fonds oder ETFs sind Anleger oft überrascht von der Steuerbelastung. In den Niederlanden gelten solche Ausschüttungen als Dividenden und unterliegen einer Quellensteuer von 15 %. Gemäß der österreichischen Gesetzgebung können Anleger diese Quellensteuer jedoch nicht auf die österreichische Kapitalertragsteuer (KESt) anrechnen lassen, wie es bei der Auslands-KESt Verordnung vorgesehen ist. Das bedeutet, dass neben der niederländischen Quellensteuer auch die volle österreichische Kapitalertragsteuer in Höhe von 27,5 % erhoben wird, was zu einer Gesamtsteuerbelastung von 42,5 % für jede Ausschüttung führt.

Eine Anrechnung der niederländischen Quellensteuer im Rahmen des KESt-Abzugs durch Broker ist generell nicht möglich. Auch bei der Veranlagung ist eine Anrechnung ausgeschlossen, es sei denn, die Ausschüttungen werden im Rahmen der Jahresmeldung nachträglich gemeldet. Selbst dann ist eine Anrechnung nicht möglich, wenn sich negative ausschüttungsgleiche Erträge ergeben. Zusammengefasst ist es korrekt, dass Broker sowohl die niederländische Quellensteuer als auch die österreichische Kapitalertragsteuer in vollem Umfang berechnen. Eine Ausnahme besteht nur für die nachträgliche Meldung im Rahmen der Jahresmeldung, sofern keine negativen ausschüttungsgleichen Erträge vorliegen.

Mehr Information gibt es in diesem Beitrag nachzulesen:

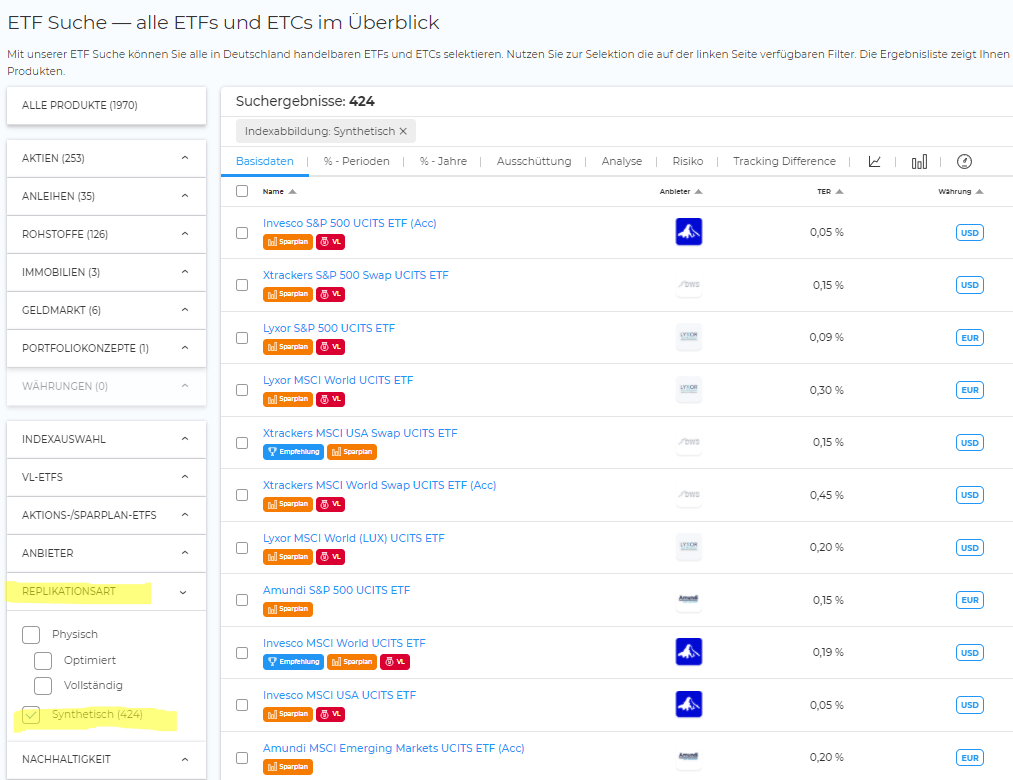

Synthetische Fonds, größere Steuerschwankungen

Auch bei synthetischen Fonds bzw. ETFs gibt es eine Besonderheit. Hier wird mit SWAPs gearbeitet, einem derivativen Finanzinstrument. Dabei schließt der Fonds ein Derivat ab, das als Trägerportfolio fungiert. Wenn dieses Derivat ausläuft, entsteht eine Steuerpflicht. Diese Steuerpflicht korreliert jedoch nicht direkt mit den ordentlichen und außerordentlichen Erträgen des Fonds. Daher sind Anleger manchmal überrascht über die Höhe der Steuerzahlungen, insbesondere wenn die Performance des Fonds nicht entsprechend hoch war. Dies kann am Trägerportfolio liegen.

Über eine Haltedauer von vielen Jahren gleicht sich dieser Effekt vermutlich aus. Kurzfristig können jedoch bei synthetischen Fonds Steuerzahlungen anfallen, die höher ausfallen als erwartet (aber auch niedriger sein können). Wie kann man feststellen, ob ein ETF ein SWAP-ETF ist? Man sucht auf Justetf.com oder Extraetf.com nach der Replikationsart „Synthetisch“. Ist der ETF dort gelistet, so verwendet er unter anderem Derivate zur Abbildung des Index.

Hallo Andreas, hab eine Frage zum Thema oben. Bin nun seit kurzem bei der Dad.at und würde dort gerne einen ausschüttenden ETF kaufen (IE00B6897102). Kann aber auf my.oekb.at den ETF nicht einmal finden – wird einfach nicht angezeigt. Gibt es somit gar keine Meldungen, auch keine Jahresmeldung? Weißt du zufällig wie es in diesem Fall mit der Versteuerung ausschaut? 🙂 Vielen Dank und LG Martin

Servus Martin,

das sieht nach einem Nicht-Meldefonds aus. Die Besteuerung eines Nicht-Meldefonds erfolgt so:

https://www.broker-test.at/steuern/etfs-und-fonds-versteuern/#elementor-toc__heading-anchor-2

Gruß,

Andreas

Servus Andreas,

danke für die rasche Antwort. Das ist brutal. Nachdem es ein ausschüttender ETF ist, frage ich mich warum man nicht nur die Ausschüttungen versteuert. Würde ja im Grunde Sinn machen.

Werden die Ausschüttungen bei dann gar nicht berücksichtigt oder kommt das noch dazu? Wird der Anschaffungspreis dann entsprechend angehoben?

Liebe Grüße

Martin

Ausschüttungen ganz normal zu versteuern. Der Rest sind die ausschüttungsgleichen Erträge die pauschal errechnet werden.

Hab die Antworten in einem

deiner Videos gefunden. Danke!

Hallo Andreas, zuerst mal vielen Dank, dass du dieses komplexe Thema hier so gut aufbereitet hast. Ich habe mein Depot bei Flatex und bespare einen 4 mal jährlich ausschüttenden MSCI-Europe von Ishares (ISIN: IE00B1YZSC51) und bin wegen dieser ganzen, für mich undurchsichtigen, steuerlichen Situation mit ausschüttenden ETFs in Östererich am überlegen, ob ich nicht doch auf den Thesaurierer umsteigen soll. Ich habe mir die Meldungen meines Ishares MSCI-Europe auf my.oekb angeschaut und es steht dabei, dass eine Auschüttungsmeldung regelmäßig erfolgt. Bedeutet das jetzt für mich, dass ich mich darauf verlassen kann, dass dieser ETF korrekt versteuert wird? Also, dass es… Weiterlesen »

Servus Michael,

das sieht grundsätzlich schon mal gut aus, was der Emittentin an die OeKB meldet. Ob der Broker das dann auch korrekt umsetzt, ist eine andere Frage, die müsstest du über die Abrechnungen (mühevoll) nachvollziehen. Wird aber schon passen.

Gruß,

Andreas

Hallo Andreas,

ich habe derzeit den A1JX52, der derzeit nicht wirklich im Plus ist. Also könnte ich nahezu steuerfrei auf den Thesaurierer wechseln. Wann ist hier der beste Zeitpunkt, vor oder nach der Besteuerung des Thesaurierers im Jänner?

Grüße,

Chris

Hallo Andreas, bin ein großer Fan deines Contents. 🙂 Für mich ist nicht klar was du mit Doppelbesteuerung meinst? Unter Punkt 12.9 („Auf bereits ausgezahlte, nicht gemeldete Ausschüttungen abgezogene KESt“) der Jahresmeldung bei Ausschüttern ohne Ausschüttungsmeldungen wird die bereits gezahlte KEST gegengerechnet. Defakto kann es meiner Meinung nicht zu einer Doppelbesteuerung kommen wenn dort die KEST auf Ausschüttung aufscheint und die zuzahlende KEST verringert. Das bei Vanguard das dann oft negativ wird ist ist ein anderes Thema meiner Meinung nach (Effizienz der Umschichtng im ETF daher weniger außerordentliche Erträge etc). Es gibt aber genug ausschüttende ETFs die nur eine Jahresmeldung… Weiterlesen »

Sehe ich genauso. Unter Punkt 12.9 werden nicht gemeldete Ausschüttungen berücksichtigt. Was aber bei den Vanguard ETF’s auffällt ist dass alle negative Anpassungen haben. D.h. der Einstandspreis müsste vom Broker erhöht werden und somit muß man weniger Steuern zahlen. Wurde jedoch nie gemacht. Was noch auffällt ist dass es jedes Jahr negative Werte gibt. Ich habe für keine meiner Vanguard ETF’s jemals eine Thesaurierung bekommen. Bei allen anderen ETF’s bekomme ich ständig Steuernachzahlungen. Irgendwas ist da komisch.

Hallo Andreas, Ich habe eine Frage zu thesaurierenden ETFs und deren Besteuerung. Ich habe dieses Jahr mit anderen Positionen Verluste realisiert und somit einen Freibetrag in meinem Verlustverrechnungstopf stehen. Wenn jetzt für einen meiner ETFs eine Thesaurierung ansteht, wird diese dann gar nicht besteuert (angenommen der thesaurierte Betrag ist niedriger als mein Verlustverrechnungstopf)? Wurden die 27,5% KESt die ich normalerweise zahlen würde dem aktualisierten Einstandswert meiner ETF-Anteile hinzugefügt? Angenommen in meiner Situation wird der Einstandswert meiner Anteile für ETF XYZ durch die Thesaurisierung nachträglich von 100 auf 110 angehoben. Hätte ich dieses Jahr noch keine Verluste realisiert, würde der Einstandswert… Weiterlesen »

Servus David,

hier die Antworten:

ad 1: Genau (siehe KESt-Verglustausgleich)

ad 2: müsste so sein, die Kontrolle obliegt dir beim steuereinfachen Broker (siehe hier Beispiel Flatex)

ad 3: Hier weiß ich nicht genau, was du genau meinst, es ist auf jeden Fall nicht so. Du bezahlst die Steuern auf ausschüttungsgleiche Erträge und der Einstandswert wird auf 110 angepasst.

Gruß,

Andreas

Lieber Andreas,

zuallererst einmal vielen Dank für die vielen Informationen, die Du hier zusammengetragen und klar verständlich aufbereitet hast!

Zu dem Thema „ausschüttende Fonds ohne Ausschüttungsmeldung“, habe ich folgende Frage:

Wenn ich einen ausländischen Broker (Scalable) und einen ausschüttenden ETF habe, bei der ÖKB nur eine Jahresmeldung aufscheint, dann kann ich diesen genauso, wie einen thesaurierden ETF behandeln.

Sprich, ich nehme die Werte der Jahresmeldung als Basis für die Steuerberechnung, da dort sämtliche steuerlich relevanten Vorgänge inkl. der Ausschüttung zusammengefasst sind.

Oder habe ich da was mißverstanden und muss Ausschüttungen noch zusätzlich berücksichtigen?

Danke & liebe Grüße!

Gerald

Servus Gerald,

wie immer alles ohne Gewähr und aus der Sicht eines Laien. Wenn du es konkret und sicher wissen willst, kontaktiere eine Steuerberatung deines Vertrauens.

Meine vorsichtige Laien-Antwort:

Es kommt darauf an, ob dieser eine ETF in der Jahresmeldung die Ausschüttungen mitberücksichtigt oder nicht. Wenn nicht, dann musst du die Ausschüttungen nochmals extra berücksichtigen. Ob er das tut, findest du in der Ausschüttungsmeldung.

Ich weiß nicht, ob du auch diese Beiträge kennst?

https://www.broker-test.at/steuern/etf-steuern/

https://www.broker-test.at/steuern/etfs-und-fonds-versteuern/

https://www.broker-test.at/steuern/ausschuettungsgleiche-ertraege/

Gruß,

Andreas

Danke für Deine Einschätzung!

Liebe Grüße!

Gerald

Super spannendes Thema, das mir jetzt auch erstmals in meinem Dadat-Depot aufgefallen ist und mich stutzig macht. Ich habe zwei Produkte von Fidelity in ausschüttender Variante (Global Quality Income & US Quality Income). Nach meinem Verständnis meldet der Emittent die Ausschüttungen analog zu dem von dir genannten iShares-Produkt – also in der Theorie sollte alles gut sein.

Nun wurde mir dennoch bei der Jahresmeldung Steuer vom Cash-Konto abgezogen und die Ausschüttungen werden ebenfalls besteuert.

Hat wer eine Idee, ob das ein Broker-Thema ist oder ob ich etwas falsch verstanden habe?

Servus Manuel,

du glaubst, dass ein Ausschütter keine ausschüttungsgleichen Erträge haben kann. Dem ist aber nicht so.

Gruß, Andreas

Hallo an die Community, Ich bin von der Tatsache, dass die steuereinfachen Broker, die Steuern bei beliebten auschüttenden Dividenden ETF wie zb IE00B6YX5D40, IE00B8GKDB10, bzw die Anschafungskosten nicht korrekt automatisch Einbuchen können, enttäuscht. Unter steuereinfach verstehe ich was anderes. Dabei haben die Broker am Ehesten die korrekten Daten, sowohl von dem Fond selbst, als auch über den Steuersitz (und somit Besteuerungspflicht) des Anlegers, um genau das zu tun. Und dass es Flatex nicht schafft (oder will), dies von der IT Infrastruktur zu automatisieren, ist auch zu hinterfragen. Das ist Rosinenpickerei seitens der Broker bei der Steuerbehandlung. Wahrscheinlich bekommen die Betreuer… Weiterlesen »

Hallo Filip,

du hast hier etwas missverstanden. Die Broker machen alles richtig und können nichts anderes machen. Der Fehler liegt beim ETF-Emittenten, weil dieser seinen steuerlichen Vertreter nicht über die Ausschüttungen informiert.

Gruß,

Andreas

Hallo Andreas, zunächst mal herzlichen Dank für deine tolle Seite und deine hilfreichen Tipps! Eines ist mir allerdings noch nicht ganz klar hinsichtlich synthetischer ETFs: Du bezeichnest die Besteuerung von synthetischer ETFs als komplex, weil größere Steuerschwankungen auftreten können. Meine Frage ist, ob man sich trotzdem „sicher“ sein kann, dass eine korrekte Besteuerung durchgeführt wird, wenn man den synthetischen ETF über einen steuereinfachen Broker erwirbt? Also die Besteuerung würde korrekt erfolgen, es kann nur sein, dass man Steuerschwankungen beobachten kann, verstehe ich das richtig?

Vielen herzlichen Dank und liebe Grüße!

Hi Andreas, vielen Dank für deine wertvollen Beiträge – wirklich sehr hilfreich, insbesondere, wenn man gerade damit anfängt, sich mit der Materie auseinanderzusetzen! Ich habe eine Frage zum hier beschriebenen Steuernachteil mit ausschüttenden ETFs. Ich überprüfe dank deines Hinweises die Meldungen nun immer via OeKB und viele iShares-ETFs melden die Ausschüttungen auch quartalsweise, die Jahresmeldung dann ohne Ausschüttung – so, wie es zur Vermeidung der Doppelbesteuerung sein sollte. Allerdings steht dann auch bei diesen (z.B. DE000A0F5UF5) in der Zeile „Die Anschaffungskosten des Fondsanteils sind zu korrigieren um“ ein negativer Betrag. Gleich vorweg, ich fürchte, dass ich diesen Punkt noch nicht… Weiterlesen »

Wenn die Meldungen korrekt sind, kann das der Broker dementsprechend auch korrekt abbilden, sehe hier keinen Nachteil.

Was super-hilfreich wäre ist eine E-Mail Vorlage welche man der Flatex regelmäßig schicken kann um die entsprechenden Korrekturen vorzunehmen. Vielleicht hat ja jemand von Euch schon eine und möchte sie hier gerne teilen 🙂

Hat schon jemand Rückmeldung von Vangaurd erhalten? ich würde gern ein paar share vom

Vanguard FTSE All-World High Dividend Yield UCITS ETF kaufen aber dieser Steuernachteil schreckt mich schon ein bisschen ab.

Erstmals danke für die fantastische Aufarbeitung dieser Informationsmasse. Trotz der tollen Erklärungen habe ich ein paar Fragen. Ich beschäftige mich erst seit sehr kurzer Zeit mit dieser Thematik. Angenommen, man möchte bei flatex ein Depot eröffnen und mit einer Einmalzahlung den ETF IE00BK5BQT80 Vanguard FTSE All-World UCITS ETF (USD) Accumulating im Wert von 100-200T kaufen und diesen danach weiter besparen. Um durch die Besteuerung ausschüttensgleicher Erträge nicht ins Minus auf dem Cashkonto zu rutschen, sollte man (laut eurer Empfehlung) ja ca. 5% des Depotwerts für die Abbuchung vorhalten, also dann 5-10T. Auf my.oekb.at habe ich gesehen, dass die Jahresmeldung für… Weiterlesen »

Guten Morgen Susanne, ad 1) also ich kenne jetzt nicht im Detail diese Kommentare, doch würde ich sagen, wenn das die letzten Jahre so war, dann kannst du davon ausgehen, dass das eher so weitergeführt wird. +- wenige Wochen. ad 2) kannst du machen oder du wartest bis abgebucht wurde und überweist dann. Dann hast du halt paar Tage Sollzinsen. Gib in den Einstellungen des Online Tradings an, dass du E-Mails erhalten willst, wenn es Bewegungen am Konto bzw. Depot gibt, dann wirst du darüber aktiv benachrichtigt, dass sich hier etwas getan hat und du wirfst dann einen Blick rein… Weiterlesen »

Hallo! Spannendes Thema. Ich habe mir das jetzt auch im Detail angesehen. Ich habe den ausschüttenden IE00B3RBWM25 seit April 2020 bei der easybank im Depot und bis heute insgesamt 10 mal zugekauft. Die Dividenden werden quartalsweise ausgeschüttet und es wurden immer 27,5% abgezogen. Der Einstandwert hat sich definitiv nicht verändert (manuell geprüft und zusätzlich über Portfolio Performance) und es gab auch sonst keine Abzüge beim Verrechnungskonto.

Servus Thomas,

vielen Dank für die Info wie es die easybank macht. Ich habe bei 5 Brokern die selben ETFs gekauft und bin selbst schon gespannt, wie die das machen.

Sehr spannend wie „innovativ“ hier abgerechnet wird 😅

Hi Thomas!

Habe auch easybank/broker, aber ist es nicht so, dass der „Einstandswert“ in der Depotansicht immer konstant bleibt, der „Steuerrelevanter Anschaffungswert aktuell“ hingegen scheint nur in den Depotumsätzen (z.B. Ausschüttung/Ertrag) und zwar im PDF auf?

Was meinst du mit „Portfolio Performance“, sollte das ein menu Punkt sein in der Depotansicht?

Hallo, habe mich damals wegen diesem Video (https://youtu.be/0OhiX3D1W4Y) für den ausschüttenden Vanguard All-World bei Flatex entschieden, da ja auf Flatex die Thesaurierung nicht wirklich nachvollziehbar war. An Steuern habe ich derzeit noch nie was nachgezahlt, habe die Depotumsätze kontrolliert. Den Einstandwert habe ich neu aus den einzelnen Depotpositionen berechnet, und da sind nur 0,0005% Unterschied. Soweit war alles nachvollziehbar. Habe dann aber die Problematik im Wertpapier Forum wegen Ausschütter in Ö gefunden. Nach diesem Beitrag klingt der thesaurierende, gut erklärt, um einiges vorteilhafter und möchte den Sparplan auf den umstellen. Hat jemand bei Flatex die steuerliche Behandlung thesaurierender Fonds kontrolliert… Weiterlesen »

Hatte mal einen Thesaurier (iShares Core MSCI Emerging Markets IMI) bei flatex, das schien korrekt abgerechnet zu werden. Und wenn die *das* nicht können, dürfte man ja in gar keine Fonds/ETFs bei flatex investieren (das Problem mit den ausschüttenden Vanguard-Fonds liegt mMn auch nicht bei flatex, sondern bei Vanguard wegen der fehlenden Ausschüttungsmeldungen).

Hallo zusammen, super Artikel. Hab auch Vanguard FTSE All-World ETF Distri (VWRL) bei flatex, und der heute (3.10.2021) angezeigte Einstandswert ist derselbe wie Mai 2020. Das ist genau nachvollziehbar weil ich damals zuletzt einen kleinen Teil dieser Position verkauft habe, seitdem nichts mehr dazugekauft = Anschaffungswert gleichgeblieben. Allerdings haben haben die ausschüttenden Fonds (zumindest dieser hier) noch ein anderes steuerliches Problem (wie in dem Post hier erwähnt https://www.broker-test.at/steuern/quellensteuer/comment-page-1/#comment-3507) – die bereits ans Herkunftsland der Dividenden bezahlte Quellensteuer wird im Gegensatz zu thesaurierenden Fonds nicht berücksichtigt. Es werden auf die Ausschüttungen die vollen 27,5% abgezogen, obwohl vor der Ausschüttung schon schon… Weiterlesen »

Hallo Andreas, freut mich, dass du das Thema nun auf eine breitere Basis hebst, ich hatte ja in https://www.broker-test.at/steuern/ausschuettungsgleiche-ertraege/comment-page-5/#comments (08.08, 22:30) auch schon mal auf diese Problematik hingewiesen und erläutert wie zumindest ich die ETF Auswahl angehe um nicht in die steuerlichen Nachteile hineinzulaufen. Ich hatte mich sehr lange mit diesem Thema beschäftigt und möchte die OEKB Steuermeldungen sehr wohl genau anwenden (Nebenbuchhaltung in der App Portfolio-Performance), und musste aus diesem Grund meine ETF-Depot komplett umbauen 😉 Ich kopiere hier nochmals die Ausführung von „damals“ herein, da m.E. auch bei thesaurierenden ETFs ein kleiner Nachteil auftreten kann und bei den… Weiterlesen »

Oje, ich habe zwei ausschüttende ETFs gewählt, weil ich mir um die Steuern keine Gedanken machen wollte, mir war das lieber, dass sie direkt abgezogen werden und ich das am Verrechnungskonto nicht bereit halten muss.

Was würdest du mir raten, die ausschüttenden ETFs nicht mehr besparen und in Zukunft zwei thesaurierende ETFs suchen und neu besparen oder darauf vertrauen, dass sich das Problem bald von selbst löst? Werde aufjedenfall mit dem steuerlichen Vertreter Kontakt aufnehmen.

Es handelt sich übrigens um IE00B0M63177 und LU1737652237.

Danke für dein detailliertes Wissen und deinen Einsatz!

Salut Ani, grundsätzlich sind thesaurierende ETFs etwas, was ich bevorzugen würde. Es ist schön, wenn man eine Ausschüttung erhält, aber in den meisten Fällen will man dies dann wieder reinvestieren, da dann doch gleich lieber einen Thesaurierer nehmen. Ob du die alten Anteile umstellen sollst? Das musst du für dich entscheiden, je nachdem wie wohl du dich fühlst. In Sachen Besteuerung würde ich mir jetzt aber keine allzu großen Sorgen machen, denn wer weiß, ob sich das Steuersystem in Österreich wieder einmal ändert. Den Emittenten anzuschreiben und ihn zu bitten, doch bitte zu melden wäre aber sicherlich keine schlechte Idee.… Weiterlesen »

dein IE00B0M63177 meldet übrigens die Ausschüttungen sehr wohl 😉

danke dir für deine Einschätzung und die schnelle Antwort! Zu IE00B0M63177, ich sehe da auf OeKB bei den Jahresmeldungen ein JA bei den Ausschüttungsmeldungen aber NEIN.

Da hast du schon Recht, aber du siehst aber auch eine Meldung bei jeder Ausschüttung.

Hallo, habe mir das auch gerade angesehen und leider verstehe ich das auch nicht ganz. Sieht für mich so wie bei dem Beispiel von Vanguard aus. Könntest du das eventuell nochmal kurz erklären? Oder siehst du das woanders? Vielen Dank übrigens für deine tolle Seite – wirklich sehr hilfreich 🙂

Hallo Fini,

ich weiß nicht, wo ich denn hier jetzt ansetzen soll. Was ist dir denn nun unklar nach dem Lesen des Beitrags?

Gruß,

Andreas

Hallo,

Danke für die schnelle Antwort. Mir ist so wie Ani nicht klar, wo du diese Meldungen bei IE00B0M63177 jetzt genau siehst? Weil gemeldet wurde ja nur 1x/Jahr? Und bei den Ausschüttungsmeldungen steht nein.

Du siehst das bei der Übersicht aller Meldungen.

Super, vielen Dank für die Mühe!

Also ich habe seit Jahren auch den vanguard FTSE all-world bei flatex, bis jetzt wurden stets die Ausschüttungen mit 27,5% besteuert, eine zusätzliche Besteuerung ist mir nicht aufgefallen … Hast du vielleicht einen ungefähren Zeitpunkt, wann die zusätzliche Steuer abgezogen wurde? Habe auch ein Depot bei hello Bank und easybank und könnte da mal überprüfen, ob zusätzlich ein Abzug erfolgt ist

Hallo Markus,

du siehst das oben im Screenshot und im m Text ist es auch erwähnt, wann zB die letzte Jahresmeldung war:

„Die Jahresmeldung dieses ETFs vom 13.01.2021 berücksichtigt…“

Gruß,

Andreas

danke, hab ich leider zuerst überlesen, war aber jetzt auf der OeKB Seite.

hab jetzt meine Depots überprüft. Da wurde keine Doppelbesteuerung im Jänner durchgeführt. (easybank, hellobank, flatex).

Gar keine Steuerbuchungen? Nicht einmal die Anpassung der Anschaffungskosten? Bist du dir hier sicher? 🧐

Also der zusätzliche Steuerbetrag hätte von den Konten abgehen müssen, das wäre mir sicher aufgefallen. Die Anschaffungskosten hätten sie ja gerne nach oben anpassen können 😁 da habe ich aber auch nichts mitbekommen. Werde morgen sicher noch ein drittes mal prüfen. Habe aber auch einen ACWI von iShares und da wurde korrekt versteuert(ist aber auch ein thesaurierer). Wie gesagt durch besondere Umstände habe ich den vanguard ETF auf drei verschiedenen Depots, es kam nirgends zu zusätzlichen steuerbelastungen versteckt können sie ja nicht vorkommen. Und Konto Ausgänge fallen mir immer auf 😅

Lg

Bei den Anschaffungskosten müsste schon geschraubt worden sein 🤔

Hab mir ja jetzt selbst von diesem ETF paar Stück bei Flatex, easybank, Dadat, hello Bank und Bank direkt gekauft, damit ich sehe, was da so passiert 😁

Dauert aber noch paar Monate bis ich es weiß 😬

Die Änderung der Anschaffungskosten müssten mit einem separaten Dokument aufgelistet werden. Ich werde die Sache auch mit Argusaugen verfolgen …

Lg

Abschließende Kernfrage für heute: Wurden Dir abseits von Kest auf Dividenden zusätzlich irgendwelche Beträge abgebucht? Jedenfalls danke für deine Bemühungen und Recherche!

Ich habe ebenfalls mehrere ausschüttende Vanguard ETFs bei Flatex die alle keine separaten Ausschüttungsmeldungen machen. Bei mir wurden ebenfalls nur die Ausschüttungen direkt versteuert und dann gab es keine weiteren Konto Ausgänge oder Änderungen der Anschaffungskosten. Ich tracke alles via Portfolio Performance und es geht insgesamt um einen 6-stelligen Betrag der in diesen ETFs drinnen ist. Das wäre mir auf jeden Fall aufgefallen.

Eine Anpassung der Anschaffungskosten fällt nur wenigen auf.

Du hast recht. Es gibt bei den betroffenen ETFs eine Differenz zwischen dem Einstandskurs von Flatex und von PortfolioPerformance. Spannend. Sollte da nicht normalerweise ein Hinweis(wie bei den Thesaurierern) kommen?

Der Einstandspreis wurde anscheinend reduziert. Diese Reduzierung des Einstandspreises hat allerdings keine sofortigen negativen Auswirkungen auf meine Rendite sondern erst bei Verkauf(der nicht geplant ist) außer es kommt hoffentlich die Änderung im Steuerrecht bei langer Haltedauer? 🙂

Genau so ist es, erst beim Verkauf wird dies schlagend, da der (hoffentlich) Gewinn dann höher ist.

Das mit der Haltedauer, ich glaube nicht mehr daran (glaube das kommt bestenfalls für ganz spezifische Finanzprodukte).

Bei mir wurde auf Flatex noch nie eine Anpassung (bzw. Reduzierung) der AK beim Ausschüttenden Vanguard FTSE All-World durchgeführt, ihr solltet das beide nochmal kontrollieren. Einfach die Kauf-Abrechnungen der letzten Jahre mit den aktuellen Anschaffungsdaten im Depot vergleichen, dann sieht man dies sofort.

Hallo Andreas,

Was ist beim Test eigentlich herausgekommen? Gibt es Unterschiede bei der steuerlichen Behandlung der verschiednen Broker?

Dazu müsste ich mir mal ein paar Stunden Zeit nehmen – die habe ich bisher noch nicht gefunden.

Danke für den ausführlichen Artikel, Andreas! Bezüglich der steuereinfachen Broker, habe ich mit Flatex bisher folgende Erfahrungen gemacht: – Vanguard FTSE All-World (IE00B3RBWM25, Ausschüttend): KESt auf Ausschüttungen, Jahresmeldung wird seit Jahren ignoriert (keine Anpassung der AK, kein weiterer Steuer-Abzug) – xTrackers MSCI World (IE00BK1PV551, Ausschüttend): KESt auf Ausschüttungen, Jahresmeldungen wurden seit mind. 2018 ignoriert (keine AK Erhöhung), außer dieses Jahr. Dieses Jahr wurde die volle Steuer laut 2021er Jahresmeldung (zeitgleich mit Ausschüttung) abgezogen, jedoch wurden wieder die AK nicht erhöht. Erst nach langem E-Mail hin und her gab es eine Korrektur – und jeder Kunde muss sich einzeln darum kümmern!… Weiterlesen »

🧐 Da ist der Artikel noch keine 3 Stunden online und du hast ihn schon entdeckt? 👍 Ich habe ein kleines Experiment laufen mit IE00B0M62Q58 und IE00B3RBWM25 bei Flatex, Hello Bank, DADAT Bank, Hello Bank und Bank Direkt und werde da dann auch in der Praxis sehen, wie denn die Broker hier unterschiedlich umgehen. Zum gab es erst gestern in dieser FB Gruppe einen Beitrag https://www.facebook.com/groups/497355083791929 bzw. ein Update zum IE00BK1PV551 wo Flatex so zitiert wird aus einem Support E-Mail: Es ist richtig, dass die flatex Bank als deutsches Unternehmen, bei der Zahlung einer Ausschüttung mit zeitgleicher Thesaurierung eines ETF… Weiterlesen »

Hui, hab ich dann ja echt gut getimed 🙂 Mir blieb in Erinnerung, dass du einen Artikel hierüber schreiben wolltest, als ich heute auf deine Seite geschaut hab.

Übrigens eine Korrektur zu meinem Kommentar:

Flatex hat 2018 das letzte mal beim xtrackers MSCI World (IE00BK1PV551) AK erhöht. Nach Durchrechnen haben sie die letzten Jahre die Steuern korrekt nach Jahresmeldung (nicht nur Ausschüttung) abgezogen, aber eben die AK nicht angepasst. Werde mich bei ihnen jetzt auch nochmal wg. 2019 und 2020 melden. Hoffe das wird bald verbessert…

Danke für dein Engagement bei Vanguard! 😉