Das Wichtigste zusammengefasst

- Steuerersparnis/Steuerstundung: Verluste aus dem Verkauf von Kapitalvermögen können mit realisierten Gewinnen, Dividenden usw. verrechnet werden.

- Am 32.12 ist es zu spät: Verlustausgleich ist nur innerhalb eines Kalenderjahres möglich. Der Verlusttopf wird am 31.12. des jeweiligen Kalenderjahres auf 0,00 Euro zurückgesetzt.

- Verrechnung realisierter Verluste: Realisierte Kursverluste können innerhalb eines Kalenderjahres mit realisierten Substanzgewinnen und Erträgen (wie Ausschüttungen, Dividenden etc.) gegengerechnet werden.

- Automatische Verrechnung: Automatisch beim steuereinfachen Broker für Privatanleger mit Einzeldepots.

- Manuelle Verrechnung: Bei mehreren Depots, Gemeinschaftsdepots oder ausländischen Depots erfolgt die Verrechnung manuell über die Beilage E1kv der Einkommensteuererklärung.

- Verluste ausgleichen: Bereits realisierte Verluste sollten mit Gewinnen ausgeglichen werden, da diese Verluste sonst nicht mehr steuerlich anrechenbar sind.

- Achtung bei Verkauf und Wiederkauf: Das Finanzamt und die Finanzmarktaufsicht wachen darüber, dass nicht kurzfristig verkauft und wieder gekauft wird.

- Solche Transaktionen werden nicht als eigenständige Rechtsgeschäfte anerkannt.

- Gefahr des „Crossings“ (Marktmanipulation).

In diesem Ratgeber

Video

In diesem Video wird der Verlustausgleich für Kapitalerträge erklärt. Es wird gezeigt, wie Verluste aus Kapitalvermögen, die dem besonderen Steuersatz von 27,50 % bzw. der Tarifbesteuerung unterliegen, genutzt werden können. Außerdem wird erläutert, wie man feststellen kann, wie viel Kapitalertragsteuer (KESt) bereits in diesem Jahr gezahlt wurde – bei steuereinfachen Brokern wie Flatex, DADAT Bank, easybank, Raiffeisen / Bank Direkt sowie Erste Bank und Sparkassen / George.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenLohnt es sich?

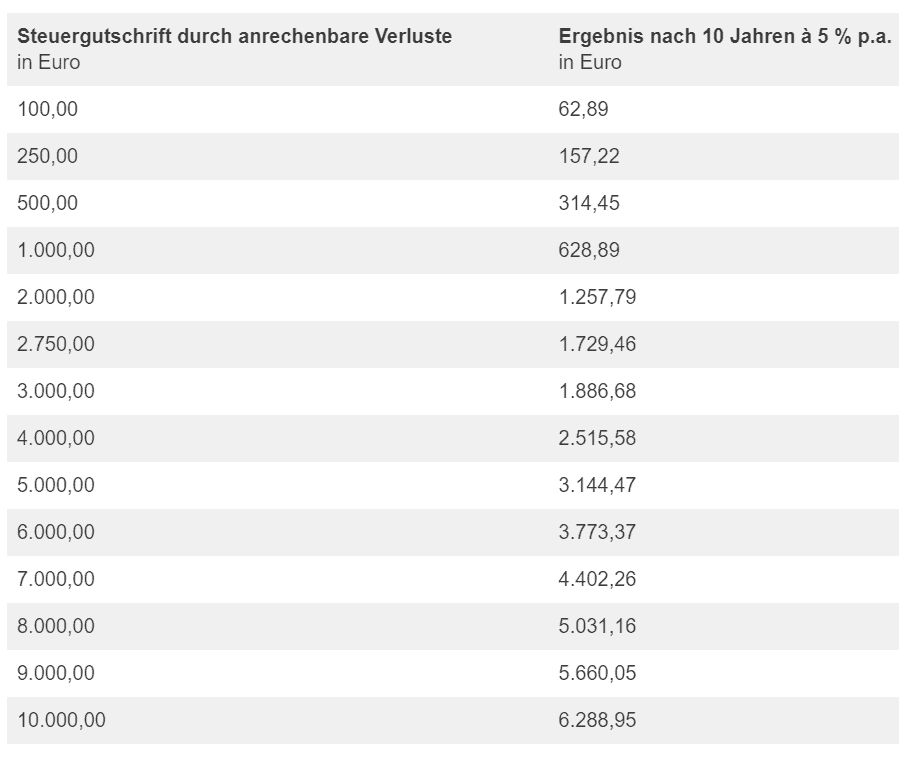

Das aktive Gestalten des Verlustausgleichs kann sich lohnen. Je größer das finanzielle Volumen, das bewegt wird, desto stärker lohnt es sich. Die Kraft des Zinseszinses entfaltet hier ihre volle Wirkung: Je länger investiert wird und je höher die Rendite ist, desto mehr zahlt sich der Verlustausgleich aus.

In diesem Beitrag wird aufgezeigt, wie lukrativ das aktive Nutzen des Verlustausgleich ist. Prämisse ist, dass Verluste mit Erträgen gegengerechnet werden können. Je höher, desto besser.

Vorteile

- “Steuerspar” Möglichkeit jedes Jahr

- Dadurch freigewordenes Kapital kann sofort reinvestiert werden

- Möglichkeit sich von Verlustpositionen zu trennen und Depot neu zu strukturieren

Nachteile

- Steuer wird nur gestundet und wird zu einem späteren Zeitpunkt fällig

- Nimmt Zeit in Anspruch

- Ordergebühren sind fix, zukünftige Gewinne nicht

Neutral

- Steuersystem wird geändert –

- Steuer auf Kapitalerträge wird erhöht nachteilig

- Steuer auf Kapitalerträge wird gesenkt, vorteilhaft

Lohnt es sich? Diese Tabelle auf Basis dieses Beitrags zeigt auf, wie durch die Nutzung des Zinseszins-Effekts aus der Nutzung des Verlustausgleichs in der Höhe von 100, 250, 500, … Euro nach 10 Jahren ein Mehrertrag von x Euro möglich ist, wenn eine Rendite von 5 % angenommen wird.

Was wird im Verlustausgleich berücksichtigt?

Für den Verlustausgleich beim besonderen Steuersatz in der Höhe von 27,5 % können die folgende Wertpapierpositionen herangezogen werden:

- Substanzgewinne und Gewinne – realisierte Kursgewinne bzw. Kursverluste aus Aktien, Anleihen, Fonds, ETFs

- Dividenden

- Fondsausschüttungen

- Anleihezinsen

- Ausschüttungsgleiche Erträge

- Kryptowährung Gewinne/Verluste und Erträge (seit 1.3.2022)

Während bei Kursgewinnen und Kursverlusten nur der Neubestand (d. h. Wertpapiere, die nach dem 1.1.2011 erworben wurden) herangezogen werden darf, können bei Dividenden, Fondsausschüttungen und ausschüttungsgleichen Erträgen auch Altbestände für die Berechnung des Verlusts berücksichtigt werden.

Realisierte Kursgewinne bzw. -verluste bedeuten, dass der Gewinn oder Verlust nur dann als realisiert gilt, wenn das Wertpapier tatsächlich verkauft wurde.

Ausgeschlossen vom Verlustausgleich sind:

- Einkünfte aus Einkünften anderer Einkunftsarten wie z. B. Einkommen aus Gehalt/Lohn/Pension, Mieteinkünfte, Unternehmensgewinne, etc.

- Andere Kapitalerträge

- 25 %: Sparbuchzinsen, Girokontozinsen, …

- Altbestand vor 1.1.2011: Kuponzinsen aus Anleihen Altbestand, Kursgewinne- und -verluste aus Altbestand

- Tarif bzw. Einkommensteuer: Nicht endbesteuerte Kapitalerträge wie z. B. Zinsen aus Privatdarlehen, nicht verbriefte Derivate (CFDs, Optionen) – mehr dazu hier.

Beispiel

Erträge aus Wertpapiergeschäften werden mit dem besonderen Steuersatz von 27,50 % besteuert. Diese Erträge können mit 27,50 % der entstandenen und realisierten Verluste aus Wertpapiergeschäften gegengerechnet werden. Wichtig ist, dass die Verluste im selben Kalenderjahr entstanden sind. Der maximale Anrechnungsbetrag entspricht der Kapitalertragsteuer (KESt) der Wertpapiererträge.

Hier ein Beispiel:

| Gewinn | KESt-Belastung | KESt-Gutschrift | ||

| 8.3.2024 | Fondsausschüttung | 750,00 | 206,25 | |

| 14.5.2024 | Dividende | 50,00 | 13,75 | |

| 10.9.2024 | Verkauf Aktie m. Gewinn | 2.000,00 | 550,00 | |

| 12.12.2024 | Verkauf Aktie m. Verlust | -1.500,00 | -412,50 | |

| 357,50 |

Dieses Beispiel in der Tabelle zeigt 3 Erträge mit einer 27,5 %igen KESt-Belastung über insgesamt 770,00 Euro, weil es 2.800,00 Euro an Kapitalerträgen in diesem Kalenderjahr bereits gab. Zum 12.12.2024 passiert ein Verkauf einer Aktie mit Verlust. Daraus ergibt sich eine KESt-Gutschrift über 412,50 Euro. Am Ende des Jahres gibt es sodann eine Gesamt-KESt-Belastung von 357,50 Euro. Mit dem Verlust-Verkauf der Aktie am 12.12.2024 konnte die KESt-Belastung des Kalenderjahres effektiv gedrückt werden.

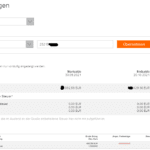

Was ist mit der KESt-Gutschrift gemeint? Wohin wird sie gutgeschrieben? Am Ende des Jahres – und wie funktioniert das? Keine Sorge, es geschieht ganz einfach: Es erfolgt eine KESt-Gutschrift in Höhe von 412,50 Euro auf das jeweilige Verrechnungskonto, das der Kunde beim Broker hat (bei Flatex jedoch auf der Abrechnung des verkauften Wertpapiers).

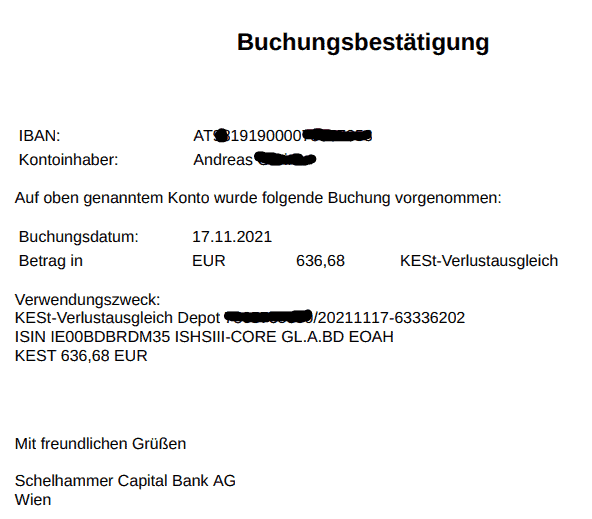

Hier ein Beispiel von der DADAT: Es gab ein KESt-Guthaben, und es wurden Wertpapiere mit Verlust realisiert. Infolgedessen kam es zu einer Gutschrift am Verrechnungskonto.

Bedingungen automatischer KESt-Verlustausgleich

Damit ein automatischer Verlustausgleich stattfinden kann und sich die Investoren um nichts kümmern müssen, müssen folgende Bedingungen erfüllt sein:

- Steuereinfacher Broker

- Privatvermögen

- Einzeldepot (kein Gemeinschaftsdepot)

- Nur eine Bank bzw. Broker in Verwendung

Führt der Broker die Kapitalertragsteuer (KESt) nicht freiwillig selbst ab, müssen die Anleger den Verlustausgleich manuell über die Einkommensteuererklärung und den entsprechenden Anhang E1kv vornehmen. Auch wenn der Verlustausgleich über zwei verschiedene steuereinfache Broker macht werden möchte oder ein Gemeinschaftsdepot vorliegt, so ist der Weg über die E1kv zu machen, sofern ein Verlustausgleich gemacht werden soll. Wie das praktischerweise funktioniert, zeigt dieses Kapitel.

Wie viel bereits an KESt für Dividenden, Ausschüttungen, ausschüttungsgleiche Erträge oder realisierte Kursgewinne abgeführt wurde, können die steuereinfachen Broker im Online-Banking anzeigen. Der jeweilige KESt-Statusbericht des Brokers zeigt diese Informationen. Die Bezeichnung dieses Berichts kann je nach Online-Broker variieren. Der Aufbau des KESt-Status-Berichts unterscheidet sich ebenso je nach Broker, doch soll es ab dem Kalenderjahr dank einer Verordnung des BMF vereinheitlicht werden (mehr über die Steuerreporting-Verordnung).

KESt Status Bericht

Wie viel Verluste habe ich in diesem Kalenderjahr bereits realisiert? Und wie viel Kapitalertragsteuer (KESt) hat mein steuereinfacher Broker in diesem Jahr bereits abgeführt? Der steuereinfache Broker führt darüber genau Buch, und ein aktueller Blick in den jeweiligen KESt-Status hilft, den Überblick zu behalten.

Bei einem nicht steuereinfachen Broker muss diese Buchführung leider manuell erfolgen. Nur selbst hat man einen Überblick darüber, welche Gewinne oder Verluste realisiert wurden und welche Dividenden, Ausschüttungen oder ausschüttungsgleiche Erträge einem zugegangen sind.

Hier sind einige Beispiele von steuereinfachen Brokern, bei denen der aktuelle KESt-Status abgerufen werden kann:

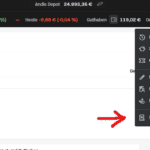

Flatex

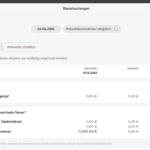

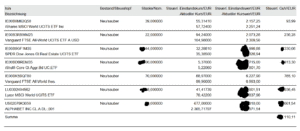

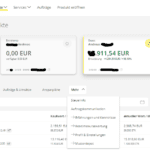

Um bei Flatex Zugang zu den Steuerbuchungen zu erhalten, ist es notwendig in der Menüzeile ganz rechts auf „Depot“ beim Dropdown zu klicken. Das Menü klappt auf und der letzte Punkt sind die „Steuerbuchungen“. Die dort vorhandene Übersicht zeigt tagesaktuell wie viel Kapitalertragsteuer bereits abgeführt wurde bzw. wie hoch die Dotation des Verlustverrechnungstopfs ist. Die Screenshots unterhalb zeigen das nochmals.

Verlustverrechnungstopf: Wie hoch sind die in diesem Kalenderjahr realisierten Kursverluste? Um diese auszugleichen, müssen Gewinne usw. in genau dieser Höhe noch im laufenden Jahr realisiert werden.

Vermögenszuwachssteuer: Wie viel Kapitalertragsteuer (KESt) wurde im laufenden Jahr bereits abgeführt? Der Guthabenstand an Kapitalertragsteuer zeigt, dass Kursverluste im Ausmaß von mindestens x/27,5 % realisiert werden müssen um wieder auf 0 zu kommen.

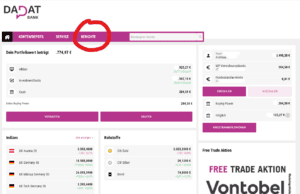

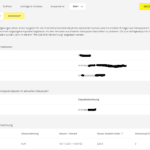

DADAT

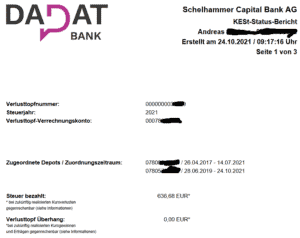

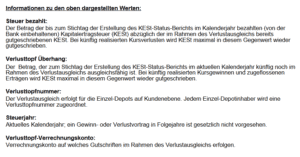

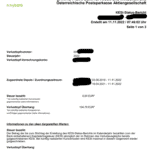

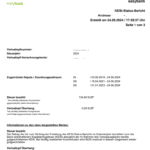

Bei der DADAT findet sich der Bericht unter „Service“ dann rechts mittig auf „Kontobericht“. Bei der Art des Berichts wird dann „KESt-Status-Bericht“. ausgewählt. Im PDF Bericht findet sich auf 4 Seiten eine genaue Erklärung darüber, welche Depots hier zugeordnet sind und wie viel Steuer denn bislang bezahlt wurde, bzw. falls bisher die realisierten Verluste höher waren, wie hoch der Überhang im Verlusttopf ist.

Steuer bezahlt: Der Betrag der bis zum Stichtag der Erstellung des KESt-Statusberichts im Kalenderjahr bezahlten (von der Bank einbehaltenen) Kapitalertragsteuer (KESt) abzüglich der im Rahmen des Verlustausgleichs bereits gutgeschriebenen KESt. Bei künftig realisierten Kursverlusten wird die KESt maximal in diesem Gegenwert wieder gutgeschrieben.

Verlusttopf Überhang: Der Betrag, der zum Stichtag der Erstellung des KESt-Statusberichts im aktuellen Kalenderjahr künftig noch im Rahmen des Verlustausgleichs ausgleichsfähig ist. Bei künftig realisierten Kursgewinnen und zugeflossenen Erträgen wird die KESt maximal in diesem Gegenwert wieder gutgeschrieben.

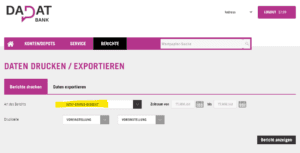

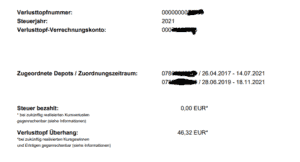

easybank

Ähnlich bzw. genau so wie bei der DADAT geht es bei der easybank (ex Hello Bank) an den KESt-Status Bericht zu kommen. Unter „Berichte“ geht es weiter zu „KESt-Status-Bericht“ und danach folgt der bekannte Bericht wie bei der DADAT im PDF Format. Im PDF Bericht findet sich auf 4 Seiten eine genaue Erklärung darüber, welche Depots hier zugeordnet sind und wie viel Steuer denn bislang bezahlt wurde, bzw. falls bisher die realisierten Verluste höher waren, wie hoch der Überhang im Verlusttopf ist.

Steuer bezahlt: Der Betrag, der bis zum Stichtag der Erstellung des KESt-Statusberichts im Kalenderjahr an Kapitalertragsteuer (KESt) bezahlt wurde (von der Bank einbehalten) abzüglich der im Rahmen des Verlustausgleichs bereits gutgeschriebenen KESt. Bei künftig realisierten Kursverlusten wird die KESt maximal in diesem Gegenwert wieder gutgeschrieben.

Verlusttopf Überhang: Der Betrag, der zum Stichtag der Erstellung des KESt-Statusberichts im aktuellen Kalenderjahr künftig noch im Rahmen des Verlustausgleichs ausgleichsfähig ist. Bei künftig realisierten Kursgewinnen und zugeflossenen Erträgen wird die KESt maximal in diesem Gegenwert wieder gutgeschrieben.

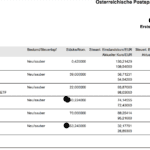

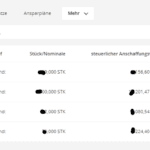

Bank Direkt / Raiffeisen

Um den aktuellen KESt-Status bei der Bank Direkt oder allgemein im Raiffeisen Online Banking „Mein ELBA“ abzurufen, muss im Bereich des Wertpapierdepots unter „Mehr“ der Punkt „Steuerinfo“ aufgerufen werden. Danach werden die aktuellen Positionen und der aktuelle Gewinn bzw. Verlust angeführt. Mit einem Klick auf „Verlusttopf“ können die aktuellen Verluste bzw. Gewinne angezeigt werden. Ganz unten zeigt sich „Periode KESt-Verrechnung“ und hier wie viel KESt bereits bezahlt wurde.

- Steuer bezahlt Saldo: 27,5% der realisierten Gewinne zum Abfragezeitpunkt (es wurden mehr Gewinne als Verluste realisiert).

- Verlusttopf Saldo: 27,5% der realisierten Verluste zum Abfragezeitpunkt (es wurden mehr Verluste als Gewinne realisiert).

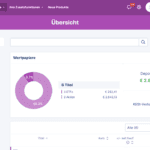

Erste Bank / George

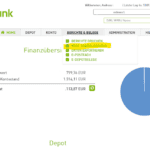

Natürlich findet sich auch im George der Erste Bank und Sparkassen der aktuelle KESt-Verlustausgleich. Leider aktuell nur in der Browser Anwendung von George. Hierzu ist es notwendig auf das Depot zu gehen und dort findet sich neben der Darstellung der gehaltenen Wertpapiere als Tortendiagramm auch ein sehr auffälliger Link mit der Bezeichnung „KESt-Verlustausgleich“.

- Einzelsummen: Hier zeigen sich die Einkünfte und auch die Verluste aus den einzelnen Positionen. George listet dabei die Zinsen & Dividenden, Einkünfte aus Investmentfonds und auch die Kursgewinne & Kursverluste aus Wertpapieren extra aus.

- Abgeführte KESt: Darunter zeigt sich dann, wie viel KESt bereits abgeführt wurde und wie viel noch gegenrechenbare KESt im Fall von Verlusten hier noch verrechnet werden könnten im Depot der Erste Bank, einzusehen im George Online Banking.

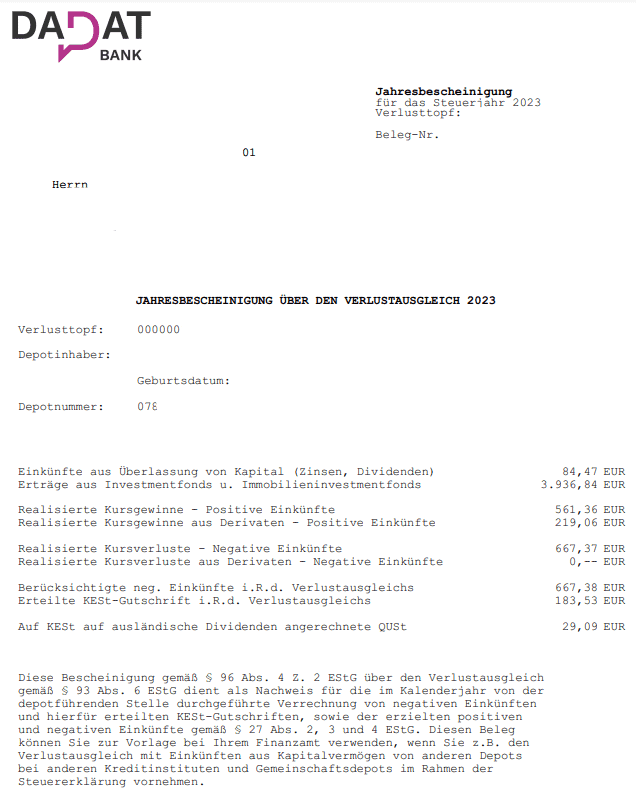

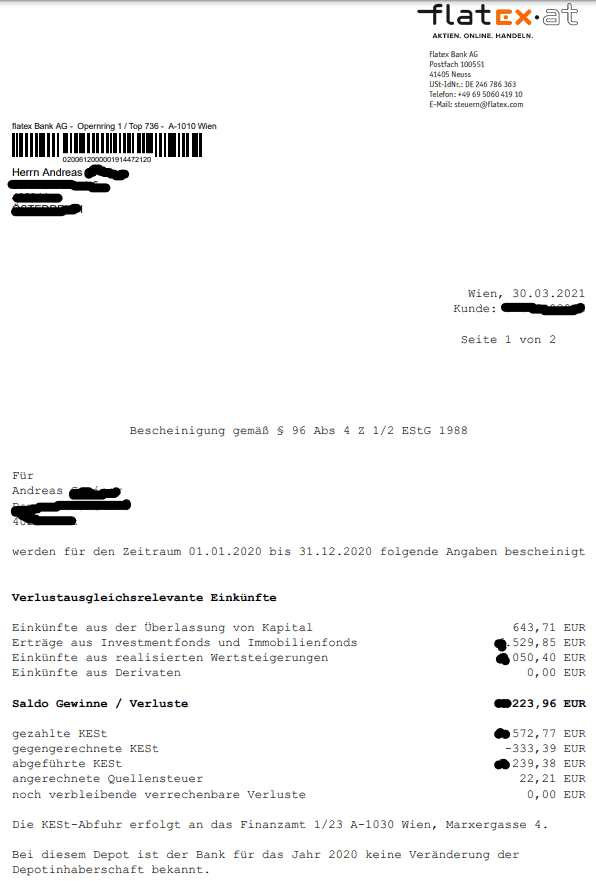

KESt Bescheinigung

Um eine doppelte Verlustverwertung zu vermeiden, ist eine Bescheinigung über die Durchführung des Verlustausgleichs vom steuereinfachen Broker erforderlich. In dieser jährlichen Bescheinigung werden gesondert für jedes Depot sowohl die positiven als auch die negativen Einkünfte aufgeführt. Dort finden sich unter anderem die Erträge wie Dividenden, Ausschüttungen, ausschüttungsgleiche Erträge und Substanzgewinne. Auch die Summe der beim Verlustausgleich berücksichtigten Verluste sowie der Gutschriften sind in dieser Bescheinigung aufgeführt. Diese Bescheinigungen sind dem Finanzamt vorzulegen, wenn man dazu aufgefordert wird im Rahmen der Verwertung in der Einkommensteuererklärung. So sieht die Steuerbescheinigung bei Flatex aus:

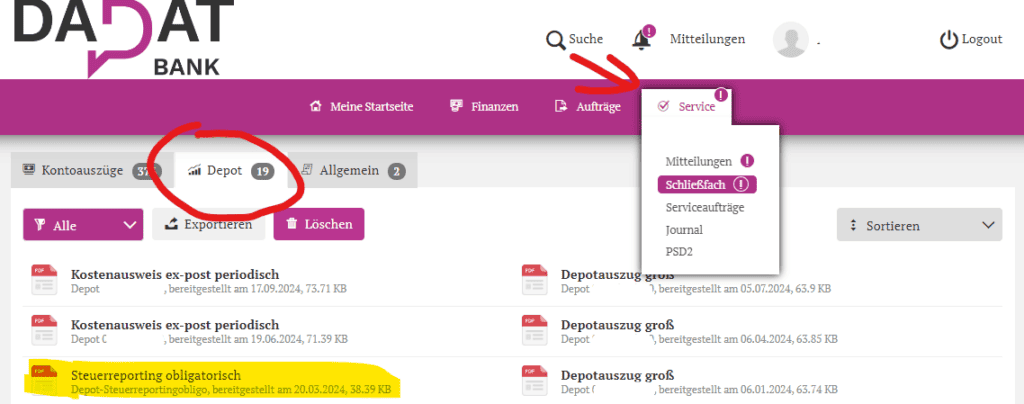

Bei der DADAT Bank findet sich die Bescheinigung im Online Banking im Bereich Konto. Dort findet sich in der Menüleiste der Punkt „Service“ und dort gibt es das „Schließfach“ auszuwählen. Im Reiter „Depot“ finden sich dann alle Kostenausweise, Depotauszüge und der von uns gesuchte Steuerreport. Die Bezeichnung der DADAT Bank ist „Steuerreporting obligatorisch“. Hier der Weg zur Jahresbescheinigung zum Verlustausgleich und wie beispielhaft dieser Report bei der DADAT Bank aussieht.

Verlustausgleich bei zwei oder mehr Depots

Was ist, wenn ich zwei oder mehr Depots bei unterschiedlichen Banken bzw. Broker besitze? In diesem Fall funktioniert der automatische Verlustausgleich nicht mehr. Bei Depots bei steuereinfachen Brokern erfolgt der Verlustausgleich je depotführender Stelle. Möchte der Kunde jedoch die Gewinne von Depotbank A mit den Verlusten von Depotbank B gegenrechnen, muss die Verlustausgleichsoption in Anspruch genommen werden (siehe nächstes Kapitel).

Ebenso ist die manuelle Verlustausgleichsoption über die Einkommensteuererklärung zu wählen, wenn sich das Depot im Ausland befindet (z. B. bei Trade Republic, Interactive Brokers, Scalable Capital, eToro).

Auch ist der Gang über die E1kv zu wählen, wenn ein Verlustausgleich gemacht werden soll und es sich um ein Gemeinschaftsdepot handelt.

Verlustausgleich E1kv - manueller Verlustausgleich über Einkommensteuererklärung E1 bzw. E1kv

Noch in der Arbeitnehmerveranlagung? Dann besteht keine Möglichkeit, Kapitalerträge in die Steuererklärung aufzunehmen. Dazu ist zunächst ein Wechsel zur Einkommensteuererklärung notwendig. Diese ist im Grunde eine erweiterte Arbeitnehmerveranlagung, die zusätzlich die Möglichkeit bietet, Kapitalerträge im Formular E1kv, der „Beilage zur Einkommensteuererklärung für Kapitaleinkünfte“, zu erklären. Mehr zum Erklärungswechsel von Arbeitnehmerveranlagung in die Einkommensteuererklärung.

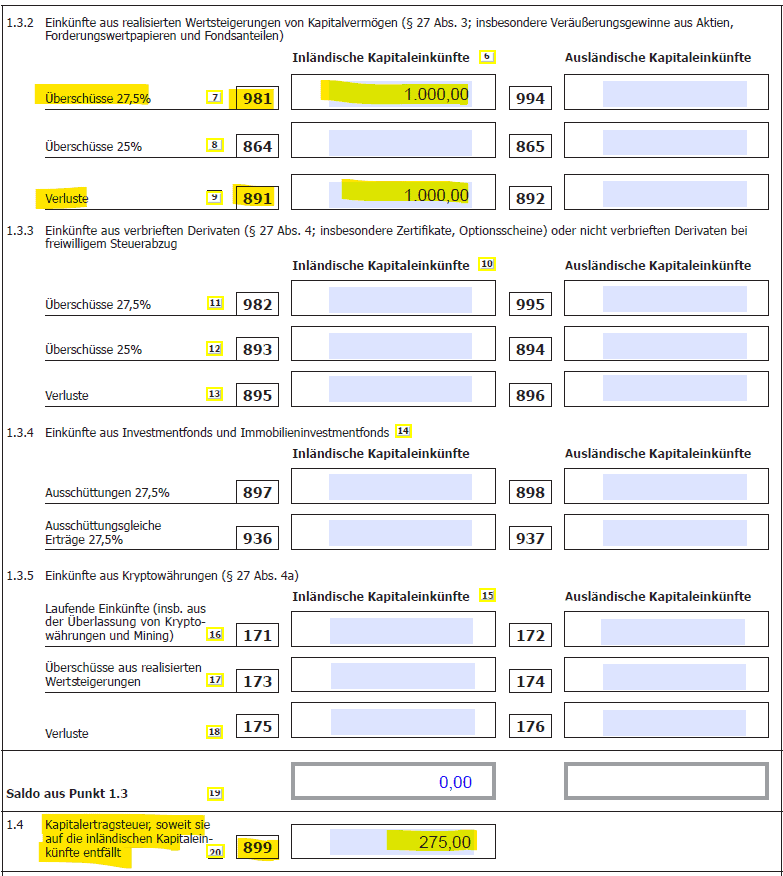

Die bereits gezahlte Kapitalertragsteuer kann in der E1kv, der Beilage zur Einkommensteuererklärung für Kapitaleinkünfte, unter dem Punkt 899 eingetragen werden. Ebenso müssen die dazugehörigen inländischen Erträge in der linken Spalte des E1kv eingetragen werden, zum Beispiel die ausschüttungsgleichen Erträge des inländischen Brokers unter der Kennzahl 936.

Achtung bei der Höhe der Kapitalertragsteuer im Punkt 899:

In der Erklärung findet sich in der Beilage der wichtige Hinweis: „Wahrnehmung der Verlustausgleichsoption nur für einen Teil der Kapitalerträge: Hier darf nur die Kapitalertragsteuer erfasst werden, die auf Kapitalerträge entfällt, die tatsächlich in den Verlustausgleich einbezogen werden.“

Das bedeutet, dass nicht mehr Verluste gegengerechnet werden können, als tatsächlich Steuer entstanden ist.

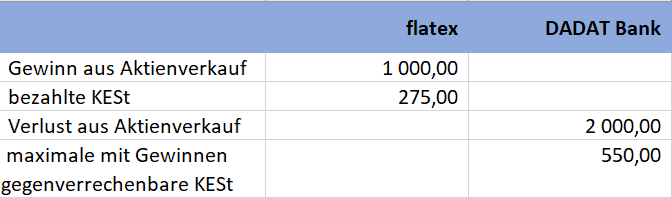

Beispiel: Bei Flatex wurde ein Gewinn aus dem Aktienverkauf in Höhe von 1.000 Euro erzielt, wofür 275 Euro an Kapitalertragsteuer anfielen. Bei der DADAT Bank wurden im selben Jahr Verluste in Höhe von 2.000 Euro realisiert, was eine maximal gegenverrechenbare Kapitalertragsteuer in Höhe von 550 Euro ergibt.

Im Formular E1kv des Finanzamts werden in die Kennzahl 981 die 1.000 Euro Gewinn aus dem erfolgreichen Verkauf bei Flatex eingetragen. In die Kennzahl 891 werden die Verluste der DADAT Bank eingetragen, die jedoch auf maximal 1.000 Euro begrenzt sind, sodass hier ebenfalls nur 1.000 Euro eingetragen werden. Abschließend wird in die Kennzahl 899 die bezahlte Kapitalertragsteuer in Höhe von 275 Euro eingetragen.

Das Vorgehen bleibt dasselbe, auch wenn einer der Broker im Ausland ansässig ist.

Verlustausgleich: P2P, Optionen und nicht verbriefte Derivate (CFDs)

Zinsen aus P2P (sofern sie der Tarifbesteuerung unterliegen), Optionsgeschäften und nicht verbrieften Derivaten wie CFDs unterliegen nicht dem besonderen Steuersatz von 27,5 % sondern dem normalen Einkommensteuertarif (grundsätzlich, Ausnahmen sieht der Gesetzgeber vor).

Nun schreibt das BMF, dass die Verluste aus der Veräußerung von Kapitalvermögen die dem besonderen Steuersatz unterliegen nicht mit den Überschüssen ausgeglichen werden dürfen, die dem normalen Einkommensteuertarif unterliegen.

Damit sollte es möglich sein die Substanzgewinne und -verluste bzw. Erträge aus diesen Geschäften gegenzurechnen.

Hier ein ein Beispiel:

- P2P Zinsen sofern sie der Tarifbesteuerung unterliegen

- Zinserträge aus Crowdinvesting-Projekte wie z. B. DagobertInvest, Rentably oder Rockets

- mit Verlusten aus Bitpanda Stocks Geschäften

gegenrechnen. Alle drei Beispiele unterliegen der Regelbesteuerung.

Wash Trade - Achtung beim Verkauf und Kauf!

Wer plant, Wertpapiere zum Verlustausgleich zu verkaufen und anschließend direkt wieder zu kaufen bzw. umgekehrt, sollte darauf achten, den Markt nicht zu manipulieren und sicherzustellen, dass das Geschäft steuerlich anerkannt wird. Dies könnte als Wash Trade eingestuft werden, wenn der Investor das gleiche Finanzinstrument gleichzeitig oder kurz nacheinander verkauft und kauft.

Es gibt beim zu schnellen Wiederkauf bzw. -verkauf nämlich zwei Probleme.

Steuer-Problem

Die Einkommensteuerrichtlinien geben bei Rz6231 wieder, dass die Veräußerungs- und Wiederbeschaffungsgeschäfte nicht als selbständige Rechtsgeschäfte anerkannt werden dürfen, wenn sie unter Einbindung der depotführenden Stelle

- zeitnah

- miteinander verknüpft

- und ohne Kurs- bzw. Wiederbeschaffungsrisiko

vorgenommen werden. In eine sehr ähnliche Kerbe, aber aus einem anderen Grund schlägt die FMA bzw. das Börsen-Gesetz mit dem folgenden Problem das auftreten kann:

Marktmissbrauchs-Problem

Darunter fällt jede Praktik die falsche oder irreführende Signale gibt oder geben könnte bzw. durch die ein anormales bzw. künstliches Kursniveau erzielt wird bzw. erzielen könnte. Das Finanzinstrument könnte so als begehrter gelten, als es tatsächlich der Fall ist.

In diesem Zusammenhang macht die Österreichische Finanzmarktaufsicht (FMA) gerne auf den folgenden Umstand aufmerksam:

Die Beauftragung und/oder Exekutierung von gegenläufigen Kauf- und Verkaufsorders im selben Titel ist bei börslichen Wertpapiergeschäften (auch In-sich-Geschäft, Wash Trade oder Crossing genannt) verboten.

Fazit

Der Verlustausgleich ist nur innerhalb eines Kalenderjahres möglich. In diesem Zeitraum können realisierte Kursverluste aus Wertpapiergeschäften mit realisierten Kursgewinnen verrechnet werden. Bei einem steuereinfachen Broker, der ein Einzeldepot führt, erfolgt der Verlustausgleich vollautomatisch. Werden mehrere Einzeldepots bei einem Broker geführt, führt der steuereinfache Broker den Verlustausgleich über alle Depots hinweg durch.

Die verschiedenen Broker stellen in ihrem Online-Banking die notwendigen Berichte bereit, um diese Berechnungen nachvollziehen zu können. Bei einem nicht steuereinfachen Broker muss der Verlustausgleich über die E1kv in der persönlichen Steuererklärung vorgenommen werden; dies kann auch erforderlich sein, wenn ein Gemeinschaftsdepot oder mehrere Depotbanken genutzt werden.

Der Verlustausgleich ist freiwillig, und der Staat „belohnt“ Anleger, die diese Option nicht in Anspruch nehmen.

Hallo Andreas, ich hätte eine Frage bezüglich CFD Trading. Ich hab im Jahr 2020 einen Verlust von 200€ gemacht. Ich bin Student und hatte auch keine Einnahmen höher als 11000€, ich hab noch nie eine Steuererklärung ausgefüllt. Muss ich obwohl ich einen Verlust gemacht habe & unter 11000 verdiene, eine ausfüllen und diesen Verlust dann angeben? Eine kurze Frage zu Österreichischen Brokern hätte ich noch. Wenn ich eine Aktie im Gewinn verkaufe, wird mir dabei direkt die Steuer abgezogen und ich kann das Geld sozusagen Auszahlen ohne eine Steuererklärung ausfüllen zu müssen?

Ich danke dir im Voraus!

LG Danijel

Hallo Andreas, Danke für deinen hilfreichen und informativen Blog. Ich bin bereits langjähriger Kunde bei der Hellobank. Dort sind allerdings sowohl die usability / SW veraltet als auch die Gebühren deutlich höher als bei zb. Flatex. Aktuell besitze ich hauptsätzlich dort Aktien US/AT/DE und Fonds. Ausschüttung der US Dividenden bei der Hellobank sind noch attraktiver. Nun war meine Überlegung bei Flatex ein Depot zu eröffnen, da dort die Kaufgebühren & Depotgebühr für ETF deutlich günstiger sind. Investieren würde ich hier in Meldefonds ETFs und mir ein Passivinvestement mit langfristiger Haltedauer aufbauen (ohne Sparplan). Die Gebühren sind bei Flatex insbesondere bei… Weiterlesen »

Servus Georg, F4: es obliegt einem immer selbst, ob man das für sinnvoll hält. Nur du kennst dein Depot, um welche Summen es geht, dein Trading-Verhalten und wie du dich mit dem Thema Steuern auseinandersetzt. Zurufe von außen „mach das“ oder „mach das nicht“ sind unseriös. F1+F2: Depotübergreifender Verlustausgleich ist wie hier auf der Seite erwähnt, nur über eine Einkommensteuererklärung möglich. Ohne Verluste kannst du natürlich keine Erlöse (Gewinne, Zinsen, Dividenden, Ausschüttungen, ausschüttungsgleiche Erträge). Heißt ja auch VERLUSTausgleich 😉 F3: Ja, aufgrund von Berichten der Broker kannst du diese durchführen und im Falle des Nachweises gegenüber dem Finanzamt dann auch… Weiterlesen »

Hallo Andreas, Mit F4) meinte ich ob es aus meiner Überlegung heraus Sinn macht und ich denke – ja. Nachdem ich eine „buy-and-hold“ Strategie verfolge, realisiere ich in der Regel keine Verluste. Die Kaufgebühren sind allerdings bei Hello 2-3x höher als Flatex, was bei langer Haltedauer noch verkraftbar wäre, die Depotgebühren (aus aktueller Sicht) machen allerdings ein Ausschlag. Sollte Flatex die Gebühren (wie in DE) anheben, kommt mich an einem Jahr inkl. der Transferkosten noch immer günstiger. Sollte ich einen relevanten Verlust realisieren, würde ich die Einkommenssteuer entsprechend durchführen. Danke für die rasche Antwort und die wertvollen Tipps auf Deiner… Weiterlesen »

Hallo Andreas,

ich habe beim normalen Aktienhandel Gewinne gemacht und die Steuer wurde von meinem Broker automatisch abgezogen.

Allerdings habe ich auch beim selben Broker und auch bei einem anderen Broker CFD‘s getradet und habe übers Jahr Verluste gemacht und da wurde natürlich Steuerlich nichts abgezogen und auch nicht gutgeschrieben.

Nun zu meiner Frage: Kann ich die Verluste die ich beim CFD gemacht habe bei der Steuererklärung zurück holen ?

Zusammengefasst: beim normalen Aktienhandel gewinne gemacht und versteuert – beim CFD Verluste gemacht….

Danke im voraus..

Lg Goran

Servus Goran,

Nein, das geht leider nicht, denn cfds sind unverbriefte Wertpapiere und werden daher tarifbesteuert und nicht pauschal mit der KESt. Daher ist kein Verlustausgleich zwischen cfds und Aktien möglich.

Gruß,

Andreas

Danke für die Antwort.

Eines vielleicht noch: und zwar muss ich beim Steuerausgleich die Verluste vom CFD angeben oder kann ich es sein lassen ?

Ansonsten danke nochmals für dein Feedback. Abonniert auf Youtube hab ich dich. Alles Top, mach weiter so !

Hallo Andreas,

danke für deine tollen Beiträge.

Was passiert wenn die Verluste im Topf insgesamt höher sind als die Gewinne (Veräußerungen, Dividende etc. eingeschlossen)? Kann man dies vertikal z.B. dem normalen Einkommen entgegenrechnen oder verfallen diese und man hat quasi Pech? In Deuschland gibt es ja den Verlustvortrag, bei uns in Österreich bedauerlicherweise noch nicht.

Schöne Grüße aus Graz

Da hast du Pech gehabt. Alles mit 27,5 % ist in einem Topf und geht bis Ende des Kalenderjahres.

Hab’s oben im Text so auch beschrieben und im letzten Video nochmals erläutert: https://youtu.be/HFxviRUynqg

Hallo Andreas! Ich hätte Fragen bezüglich der Nutzung mehrerer Broker auf einmal. Nehmen wir an, ich bespare ETF´s über Flatex und verwalte außerdem ein Aktiensparplan über Trade Republic. Bei TR ist mir klar, da es sich um einen nicht-steuereinfachen Broker handelt, dass ich mich selber um die Steuern kümmern muss. Achte ich bei der Steuererklärung nur auf die Eintragung sämtlicher Erträge von meinem TR Depot, oder muss ich mich in irgendeiner Weise auch um das Flatex Depot steuerlich kümmern? Oder werden, wie von mir angenommen, alle steuerlichen Angelegenheiten direkt von Flatex übernommen, sodass nur noch die Steuerarbeit bei TR übrig… Weiterlesen »

Wenn du den depotübergreifenden Verlustausgleich machen willst, dann wird dich das Depot bei Flatex interessieren und wirst du dann mitberücksichtigen.

Gruß,

Andreas

Verstanden! Vielen Dank, Andreas.

Liebe Grüße,

Lukas. P

Hallo Andreas!

Was ist eigentlich bei folgendem Szenario:

Ich habe einen thesaurierenden Fond im Wert von 1000 €, zahle im aktuellen Jahr z.B. 50 € ausschüttungsgleiche Erträge und verkaufe dann den ETF wieder für 1000 €. Dann kann ich nichts gegenrechnen und habe praktisch KEST für nichts gezahlt. Ist das so richtig?

Danke für deine Hilfe!

Das ist richtig – wenn du keine Verluste hast, kannst du nichts gegenrechnen.

danke dir!

Hallo Andreas, wie schaut es denn bei der Ausbuchung von wertlosen Wertpapieren aus? Kann der Verlust hier auch steuerlich geltend gemacht werden? Falls ja, welches Datum bzw. Jahr gilt hier? Ausbuchung aus dem Depot oder der Tag, an dem das Wertpapier zuletzt handelbar war?

Vielen Dank für deine Antwort.

Schöne Grüße

Harry Huber

Servus Harry,

das müsste eigentlich dein steuereinfacher Broker für dich tun. Ansonsten würde ich meinen erst mit dem Tag, wo es ausgebucht wurde mit 0 – bis dahin hat es ja noch einen Wert bzw. hast du noch keine Bestätigung für den Wert 0

Welche Arten von Verlusten können mit was gegengerechnet werden?

Dass

Z.B.: Gewinne in Aktien/ETFs, Verluste durch Optionen.

Oder: Gewinne in Aktien/ETFs, Verluste durch Optionsscheine (also verbriefte Derivate, keine echten Optionen).

Woher kommt denn dein „oder“?

Bin mir nicht sicher was du meinst — Der Unterschied, also das „oder“, ist in dem Fall Verluste durch Optionsscheine statt Verluste durch Optionen. Also bloß ein weiteres Beispiel.

Die Frage ist also, welche Kombinationsmöglichkeiten innerhalb der drei genannten Investments (Aktien/ETFs, Optionen, Optionsscheine) möglich sind, um Gewinn und Verlust gegenzurechnen.

Innerhalb der selben KESt-Klasse können Gewinne mit Verlusten innerhalb eines Kalenderjahres gegengerechnet werden:

https://www.broker-test.at/steuern/#Kapitalertragsteuer_von_250_Kapitalertragsteuer_von_2750_oder_Einkommensteuertarif

Chris hier hat ebenso einen Hinweis gegeben, wie er das macht. Grundsätzlich kommt es bei Optionen an, ob die Option ausgeübt wird:

https://www.broker-test.at/steuern/comment-page-1/#comment-665

Hallo Andreas, Wenn ich einen steuereinfachen Broker wie z.B. Flatex habe dann muss ich sich mit den Steuern um nichts kümmern, oder muss ich trotzdem die Einkommensteuererklärung Beilage E1kv ausfüllen? Und wenn man sie ausfüllt ist bei einen steuereinfachen Broker ist es ein Fehler? Und noch eine zweite Frage damit verbunden. Wenn ich zwei Broker habe und es ist egal ob beide Steuereinfach sind oder nur einer davon, dann weiß ich, dass man die Beilage E1kv ausfüllen muss. Aber weiß der Finanzamt von den steuereinfachen Broker wie viel Steuer ich schon bezahlt habe und wird er dann die schon gezahlte… Weiterlesen »

Ad Frage 1) Warum solltest du die E1kv ausfüllen? Was wäre das Ziel?

Ad Frage 2) Nein, das Finanzamt weiß davon natürlich nichts und du hast alle Angaben in der E1kv zu tätigen. Dafür gibt es die passenden Felder, wo du die bereits bezahlte KESt einträgst. Du bzw. dein Steuerberater haben hier das Zahlenwerk aufzustellen, das Finanzamt prüft nur.

Grüße,

Andreas

OK,

Danke für deine Antwort.

Nachdem ich mir das überlegt habe, ist mir die erste Frage jetzt klar und die zweite Frage hast du mir auch beantwortet.

Vielen Dank,

MfG,

Adrian

Hallo Andreas, zu F2, in welches Nr. Feld im E1kv muss die bereits geleistete KEST (für Dividenden), die der inländischen steuereinfachen Broker ans Finanzamt überwiesen hat, eintragen?

Liebe Grüße – Andreas

Lieber Andreas,

ich weiß, du bist kein Steuerberater, aber aufgrund deiner Erfahrung kannst du mir die Frage doch beantworten:

Wenn ich durch einen Verlust die Gesamtbelastung sehr gering halten kann, wann wird die zuviel bezahlte Steuer auf mein Verrechnungskonto gutgeschrieben, wann passiert das und von wem bekomme ich die Gutschrift???

Beispiel: 400 Euro Kest aus Dividenden und Kursgewinnversteuerung

330 Euro Negativsteuer aus Kursverlustgeschäften.

Wann werden die 330 Euro auf meinem Verrechnungskonto gutgeschrieben, von wem und vor allem wann??

lg

Johann

Das ist eh keine Frage für den Steuerberater 😅

Der steuereinfache Broker macht es sofort bei der Realisierung des Verlustes, wenn es schon Gewinne etc. gab. Ansonsten über die Einkommensteuererklärung geltend machen.

Danke für die rasche Antwort.

lg

Lieber Andreas, interessant und wichtig ist wohl auch die Frage, ob Gewinne von auslänischen Aktien zum Verlustausgleich dienen dürfen. Beispiel: Ich sitze in Deutschland, habe mit einer deutschen Aktie Verluste verbucht und möchte die Verluste mit den Gewinnen z. B. einer österreichischen Aktie ausgleichen. Wir das anerkannt? Habe schon mehrfach gehört, dass es mit Aktien außerdhalb Deutschland nicht geht… stimmt das? Gibt es dazu etwas zu beachten? Oder ist die Auswahl (Standort) der Aktien nicht wichtig? Ich möchte nicht irgendwas veräußern, was dann letzlich nicht greift.

LG

Fritzi

Servus liebe(r) Fritzi, nun ich glaube du fragst als eine Person die in Deutschland Steuern zahlen muss, damit gilt für dich das deutsche Steuerrecht. Hier auf Broker-Test.at geht es um die Sicht eines Österreichers. Die beiden Steuerrechte sind unterschiedlich, so wie jenes zu Frankreich, Bulgarien oder Zypern. Nur weil wir eine gemeinsame Sprache haben die uns angeblich trennt, ist das mit den Steuern leider oftmals sehr unterschiedlich. So auch hier. Vergiss also den obigen Text, da dieser auf dich nicht zutrifft. Ich möchte dich bitten, dass du dich auf einer einschlägigen Website für Deutschland umhörst, denn mein Wissen ist hier… Weiterlesen »

hallo andreas, wie ist der vorgang bei einem gemeinschaftskonto und wp-depot mit ehegatten.

mein wp-betreuer sagt, es sei kompliziert.

Über die E1kv – festlegen zu wie viel Prozent jedem das Depot gehört bzw. der Verlustausgleich geltend gemacht wird, danach die passenden Zahlen in die E1kv eintragen.

Analog zum Auslandsdepot. Wie das sein könnte, habe ich versucht hier festzuhalten: https://www.broker-test.at/steuern/kapitalertraege-von-auslandsdepots-versteuern/

Ansonsten ab zum Steuerberater.

Hallo Andreas, Vielen Dank für die Info’s. Da habe ich wieder was gelernt. Obwohl ich schon länger an der Börse handle, oder sagen wir dann und wann mal was gekauft habe, habe ich mich mit diesem Thema wohl noch zu wenig beschäftigt. Ich hätte noch eine Frage, dann werden also auch ETF und Wikifolio Zertifikate mit „normalen“ Fonds gegengerechnet? So wie Du geschrieben hast alles was mit Kest abgerechnet wird, das wird dann auch gegengerechnet. Ich halte einen gehebelten Fond auf Nasdaq100 (short) (SQQQ) – war wohl letztes Jahr nicht so eine gute Idee -. 😉 Bin aber nach dem… Weiterlesen »

Steuerberater bin ich keiner, daher wie immer alles ohne Gewähr. Ja, so müsste es sein, alles was verbrieft ist fällt unter die Wertpapier-KESt und somit werden diese bei einem steuereinfachen Broker gegengerechnet, wenn KESt angefallen ist. Oder wenn mans selbst versteuert, eben dann über die Einkommensteuererklärung.

Danke Dir. Ja klar ohne Gewähr. Jemand sagte mir das man Aktien nur mit Aktien gegenrechnen kann. Nicht mit ETF z.B., denke das war falsch. Ich werd’s wohl dann spät. am oder vor dem Jahresende einfach mal mit kleinen Werten ausprobieren.

Schöne Grüße

Ich vermute mal, dass diese Person jemand war, der/die in Deutschland steuerpflichtig ist 😉

Für dort stimmt es, bei uns ist es egal. Was du nicht kannst ist die KESt aus den Sparzinsen mit der KESt von Wertpapieren gegenrechnen. Oder Regelbesteuerung mit KESt.

Ah! Ja genau Du hast Recht, ein freundlicher user auf guidance von godmode. Der wusste ja nicht das ich kein Deutscher bin. 😉 Nochmal vielen Dank, jetzt weiß ich auch das nur 27,5 % Verlust dagegen rechenbar ist, dachte 100 % das war wohl ein wenig blauäugig, aber ich bin ja wie gesagt nach dem Crash eingestiegen, ich gehe von einer kommende Korrektur aus, desshalb passt mir das dann gut wenn ich es gegenrechen kann.

Danke nochmal

Schöne Grüße

Hans

Bitte gerne – das Steuerrecht unterscheidet sich sehr wesentlich zwischen Österreich und Deutschland 🙂

Ich sage gerne, was juckt uns das bulgarische Steuerrecht? Genau so wie das deutsche Steuerrecht. Es ist anders.

😉

Hallo Andreas,

Kannst du mal den depotübergreifenden Verlustausgleich von 2 inländischen Depots anhand eines E1kv Formulars zeigen?

Was man wo eintragen muss? 🙂

So wie hier, nur für inländische Depots:

https://www.broker-test.at/steuern/kapitalertraege-von-auslandsdepots-versteuern/

Einfach die jeweiligen, passenden linken Spalten ausfüllen und damit müsste es erledigt sein 🙂

Andreas bedeutet das, dass im E1kV bei inländische Kapitaleinkünfte und ausländische Kaptialeinkünfte quasi nach steuereinfach und nicht steuereinfach unterschieden wird? Was ich nämlich nicht ganz verstehe ist folgendes: 2 Broker: flatex und dadat ETF mit Ausschüttung bei Flatex -> Quellensteuer und Kest bezahlt Deutsche Aktie bei Dadat: Dividende erhalten -> Quellensteuer bezahlt und Kest bezahlt Öst. Aktie wird mit Verlust verkauft, der die bei dadat bezahlte Kest übersteigt –> Ergebnis Verlustausgleich über 2 Broker soll gemacht werden. Die Frage ist nun, müssen alle bezahlten Steuern nun in der linken Spalte eingegeben werden? Auch jene der „ausländischen“ deutschen Aktie? Oder muss… Weiterlesen »

Grüß dich Andreas.

Eine sehr hilfreiche Homepage von dir!

Hab da trotzdem noch eine Frage zum Thema Verlustausgleich:

Bin noch sehr amateurhaft in der Börsenszene unterwegs. Habe beim Rohstoffhandel (Öl) Verluste und beim Aktienhandel Gewinne erzielt.

Kann ich die am Jahresende für die Kest gegenrechnen?

Bin mit „Plus 500“ unterwegs.

Danke schon mal im Voraus.

Freundliche Grüße

Andreas

Warum postet du alles nochmals und hängst das Plus500 dran? Ich hoffe du weißt, in welche Wertpapier-Art du hier investiert hast? 😉

Hallo Andreas.

Sorry für das doppelte posting. Fehler lag bei mir. Ich hab in CFDs und Aktien investiert.

CFD Verluste erzielt und Aktien Gewinn erzielt.

Sollte man CFDs und Aktien beim Verlustausgleich nicht gegenrechnen können, wird dann der Aktiengewinn Kest-besteuert und die CFD-Steuer fällt weg, weil eben kein Gewinn erzielt worden ist?

Bin ich mit dieser Meinung am Holzweg?

Freundliche Grüße

Andi

Servus Andi,

wenn du keinen Gewinn erzielt hast, brauchst du auch keine Steuer bezahlen. Wäre ja sonst ja eine doppelte Bestrafung. Verluste und auch noch Steuer für die leidvolle Erfahrung 🙂

CFDs sind nicht verbrieft, daher meines Wissens nach Einkommensteuer, verbriefte Wertpapiere wie Aktien dann eben Wertpapier-KESt.

Danke für die Antwort.

Bevor ich mich ev. weiter in diese Materie wage, sollte ich mich im Vorhinein besser Informieren und auch den Broker wechseln.

Lehrgeld ist bezahlt😁

Schönen Tag

Andi

Du bist einer von vielen die einfach mal machen und danach schauen. Leider sind die Themen durchaus komplex und lösen so manches aus 🙁

Jetzt weiß ich wenigstens, wie der Hase annähernd läuft.

Und ein deutscher Konzern, der aktuell Insolvenz beantragt hat, hinterlässt auch seine Spuren.

Schönes Wochenende und Danke nochmal.

Grüß dich Andreas.

Eine sehr hilfreiche Homepage von dir!

Hab da trotzdem noch eine Frage zum Thema Verlustausgleich:

Bin noch sehr amateurhaft in der Börsenszene unterwegs. Habe beim Rohstoffhandel (Öl) Verluste und beim Aktienhandel Gewinne erzielt.

Kann ich die am Jahresende für die Kest gegenrechnen?

Danke schon mal im Voraus.

Freundliche Grüße

Andreas

Kommt darauf an in was du investiert hast, diese Frage kannst also nur du dir selbst beantworten. Auf jeden Fall kannst du nur Wertpapier KESt mit Wertpapier KESt gegenrechnen. Keine Einkommensteuer, keine Spar-KESt (25 %).

Hallo Andreas,

darf ich zum Verlustausgleich eine Frage stellen:

Ich habe heuer nach dem Crash doch einige Verluste realisiert. Also mit Verlust verkauft (ETF). Wie es dann noch weiter runter ging, bin ich wieder eingestiegen, und die Anteile haben schönen Gewinn.

Kann es Sinn machen, nun zu verkaufen, und gleich wieder zu kaufen, um die erzielten Gewinne (bzw. deren Steuern) dem Verlust gegenzurechnen?

Danke Dir für die Antwort – mir ist klar, du bist kein Steuerberater, aber ich hab da im Netz sonst nichts gefunden….

Ja klar ergibt das Sinn. Predige ich hier und in den Videos auch. Aktuell hast du die negative KESt nur auf Abruf und sie würde zum Jahresende verfallen, wenn du sie nicht nutzt oder nutzen kannst.

Kommt halt auch auf deine Strategie an und bitte keine Crossing Geschäfte machen. Sieh dir vielleicht noch meine Videos zum Thema dazu an.

Danke Andreas, Videos habe ich mir angesehen. Da geht es halt nur um den umgekehrten Fall (zuerst Gewinn, dann Verlust). Aber da ja in meinem Fall das Ganze im Verlusttopf aufgeführt ist, gilt das sicher auch umgekehrt. Vielen Dank.

Nur noch eine Frage: Du sprichst im Video davon, dass das am Ende des Jahres Sinn macht, was ich verstehe, da sonst der Topf verfällt.

Aber kann es nicht auch unter dem Jahr Sinn machen, sobald Gewinne ungefähr der Höhe der Verluste entsprechen? Dann „sichert“ man die Position, selbst wenn dann die Papiere wieder nach unten gehen sollten…

Am 32. Dezember ist es zu spät, daher spätestens zum Ende des Jahres. Durchaus kann es auch unter dem Jahr bereits Sinn ergeben. In deinem Fall, dein Topf ist schon gefüllt, er muss nur noch abgeholt werden. Wenn du willst.

Hallo Andreas, Wie definiert sich das „zeitnah“ in Bezug auf Crossing Geschäfte? Wenn man zeitgleich (bei 2 verschiedenen Brokern) eine Verkaufsorder und eine Kauforder auf Apple drinnen hat, ist das klar. Aber eine Minute nach abgeschlossenem Verkauf müsste man ja wieder kaufen dürfen? Theoretisch auch zum exakten selben Kurs, denn man kann dann ja nicht mehr „mit sich selbst „handeln und ein Kursrisiko (wenn auch sehr gering) besteht auch theoretisch auch. Hintergrund der Frage ist, dass ich mehrere Positionen im Minus habe und diese zum Zwecke einer KeST Gutschrift im Verlust verkaufen möchte. Ein paar Minuten später (oder so in… Weiterlesen »

Ein Daytrader macht ja eigentlich auch genau das – das war mein Denkansatz – auch wenn ich eigentlich langfristig orientierter bin.

Ein Daytrader möchte Gewinn machen und stellt sicher keine gegenläufige Orders ein zum (fast) identen Preis. 😉

Kurt, du sollst nicht die Börse manipulieren, das 11. Gebot 😉 Wann es eine Manipulation ist, das entscheidet die FMA bzw. bei höheren Beträgen das Strafgericht. Dazu kann dir niemand eine Antwort geben, ob es jetzt 10 Sekunden, 1 Minute oder 1 Stunde ist. Vermutlich wird eine Apple Aktie oder eine selten gehandelte Startup 300 Aktie ist. Ich kann nur jedem raten, tut es ganz einfach nicht. Verkauft die Position und wenn ihr euch zu einem anderen Zeitpunkt wieder entscheidet diese Position wieder zu kaufen, WARUM muss es dann wieder ZEITNAH, die SELBE Stückzahl zum (fast) SELBEN Preis sein? Wenn… Weiterlesen »

Wann Erfolgt die Gutschrift des Verlusausgleichs?

Sagen wir ich zahle im Jänner 500 € KESt und im hätte im Februar 500€ negative KESt. Bekomme ich die Rückerstattung dann im Februar oder erst am Jahresende?

Hallo Andreas, erstmal herzlichen Dank für deine Seite, ich habe viel gelernt. Tatsächlich ist mir die Besteuerung von ETF trotzdem noch nicht ganz klar. Ich versuche mich mal an einem Beispiel (steuereinfacher Broker mit Melde ETF) Ich kaufe ETFs im Wert von 1000 € im Jahr 1. -Ende des Jahres 1 haben die einen Wert von 1100 €, somit zahle ich 60 % der Kest von 27,5 % = ~17 €, die der Broker gleich automatisch von meinem Verrechnungskonto abführt. -Ende des Jahres 2 haben die ETFs aufgrund von Kursverlusten nur einen Wert von 900 €. Hier zahle ich also… Weiterlesen »

Servus Martin, ich muss dein Beispiel total auf den Kopf stellen, weil du dir hier total etwas falsches vorgestellt hast. Das was du schilderst sind Kursgewinne bzw. -verluste die du realisierst, die fallen an, wenn DU verkaufst. Das was bei thesaurierenden ETFs passiert ist im Laufe der Behaltedauer, dass die Ausschüttungen bzw. Ausschüttungsgleichen Erträge besteuert werden. Diese setzen sich aus ordentlichen Erträgen (Zinsen, Dividenden) und außerordentlichen Erträgen (z. B. Verkäufe innerhalb des ETFs aufgrund von Rebalancing) zusammen. Für ordentliche Erträge bezahlst du sofort 27,5 % KESt, für außerordentliche Erträge, also aus der Substanz gilt dann die 60:40 Regel. Wie immer:… Weiterlesen »

Wow, danke Andreas, dass Du mir hier aufzeigst, dass ich da was völlig falsch sortiert habe.

Das heißt also, das ich für „gewöhnliche“ Kursgewinne unterjährig nichts zahle, sondern erst bei Veräußerung die 27,5% zum Tragen kommen.

Ein Teil des Mehrwertes kommt ja bei thesaurierenden ETFs wohl aus den Dividenden, das rechnet dann der Broker raus (mit Mehrwert meine ich Kursgewinn + Erträge, was sich im Depot halt mit „Bestand“ abbildet)?

Puh Martin, bei deinen Begrifflichkeiten entstehen bei mir viele Fragezeichen. 😉

Der Fonds meldet der OeKB die ausschüttungsgleichen Erträge die aus den ordentlichen und außerordentlichen Erträge zustande kommen. Dein Broker nimmt die Daten der OeKB (Profitweb) und rechnet diese ab und führt die daraus entstehende Steuer in deinem Namen an das Finanzamt ab. Das hat alles nur etwas mit dem Fonds selbst zu tun. Wenn du verkaufst, dann wird dein Anschaffungskurs mit dem Verkaufskurs verglichen und davon bezahlst du Steuer (vereinfacht geschrieben, es gibt noch eine Feinheit, die spare ich mir jetzt aber lieber).

Ok, Danke Dir Andreas und sorry für die Verwirrung… Zeigt mir, dass ich mich noch stärker einlesen muss

Glaube, dass du ganz schnell lernst, wenn du alles selbst mal siehst und probierst. Sammle Erfahrungen, fang klein an und probier dich.

Natürlich mit einem überschaubaren Betrag und nicht gleich All-In ?

Hallo Andreas, wenn ich im laufe des Jahres verschiedene Aktien mit Kursgewinn verkauft habe, dann wurde ja immer sofort beim Verkauf die Kest abgezogen. Wenn ich jetzt im Dezember welche mit Verlust verkaufe, bekomme ich dann das Geld rücküberwiesen, oder wie funktioniert das?

Noch eine zweite Frage: Was zählt zu Neubestand und was ist Altbestand?

Danke und liebe Grüße

Manfred

Servus Manfred, Ausgangspunkt ist stets, dass du nur einen Broker hast, sonst heißts den (voll möglichen) Verlustausgleich über die Einkommensteuererklärung zu machen. Du hast ein virtuelles Steuerkonto/KESt-Konto bei deinem Broker bei dem dieser mitrechnet und verkaufst du nun etwas mit Verlust, so müsste es hier dann eine Gutschrift der KESt wieder geben. Altbestand vs. Neubestand:, hier Copy & Paste von boerse-live.at: Wertpapiere aus Altbestand unterliegen nicht der Kursgewinnbesteuerung Bei Altbestand handelt es sich um Aktien und Fondsanteile, die vor dem 1. Jänner 2011, sowie Anleihen und Derivate (z.B. Zertifikate), die vor dem 1. April 2012 erworben wurden. Wertpapiere aus Neubestand… Weiterlesen »