Das Wichtigste zusammengefasst

- Steuerersparnis/Steuerstundung: Verluste aus dem Verkauf von Kapitalvermögen können mit realisierten Gewinnen, Dividenden usw. verrechnet werden.

- Am 32.12 ist es zu spät: Verlustausgleich ist nur innerhalb eines Kalenderjahres möglich. Der Verlusttopf wird am 31.12. des jeweiligen Kalenderjahres auf 0,00 Euro zurückgesetzt.

- Verrechnung realisierter Verluste: Realisierte Kursverluste können innerhalb eines Kalenderjahres mit realisierten Substanzgewinnen und Erträgen (wie Ausschüttungen, Dividenden etc.) gegengerechnet werden.

- Automatische Verrechnung: Automatisch beim steuereinfachen Broker für Privatanleger mit Einzeldepots.

- Manuelle Verrechnung: Bei mehreren Depots, Gemeinschaftsdepots oder ausländischen Depots erfolgt die Verrechnung manuell über die Beilage E1kv der Einkommensteuererklärung.

- Verluste ausgleichen: Bereits realisierte Verluste sollten mit Gewinnen ausgeglichen werden, da diese Verluste sonst nicht mehr steuerlich anrechenbar sind.

- Achtung bei Verkauf und Wiederkauf: Das Finanzamt und die Finanzmarktaufsicht wachen darüber, dass nicht kurzfristig verkauft und wieder gekauft wird.

- Solche Transaktionen werden nicht als eigenständige Rechtsgeschäfte anerkannt.

- Gefahr des „Crossings“ (Marktmanipulation).

In diesem Ratgeber

Video

In diesem Video wird der Verlustausgleich für Kapitalerträge erklärt. Es wird gezeigt, wie Verluste aus Kapitalvermögen, die dem besonderen Steuersatz von 27,50 % bzw. der Tarifbesteuerung unterliegen, genutzt werden können. Außerdem wird erläutert, wie man feststellen kann, wie viel Kapitalertragsteuer (KESt) bereits in diesem Jahr gezahlt wurde – bei steuereinfachen Brokern wie Flatex, DADAT Bank, easybank, Raiffeisen / Bank Direkt sowie Erste Bank und Sparkassen / George.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenLohnt es sich?

Das aktive Gestalten des Verlustausgleichs kann sich lohnen. Je größer das finanzielle Volumen, das bewegt wird, desto stärker lohnt es sich. Die Kraft des Zinseszinses entfaltet hier ihre volle Wirkung: Je länger investiert wird und je höher die Rendite ist, desto mehr zahlt sich der Verlustausgleich aus.

In diesem Beitrag wird aufgezeigt, wie lukrativ das aktive Nutzen des Verlustausgleich ist. Prämisse ist, dass Verluste mit Erträgen gegengerechnet werden können. Je höher, desto besser.

Vorteile

- “Steuerspar” Möglichkeit jedes Jahr

- Dadurch freigewordenes Kapital kann sofort reinvestiert werden

- Möglichkeit sich von Verlustpositionen zu trennen und Depot neu zu strukturieren

Nachteile

- Steuer wird nur gestundet und wird zu einem späteren Zeitpunkt fällig

- Nimmt Zeit in Anspruch

- Ordergebühren sind fix, zukünftige Gewinne nicht

Neutral

- Steuersystem wird geändert –

- Steuer auf Kapitalerträge wird erhöht nachteilig

- Steuer auf Kapitalerträge wird gesenkt, vorteilhaft

Lohnt es sich? Diese Tabelle auf Basis dieses Beitrags zeigt auf, wie durch die Nutzung des Zinseszins-Effekts aus der Nutzung des Verlustausgleichs in der Höhe von 100, 250, 500, … Euro nach 10 Jahren ein Mehrertrag von x Euro möglich ist, wenn eine Rendite von 5 % angenommen wird.

Was wird im Verlustausgleich berücksichtigt?

Für den Verlustausgleich beim besonderen Steuersatz in der Höhe von 27,5 % können die folgende Wertpapierpositionen herangezogen werden:

- Substanzgewinne und Gewinne – realisierte Kursgewinne bzw. Kursverluste aus Aktien, Anleihen, Fonds, ETFs

- Dividenden

- Fondsausschüttungen

- Anleihezinsen

- Ausschüttungsgleiche Erträge

- Kryptowährung Gewinne/Verluste und Erträge (seit 1.3.2022)

Während bei Kursgewinnen und Kursverlusten nur der Neubestand (d. h. Wertpapiere, die nach dem 1.1.2011 erworben wurden) herangezogen werden darf, können bei Dividenden, Fondsausschüttungen und ausschüttungsgleichen Erträgen auch Altbestände für die Berechnung des Verlusts berücksichtigt werden.

Realisierte Kursgewinne bzw. -verluste bedeuten, dass der Gewinn oder Verlust nur dann als realisiert gilt, wenn das Wertpapier tatsächlich verkauft wurde.

Ausgeschlossen vom Verlustausgleich sind:

- Einkünfte aus Einkünften anderer Einkunftsarten wie z. B. Einkommen aus Gehalt/Lohn/Pension, Mieteinkünfte, Unternehmensgewinne, etc.

- Andere Kapitalerträge

- 25 %: Sparbuchzinsen, Girokontozinsen, …

- Altbestand vor 1.1.2011: Kuponzinsen aus Anleihen Altbestand, Kursgewinne- und -verluste aus Altbestand

- Tarif bzw. Einkommensteuer: Nicht endbesteuerte Kapitalerträge wie z. B. Zinsen aus Privatdarlehen, nicht verbriefte Derivate (CFDs, Optionen) – mehr dazu hier.

Beispiel

Erträge aus Wertpapiergeschäften werden mit dem besonderen Steuersatz von 27,50 % besteuert. Diese Erträge können mit 27,50 % der entstandenen und realisierten Verluste aus Wertpapiergeschäften gegengerechnet werden. Wichtig ist, dass die Verluste im selben Kalenderjahr entstanden sind. Der maximale Anrechnungsbetrag entspricht der Kapitalertragsteuer (KESt) der Wertpapiererträge.

Hier ein Beispiel:

| Gewinn | KESt-Belastung | KESt-Gutschrift | ||

| 8.3.2024 | Fondsausschüttung | 750,00 | 206,25 | |

| 14.5.2024 | Dividende | 50,00 | 13,75 | |

| 10.9.2024 | Verkauf Aktie m. Gewinn | 2.000,00 | 550,00 | |

| 12.12.2024 | Verkauf Aktie m. Verlust | -1.500,00 | -412,50 | |

| 357,50 |

Dieses Beispiel in der Tabelle zeigt 3 Erträge mit einer 27,5 %igen KESt-Belastung über insgesamt 770,00 Euro, weil es 2.800,00 Euro an Kapitalerträgen in diesem Kalenderjahr bereits gab. Zum 12.12.2024 passiert ein Verkauf einer Aktie mit Verlust. Daraus ergibt sich eine KESt-Gutschrift über 412,50 Euro. Am Ende des Jahres gibt es sodann eine Gesamt-KESt-Belastung von 357,50 Euro. Mit dem Verlust-Verkauf der Aktie am 12.12.2024 konnte die KESt-Belastung des Kalenderjahres effektiv gedrückt werden.

Was ist mit der KESt-Gutschrift gemeint? Wohin wird sie gutgeschrieben? Am Ende des Jahres – und wie funktioniert das? Keine Sorge, es geschieht ganz einfach: Es erfolgt eine KESt-Gutschrift in Höhe von 412,50 Euro auf das jeweilige Verrechnungskonto, das der Kunde beim Broker hat (bei Flatex jedoch auf der Abrechnung des verkauften Wertpapiers).

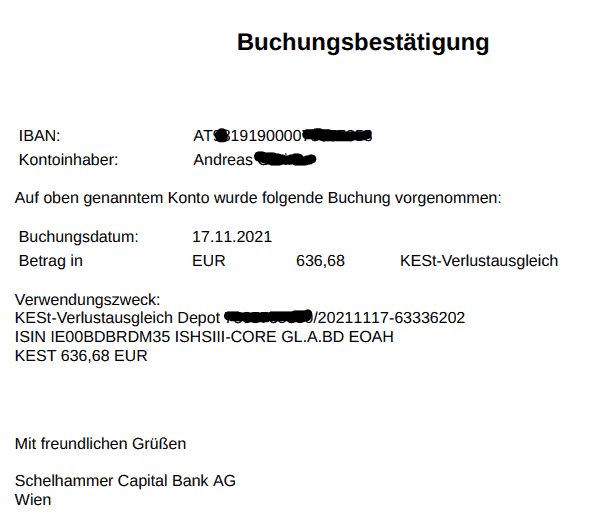

Hier ein Beispiel von der DADAT: Es gab ein KESt-Guthaben, und es wurden Wertpapiere mit Verlust realisiert. Infolgedessen kam es zu einer Gutschrift am Verrechnungskonto.

Bedingungen automatischer KESt-Verlustausgleich

Damit ein automatischer Verlustausgleich stattfinden kann und sich die Investoren um nichts kümmern müssen, müssen folgende Bedingungen erfüllt sein:

- Steuereinfacher Broker

- Privatvermögen

- Einzeldepot (kein Gemeinschaftsdepot)

- Nur eine Bank bzw. Broker in Verwendung

Führt der Broker die Kapitalertragsteuer (KESt) nicht freiwillig selbst ab, müssen die Anleger den Verlustausgleich manuell über die Einkommensteuererklärung und den entsprechenden Anhang E1kv vornehmen. Auch wenn der Verlustausgleich über zwei verschiedene steuereinfache Broker macht werden möchte oder ein Gemeinschaftsdepot vorliegt, so ist der Weg über die E1kv zu machen, sofern ein Verlustausgleich gemacht werden soll. Wie das praktischerweise funktioniert, zeigt dieses Kapitel.

Wie viel bereits an KESt für Dividenden, Ausschüttungen, ausschüttungsgleiche Erträge oder realisierte Kursgewinne abgeführt wurde, können die steuereinfachen Broker im Online-Banking anzeigen. Der jeweilige KESt-Statusbericht des Brokers zeigt diese Informationen. Die Bezeichnung dieses Berichts kann je nach Online-Broker variieren. Der Aufbau des KESt-Status-Berichts unterscheidet sich ebenso je nach Broker, doch soll es ab dem Kalenderjahr dank einer Verordnung des BMF vereinheitlicht werden (mehr über die Steuerreporting-Verordnung).

KESt Status Bericht

Wie viel Verluste habe ich in diesem Kalenderjahr bereits realisiert? Und wie viel Kapitalertragsteuer (KESt) hat mein steuereinfacher Broker in diesem Jahr bereits abgeführt? Der steuereinfache Broker führt darüber genau Buch, und ein aktueller Blick in den jeweiligen KESt-Status hilft, den Überblick zu behalten.

Bei einem nicht steuereinfachen Broker muss diese Buchführung leider manuell erfolgen. Nur selbst hat man einen Überblick darüber, welche Gewinne oder Verluste realisiert wurden und welche Dividenden, Ausschüttungen oder ausschüttungsgleiche Erträge einem zugegangen sind.

Hier sind einige Beispiele von steuereinfachen Brokern, bei denen der aktuelle KESt-Status abgerufen werden kann:

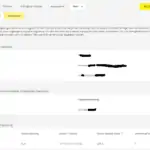

Flatex

Um bei Flatex Zugang zu den Steuerbuchungen zu erhalten, ist es notwendig in der Menüzeile ganz rechts auf „Depot“ beim Dropdown zu klicken. Das Menü klappt auf und der letzte Punkt sind die „Steuerbuchungen“. Die dort vorhandene Übersicht zeigt tagesaktuell wie viel Kapitalertragsteuer bereits abgeführt wurde bzw. wie hoch die Dotation des Verlustverrechnungstopfs ist. Die Screenshots unterhalb zeigen das nochmals.

Verlustverrechnungstopf: Wie hoch sind die in diesem Kalenderjahr realisierten Kursverluste? Um diese auszugleichen, müssen Gewinne usw. in genau dieser Höhe noch im laufenden Jahr realisiert werden.

Vermögenszuwachssteuer: Wie viel Kapitalertragsteuer (KESt) wurde im laufenden Jahr bereits abgeführt? Der Guthabenstand an Kapitalertragsteuer zeigt, dass Kursverluste im Ausmaß von mindestens x/27,5 % realisiert werden müssen um wieder auf 0 zu kommen.

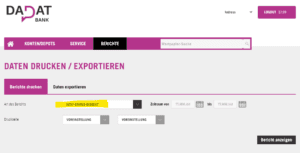

DADAT

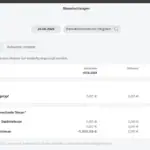

Bei der DADAT findet sich der Bericht unter „Service“ dann rechts mittig auf „Kontobericht“. Bei der Art des Berichts wird dann „KESt-Status-Bericht“. ausgewählt. Im PDF Bericht findet sich auf 4 Seiten eine genaue Erklärung darüber, welche Depots hier zugeordnet sind und wie viel Steuer denn bislang bezahlt wurde, bzw. falls bisher die realisierten Verluste höher waren, wie hoch der Überhang im Verlusttopf ist.

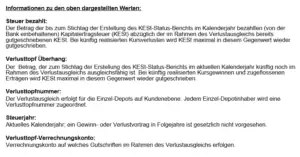

Steuer bezahlt: Der Betrag der bis zum Stichtag der Erstellung des KESt-Statusberichts im Kalenderjahr bezahlten (von der Bank einbehaltenen) Kapitalertragsteuer (KESt) abzüglich der im Rahmen des Verlustausgleichs bereits gutgeschriebenen KESt. Bei künftig realisierten Kursverlusten wird die KESt maximal in diesem Gegenwert wieder gutgeschrieben.

Verlusttopf Überhang: Der Betrag, der zum Stichtag der Erstellung des KESt-Statusberichts im aktuellen Kalenderjahr künftig noch im Rahmen des Verlustausgleichs ausgleichsfähig ist. Bei künftig realisierten Kursgewinnen und zugeflossenen Erträgen wird die KESt maximal in diesem Gegenwert wieder gutgeschrieben.

easybank

Ähnlich bzw. genau so wie bei der DADAT geht es bei der easybank (ex Hello Bank) an den KESt-Status Bericht zu kommen. Unter „Berichte“ geht es weiter zu „KESt-Status-Bericht“ und danach folgt der bekannte Bericht wie bei der DADAT im PDF Format. Im PDF Bericht findet sich auf 4 Seiten eine genaue Erklärung darüber, welche Depots hier zugeordnet sind und wie viel Steuer denn bislang bezahlt wurde, bzw. falls bisher die realisierten Verluste höher waren, wie hoch der Überhang im Verlusttopf ist.

Steuer bezahlt: Der Betrag, der bis zum Stichtag der Erstellung des KESt-Statusberichts im Kalenderjahr an Kapitalertragsteuer (KESt) bezahlt wurde (von der Bank einbehalten) abzüglich der im Rahmen des Verlustausgleichs bereits gutgeschriebenen KESt. Bei künftig realisierten Kursverlusten wird die KESt maximal in diesem Gegenwert wieder gutgeschrieben.

Verlusttopf Überhang: Der Betrag, der zum Stichtag der Erstellung des KESt-Statusberichts im aktuellen Kalenderjahr künftig noch im Rahmen des Verlustausgleichs ausgleichsfähig ist. Bei künftig realisierten Kursgewinnen und zugeflossenen Erträgen wird die KESt maximal in diesem Gegenwert wieder gutgeschrieben.

Bank Direkt / Raiffeisen

Um den aktuellen KESt-Status bei der Bank Direkt oder allgemein im Raiffeisen Online Banking „Mein ELBA“ abzurufen, muss im Bereich des Wertpapierdepots unter „Mehr“ der Punkt „Steuerinfo“ aufgerufen werden. Danach werden die aktuellen Positionen und der aktuelle Gewinn bzw. Verlust angeführt. Mit einem Klick auf „Verlusttopf“ können die aktuellen Verluste bzw. Gewinne angezeigt werden. Ganz unten zeigt sich „Periode KESt-Verrechnung“ und hier wie viel KESt bereits bezahlt wurde.

- Steuer bezahlt Saldo: 27,5% der realisierten Gewinne zum Abfragezeitpunkt (es wurden mehr Gewinne als Verluste realisiert).

- Verlusttopf Saldo: 27,5% der realisierten Verluste zum Abfragezeitpunkt (es wurden mehr Verluste als Gewinne realisiert).

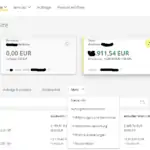

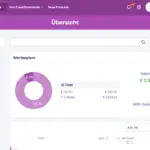

Erste Bank / George

Natürlich findet sich auch im George der Erste Bank und Sparkassen der aktuelle KESt-Verlustausgleich. Leider aktuell nur in der Browser Anwendung von George. Hierzu ist es notwendig auf das Depot zu gehen und dort findet sich neben der Darstellung der gehaltenen Wertpapiere als Tortendiagramm auch ein sehr auffälliger Link mit der Bezeichnung „KESt-Verlustausgleich“.

- Einzelsummen: Hier zeigen sich die Einkünfte und auch die Verluste aus den einzelnen Positionen. George listet dabei die Zinsen & Dividenden, Einkünfte aus Investmentfonds und auch die Kursgewinne & Kursverluste aus Wertpapieren extra aus.

- Abgeführte KESt: Darunter zeigt sich dann, wie viel KESt bereits abgeführt wurde und wie viel noch gegenrechenbare KESt im Fall von Verlusten hier noch verrechnet werden könnten im Depot der Erste Bank, einzusehen im George Online Banking.

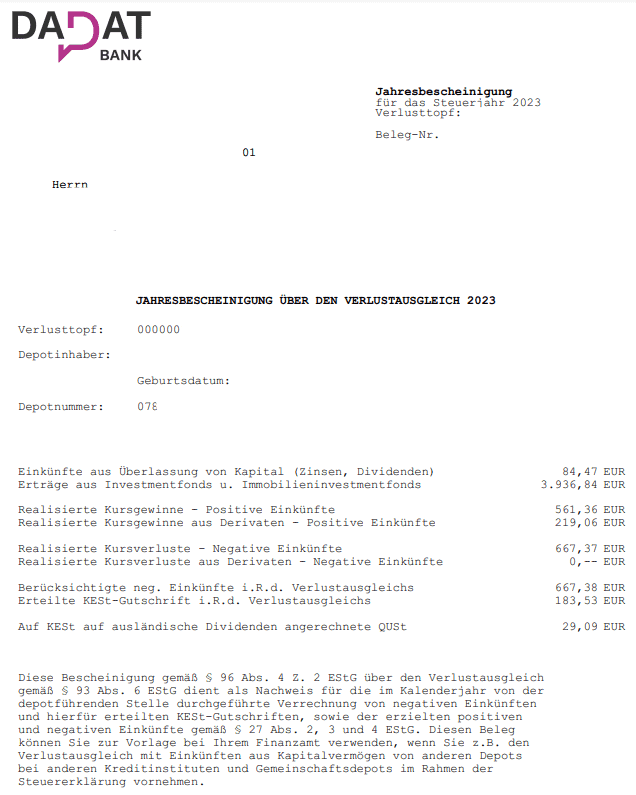

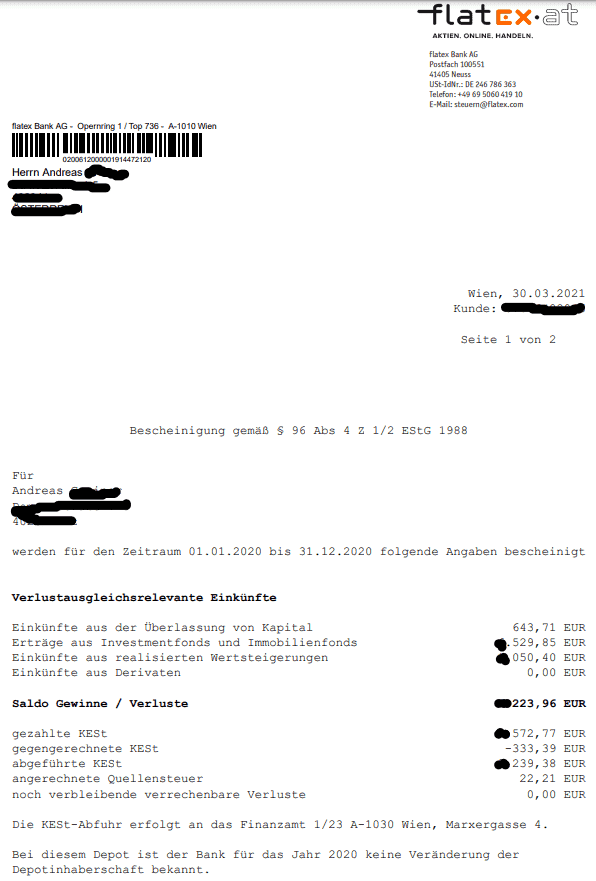

KESt Bescheinigung

Um eine doppelte Verlustverwertung zu vermeiden, ist eine Bescheinigung über die Durchführung des Verlustausgleichs vom steuereinfachen Broker erforderlich. In dieser jährlichen Bescheinigung werden gesondert für jedes Depot sowohl die positiven als auch die negativen Einkünfte aufgeführt. Dort finden sich unter anderem die Erträge wie Dividenden, Ausschüttungen, ausschüttungsgleiche Erträge und Substanzgewinne. Auch die Summe der beim Verlustausgleich berücksichtigten Verluste sowie der Gutschriften sind in dieser Bescheinigung aufgeführt. Diese Bescheinigungen sind dem Finanzamt vorzulegen, wenn man dazu aufgefordert wird im Rahmen der Verwertung in der Einkommensteuererklärung. So sieht die Steuerbescheinigung bei Flatex aus:

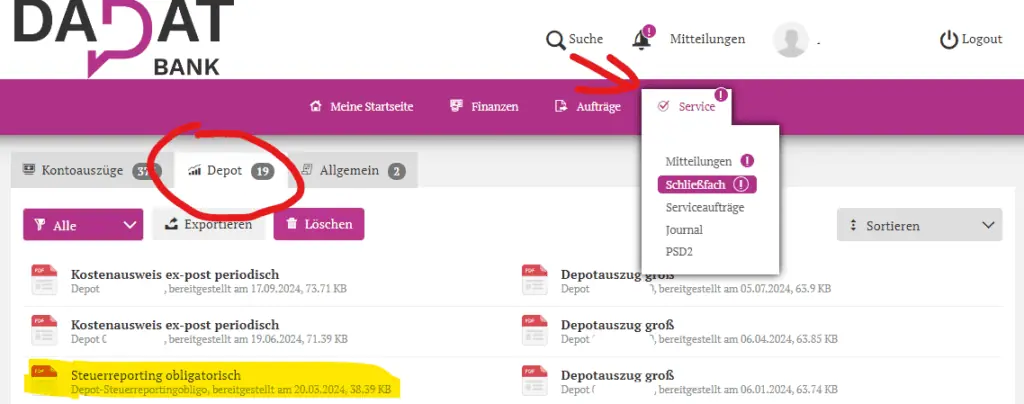

Bei der DADAT Bank findet sich die Bescheinigung im Online Banking im Bereich Konto. Dort findet sich in der Menüleiste der Punkt „Service“ und dort gibt es das „Schließfach“ auszuwählen. Im Reiter „Depot“ finden sich dann alle Kostenausweise, Depotauszüge und der von uns gesuchte Steuerreport. Die Bezeichnung der DADAT Bank ist „Steuerreporting obligatorisch“. Hier der Weg zur Jahresbescheinigung zum Verlustausgleich und wie beispielhaft dieser Report bei der DADAT Bank aussieht.

Verlustausgleich bei zwei oder mehr Depots

Was ist, wenn ich zwei oder mehr Depots bei unterschiedlichen Banken bzw. Broker besitze? In diesem Fall funktioniert der automatische Verlustausgleich nicht mehr. Bei Depots bei steuereinfachen Brokern erfolgt der Verlustausgleich je depotführender Stelle. Möchte der Kunde jedoch die Gewinne von Depotbank A mit den Verlusten von Depotbank B gegenrechnen, muss die Verlustausgleichsoption in Anspruch genommen werden (siehe nächstes Kapitel).

Ebenso ist die manuelle Verlustausgleichsoption über die Einkommensteuererklärung zu wählen, wenn sich das Depot im Ausland befindet (z. B. bei Trade Republic, Interactive Brokers, Scalable Capital, eToro).

Auch ist der Gang über die E1kv zu wählen, wenn ein Verlustausgleich gemacht werden soll und es sich um ein Gemeinschaftsdepot handelt.

Verlustausgleich E1kv - manueller Verlustausgleich über Einkommensteuererklärung E1 bzw. E1kv

Noch in der Arbeitnehmerveranlagung? Dann besteht keine Möglichkeit, Kapitalerträge in die Steuererklärung aufzunehmen. Dazu ist zunächst ein Wechsel zur Einkommensteuererklärung notwendig. Diese ist im Grunde eine erweiterte Arbeitnehmerveranlagung, die zusätzlich die Möglichkeit bietet, Kapitalerträge im Formular E1kv, der „Beilage zur Einkommensteuererklärung für Kapitaleinkünfte“, zu erklären. Mehr zum Erklärungswechsel von Arbeitnehmerveranlagung in die Einkommensteuererklärung.

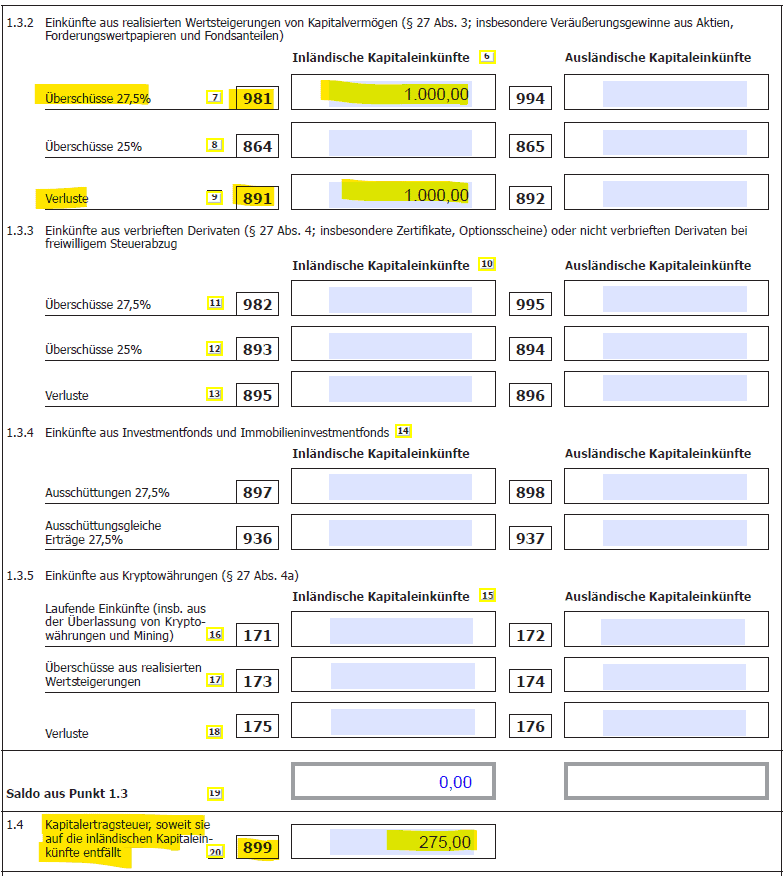

Die bereits gezahlte Kapitalertragsteuer kann in der E1kv, der Beilage zur Einkommensteuererklärung für Kapitaleinkünfte, unter dem Punkt 899 eingetragen werden. Ebenso müssen die dazugehörigen inländischen Erträge in der linken Spalte des E1kv eingetragen werden, zum Beispiel die ausschüttungsgleichen Erträge des inländischen Brokers unter der Kennzahl 936.

Achtung bei der Höhe der Kapitalertragsteuer im Punkt 899:

In der Erklärung findet sich in der Beilage der wichtige Hinweis: „Wahrnehmung der Verlustausgleichsoption nur für einen Teil der Kapitalerträge: Hier darf nur die Kapitalertragsteuer erfasst werden, die auf Kapitalerträge entfällt, die tatsächlich in den Verlustausgleich einbezogen werden.“

Das bedeutet, dass nicht mehr Verluste gegengerechnet werden können, als tatsächlich Steuer entstanden ist.

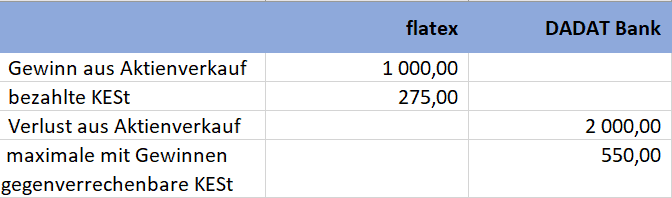

Beispiel: Bei Flatex wurde ein Gewinn aus dem Aktienverkauf in Höhe von 1.000 Euro erzielt, wofür 275 Euro an Kapitalertragsteuer anfielen. Bei der DADAT Bank wurden im selben Jahr Verluste in Höhe von 2.000 Euro realisiert, was eine maximal gegenverrechenbare Kapitalertragsteuer in Höhe von 550 Euro ergibt.

Im Formular E1kv des Finanzamts werden in die Kennzahl 981 die 1.000 Euro Gewinn aus dem erfolgreichen Verkauf bei Flatex eingetragen. In die Kennzahl 891 werden die Verluste der DADAT Bank eingetragen, die jedoch auf maximal 1.000 Euro begrenzt sind, sodass hier ebenfalls nur 1.000 Euro eingetragen werden. Abschließend wird in die Kennzahl 899 die bezahlte Kapitalertragsteuer in Höhe von 275 Euro eingetragen.

Das Vorgehen bleibt dasselbe, auch wenn einer der Broker im Ausland ansässig ist.

Verlustausgleich: P2P, Optionen und nicht verbriefte Derivate (CFDs)

Zinsen aus P2P (sofern sie der Tarifbesteuerung unterliegen), Optionsgeschäften und nicht verbrieften Derivaten wie CFDs unterliegen nicht dem besonderen Steuersatz von 27,5 % sondern dem normalen Einkommensteuertarif (grundsätzlich, Ausnahmen sieht der Gesetzgeber vor).

Nun schreibt das BMF, dass die Verluste aus der Veräußerung von Kapitalvermögen die dem besonderen Steuersatz unterliegen nicht mit den Überschüssen ausgeglichen werden dürfen, die dem normalen Einkommensteuertarif unterliegen.

Damit sollte es möglich sein die Substanzgewinne und -verluste bzw. Erträge aus diesen Geschäften gegenzurechnen.

Hier ein ein Beispiel:

- P2P Zinsen sofern sie der Tarifbesteuerung unterliegen

- Zinserträge aus Crowdinvesting-Projekte wie z. B. DagobertInvest, Rentably oder Rockets

- mit Verlusten aus Bitpanda Stocks Geschäften

gegenrechnen. Alle drei Beispiele unterliegen der Regelbesteuerung.

Wash Trade - Achtung beim Verkauf und Kauf!

Wer plant, Wertpapiere zum Verlustausgleich zu verkaufen und anschließend direkt wieder zu kaufen bzw. umgekehrt, sollte darauf achten, den Markt nicht zu manipulieren und sicherzustellen, dass das Geschäft steuerlich anerkannt wird. Dies könnte als Wash Trade eingestuft werden, wenn der Investor das gleiche Finanzinstrument gleichzeitig oder kurz nacheinander verkauft und kauft.

Es gibt beim zu schnellen Wiederkauf bzw. -verkauf nämlich zwei Probleme.

Steuer-Problem

Die Einkommensteuerrichtlinien geben bei Rz6231 wieder, dass die Veräußerungs- und Wiederbeschaffungsgeschäfte nicht als selbständige Rechtsgeschäfte anerkannt werden dürfen, wenn sie unter Einbindung der depotführenden Stelle

- zeitnah

- miteinander verknüpft

- und ohne Kurs- bzw. Wiederbeschaffungsrisiko

vorgenommen werden. In eine sehr ähnliche Kerbe, aber aus einem anderen Grund schlägt die FMA bzw. das Börsen-Gesetz mit dem folgenden Problem das auftreten kann:

Marktmissbrauchs-Problem

Darunter fällt jede Praktik die falsche oder irreführende Signale gibt oder geben könnte bzw. durch die ein anormales bzw. künstliches Kursniveau erzielt wird bzw. erzielen könnte. Das Finanzinstrument könnte so als begehrter gelten, als es tatsächlich der Fall ist.

In diesem Zusammenhang macht die Österreichische Finanzmarktaufsicht (FMA) gerne auf den folgenden Umstand aufmerksam:

Die Beauftragung und/oder Exekutierung von gegenläufigen Kauf- und Verkaufsorders im selben Titel ist bei börslichen Wertpapiergeschäften (auch In-sich-Geschäft, Wash Trade oder Crossing genannt) verboten.

Fazit

Der Verlustausgleich ist nur innerhalb eines Kalenderjahres möglich. In diesem Zeitraum können realisierte Kursverluste aus Wertpapiergeschäften mit realisierten Kursgewinnen verrechnet werden. Bei einem steuereinfachen Broker, der ein Einzeldepot führt, erfolgt der Verlustausgleich vollautomatisch. Werden mehrere Einzeldepots bei einem Broker geführt, führt der steuereinfache Broker den Verlustausgleich über alle Depots hinweg durch.

Die verschiedenen Broker stellen in ihrem Online-Banking die notwendigen Berichte bereit, um diese Berechnungen nachvollziehen zu können. Bei einem nicht steuereinfachen Broker muss der Verlustausgleich über die E1kv in der persönlichen Steuererklärung vorgenommen werden; dies kann auch erforderlich sein, wenn ein Gemeinschaftsdepot oder mehrere Depotbanken genutzt werden.

Der Verlustausgleich ist freiwillig, und der Staat „belohnt“ Anleger, die diese Option nicht in Anspruch nehmen.

Hallo Andreas,

vielen Dank (wieder einmal) für die gute Aufbereitung der Thematik. Man findet sonst ja kaum was im Internet über die KESt Thematik.

Ein fiktives Beispiel – ist das so korrekt?

Ich kaufe eine Anleihe zum Kurswert 1000EUR, und muss noch 50EUR Stückzinsen zahlen, somit 1050EUR in Summe Anschaffungskosten.

Dann bekomme ich zwei Mal eine Zinszahlung von 100EUR und zahle darauf die KESt.

Schließlich bekomme ich bei Fälligkeit 1000EUR zurück, habe somit einen Kursverlust von 50EUR, und somit eine KESt Gutschrift von 13,75EUR.

Diese bekomme ich dann auf mein Verrechnungskonto überwiesen.

Ist das so korrekt?

Beste Grüße, Harald

Hallo Harald,

ja, so würde ich das auch sehen und in meiner Berechnung komme ich auf das selbe Ergebnis.

Liebe Grüße,

Andreas

Das ging ja flott 🙂 Vielen Dank, Andreas!

Stets zu Diensten 😉

Hallo, ich habe ein Depot bei Easybank (ehem. Hello Bank) und 4000€ KeSt im laufenden Jahr bezahlt. Mit einem Aktiengeschäft an der Nasdaq-Börse (USA) wurde nun Verlust realisiert, aber von Easybank keine KeSt automatisch rückerstattet. Was muss ich tun? Welche Fristen muss ich einhalten?

Servus David,

da würde ich zuerst einmal prüfen, ob das tatsächlich so ist, KESt-Status-Bericht, Buchungen am Verrechnungskonto:

https://www.broker-test.at/steuern/verlustausgleich/#easybank

Danach, falls wirklich so, bei der easybank anrufen und nachfragen bzw. nochmals erklären lassen.

Falls tatsächlich ein Fehler bei der easybank sein sollte, eher unwahrscheinlich, dann Bitte um Korrektur.

Falls das nicht passiert, dann Korrektur über deine Einkommensteuererklärung.

Gruß,

Andreas

Verlustausgleich bei Optionsscheine:

Wie sieht es mit dem Verlustausgleich bei Optionsscheinen aus?

Kann hier einfach der Gewinn entgegen gerechnet werden für das anfallende Jahr?

mfg

Wenn es verbriefte Derivate sind, ja, dann ist es möglich innerhalb eines Kalenderjahres.

Hallo, Bei der easybank wurde bei der Abrechnung einer deutschen Dividende 26,375% Quellensteuer abgezogen. Im Steuertopf wurden 12,5% berücksichtigt. Es ist mir klar dass man ca. 11,40% Quellensteuer von Deutschland wieder zurückholen kann. Mein Problem ich habe für dieses Jahr noch einen grossen Verlusttopf Überhang bei der easybank. und habe aber 15% Kest in Deutschland bezahlt (26,375% -11,375% welche ich von Deutschland holen kann). Kann ich die 15% Kest mit dem Verlusttopf Überhang bei der easybank gegenrechnen und wie, welche Belege Bestätigungen sind notwendig, wo trägt man im Formular E1 KV die 15% KESt BRD und den Verlusttopf Überhang Depot… Weiterlesen »

Servus Patrick,

da hast du leider etwas falsch verstanden. Du bezahlst im Ausland die Quellensteuer, nicht die KESt. Die ist in Österreich zu zahlen.

Daraus ergibt sich auch die weitere Vorgehensweise.

Gruß,

Andreas

welche Vorgehensweise?

Dass du zu viel bezahlte Quellensteuer in Deutschland rückerstatten lassen kannst und nicht in Österreich als KESt dir anrechnen lassen kannst.

ich rede nicht von 11,37% Quellensteuer welche direkt beim deutschen Finanzamt abholen kann. sondern es bleiben dann immer noch 15% Quellensteuer offen, da bei meinem Steuertopf von der easybank nur 12,5% kest berücksichtigt wurden.

ich habe aktuell einen Verlust Topf Überhang bei der easybank und möchte die 15% deutsche Quellensteuer welche ich nicht zurückholen kann mit dem Verlust Top Überhang gegenverrechenen Formular E1kv, diesbezüglich ist mir der Begriff Abgeltungssteuer untergetaucht, des weiteren erhält man von der Bank diesbezüglich eine Steuerbescheinigung, danke für Hilfestellung, gehe davon aus, dass ich nicht erste bin, der sich mit dieser Problematik befasst.

lgPatrick

Du missverstehst das Thema leider. Du kannst eine deutsche Steuer (Quellensteuer) nicht in Österreich beim Verlustausgleich geltend machen. Hier kannst nur die österreichische Steuer geltend machen, das ist die KESt. Eine Abgeltungsteuer.

Bist Du Dir sicher?

siehe:

E1 kv 1.6 984, anzurechende ausländische (Quellen)Steuer auf Einkünfte die dem besonderen Steuersatz von 27,5% unterliegen

alles andere würde meinem Rechtsverständnis mehr als widersprechen.

lg

Patrick

Ja, bin ich. 🤷🏼♂️ Ich verstehe deinen Wunsch weniger Steuer zu bezahlen und wie du das machen möchtest. Geht aber nicht. Bin aber kein Steuerberater, daher mein Tipp:

Du solltest dir einen Steuerberatung bezahlen, wenn du dir da so sicher bist und denkst du bist am richtigen Weg.

Hallo, ich habe zwei steuereinfache Depots bei zwei unterschiedlichen Banken bzw. Brokern und eine Frage zum Thema Verlustausgleich über Einkommensteuererklärung E1kv im Feld 899. Was muss ich dort genau eingeben? Muss ich die bezahlte KESt. bzw. die Verluste aus beiden Depots summieren und anschließend Gesamt-KESt. bzw. den Verlusttopf dort eintragen? Und war’s das dann oder muss noch irgendwo angegeben werden, dass der Verlustausgleich manuell durchgeführt wurde?

Danke und Gruß,

Simon

Edit: Ich hab schon versucht, diese Frage mit Steuerberatern zu klären. Aber die wollen mir diese Auskunft nicht geben, wenn ich die Steuererklärung nicht komplett von ihnen machen lasse.

Also das ist ziemlich klar, dass eine Steuerberatung keine kostenlose Serviceleistung gibt 😉

Das ist auch vielmehr ein Job fürs Finanzamt die dir eine konkrete Frage beantworten, dafür sind sie u.a. auch da. – aber Beratung gibts nur bei Steuerberatungen und die kostet eben.

Du musst die bezahlte KESt anführen, maximal aber nur bis zu den Verlusten, siehe https://www.broker-test.at/steuern/verlustausgleich/#elementor-toc__heading-anchor-7 und die Verluste führst du ebenso an, je nachdem welche Kennzahlen es betrifft.

Was du genau ausfüllen musst, das kannst nur du dir selbst beantworten, weil nur du deine Wertpapiere kennst die du mit Verlusten realisiert hast.

Hallo Andreas,

vielen Dank für deine rasche Antwort! Mir ist durchaus klar, dass Steuerberater keine kostenlose Auskunft geben. Ich hätte für den Beratungstermin natürlich bezahlt, das ist klar. Die wollen aber gleich die gesamte Steuererklärung durchführen und mir nicht beim selbstständigen Ausfüllen helfen. 😉

OK, ich habe nun nochmals alle Felder des Formulars E1kv genau durchgelesen. Nun klingt es für mich logisch, was wo eingegeben werden muss. Vielen Dank für den Hinweis!

BTW: Bei deinem Link lande ich wieder am Anfang dieses Artikels. 😉

Gruß,

Simon

du müsstest bei „Verlustausgleichsoption – manueller Verlustausgleich über Einkommensteuererklärung E1kv“ landen beim Link. Sieh dir auch die Erklärungen im Anhang beim E1kv an. Wichtig ist vor allem, dass du bei 899 maximal die KESt anführen darfst, die du bei den Verlusten geltend machst. Führst du mehr an, bekommst du einen netten Anruf vom Finanzamt 😉 So ist es mir ergangen. Wird dann eh von diesen korrigiert. Und im Fall des Falles, einfach beim Finanzamt anrufen, wenn es um die Frage zu einem bestimmten Kasterl geht. Die sind nett & kompetent. Meines Erachtens das beste Amt in Österreich (auch wenn sie… Weiterlesen »

Danke für die Infos! Ich werde diese auf jeden Fall berücksichtigen. 🙂

Hallo Andreas! Wie du in dem Video die Börsenregel zitierst, heißt das für mich, dass wenn ich eine Limitverkauforder eingebe und das Wertpapier bereits verkauft wurde und ich anschließend eine Limitkauforder unter dem Verkaufspreis eingebe, sollte das kein Problem sein, da ja durch die Limitorder die beiden Aufträge nicht zusammengeführt werden können oder könnten. Was sagst du dazu? Ist das in Ordnung oder auch unzulässig? Zitat: „§ 18 In-sich-Geschäfte (Crossings) Die Eingabe gegenläufiger Aufträge durch ein Börsemitglied, die dasselbe Wertpapier betreffen und im elektronischen Handelssystem zu einem Geschäftsabschluss zusammengeführt werden könnten (CrossingGeschäfte) ist unzulässig, sofern das Börsemitglied wissentlich oder bei… Weiterlesen »

Servus Matthias,

ich bin nicht die FMA die das beurteilen kann. Allgemein kann ich nur sagen, tut es ganz einfach nicht, seid nicht extreme Grenzgänger, denn vielleicht seid ihr schon über der Grenze. Ob es Marktmissbrauch ist, stellt die FMA dann fest oder bei höheren Beträgen ein Gericht.

Neben dem Problem des Crossings gibt es auch noch das Steuer-Problem: https://www.broker-test.at/steuern/verlustausgleich/#Steuer-Problem

Also insgesamt: Macht keinen Verkauf und sofortigen Kauf wieder. Lasst ein paar Tage vergehen, dann seid ihr safe oder kauft eben etwas anderes.

Gruß,

Andreas

Hallo Andreas und Hallo an die Community! Hat schon jemand Erfahrungen mit Crypto-Zertifikaten gemacht? Würde gerne Verluste aus einem Coinshares Bitcoin ETP in meinem Flatex Depot geltend machen. Bevor ich verkaufe wäre es gut zu wissen ob ich sie mit Gewinnen aus Aktienverkäufen des selben Depots gegenrechnen kann. LG, Christoph

Servus Christoph,

das sollte kein Problem sein. Das wird ein verbrieftes Zertifikat sein und sollte beim Verlustausgleich mit Aktien & Co berücksichtigt werden.

Gruß,

Andreas

Hallo Andreas,

Vielen Dank für den Beitrag! Eine Frage: was ist, wenn ich zwei oder mehr Depots bei einem steuereinfachen Broker habe (z.B. ein Wertpapierdepot mit €1000 Gewinn und ein ETF-Depot mit €2000 Verlust bei Flatex)? Funktioniert der Verlustausgleich dann auch automatisch?

Danke,

Thomas

Servus Thomas,

danke für deinen Kommentar und ich habe aufgrund deines Kommentars diesen Hinweis noch in den Beitrag eingearbeitet.

Es ist so, dass der Verlustausgleich beim steuereinfachen Broker auch funktioniert, wenn mehrere Einzeldepots vorhanden sind. Das scheint bei dir der Fall zu sein, wenn ich das richtig rauslese.

Gruß,

Andreas

Vielen Dank für die rasche Antwort, Andreas!

Ja, genau, ich habe drei Depots bei Flatex – 1) Aktien, 2) ETFs, 3) Spielplatz 🙂

Gut zu wissen, dass sich Flatex um einen eventuellen Verlustausgleich kümmern wird. Das nenne ich steuereinfach! Es ist in diesem Fall also von Vorteil, dass ich meine Depots bei nur einem Broker habe. 😉

Danke nochmals und bitte mach weiter mit der großartigen Arbeit.

LG,

Thomas

Hallo Andreas,

ich hätte eine Frage bzgl. KESt Verlustausgleich:

Ich habe bei meinem Flatex Depot im Steuerjahr 2021 lt. Steuerbescheinigung (als Beispiel) 3.000€

Verlust realisiert.

Frage 1: bei Flatex steht:

einmal (fett gedruckt). „Saldo Gewinn/ Verlust“. -3.000

Und „noch verbleibende verrechenbare Verluste“. -3092.

Welcher Wert darf herangezogen werden?

Frage 2: Wird bei der Kennziffer 891 der gesamte Verlust oder nur 27,5% davon eingetragen?

Vielen DANK

Gruß Stefan

Servus Stefan,

Frage 1: „noch verbleibende verrechenbare Verluste“

Frage 2: dazu liest du dir all die Erklärungen am besten durch in der E1kv. Zur Kennziffer 891 gibt es diese sehr umfangreich, dann dürfte alles klar sein.

Gruß,

Andreas

Hallo Andreas mal eine kniffligere Frage die durchaus interessant sein könnte. unverbriefte Derivate -> Einkommenssteuer versteuern bei inländischer Bank kann man Finanzamt beantrage dass mit 27.5% somit sollte ein Verlustausgleich auch mit Aktien möglich sein oder? mein Depot befindet sich bei einer ausländischen Bank also sollte es laut Gesetz nicht möglich sein den Steuersatz von 27.5% anzuwenden ABER hier etwas was ich gefunden habe. https://www.leitnerleitner.com/news/vwgh-ausschluss-von-bei-banken-im-ausland-abgewickelten-nicht-verbrieften-derivaten-vom-besonderen-steuersatz-ist-unionsrechtswidrig/ Laut dem VwgH verstößt es gegen das Unionsrecht und ich somit auch das Recht habe, dass 27.5% für meine Derivate angewendet werden und dadurch auch ein Verlustausgleich mit Aktien durchführen, korrekt? Bitte teile mir mit… Weiterlesen »

Servus Frid, vielen Dank für den Link! Dass hier etwas anhängig ist, das habe ich schon mitbekommen, das Urteil des VwGH aber nicht. Sehr schön, dass dies nun ausjudiziert ist. Also ich würde das nun so lesen als totaler Laie: Für alle Veranlagungen die noch offen sind, ja, besonderer Steuersatz ist hier möglich statt progressiver Einkommensteuertarif. Aber zu früh gefreut für die Zukunft, weil das Gesetz repariert wurde und mit 1.3.2022 alles wieder wie gehabt ist. Warum? Den ausländischen Banken wurde auch die Möglichkeit des freiwilligen KESt-Abzugs eingeräumt, das aber komplex inklusive heimischen steuerlichen Vertreters. Ad Notiz am Rande: Wenn… Weiterlesen »

Hallo Andreas,

ich habe 3 Depots.

Bei 2 habe ich Gewinn geschrieben.

Beim 3. Depot habe ich einen höheren Verlust als bei den anderen 2 Gewinn.

Wie wird das in das E1kv Formular eingetragen?

Beispiel:

Depot 1: Gesamtgewinn 1 000€

Somit 275€ Kest abgeführt

Depot 2: Gesamtgewinn 2 000€

Somit 550€ Kest abgeführt

Depot 3: Gesamtverlust 5 000€

Somit Kestguthaben von 1 375€.

Laut Beschreibung darf in Punkt 1.3 beim Gesamtsaldo kein Minus stehen.

Wie muss das dann eingetragen werden.

Danke!

LG

Hallo Tom,

dazu rufst du am besten beim Finanzamt an, die geben dir hier die Anleitung zum Ausfüllen.

In den Kommentaren finden sich ähnliche „Probleme“.

Gruß,

Andreas

Ist es eigentlich möglich, dass man ein Depot bei einem steuereinfachen Broker und ein weiteres Depot bei einem „nicht-steuereinfachen“ Broker besitzt?

Also dass beim steuereinf. Depot alles „von alleine“ versteuert wird und man beim 2. Depot alles selber machen muss, dass die beiden sozusagen unabhängig von einander bzgl. Kest sind?

LG

ja klar ist das möglich.

Hallo Andreas,

Was heißt eigentlich genau im laufenden Jahr?

Den Verlustausgleich für 2021 mache ich ja mit der Einkommenssteuererklärung welche ich im Jahr 2022 ausfülle, oder muss ich das Formular für den Ausgleich im Jahr 2021 bis 31.12. ausfüllen und die Einkommenssteuererklärung dann separat im Jahr 2022 einreichen?

LG

Dario

Die Einkommensteuererklärung muss im darauf folgenden Jahr bis 30.4. bzw. bei Abgabe über FinanzOnline bis 30.6. abgegeben werden.

E-Erklärung 2021 muss bis 30.4.2022 bzw. digital bis längstens 30.6. abgegeben werden.

Alles klar vielen Dank.

Eine kurze Frage habe ich noch, muss die Kest für das laufende Jahr eigentlich auch Vorausbezahlt werden so wie die Einkommensteuer?

Ja, ums genau zu nehmen ist das auch nur ein Teil der Einkommensteuer. Jener die mit dem besonderen Steuersatz von 27,5 Prozent besteuert wird.

Servus Andreas,

Ich komm direkt zu meiner Frage! Ich habe ein Gemeinschaftsdepot mit meiner Frau indem wir letztes Jahr ca 400€ an Kest bezahlt haben, der Verlust beträgt ca 300€ muss ich dann in dem Feld (899) -300€ eintragen oder bin ich da falsch? und wie wird das Aufgeteilt 50:50 oder kann man auch 100:0 machen? in unseren Fall bleibt es gleich da wir nur ein Konto haben.

LG Mario 🙂

Servus,

zu welchem Schluss bist du gekommen?

Ich habe ein ähnliches „Problem“.

Danke

LG

De facto wurde die Anwort bereits weiter oben gegeben.

Hallo Andreas,

vorerst einmal ein grosses Lob an deine tolle Seite.

Ich habe ein Konto bei Flatex und eine Frage zu den Dividenden (in meinem Fall

deutsche Aktien) beim Verlustausgleich. Mir ist aufgefallen, dass es bei einem Dividendenzufluss

einen Unterschied macht, ob man an diesem Tag bereits netto Steuern im Kalenderjahr

bezahlt hat oder man verfügbare Freibeträge im Verlustverechnungstopf hat.

Ich hab mir dass mal ausgerechnet und im letzteren Fall steigt man um 15%( Bruttoertrag der Dividende) schlechter im Verlustausgleich aus.

Kannst du hier für Aufklärung sorgen?

Danke!

Hallo Robin,

ich kann dem leider nicht folgen, da fehlt mir die Fantasie und vor allem die konkreten Buchungen. Ich bin mir sicher, dass du dazu am besten den Flatex Support kontaktierst und du so die Buchungen nachvollziehen kannst.

Von der Ferne ist das nicht möglich.

Gruß,

Andreas

Hallo,

ich hab in mein Depot im Rahmen einer Restrukturierung ein exotisches Wertpapier eingebucht bekommen, das nur OTC in den USA handelbar ist und praktisch wertlos ist. Wenn ich es ausbuchen lasse, zieht dann der KEST-Verlustausgleich? (Der steuerliche Anschaffungswert ist deutlich positiv)

lg hp

Ja, das sollte der Fall sein bei einer Ausbuchung.

Hallo Andreas,

Danke für den Beitrag und deinen Blog generell. Bist wirklich die erste Anlaufstelle für österreichische Anleger.

Eine Frage zum Verlustausgleich mit Krypto:

Depot 1: Flatex mit Dividenden in Höhe von 1000€ in 2021

Depot 2: Bitpanda mit Verlust bei Krypto (kauf April 2021, verkauf september 2021, 700€ Verlust)

Neues Krypto-Gesetz gilt erst ab 1.3.2022 wie du geschrieben hast, aber gilt ja rückwirkend für alle nach 28.2.2021 erworbenen Kryptos. Ist es in dem Fall also möglich, einen Verlustausgleich über die Einkommenssteuererklärung anzustreben?

Vielen Dank und weiterhin viel Erfolg mit deinem Blog,

Simon

Hallo Simon,

nein, das ist nicht möglich. Erst ab 2022, auf Antrag bereits ab 1.1., sonst ab 1.3. kannst du die beiden „Gattungen“ miteinander in den KESt-Verlustausgleich einbeziehen. Bis dahin kannst du das nicht.

Hallo Andreas,

deine Artikel sind sehr gut und echt informativ!

Ich hätte zum Verlustausgleich noch eine Frage: Muss ich zuerst durch Gewinne den KESt-Verlustausgleichstopf füllen und erst danach kann die KESt von Verlusten gegengerechnet werden?

Oder ist es auch möglich, dass zuerst die Verluste realisiert werden und erst bei späteren Gewinnen erfolgt die Gegenrechnung?

Vielen Dank für deine Info.

SG

Lukas

Das ist egal Lukas. Du findest mehr zum Verlustausgleich hier https://www.broker-test.at/steuern/verlustausgleich/

Inklusive Beispiele.

Hallo Andreas,

gibt es irgendeine Möglichkeit KEST-Verluste rückwirkend einzufordern wenn ich die Jahresfrist von 31.12 verpasst habe?

LG

Stefan.

Nein, am 32.12. ist es zu spät.

Hallo Andreas, danke für den informativen Beitrag, nicht nur hier sondern auch in Bezug auf Versteuerung bei ausländischen Depots. Ich habe die Kommentare auch durchgelesen aber ich wurde nicht ganz fündig für meinnen spezifischen Fall. Folgendes Szenario: Ich habe ein Depot im Ausland (Steuerpflicht nur in AT) und ein inländisches steuereinfaches Depot. Ich habe im ausländischen Depot einen Verlust von 300EUR und im inländischen einen Gewinn von 400EUR. Gebe ich dann einfach bei 892 die Verluste aus dem ausländischen Depot an und bei 899 400EUR bzw 110EUR (geleistete Kest der 400EUR Gewinn)? Wenn es vice versa wäre und der Gewinn… Weiterlesen »

Hallo Danilo,

die Zahlen habe ich jetzt nicht gecheckt was da wo dahinter steckt. Wenn ich es richtig im Kopf habe ist bei 899 nur die bezahlte KESt anzugeben, also maximal 27,5 % von 300 Euro in deinem Beispiel – du darfst nicht mehr hier angeben als du Verlust gebaut hast. In den Erläuterungen der E1kv steht das eh genauer drinnen.

2. Beispiel: Keine Ahnung mit den Zahlen auch hier. Auch hier, du kannst nicht mehr Verlust abschreiben als du Gewinn hast.

Gruß,

Andreas

Hi Andreas,

vielen Dank für deine Arbeit.

D.h. in Kennziffer 899 kann ich jene Steuer eintragen, die bereits autom. abgeführt würde? Dies kann bei Verlusten auch ein entsprechend negativer Wert sein, korrekt?

Also automatisch wird nichts mit inländischen steuereinfachen Brokern verrechnet?

In deinem Beitrag „Kapitalerträge von Auslandsdepots versteuern“ steht bei Kennziffer 899: „Bereits bezahlte Kapitalertragsteuer für inländische Wertpapiere im Ausland“ – dies ist etwas verwirrend, da es sich ja auch um ausländische Wertpapiere handeln kann. In der Beilage E1kV ist von „inländischen Kapitaleinkünften“ die Rede – dies nur als konstruktives Feedback.

Danke

LG, Franz